相続税っていくらからかかる?3,600万円が目安?

相続税とは、亡くなった方(被相続人という)から受け取る遺産が一定額以上だった場合に発生する税金のことです。絶対に支払わなければならないものではなく、遺産の額によっては相続税が発生しない場合もあります。では、いくらから相続税は発生するのでしょうか? また、相続税が発生しない場合でも申告が必要なのでしょうか? この記事では、このような疑問についてわかりやすく解説します。

目次

相続税の基準は3,600万円

相続税は基礎控除額以上の遺産を受け取る場合に発生します。全ての人が相続税の対象になるわけではありません。相続税がかかる被相続人の課税割合は、令和4年分の実績だと9.6%(※)です。亡くなった方の約10人に1人に対して課税されている計算になります。

※出典:国税庁『令和4年分 相続税の申告事績の概要』

相続税の基礎控除額は条件によって変動しますが、基本的には3,600万円が最低金額となっています。つまり、相続する遺産の総額が「3,600万円以下」の場合、相続税は発生しません。相続税がかかる基準は3,600万円以上と覚えておくとよいでしょう。

「家や土地をもっているとすぐに3,600万円くらいはいくのでは?」と感じる方もいるかもしれません。安心してください、相続する遺産の総額が3,600万円を超えたからといって、全ての人に相続税がかかるわけではありません。

また、相続税がかかるとしても、遺産の全額にかかるわけではありません。基礎控除額を超えた分だけが課税対象になるのです。

3,600万円超でも相続税がかからないパターン

3,600万円以上の遺産を相続しても相続税が発生しないケースとして、「基礎控除額を超えなかった場合」と「基礎控除額を超えた場合」の2パターンが考えられます。

基礎控除額を超えた場合にはどのような条件を満たせば相続税がかからないのか、それぞれのケースでどのような違いがあるのか、などを見ていきたいと思います。

基礎控除額を超えない場合

3,600万円以上の正味の遺産額があっても、基礎控除額を超えない場合があります。

この説明のために、まずは基礎控除額が最低3,600万円とした根拠から説明したいと思います。

基礎控除額は「3,000万円 + 600万円 × 法定相続人の数」という式で求められます。

この式に当てはめると、法定相続人が一人の場合の基礎控除額が3,600万円です。そのため基礎控除額の最低が、基本的には3,600万円ということになるのです。

ただ、あくまでこれは法定相続人が1人の場合で、法定相続人が増えれば、2人なら4,200万円、3人なら4,800万円と基礎控除額も増えていくわけです。

正味の遺産額がその金額内に収まるのであれば、やはり相続税はかかりません。

なお、この法定相続人の数には養子も含めることが可能です。ただし、実子がいる場合は一人、いない場合は二人までという制限があります。また、相続放棄をした場合でも、基礎控除の計算ではその法定相続人も数に含めて計算します。

※法定相続人がおらず特別縁故者が相続人となる、かなり稀有なケースも存在します。その場合の基礎控除額は 3,000万円 + 600万円 × 0人 = 3,000万円となります。

特別縁故者について詳しくは、以下の記事もご覧ください。

基礎控除額を超える場合

万一、基礎控除額を超えたとしても、問答無用で相続税がかかるわけではありません。特例や控除を活用すれば、基礎控除額を超えていても相続税が発生しない場合もあります。

相続税で使える控除として、代表的なところでは次のようなものがあります。

配偶者に対する相続税額の軽減

配偶者は、法定相続分または1億6000万円以下の財産の取得であれば、相続税はかかりません。

ただし、相続税の申告手続き自体は必要ですので注意しましょう。

未成年者控除

20歳未満の法定相続人がいる場合は、相続税額から「10万円×(20歳-相続開始時の年齢)」が控除されます。

障害者控除

障害者である法定相続人がいる場合は、相続税額から「10万円(特別障害者は20万円)×(85歳-相続開始時の年齢)」が控除されます。

相次相続控除

10年以内に2回以上の相続があり、2度目の相続の被相続人が1度目の相続で相続税を納付しているときは、相続税額から一定の金額が控除されます。

外国の財産に対する相続税額の控除

相続財産のなかに外国の財産があり、その財産について、その国で相続税または贈与税に相当する税が課せられたときは、相続税額から一定の金額が控除されます。

贈与税額控除(暦年課税・相続時精算課税)

例えば親から子に財産の贈与をした場合、その金額が贈与税の基礎控除額を超えると贈与税がかかります。贈与税の課税方式としては「暦年課税」と「相続時精算課税」がありますが、どちらの場合も相続財産に加算された贈与財産に対する贈与税は、相続税額から控除されます。また、相続税額から控除しきれない贈与税額があれば、その税額は還付されます。

小規模宅地等の特例

「小規模宅地等の特例」とは、被相続人や生計を同じにする親族が住居・事業用などに使っている宅地については、一定の条件を満たせば相続税の計算時に税金の対象となる相続財産の評価額を減額できるという制度です。最大で80%減額されます。評価額が減額されたことで基礎控除額内に収まれば、やはり相続税は発生しません。

なお、配偶者に対する相続税額の軽減および小規模宅地等の特例によって相続税がなくなった場合でも、相続税の申告自体は必要です。とくに配偶者の税額控除に該当するケースは多いと思いますので注意してください。

相続税の算出に必要な情報

相続税がいくらかかるのか決めるのは「正味の遺産総額(課税価格)」と「法定相続人の数」です。この二つをしっかりと把握しておくことで相続税の額を知ることができます。

遺産の対象を正しく把握する

正味の遺産総額(課税価格)は財産的価値があるほぼ全てのものが対象です。プラスの財産だけではなく、借金などのマイナスの財産も含みます。

節税対策であれ、実際にこれから相続税を払わなければいけないという場面であれ、対象となる財産を正しく把握できるようにしておくことが大切です。

遺産の対象となるものとして、次のようなものが挙げられます。

【本来の相続財産】

- 現金や預貯金

- 株式などの有価証券

- 家屋や土地などの不動産

- 宝石や貴金属類

- 売掛金や商品などの事業用財産

- 特許権や著作権などの各種権利

【生前の贈与財産】

- 相続の開始3年前までに被相続人から受けた贈与財産

- 相続時精算課税の適用を受けた財産

【みなし相続財産】

- 死亡保険金(非課税枠を超えた分)

- 死亡退職金(非課税枠を超えた分)

など

この算出で少し厄介なのが不動産、とくに土地の金額です。相続税評価額で算出されるので、専門的な知識が必要になってきます。また、評価額によっては納税分の現金を用意できなくなるケースも。

また、死亡保険金などについては、契約者と保険金の受取人が誰で契約していたかによって扱いが変わってきます。被相続人が契約者で、相続人が受取人だった場合、500万円×法定相続人の数までは非課税で、超えた金額がみなし相続財産という扱いになります。

逆に、相続財産に含まれないものとしては、次のようなものが挙げられます。

- 仏壇仏具や墓などの祭祀財産

- 国などへの寄付

法定相続人の数

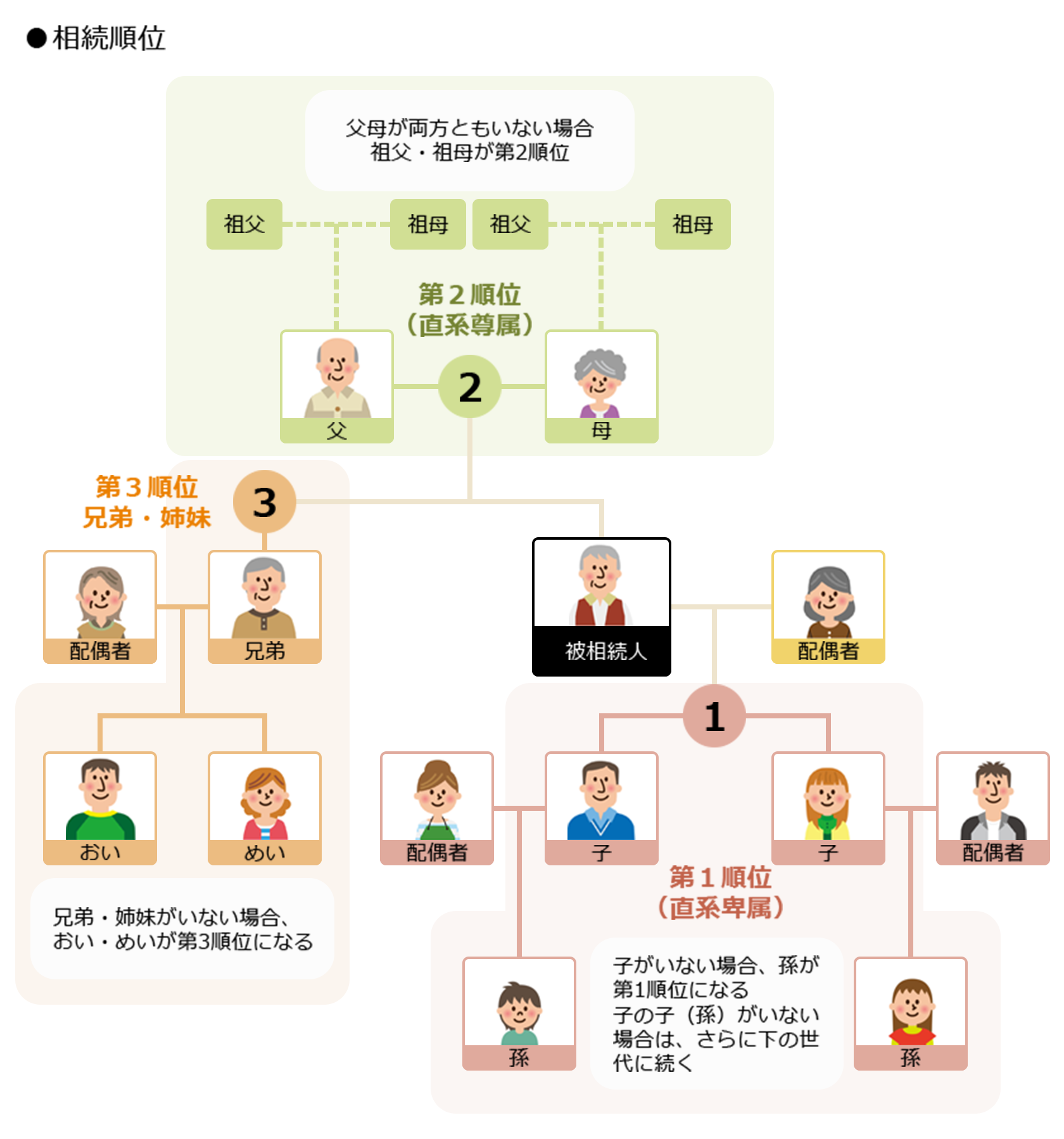

法定相続人とは、民法によって定められている遺産をもらえる人(相続人)のことです。ただ、実際に財産を相続する人が誰になるのかは遺言書や遺産分割協議も関係してくるので、必ずしも財産を相続する人とイコールにはなりません。

まず配偶者はつねに相続人になります。それ以外は以下の上位の人たちが優先的に相続人になります。第1順位がいなければ第2順位、第2順位がいなければ第3順位とスライドしていきます。

- 第1順位:子、いない場合は孫(直系卑属)

- 第2順位:父母、いない場合は祖父母(直系尊属)

- 第3順位:兄弟姉妹、いない場合はその子(傍系尊属)

たとえば、夫婦二人に子ども二人の家族で夫がなくなった場合、妻と子ども二人の合計3人が法定相続人になります。

相続税がいくらかかるのかを知る方法

相続税が発生する場合、金額はいくらになるのか目安を知りたい場合は相続税の早見表を有効活用しましょう。また、詳しい金額を知りたい場合はシュミレーションソフトも有用です。

相続税の速算表で計算する

相続税の計算は次のように行います。

1. 課税遺産総額を法定相続分で分ける

2. それぞれに相続税率をかけ、控除額を引く

(正味の遺産額-基礎控除額)×法定相続人の法定相続分×税率-控除額=算出税額

3. 2で求めた各相続人の相続税額を合算する

4. 遺産の取得割合に応じて按分する

相続税の総額×按分割合=各相続人の相続税額

相続税の計算方法についての詳細は、下記の記事も参考にしてみてください。

この式の中に出てくる税率については、下の相続税の速算表を見れば簡単に知ることができます。

相続税の速算表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1700万円 |

| 3億円以下 | 45% | 2700万円 |

| 6億円以下 | 50% | 4200万円 |

| 6億円超 | 55% | 7200万円 |

正味の遺産額がわかっていれば、相続税額は比較的簡単に概算できると思います。

税率は最高で55%になります。一見高くは見えるのですが、上の税額の計算式を見てもらえばわかるように、正味の遺産額が6億円以上あっても、そうそうこの税率にはなりません。

相続税の早見表を見る

計算するのが面倒だという場合は、下の相続税の早見表をご参照ください。

上の計算式で変動するのはおもに「正味の遺産額」と「法定相続人の数」なので、それらを変えつつ何パターンか類型を計算した表です。

また、配偶者が遺産を相続する場合、配偶者の税額軽減の特例、いわゆる配偶者控除が適用されます。非常に節税効果の高い特例なので、配偶者がいてこの控除を使う場合と、配偶者がいない場合を示します。

●相続税の早見表

配偶者+子どもの場合

| 課税価格(千円) | 法定相続人の構成 | |||

|---|---|---|---|---|

| 配偶者+ 子ども1人 |

配偶者+ 子ども2人 |

配偶者+ 子ども3人 |

配偶者+ 子ども4人 |

|

| 相続税額(千円) | 相続税額(千円) | 相続税額(千円) | 相続税額(千円) | |

| 50,000 | 400 | 100 | 0 | 0 |

| 75,000 | 1,975 | 1,438 | 1,063 | 750 |

| 100,000 | 3,850 | 3,150 | 2,625 | 2,250 |

| 150,000 | 9,200 | 7,475 | 6,650 | 5,875 |

| 200,000 | 16,700 | 13,500 | 12,175 | 11,250 |

| 250,000 | 24,600 | 19,850 | 18,000 | 16,875 |

| 300,000 | 34,600 | 28,600 | 25,400 | 23,500 |

| 350,000 | 44,600 | 37,350 | 32,900 | 31,000 |

| 400,000 | 54,600 | 46,100 | 41,550 | 38,500 |

| 450,000 | 64,800 | 54,925 | 50,300 | 46,000 |

| 500,000 | 76,050 | 65,550 | 59,625 | 55,000 |

| 550,000 | 87,300 | 76,175 | 69,000 | 64,375 |

| 600,000 | 98,550 | 86,800 | 78,375 | 73,750 |

| 650,000 | 110,000 | 97,450 | 87,750 | 83,125 |

| 700,000 | 122,500 | 108,700 | 98,850 | 93,000 |

| 750,000 | 135,000 | 119,950 | 110,100 | 103,000 |

| 800,000 | 147,500 | 131,200 | 121,350 | 113,000 |

| 850,000 | 160,000 | 142,475 | 132,600 | 123,000 |

| 900,000 | 172,500 | 154,350 | 143,850 | 134,000 |

| 950,000 | 185,000 | 166,225 | 155,100 | 145,250 |

| 1,000,000 | 197,500 | 178,100 | 166,350 | 156,500 |

なお、この表は配偶者が法定相続分どおりの遺産の半分を取得するとした場合です。遺産分割協議で配偶者に遺産を一本化などすると、もっと少なくなる場合があります。

子どものみの場合

| 課税価格(千円) | 法定相続人の構成 | |||

|---|---|---|---|---|

| 子ども1人 | 子ども2人 | 子ども3人 | 子ども4人 | |

| 相続税額(千円) | 相続税額(千円) | 相続税額(千円) | 相続税額(千円) | |

| 50,000 | 1,600 | 800 | 200 | 0 |

| 75,000 | 5,800 | 3,950 | 2,700 | 2,100 |

| 100,000 | 12,200 | 7,700 | 6,300 | 4,900 |

| 150,000 | 28,600 | 18,400 | 14,400 | 12,400 |

| 200,000 | 48,600 | 33,400 | 24,599 | 21,200 |

| 250,000 | 69,300 | 49,200 | 39,600 | 31,200 |

| 300,000 | 91,800 | 69,200 | 54,600 | 45,800 |

| 350,000 | 115,000 | 89,200 | 69,799 | 60,800 |

| 400,000 | 140,000 | 109,200 | 89,800 | 75,800 |

| 450,000 | 165,000 | 129,600 | 109,800 | 90,800 |

| 500,000 | 190,000 | 152,100 | 129,799 | 110,400 |

| 550,000 | 215,000 | 174,600 | 149,800 | 130,400 |

| 600,000 | 240,000 | 197,100 | 169,800 | 150,400 |

| 650,000 | 265,700 | 220,000 | 189,899 | 170,400 |

| 700,000 | 293,200 | 245,000 | 212,400 | 190,400 |

| 750,000 | 320,700 | 270,000 | 234,900 | 210,400 |

| 800,000 | 348,200 | 295,000 | 257,399 | 230,400 |

| 850,000 | 375,700 | 320,000 | 279,900 | 250,400 |

| 900,000 | 403,200 | 345,000 | 302,400 | 272,700 |

| 950,000 | 430,700 | 370,000 | 324,999 | 295,200 |

| 1,000,000 | 458,200 | 395,000 | 350,000 | 317,700 |

シミュレーションソフトを使う

とりあえず大まかにどのくらいかかるのかを把握したいだけなら上の早見表で十分かもしれませんが、分割割合などによる違いもふくめ、より正確に相続税額を知りたい場合はシミュレーションソフトを使ってみてはいかがでしょうか。

基本的にここでみてきたような法定相続人の数と正味の遺産額などを入れるだけでいいものがほとんどです。相続税の申告が必要かどうかの判定をしてくれるものや、配偶者の取得割合を調整できるものなども。

無料で公開されているものが多いので、有効活用しましょう。税理士法人レガシィでもシミュレーションページをご用意しています。

相続税がかからなくても申告は必要?

相続税がかからなくても、相続税の申告が必要な場合があります。

正味の遺産総額が明らかに基礎控除額以下なら申告の必要はありませんが、遺産総額が基礎控除額に近い場合はひとまず申告の準備をすることがおすすめ。遺産総額を厳密に評価しなおしたところ思ったより高額だったり、新たな遺産が見つかったりという場合があるためです。

基礎控除額を超えたものの、配偶者に対する相続税額の軽減や小規模宅地等の特例で最終的に相続税がなくなった場合などでも、申告自体は必要になります。判断に迷う場合は税理士などに相談しましょう。

なお、申告する窓口は「被相続人」の住所地を管轄する税務署です。自宅近くの税務署で済むわけではないので、被相続人と離れて暮らしていたような方は、とくに余裕をもって進めたいところ。郵送での手続きも可能です。

申告が必要な場合は10カ月以内に

相続税の申告には期限があります。「被相続人が死亡したことを知った日の翌日から10カ月以内」がその期限です。

たとえば1月27日に被相続人が亡くなり、相続人が同居の親族で即日亡くなったことを知った場合、期限はその年の11月27日(土日祝の場合は、その翌日)です。

10カ月というと余裕があるように思えますが、葬儀や法事、そのほかの諸手続き、遺産分割協議なども考えると余裕はほとんどありません。余裕をもって準備を進めてください。

申告期限を過ぎた場合は

申告に何かしらのミスがあった場合、ペナルティとして加算税が課せられることになっています。最高で40%ほどになる場合もあります。

たとえば申告期限を過ぎてしまった場合は、延滞税が発生します。利息のようなものと思ってください。期限の翌日から納付する日までの日数に応じて加算されるので、過ぎてしまった場合は一日でも早く申告・納税しましょう。

延滞税の割合は、原則としてほかの国税の場合と同様です。

- 期限の翌日から2カ月を経過する日まで:「年7.3%」と「延滞税特例基準割合+1%」のいずれか低い割合

- 期限の翌日から2カ月経過以降:「年14.6%」と「延滞税特例基準割合+7.3%」のいずれか低い割合

また相続税は申告と同じ期限内に一括で納付するのが原則です。ただ、相続税が高すぎて現金で一括納付は難しい場合もあると思います。

このような時は「延納」や「物納」も認められています。延納は相続税を分割で払う方法、物納は延納も難しい場合に不動産などの相続財産で納付する方法です。

【延納の条件】

- 相続税額が10万円を超える

- 期限内に金銭で納めるのが困難な理由がある

- 担保(不動産など)を提供できる

- 納付期限内に延納申請書を提出する

【物納の条件】

- 延納しても納められない理由がある

- 物納の要件を満たす相続財産がある

- 納付期限内に物納申請書を提出する

おわりに:相続税の申告は必ず期限を守りましょう

相続税の支払いが必要な場合、申告期限にはあまり余裕があるとはいえません。納付期限を過ぎたり、申告漏れなどのミスがあったりするとペナルティが課せられてしまうので、急ぎつつも正確に申告する必要があります。

もし身内からの相続が発生したときに相続税の申告が必要になりそうだと事前にわかっているのであれば、ある程度の用意や心の準備をしておくことができます。

相続税の申告が必要かどうかの基準は、基礎控除額の最低額である3,600万円、まずはこれを覚えておきましょう。

また、自分や身内に基礎控除額を超える財産があるとわかっているのであれば、様々な相続税対策をとることもできます。法定相続人の数と配偶者の有無によっても有効な相続税対策は変わってくると思われます。

正味の遺産総額が基礎控除額を超えそうな人は、一度は相続税の計算をしておくといいでしょう。そのうえで不安が残るようであれば、相続を得意とする税理士などに相談してみてはいかがでしょうか。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちらこの記事を監修した⼈

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 社員税理士

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表