連帯保証人の立場は相続する?知らなかった場合や相続後の対処法

Tweet連帯保証人の役割は、借金をした本人が債務を果たせなかった場合に、代わりにその責任を負うというものです。もしも故人が連帯保証人であった場合、相続人はその立場も相続しなくてはならないのでしょうか。本記事では、このような疑問を持つ方に向けて、連帯保証人と相続についてわかりやすく解説します。

目次

連帯保証人の立場は相続する?

結論からいうと、連帯保証人としての立場や責任は、原則として相続の対象となります。そもそも連帯保証人とは、元々の債務者が借金を返済できなくなった場合に、その借金を肩代わりする義務を負う立場のことです。たとえば親や配偶者が誰かの連帯保証人だった場合、子どもや配偶者など財産を相続する立場の人(相続人)は、連帯保証人の立場や債務も引き継がなければいけません。

なぜなら、相続に際しては亡くなった人(被相続人)の財産だけでなく、借金などの負債もまた相続人に引き継がれるものだからです。連帯保証人が果たすべき債務もまた被相続人の負債にあたるため、財産を相続する人は連帯保証人としての責任も果たす義務が生じます。

したがって、被相続人の生前に元々の債務者が債務不履行になり、被相続人が借金を返済していた場合は、相続人がそのまま借金を返し続けなければなりません。また、被相続人の没後に元々の債務者が債務不履行になった場合でも、その時点から被相続人が借金を返済する義務を負うことになります。

これは相続人にとって重大なリスクです。連帯保証人としての債務額よりも預貯金や不動産などのプラスの遺産が多ければまだよいですが、そうでない場合は知らないあいだに多額の借金を背負ってしまう可能性があります。したがって、被相続人に連帯保証債務があるかどうかを把握しておくことは、相続人の経済的安定を守るためには非常に重要です。

連帯保証人の相続範囲はどこまで?

連帯保証人の債務は原則として法定相続人に引き継がれます。具体的には、被相続人の配偶者、子、父母、兄弟姉妹などが主な法定相続人です。

法定相続人としての立場には優先順位があります。配偶者は常に法定相続人です。ただし、ここでいう配偶者は被相続人と法的な婚姻関係にあることが求められるので、内縁の妻などは法定相続人としての権利は有しません。

配偶者以外の血族に関しては、以下のように優先順位が付けられています。より上位の血族が存在する場合はその人に法定相続人としての権利が発生し、下位の血族には発生しません。

第一位:子(孫)

第二位:父母(祖父母)

第三位:兄弟姉妹(甥姪)

子がすでに亡くなっていた場合は孫、父母が亡くなっていた場合は祖父母が法定相続人に繰り上がります。これを代襲相続といいます。つまり、被相続人に子や孫がいるなら、父母や兄弟姉妹は相続人にならないということです。

代襲相続については、以下の記事もご覧ください。

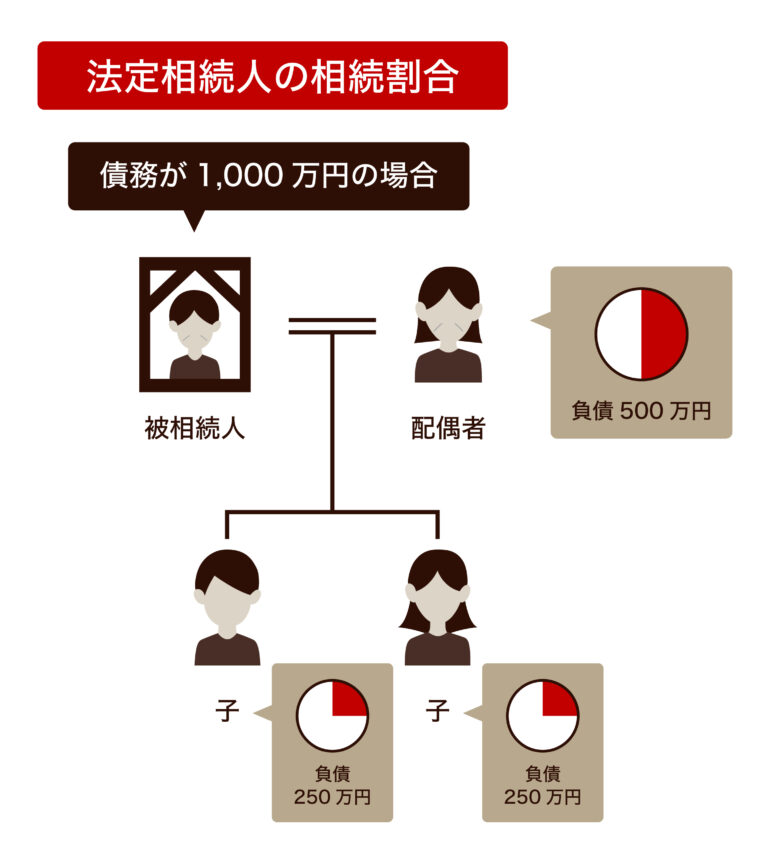

法定相続人の相続割合

法定相続人には、民法によってそれぞれ相続の目安となる割合(=法定相続分)が定められています。法定相続分は、連帯保証人としての債務を含むマイナスの資産の相続割合にも適用されます。たとえば、被相続人に配偶者と子がいる場合、相続割合は1/2(半分)ずつです。子が複数人いる場合は、その半分の遺産をさらに子の人数で割ります。

つまり、相続人が「配偶者+子2人」という構成だった場合は、配偶者が50%、子2人がそれぞれ25%の法定相続分を引き継ぐことになります。もしも被相続人に連帯保証人としての債務が1,000万円あった場合、配偶者が500万円、子がそれぞれ250万円の負債を抱えなければなりません。

ただし、法定相続人同士が話し合い(遺産分割協議)を通して合意形成したなら、任意の割合で相続できます。負債に関しても、被相続人の配偶者が子の分の債務も負担したり、子が被相続人の配偶者(子にとっての父や母)の債務も負担したりすることが可能です。

なお、法定相続分に関しては、以下の記事でも解説しています。

連帯保証債務の相続を避ける方法

場合によっては、連帯保証人の債務が重荷となり、相続が難しい状況も考えられます。ここでは、そのような場合に連帯保証債務の相続を避ける方法と、注意点について詳しく解説します。

相続放棄をする

相続自体を放棄する方法です。家庭裁判所に申し立てて相続放棄をすることで、連帯保証人の立場や債務を放棄できます。被相続人自身が借り入れていた借金などについても同様です。

相続放棄をすれば連帯保証人の債務だけでなく、プラスの財産も放棄することになりますが、例外もあります。たとえば、生命保険の死亡保険金は相続放棄しても受け取ることが可能です。そのため、プラスの財産に比べてマイナスの財産のほうが多い場合や、遺産の多くが保険金である場合などは相続放棄も有力な選択肢です。

なお、連帯保証人が支払い義務を負うのは、主債務者が債務不履行になった場合です。主債務者が自分で滞りなく返済を続けており、その状態が今後も安定して続く見込みがあるのなら、あえて相続放棄をする必要性は乏しいかもしれません。したがって、相続放棄するかどうかは、主債務者の資力も確認したうえで判断するのが望ましいです。

相続放棄の注意点

相続放棄は一度だけ行え、原則として取り下げることはできません。そのため、判断は慎重に行う必要があります。また、相続放棄できるのは相続の事実を知ってから3か月以内という期限があるため、期限内に手続きを済ませるようにご注意ください。

相続放棄後は別の相続人に立場が移る

相続放棄は個人で行えますが、もし自分が放棄を選んだとしても、連帯保証人の立場はほかの相続人に引き継がれます。たとえば、被相続人の子が相続放棄をすると、法定相続人の権利は被相続人の父母や兄弟姉妹などに移るので、債務もそのまま引き継がれることになります。

債権者が連帯保証人の事実に関してほかの相続人へ知らせることは基本的にありません。そのため、何も伝えないまま相続放棄をすると、ほかの法定相続人に迷惑をかける可能性があります。法定相続人同士のあいだでのトラブルを避けるためには、被相続人に連帯保証債務があったことや、それが理由で自分は相続放棄をすることを、事前にほかの相続人に伝えておくことが重要です。

連帯保証人の事実を知らなかった場合はどうなる?

先述の通り、相続人が相続放棄したい場合、手続きは原則として相続開始から3か月以内に行わなければいけません。しかし、被相続人が連帯保証人であることを知らなかったために、相続放棄の手続きをしなかったというケースもありえます。

こうしたケースでは、相続開始から3か月を経過していても相続放棄が許可される可能性があります。その場合は、連帯保証人であることを知ってから3か月以内に相続放棄をすることが必要です。

ほかに期限の延長が認められる可能性があるケースとしては、被相続人の財産状況を正確に把握するために時間がかかってしまう場合や、ほかの相続人が所在不明のために連絡が取れず、遺産分割協議をすぐに開始できない場合なども該当します。ただし、必ず認められるわけではないため、期限が過ぎてしまった場合は弁護士に相談しましょう。

親が連帯保証人であるかを確認する方法

連帯保証人である事実を知らないで相続を進めてしまうリスクを回避するためには、故人が連帯保証人になっていないかを確認するのが賢明です。方法としては、まずは被相続人の所有物や被相続人宛ての郵便物の中に、連帯保証人に関する契約書類がないか確認することが大切です。

すでに連帯保証人としての支払い義務が発生しているなら、預貯金の入出金記録を調べることでも返済の事実を確認できる可能性があります。金融機関が債権者であれば、CICやJICC、全銀協といった信用情報機関に情報開示請求をすることでわかる場合もあります。

連帯保証人の立場を相続した場合の対処法

連帯保証人の立場を相続した場合、債務も一緒に引き継がなければなりません。しかし、そのまま支払う以外の選択肢も存在します。以下では、具体的な対処法と注意点について解説します。

債務減額を交渉する

債務を全額返済することがどうしても困難な場合、債権者に対して減額の交渉を行うこともひとつの選択肢です。債権者としても、自己破産などをされてまったく債権を回収できないよりは、減額したほうがよいと判断する可能性はあります。ただし、債権者が銀行などの金融機関である場合、支払い能力の有無に関しては厳しく審査が行われますので、減額交渉は本当に必要がある場合にのみ行うようにしましょう。減額交渉は一般の方が行うには難易度が高いため、弁護士に相談するのがおすすめです。

すべての返済を行う

連帯保証人として全額返済することもひとつです。自分に十分な資力がある場合、利息の支払いなども考慮するなら、すぐに全額返済したほうがかえってよい場合もあります。この際に、本来ならほかの連帯保証人(法定相続人)が負担すべき分を肩代わりして返済することも可能です。

全額返済した後は、元々の債務者やほかの連帯債務者に対して求償請求(支払いを求めること)を行えます。ただし、突然の求償請求はトラブルの種になる可能性があるので、全額返済を実行する前に、主債務者やほかの連帯債務者へ事前に通知をすることが望ましいです。

個人再生を申し立てる

個人再生とは、裁判所に申し立てて借金の一部を免除してもらうと共に、実行可能な返済計画を立てる制度です。個人再生が認められると、原則3年、最大5年の期間中に返済を行うことになります。そのため、継続的に収入がある方が利用できる制度です。個人再生では、減額されるとはいえ債務自体は残る点にご注意ください。

任意整理として交渉する

任意整理とは、金融機関などの債権者と直接交渉し、利息の減額や返済期間の調整などを行う手続きです。個人再生と同様に債務自体は残るため一定の資力が求められます。先述の通り、債務の減額に対して金融機関は厳しい態度で臨みますが、返済期間の調整なら応じてもらえる可能性があります。

とはいえ、任意整理をする場合は、相手を納得させるだけの返済計画が必要です。また、新たな借り入れができなくなるリスクも考慮しなければいけません。いずれにしても、金融機関との交渉を自分一人でこなすのは困難であるため、弁護士などの専門家に相談するのが一般的です。

自己破産の手続きをする

自己破産は、裁判所に申し立てを行うことで、原則としてすべての債務をなくす手段です(税金や養育費などの非免責債権は除く)。しかし、自己破産は簡単に認められるわけではありません。また、申し立て後には新たな借り入れがしばらくできない、一部の職業で制限を受けるなどの大きなデメリットもあります。あくまでも最終手段であると考えておき、自己破産を検討する場合は先に専門家へ相談することをおすすめします。

おわりに:連帯保証人を相続した場合は専門家に相談を

遺産相続に際しては、連帯保証人としての立場や債務も相続します。この事実を知らないまま相続してしまうと、多額の借金を背負うことになる可能性もあるため大変危険です。

もしもそうした困難な状況に直面したときは、弁護士などの専門家に相談することが助けになります。50年もの豊富な実績を持つ相続専門の税理士法人レガシィは、相続に精通した携弁護士のご紹介も可能です。もしお悩みの場合は、一度お電話ください。

創業60年を超えるレガシィにお任せください。

-

累計相続案件実績

32,000件超

2025年10月末時点

-

資産5億円以上の方の

複雑な相続相談件数年間1,096件

2023年11月~2024年10月

-

生前対策・不動産活用・

税務調査対策までワンストップ対応

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表