内縁の妻には遺産の相続権がない?今からできる対策とは

Tweet現行法では、内縁の妻は多くの場面において法律上の妻に準ずる存在として扱われます。しかし夫の死後、相続の場面においては注意が必要です。場合によっては遺産を相続できず、妻が路頭に迷う可能性もあります。

そうならないためにも、自身が健在な頃から相続に関する知識を付け、大切な存在である内縁の妻に財産を残せるよう対策を講じておきましょう。

目次

内縁(事実婚)の妻には相続権がない!遺産は誰の手に?

内縁の妻は、残念ながら法定相続人にはなれません。

内縁とは婚姻同然の関係でありながら、婚姻届を提出していない男女関係のことです。昔は家柄によって婚姻ができない事情がある場合に、「内縁の妻(夫)」という形をとっていたと言われています。現在ではそのような制度も薄まり、事実婚と同等の意味で使われているため、婚姻に準ずる立場として同等に扱われる場面も増えてきました。しかし、戸籍上で結婚しているとは認められていません。

法定相続人とは、民法で定められている相続権がある人のことです。配偶者は必ず相続人になる権利を持っていますが、内縁の妻は戸籍上の配偶者ではないため、夫の相続人になることはできません。

内縁の妻との間の子はどうなるか

では、2人の間に生まれた子どもはどうでしょうか。

被相続人(父親)に子どもがいる場合、配偶者以外の血族で相続権の第1順位となるのは子です。

ただしこの場合の「子ども」とは、法律上の夫婦の間に生まれた子、つまり「嫡出子(ちゃくしゅつし)」を指します。内縁の妻との間に生まれた子どもである「非嫡出子(ひちゃくしゅつし)」は、父親と法的に父子関係が認められないので、原則相続人にはなれません。

子を認知していれば相続権がある

内縁の妻との子どもである非嫡出子には相続権がありませんが、父親が認知していれば法定相続人と認められます。また、このとき嫡出子と非嫡出子の間に相続分の違いは生じません。

認知をするには役場に「認知届」を提出するか、遺言による「遺言認知」を行います。万が一認知しない場合、母親が家庭裁判所に「強制認知」を申し立てることも可能です。

非嫡出子や認知については、以下の記事もご覧ください。

内縁(事実婚)と認められる条件

男女の関係が「内縁」と認められるには、少なくとも次の2つの条件を満たす必要があります。これらの条件に当てはまらない場合、長年付き合いのある関係であっても「内縁」とは認められません。

- お互いに婚姻の意思を持っている

- 共同生活を送っている

お互いに婚姻の意思を持っている

内縁関係が認められるには、両者が婚姻の意思を持っている必要があります。単にカップルが同棲しているだけでは内縁とはいえません。

以下のように「客観的に夫婦と判断できる状況」にあると、内縁関係が認められやすいでしょう。

- 結婚式を挙げた

- お互いの両親や親族、知人から「夫婦」と認識されている

- 住民票の続柄に「妻(未届)」などの記載がされている

- 社会保険で父親の「被扶養者」になっている

- 父親が2人の間の子どもを認知している

これらの条件はひとつ当てはまればよいというものではありませんが、すべてに該当しなければならないわけでもありません。内縁関係の有無はいくつかの事実から総合的に判断されます。

特に分かりやすいものでいうと、住民票に「妻(見届)」の記載を入れるというものです。相続の場面においては、やはりこのような公的な書類が重要になってきます。

共同生活を送っている

一定期間、夫婦同然の共同生活を送っているかどうかという点も、内縁関係を証明づけるには重要です。例えば生計を別にしていたり、別居していたりする場合は、共同生活とは認められません。

またここでも、住居などの賃貸契約書の共同生活者の欄に「妻(未届)」などと明記されていたり、同一住所の住民票があったりすれば、共同生活を送っているといえる場合が多いでしょう。

また「一定期間」とは、一般的に3年以上と考えられています。

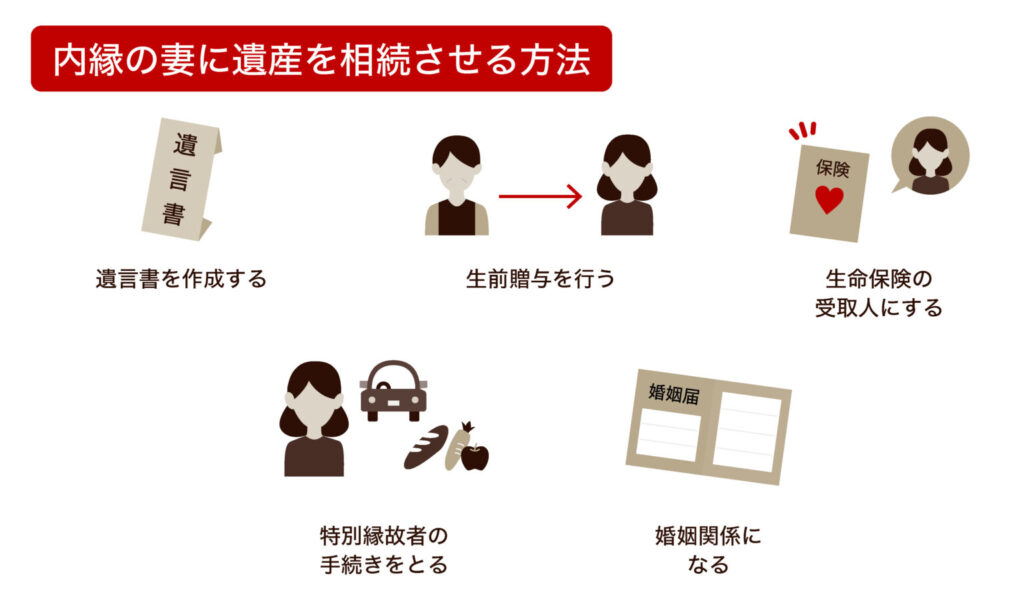

内縁の妻に遺産を相続させる方法

内縁の妻は原則、遺産を相続できません。しかし事前に以下のような対策を取っておくことで、その全部、または一部を引き継げます。

- 遺言書を作成する

- 生前贈与を行う

- 生命保険の受取人にする

- 特別縁故者の手続きをとる

- 婚姻関係になる

それぞれの方法を吟味し、最適な選択肢を探しましょう。

1.遺言書を作成する

まず一番ポピュラーな方法として、遺言書の作成が挙げられます。遺言書を作成しておけば、法定相続人以外にも財産を贈与できます(遺言で贈与することを「遺贈 – いぞう」、遺言で贈与を受けた人を「受遺者 – じゅいしゃ」と言います)。内縁の妻は、内縁の夫の相続人になることはできませんが、受遺者になることはできるのです。

ただし自筆の遺言書は必要事項の書き漏れなどで、無効とされてしまうケースもあります。遺言書を書くときは「公正証書遺言」として残しておくとよいでしょう。公正証書遺言とは、公に認められた公証人の立ち会いのもと、作成された遺言書のことです。内容に不備が発生しにくいため、万が一ほかの相続人とトラブルが起きた場合でも、被相続人の意思が反映されやすくなります。

また被相続人に法定相続人がいる場合、「遺留分」という権利があります。遺留分とは、兄弟姉妹以外の相続人に最低限認められている遺産の取り分で、法定相続割合の1/2または1/3の額を占めます。もし嫡出子や法律上の妻に遺留分を請求されたら、内縁の妻は支払わなければならない場合が多いので、その点は留意しておく必要があります。

公正証書遺言や遺留分については、下記の記事もご覧ください。

2.生前贈与を行う

生前に財産を贈与すれば、財産を譲る相手を自由に選べるので、相続権は関係なく内縁の妻に遺産を譲ることができます。

遺産を引き継ぐ方法として「相続(遺贈)」という形をとるケースも多いですが、遺産を一度に譲り受ける相続では、相続税として課税も一度に行われます。内縁の妻の場合、配偶者控除などの特例も利用できず、一般的に相続した額全てが課税対象になります。また一親等の血族以外が財産を譲り受けると、相続税は2割加算されるルールもあるため、高額になることが考えられます。

その点、贈与は年間110万円の基礎控除があるため、一定の金額までであれば課税対象になりません。高額の遺産を引き継ぎたいのであれば、何回かに分けて長期的に生前贈与することで相続税対策にもなります。

生前贈与については、下記の記事もご覧ください。

3.生命保険の受取人にする

内縁の妻に財産を残す方法の1つとして、生命保険の受取人にする方法もあります。

一般的に生命保険の受取人は、配偶者または2親等以内の親族です。しかし、以下の3つの条件がそろえば、加入の生命保険会社によっては内縁の妻を受取人に指定できます。

- お互い戸籍上の配偶者がいない

- 保険会社所定の期間、同居人であること

- 保険会社所定の期間、生計を共にしていること

共同生活の所定期間は保険会社によって異なるので、事前に確認しておきましょう。また内縁の妻が受け取った保険金は、全額相続税の課税対象になる点にも注意が必要です。

4.特別縁故者の手続きをとる

内縁の妻が家庭裁判所で「特別縁故者の申し立て」を行い、家庭裁判所に相当と認められれば、相続財産分与で財産を受け取ることができます。

特別縁故者とは、被相続人と特別な関係にあった人のことです。生計を共にしたり、対価を得ずに被相続人の身の回りの世話をしたりしていた場合などに認定されることがあります。内縁の妻はこうした条件に当てはまるケースが多いので、特別縁故者になれる可能性が十分考えられます。

ただし特別縁故者が財産分与を得るのは、他に相続人がいない場合のみです。たとえ連絡が取れなかったとしても、1人でも相続人がいれば財産分与は認められません。また財産分与を得たとしても、受け取れる遺産は裁判所が決定した額のみです。遺産の全額を受け取れるわけではないので、注意しましょう。

5.婚姻関係になる

これができれば苦労はしないという声が聞こえてきそうではありますが、最後は内縁の妻と婚姻届けを提出し、法律上の婚姻関係になるという方法です。記載してきた通り、籍を入れていない内縁の状態というのは、相続において非常に高い壁が立ちはだかることが多いのです。逆に言うと婚姻関係になってさえいれば、スムーズな相続が可能です。

これまで内縁関係を続けてきたのには何か理由があるでしょう。しかし婚姻関係になれば、確実に内縁の妻へ遺産を相続させられます。たとえ1日だけの婚姻期間でも、夫婦は夫婦です。もし可能であれば、法律上の婚姻関係を選択肢に入れるのもよいでしょう。

内縁の妻には認められない権利一覧

内縁の妻にはない権利は、相続権以外にもいくつか存在します。主なものは以下の4つです。

| 夫婦の同姓 | 夫、または妻の姓を名乗ること |

| 嫡出の推定 | 2人の間に生まれた子どもを嫡出子として扱うこと |

| 配偶者の相続権 | 配偶者は総額に対して1/2の法定相続分を保障されていること |

| 成年擬制 | 未成年が結婚した場合、成年とみなされること |

これらの権利はすべて、配偶者であると法律上認められている妻に与えられる権利です。内縁の妻と被相続人は、戸籍上他人とみなされるため適用の対象外とされます。

内縁の妻が遺産を受け取る際の注意点

配偶者が遺産を受け取る場合、多くの控除や優遇措置が受けられます。しかし内縁の妻では適用できない制度も多くあるので、注意しましょう。

- 相続税が2割加算される

- 配偶者控除は対象外

- 障害者控除が受けられない

- 小規模宅地等の特例が認められない

1.相続税が2割加算される

法律上の配偶者と1親等の血族以外が遺産を相続するとき、相続税は2割加算される制度になっています。残念ながら戸籍上では他人とされてしまう内縁の妻も、この場合は加算対象です。そのため、通常の税計算より負担が増える点には注意しましょう。

相続税の2割加算については、こちらも併せてご覧ください。

2.配偶者控除は対象外

戸籍上の配偶者が遺産を相続する場合、相続税の「配偶者の税額軽減」の特例により、1億6,000万円または法定相続分相当額のうち、どちらか多いほうまでは相続税の課税対象にはなりません。ですが、これも法律上の配偶者のみに与えられる権利です。内縁の妻であれば配偶者控除は認められません。

3.障害者控除が受けられない

障害者控除とは、相続人が障害者と認められている場合、85歳に到達するまでの年数1年あたり10万円(特別障害者は20万円)が相続税から控除される制度のことです。ただし内縁の妻は相続人にはなれないので、この制度も利用できません。

4.小規模宅地等の特例が認められない

被相続人と共同生活を送っていた土地や、事業用に使っていた土地を相続したケースでは、特例として一定の面積まで算出時の評価額の50ないし80%まで相続税を減額できる制度があります。この場合も、特例が認められるのは法定相続人のみです。内縁の妻が贈与などで土地を取得しても、制度の利用は不可能です。

おわりに:内縁(事実婚)の妻に相続権はなくても、財産を受け取る方法はある

内縁の妻には遺産を相続する権利がありません。ただし、手続きの方法によっては、内縁の夫の財産を受け取ることが可能です。それには遺言による贈与(遺贈)や生前の贈与、特別縁故者としての申請などの方法があります。

手続きは複雑で手間がかかるものが多いため、被相続人自身が元気なうちに事前対策をしておくとよいでしょう。また、知識が少ないままに手続きをしてしまうと、相続時に思わぬトラブルに発展してしまうおそれもあります。こうした事態を避けるためにも、対策を行う際には専門家への相談をおすすめします。

税理士法人レガシィは、創立50年以上の歴史がある相続専門の税理士法人です。経験豊富な税理士が多数在籍しており、難易度の高い相続にも対応しています。また必要なサポートに応じ幅広いプランもご用意しておりますので、相続にお悩みの方はぜひ一度ご相談ください。

創業60年を超えるレガシィにお任せください。

-

累計相続案件実績

32,000件超

2025年10月末時点

-

資産5億円以上の方の

複雑な相続相談件数年間1,096件

2023年11月~2024年10月

-

生前対策・不動産活用・

税務調査対策までワンストップ対応

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表