不動産を相続する時に必要な手続きとは? 遺産の分割方法も解説します。

Tweet不動産を相続する際には、さまざまな手続きと多くの提出書類が必要となります。また、不動産の分割にもいくつかの種類があります。この記事では、一般的な遺産相続の流れに沿って不動産相続の手続きの説明、分割方法を紹介します。

目次

不動産相続に必要な手続きを解説

不動産相続の手続きは、相続人の調査と確定、相続財産の確定の後で行われます。大きな流れは下記のようになります。

- 相続人と相続財産を確認し確定をする

- 相続人による遺産分割協議で遺産の分け方を決定する

- 相続税の申告・納付を行う

- 不動産の相続登記を行う

以下、実際の流れに沿って説明します。

①相続人と相続財産を確認し確定をする

亡くなった方(被相続人という)の遺産を相続する権利をもつ人は民法で定められており、「法定相続人」といいます。

被相続人が遺言書を残している場合、相続人と相続の割合は遺言書の内容により決まります。被相続人が、遺言書を残さないで亡くなった場合、法定相続人全員が集まり、誰がどの遺産を相続するのかを決める「遺産分割協議」を行います。それまでにプラスの財産とマイナスの財産を確定しておかなければなりません。

遺言書の確認をする

遺言書は、その後の相続手続きに大きな影響を与える場合があります。家族が亡くなった際は、まず遺言書の有無を確認しましょう。

遺言書は、大きく分けると2種類あります。全て自分で書く「自筆証書遺言」と、公証役場で作成する「公正証書遺言」です。

まず「自筆証書遺言」について、多くの場合は自宅で保管されています。見つからない場合も、被相続人の友人や弁護士・税理士といった専門家など、念のため生前に親交があった方にも確認してみると良いでしょう。

「公正証書遺言」の原本は公証役場に保管されており、最寄りの公証役場で問い合わせればどこに保存されていても有無が判明します。遺言書を作成した公証役場には「原本」が保管されていますので、「正本」や「謄本」を請求することで遺言書の内容を確認できます。

相続人を確定する

被相続人が遺言を残していない場合、民法のルールに則って法定相続人を確定させます。法定相続人は、配偶者および被相続人と血のつながった親族(血族)に限られています。なお、被相続人の配偶者は必ず相続人となります。

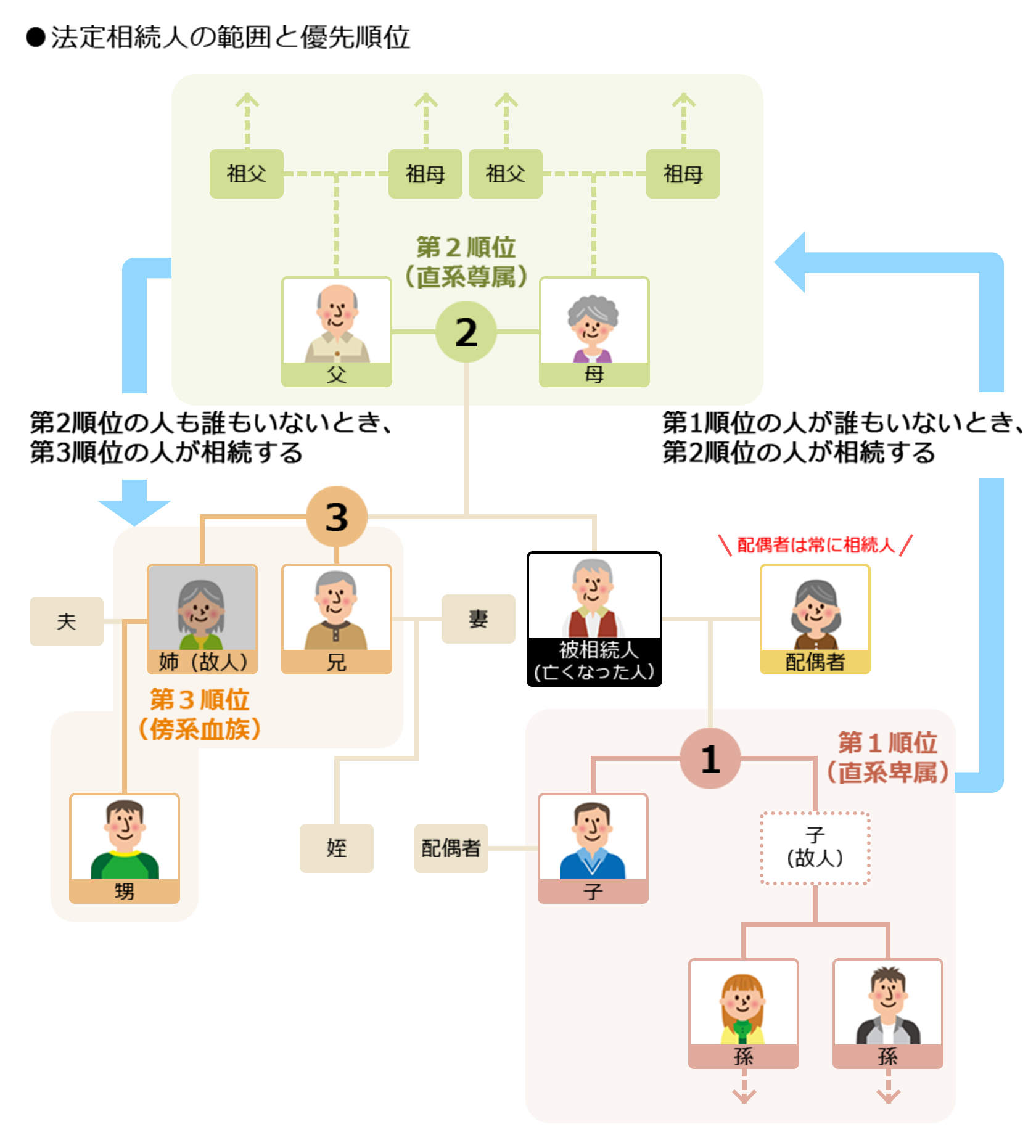

配偶者以外の相続人には、三つの順位が決められています。その優先順位を「相続順位」といいます。優先順位が高い順に「第1順位」「第2順位」「第3順位」と定められています。なお、「第4順位」以下はありません。

相続順位

被相続人の配偶者=常に相続人

第1順位=子、子がいない場合は孫、子と孫がいない場合はひ孫

第2順位=父母、父母がいない場合は祖父母

第3順位=兄弟姉妹、兄弟姉妹がいない場合は甥・姪

相続人が一堂に集まり、遺産の分割を決める「遺産分割協議」は相続人全員で行う必要があり、一人でも欠けていれば協議は無効となります。そのため、遺産分割協議より前に、誰が相続人となるかを確定しなければなりません。

通常は、被相続人の出生から死亡までの戸籍謄本などを確認し、相続人を確定します。戸籍謄本は、誰が法定相続人であるかを確認するための客観的な証拠となります。

相続財産の確認をする

遺産分割協議や相続税の申告のため、被相続人の遺産分割の対象となるもの(プラスの財産とマイナスの財産)をすべてリストアップし、状況を調査します。

遺産分割協議は相続人全員が集まり、遺産分割を確定する手続きなので、それより前に遺産として何があるかを的確に把握する必要があります。

プラスの財産

- 現金、預貯金

- 土地や建物などの不動産(不動産については、原野や山林などが含まれている場合があるので注意が必要)

- 株式や債券などの有価証券

- 未入金の債権(売掛金など)

- 自動車、バイク、船舶

- 家具、電化製品

- 宝石類、美術品

- ゴルフ会員権

- 損害賠償請求権、慰謝料請求権など裁判上の地位

- 特許権、商標権、著作権などの知的財産権

マイナスの財産

- 借金

- 住宅ローン

- 自動車ローン

- 借金の保証人になっている場合の債務

- 未納の税金や医療費

- 未払いの家賃

- 未払いの債務(買掛金など)

②相続人による遺産分割協議で遺産の分け方を決定する

相続人が一堂に会して行う遺産分割協議で、遺産の分割方法や割合を決定します。 ただし民法で定められている法定相続割合はあくまで目安なので、参考にしながら各自の相続分を決めていきます。

協議の結果を元に遺産分割協議書を作成する

遺産分割協議で相続人全員が合意した内容をまとめた書類を「遺産分割協議書」といいます。遺言書がない場合の相続手続きでは、いろいろな場面で遺産分割協議書が必要となるため、できるだけ早く作成するようにしましょう。

遺産分割協議書は書式に指定はありません。一般的には、相続人の住所の記載、署名・実印での押印をすることになります。

遺産分割協議書については、下記の記事もご覧ください。

③相続税の申告・納付を行う

相続財産が一定額以上の場合に「相続税」を支払う義務が生じます。相続税は、相続する遺産の総額にかかります。

相続税の計算をする

相続税額は以下の計算方法で計算します。

相続税 = 課税対象の遺産総額 × 税率 − 控除額

相続税には基礎控除が設けられています。基礎控除の範囲内であれば、相続税はかかりません。基礎控除を超えた場合、超えた分(課税遺産総額)が課税対象となります。

相続税の基礎控除額は、以下の計算方法で計算します。

基礎控除額=3000万円+600万円×法定相続人の数

基礎控除を超えた場合、課税遺産総額に対して相続税が課税されます。計算方法は次のとおりです。

- 課税遺産総額を法定相続分で取得したと仮定して課税遺産総額を各相続人に配分します。

- ①の金額に対してそれぞれ相続税率を乗じて、法定相続分で取得した場合の各相続人の相続税額を計算します。

- ②の相続税額を合計し、相続税額全体を算出します。

- ③の相続税額全体を実際に取得した財産の取得割合に応じて各相続人の相続税額を算出します。

2は下記の速算表を使用して計算します。

相続税の税率(相続税の速算表)

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1000万円以下 | 10% | - |

| 3000万円以下 | 15% | 50万円 |

| 5000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1700万円 |

| 3億円以下 | 45% | 2700万円 |

| 6億円以下 | 50% | 4200万円 |

| 6億円超 | 55% | 7200万円 |

*平成27年1月1日以後の場合

相続税の申告書を作成する

相続税の計算や申告など相続に関する手続きは、基本的にはすべて相続人自身で行うことができます。申告書の作り方については、「初めてでも迷わず書ける相続税の「申告書」と「明細書」の書き方徹底解説」も併せてご覧ください。

しかし、経験のない相続人が申告書を作成する場合、財産評価額の算出方法や税額計算を間違えてしまう可能性や、提出すべき書類が多いため申告期限に間に合わない可能性もあります。少しでも不安がある場合は、税金のプロである税理士に相続税申告の手続きを依頼することも選択肢に入れましょう。

相続税の申告・納付を行う

被相続人が生前住んでいた場所を管轄する税務署に相続税申告書を提出します。遺産分割協議が整わない場合でも、申告期限までに申告・納付しないと無申告加算税や延滞税が課されるため、いったん、相続財産を法定相続分で相続したものとして申告・納付する必要があります。

④不動産の相続登記を行う

売買や贈与、相続によって土地や建物の所有権を移転する際に行う登記を「所有権移転登記」といいます。登記の手続きは、不動産がある地域を管轄する法務局で行います。所有権移転登記に必要な書類は、法務局や管轄の役所など複数の機関から入手します。

相続で登記手続きをする場合に必要な書類リスト

法定相続人が1名、または法定相続分で相続をする場合は下記の書類が必要です。

- 被相続人の出生から死亡までの戸籍謄本

- 法定相続人の戸籍謄本

- 法定相続人の住民票

- 相続する不動産の固定資産税評価証明書

遺産分割協議で決めた割合で相続する場合は、上記の書類のほかに下記の書類が必要です。

- 印鑑証明書

- 遺産分割協議書

不動産相続時の遺産分割方法を解説

- 「現物分割」・・・遺産を現物のまま分ける

- 「換価分割」・・・遺産をすべて売却して、得られた代金で分割する

- 「代償分割」・・・一部の相続人がすべての遺産を相続するかわりに、ほかの相続人に対して相続分に応じた金銭の支払いをする

- 「共有分割」・・・不動産などの遺産を相続人間で共有する

今回は、相続で最もよくあるケース「相続財産に実家の不動産のみがある場合」における分割の方法を上記4つに分けて解説したいと思います。

①現物分割をする

現物分割とは、文字通り「土地そのものを分ける方法」のことです。

現物分割の場合、土地を分けるには土地の分筆(1つの土地を複数に分けて登記すること)が必要となりますが、すでに実家の建物が建っているため、分筆して土地を取得しても各相続人が自由に建物を建てることができないケースや、実家の建物をとり壊して分筆する場合でも、分筆後の土地の面積が狭く建物を建てられないといったケースも考えられるため、分筆する前に上記のことを検討する必要があります。

②換価分割をする

換価分割とは、「土地を売却して得られた代金を複数の相続人で分割する方法」です。

最も公平かつ適正価格で不動産を処理できるので、相続人の間で不満が生じにくい方法ではあります。

デメリットは、売却時に利益が出れば譲渡所得税がかかること、処分する時に費用がかかることです。また相続人が幼少期を過ごした思い出のある実家であれば、売却に心のブレーキがかかることもあるでしょう。

③代償分割をする

代償分割とは、「特定の相続人が土地をすべて相続し、その代償としてほかの相続人に金銭を支払う方法」です。代償分割であれば実家をそのまま残すことができますし、分割のしにくい1つの土地・家屋を相続する際には便利な方法と言えます。

その一方で、実家を相続した特定の相続人はほかの相続人に金銭を支払うことになるため、資金力が必要となります。

④共有分割をする

共有分割とは、①で説明した現物分割の一つで、「複数の相続人が自宅の土地を共有で相続する方法」です。例えば実家を子2人で相続する場合、持分を兄と妹で2分の1ずつにして登記するといったような場合です。

一見平等な分け方に思えますが、共有名義にすると、土地を売却したいと考えた時にもう一方の相続人から同意を得られず、トラブルに発展する等のリスクがあります。遺産分割の観点においては、あまりおすすめできないと言われています。

おわりに:不動産相続に必要な手続きをしっかり把握し、相続に備えよう

不動産の相続には難解な点が多く、専門的な知識がなければ多大な時間と労力を割いてしまうことになります。また、専門知識がないために必要以上に相続税を支払ってしまうことにもなりかねません。不動産は高額ですから、相続税も多額になる傾向があります。

適正な相続税を支払うためには、専門知識が豊富な税理士の力を借りることが安心感につながります。また、税理士に相談をすると有利な節税対策のアドバイスを受けることもできます。不動産を相続した場合は、ぜひ相続専門の税理士に相談をすることをおすすめいたします。

創業60年を超えるレガシィにお任せください。

-

累計相続案件実績

32,000件超

2025年10月末時点

-

資産5億円以上の方の

複雑な相続相談件数年間1,096件

2023年11月~2024年10月

-

生前対策・不動産活用・

税務調査対策までワンストップ対応

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表