相続から不動産売却までにかかる税金は? 6種類の税金と節税に関する6つの特例を紹介

Tweetたとえ資産家ではなくても、亡くなった方(被相続人という)から不動産を受け継ぐ場合はよくあります。相続した遺産総額が大きな場合、相続税を納税する必要があります。さらに不動産の名義変更や売却にも課税されます。不動産はすぐにお金に換えにくいことがしばしばありますので、急にたくさんの現金が必要になって困ることにもなります。

そんなことにならないためにも、この記事では、6種類の税金と節税につながる七つの特例を紹介します。

目次

相続から不動産売却までにかかる税金は6種類

不動産を相続し、売却した場合にかかる税金の種類と額はさまざまです。遺産相続から不動産売却までにかかる次の6種類の税金を紹介します。

- 相続した財産の額に応じてかかる「相続税」

- 相続した不動産の名義変更時にかかる「登録免許税」

- 相続した不動産売買契約書などにかかる「印紙税」

- 相続した不動産を売却した後にかかる「譲渡所得税」

- 相続した不動産を売却した後にかかる「住民税」

- 令和19(2037)年まで所得税に加算される「復興特別所得税」

以下、詳しく説明します。

①「相続税」は相続した財産の額にかかる税金

相続税は、預貯金や不動産など相続した財産の総額に応じて課税される税金です。遺産の課税価格が、相続税の基礎控除を超える場合にのみ発生します。

基礎控除とは、国税庁が定めた税金がかからない金額の範囲のことです。基礎控除額は、次のように計算します。

3,000万円+600万円×法定相続人の数

相続税申告の期限は、相続の開始を知った日の翌日から10か月以内です。

被相続人が生前住んでいた場所の税務署に申告し、相続税を金融機関で納付します。延納や物納を選ぶ場合も、相続税の申告期限までに手続きします。

②「登録免許税」は相続した不動産の名義変更時にかかる税金

登録免許税は、相続した不動産の所有権を相続人へ変更する際にかかる税金です。相続した土地や建物などの名義変更を行う手続きを「相続登記」といいます。

登録免許税の税率は登記の種類ごとに異なり、原則的に次のように定められています。土地と建物を相続する場合には、両方に不動産価額の0.4%の税率がかかります。

登録免許税の計算

税額=課税標準×税率

| 登記の種類 | 税率 |

|---|---|

| 土地の所有権移転登記(売買による移転) | 2.00% |

| 土地の所有権移転登記(相続による移転) | 0.40% |

| 住宅の所有権移転登記(中古住宅を売買により取得した場合) | 2.00% |

| 住宅の所有権移転登記(相続による移転) | 0.40% |

③「印紙税」は売買契約書などにかかる税金

印紙税とは、契約書・領収書などにかかる税金です。不動産を売却した場合においては、不動産の売買契約書に対してかかります。

印紙税額は契約金額に応じて200円から最高で60万円と幅広く設定されています。印紙税は、必要な税額分の印紙を売買契約書 に貼り、消印することで納税します。

印紙税の税額(一部抜粋)

| 契約金額 | 印紙税額 | 軽減税額※ |

|---|---|---|

| 10万円超50万円以下 | 400円 | 200円 |

| 50万円超100万円以下 | 1,000円 | 500円 |

| 100万円超500万円以下 | 2,000円 | 1,000円 |

| 500万円超1,000万円以下 | 1万円 | 5,000円 |

| 1,000万円超5,000万円以下 | 2万円 | 1万円 |

| 5,000万円超1億円以下 | 6万円 | 3万円 |

| 1億円超5億円以下 | 10万円 | 6万円 |

④「譲渡所得税」は相続した不動産を売却した後にかかる税金

譲渡所得税は、不動産を売却して得た利益(譲渡所得)に対して課税される所得税です。以下の計算式で求められます。

譲渡所得=譲渡収入金額-(取得費+譲渡費用)

譲渡所得税の税率は不動産の所有期間によって変わります。所有期間が5年以下なら「短期譲渡所得」となり、税率が30%です。5年以上なら「長期譲渡所得」となり、税率は15%と低くなります。

仮に売却代金が1億円で取得費が5,000万円、譲渡費用が100万円だとすると

【1億円−5,000万円−100万円=4,900万円】

となり、4,900万円に対して所得税がかかるというわけです。

不動産の譲渡所得にかかる所得税と住民税(地方税)は、事業所得や給与所得と分離して計算することから、「分離課税」と呼ばれています。不動産を譲渡して利益が出た場合、その利益を譲渡所得として住民税と所得税が課せられます。

⑤「住民税」は相続した不動産を売却した後にかかる税金

住民税の税率は譲渡所得税と同様に不動産の所有期間によって変わります。所有期間が5年以下なら「短期譲渡所得」となり、税率は9%です。5年以上なら「長期譲渡所得」となり、税率は5%と低くなります。

⑥「復興特別所得税」は令和19年(2037年)まで所得税に加算される税金

復興特別所得税とは、東日本大震災からの復興に必要な財源の確保をするための税金です。令和19年(2037年)まで所得税の税率に2.1%が加算されます。

相続不動産売却時の税金を節税できる6つの特例

不動産売却にまつわる税金のうち、節税に役立つ6つの特例を紹介します。

①相続財産を譲渡した場合の取得費の特例

②居住用の不動産を売却した場合の3,000万円控除

③10年超所有の家に対する軽減税率の特例

④保有期間が5年以上の場合の1,000万円控除

⑤居住用の不動産を買い換えた場合の特例

⑥相続した空き家を売却した場合の3,000万円控除

①相続財産を譲渡した場合の取得費の特例

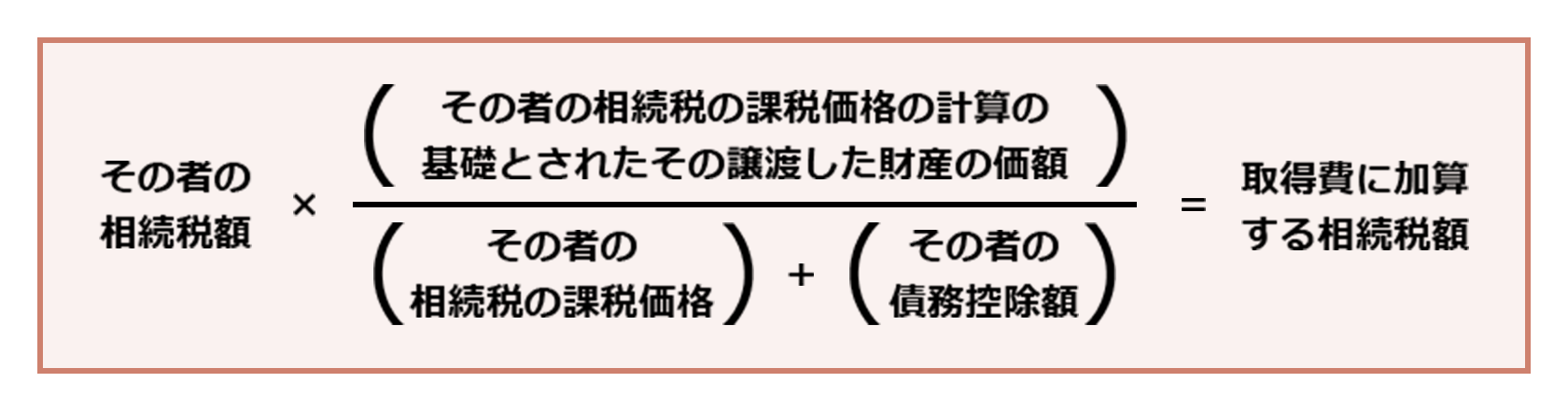

相続財産を譲渡した場合の取得費の特例とは、相続により取得した土地や建物を一定期間内に売却した際に、その売却した財産にかかった相続税を、譲渡所得の金額を計算する際の取得費に含めることができる制度です。譲渡所得から差し引ける金額が増えるので、所得税の節税につながります。

取得費加算の特例の適用を受けるためには、次の要件のすべてを満たしていなければなりません。

- 相続または遺贈により財産を取得した人であること

- その財産を取得した人に相続税が課税されていること

- その財産を相続開始日の翌日から相続税申告期限の翌日以後3年を経過する日までに売却していること

取得費に加算する相続税額の計算方法は、次のようになります。

具体的な数字を挙げながら計算してみましょう。

相続税の課税対象となった金額が5,000万円で、そのうち売却する不動産の相続税評価額が1,000万円だったとします。納めた相続税は500万円です。

- 相続税の課税価格 5,000万円

- 不動産の相続税評価額 1,000万円

- 相続税 500万円

これを上記の計算式に当てはめると、次のようになります。なお、わかりやすくするため、債務控除(被相続人の債務を遺産総額から差し引くこと)は省きます。

【500万円×1,000万円÷5,000万円=100万円】

この100万円を取得費に加算できます。

②居住用の家を売却した場合の3,000万円控除

3,000万円特別控除は、不動産を売却した時に生じる利益にかかる税金(譲渡所得税)を軽減させる特例制度です。不動産を売却した際に出た利益(譲渡所得)に対し、3,000万円までは課税対象から除外できます。ただし売却する家が居住用のマイホームであることが前提となります。

最大3,000万円まで控除することができるので、利益が3,000万円以下の売却では譲渡所得税が発生しません。

③10年超所有の家に対する軽減税率の特例

家を10年以上所有していた場合、税金が安くなる制度です。「3,000万円特別控除」の特例と併用ができるため、譲渡所得税の支払いを求められている人は覚えておいてください。

申請すると6,000万円を区切りに、以下のような税率になります。

所得税10%

住民税4%

合計14%

課税譲渡所得が6,000万円を超えている場合は、6,000万円以下と以上で税率が変わります。

| 6,000万円以下の部分 | 6,000万円超の部分 | |

|---|---|---|

| 所得税 | 10% | 15% |

| 住民税 | 4% | 5% |

| 合計 | 14% | 20% |

※令和19年まで所得税の税率に2.1%が加算されます

④保有期間が5年以上の場合の1,000万円控除

正式な名称は「平成21年及び平成22年に取得した土地等を譲渡した時の1,000万円の特別控除」です。平成21(2009)年に取得した土地ならば平成27(2015)年以降、平成22(2010)年に取得した土地ならば平成28(2016)年以降に売却した場合、1,000万円の特別控除を受けられる制度です。

2008年に起こったリーマンショックによる景気後退を防ぎ、不動産流通を活発化する目的で施行されました。

特例の要件

- 2009年1月1日から2010年12月31日までの間に土地等を取得していること

- 2009年に取得した土地等は2015年以降に譲渡すること、また2010年に取得した土地等は2016年以降に譲渡すること

- 親子や夫婦など特別な間柄にある者から取得した土地ではないこと。特別な間柄には、生計を一にする親族、内縁関係にある人、特殊な関係のある法人なども含まれます

- 相続、遺贈、贈与、交換、代物弁済、所有権移転外リース取引により取得した土地等ではないこと

- 譲渡した土地等について、収用の場合の特別控除や事業用資産を買い換えた場合の課税の繰り延べなど、ほかの譲渡所得の特例を受けないこと

⑤居住用の不動産を買い換えた場合の特例

特定の居住用財産(旧物件)を2021年12月31日までに売却し、代わりの居住用財産(新物件)に買い換えた場合、一定の要件のもと、譲渡益に対する課税を将来に繰り延べることができます。これを「特定居住用財産の買い換え特例」といいます。

適用対象の譲渡資産

- 2021年12月31日までの居住用財産の譲渡であること

- 売却代金が1億円以下であること

旧物件の売却時点の要件

- 譲渡した年の1月1日時点の所有期間が10年を超えること

- 譲渡した時点で10年以上居住していたこと

売却先の要件

- 売り手と買い手が親子や夫婦など特別な関係ではないこと

買い換える物件の要件

- 新物件の床面積が50㎡以上のものであり、土地の面積が500㎡以下のもの

- 旧物件を売った年の前年から翌年までの3年の間に新物件を買うこと

- 新物件に、譲渡した年の翌年の12月31日までに住むこと

- 新物件は25年以内に建築されたものか一定の耐震基準を満たしていること

⑥相続した空き家を売却した場合の3,000万円控除

相続または遺贈により、被相続人が住んでいた家を取得した場合、一定の要件を満たせば譲渡所得の金額から3,000万円を控除できます。これを「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」といいます。

特例を受けるための適用要件

- 被相続人が住んでいた家または家と土地を相続し、2016年4月1日から2023年12月31日までの間に売却した

- 相続の開始があった日から3年を経過する日の属する年の12月31日までに売ること

- 売却代金が1億円以下であること

- 売った相手が親子や夫婦など近親者でないこと

家屋の条件

- 1981年5月31日以前に建築されたこと

- 一定の耐震基準を満たしていること

- 相続から譲渡までの間に、事業や貸付や居住いずれの用途でも用いられていないこと

家屋を取り壊して土地を売る場合の条件

- 相続から譲渡までの間に、事業や貸付や居住いずれの用途でも用いられていないこと

Q:相続した不動産を売却すると確定申告が必要? A:基本は不要。利益がでれば必要

不動産を取得した際、基本的に確定申告は必要ありません。ただし相続した不動産を売却して利益を得た場合、その売却利益は「所得」とみなされるので所得税の確定申告が必要となります。

譲渡所得の計算方法を解説

譲渡所得の計算方法を説明します。

計算式

譲渡所得=譲渡収入金額-(取得費+譲渡費用)

譲渡収入金額は、売却して得たお金(不動産が売れた金額)です。

取得費は、不動産を取得するためにかかったお金で、買った時の購入代金や購入手数料です。建物は減価償却費相当額を差し引いた額で計算します。登録免許税も、取得費に含みます。

譲渡費用は、不動産を売るためにかかったお金です。不動産会社に支払った仲介手数料や印紙税が含まれます。

【注意】所得税の確定申告が必要なケース

所得税の確定申告が必要となる四つのケースを紹介します。

①相続した不動産を売却した場合

相続した不動産を売却した場合、売却して発生した利益は「所得」とみなされるので所得税の確定申告が必要です。

②賃貸収入がある不動産を相続した場合

賃貸収入が発生する場合、相続人の「所得」となるため確定申告が必要となります。

③不動産を現金化して分割相続した場合

相続時に遺産分割の方法として不動産を売却して相続人が現金で分割した場合、そこで発生した売却利益は「所得」とみなされるので確定申告が必要となります。

④相続した不動産を寄付した場合

国や地方自治体、特定の団体へ財産を寄付した場合、一定の要件を満たしていれば寄付金控除として所得税の控除を受けられる可能性があります。必須ではありませんが、所得税の節税のために確定申告をおすすめします。

確定申告を行う期間は売却した翌年2月16日~3月15日

確定申告が必要な人は、不動産を売却したり、賃貸収入がある不動産を相続したりした年の翌年2月16日から3月15日までに、確定申告を行ってください。

確定申告の書類は、在住している地域の税務署の相談窓口に行き、職員に相談しながら作成することができます。国税庁のホームページで所得税の確定申告書を作成することができます。

おわりに:相続の不動産売却時に税金を減らせる特例を知っておこう!

不動産の名義変更や売却を行うと、上でご紹介したようにさまざまな税金がかかります。これが相続で取得した不動産であれば、相続税もかかるわけです。相続税対策だけを考えていると、相続で取得した不動産を売却した際などは、追加で税金が課せられるような気分になって、気が重くなります。あらかじめ、どのような税金がかかるのかを知っておいて、そのための現金も用意するようにしておきましょう。

また、不動産売買で得た利益は所得税となるので、確定申告が必要になります。節税につながる特例を利用して、余計な支払いをなくすようにしましょう。ただし、保有期間が5年以上の場合の1,000万円控除は、相続で取得した不動産では使えないなど、どの特例が使えるのかをしっかり調べて、売却を進めたいものです。さらにこれらの特例は景気動向などによって延長されたり、変更することがよくあります。資産税を得意としている税理士に最新情報を尋ねてみてください。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表