代償分割とは? 代償分割のメリット・デメリットと相続税の計算方法を徹底解説!

Tweet遺産を複数の相続人で分け合う場合、公平にスムーズに分割するのが理想です。「代償分割」とは、特定の相続人が分割するのが困難な遺産を相続し、ほかの相続人に一定の代償財産を交付する方法です。代償分割のメリットとデメリット、相続税の計算方法を説明します。

目次

代償分割は「遺産の分割方法の一つ」

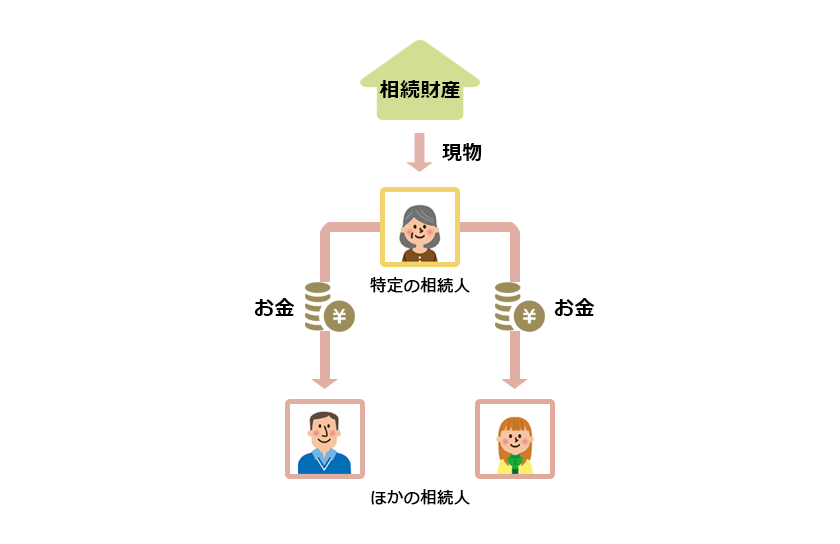

代償分割とは、分割しにくい遺産を相続した際に有効な遺産分割方法の一つです。複数いる相続人のうち、特定の相続人がその遺産を相続する代わりに、ほかの相続人に対して一定の代償財産を交付する分割方法です。

被相続人の自宅に同居していた相続人が住み続ける場合や、農業・事業などに利用する事業用不動産を相続する場合、法人の経営を引き継ぐために非上場株式を相続する場合などに利用されることが多い分割方法です。

代償分割のメリット3選

代償分割には3つのメリットがあります。

- 遺産分割をスムーズに行える

- 公平に遺産分割を行える

- 相続税を節税できる可能性がある

以下で詳しく説明していきます。

①遺産分割をスムーズに行える

不動産を相続する人にとってのメリットは、土地や自宅などの遺産をそのままの形で取得できることです。これは、ほかの相続人にとっても、分割しにくい遺産をスムーズに処理できるというメリットになります。

たとえば、被相続人の土地や建物を使って、農業・事業をやっていこうと考えている相続人がいる場合に、土地や建物を遺産分割することになったらとてもややこしいことになります。代償分割を使うことで農業や事業をスムーズに引き継ぐことができるのです。 また、遺産となる自宅に同居していた配偶者や親、子などにとっては、遺産分割によって自宅に住めなくなるような事態を防げるため好都合です。

➁公平に遺産分割を行える

代償分割は、不動産を受け継いだ相続人と、不動産の代わりに代償財産をもらう相続人に不公平が生じないよう分割できることが大きなメリットです。

たとえば被相続人である父が残した3,000万円の価値のある土地と建物を、長女と次女の姉妹が相続する場合、姉がそのまま土地と建物をもらってしまうと妹の取得分がなくなります。また、姉妹の共同所有とした場合、管理でもめたり、売却の際にトラブルが発生したりします。さらに姉妹の子の代以降も共有が続き、子の代以降に売却する際、もめることも予想できます。

対して代償分割を利用して、姉が土地と建物を取得する代わりに妹に1,500万円を支払えば、姉妹は公平に遺産を相続することになります。

③相続税を節税できる可能性がある

建物や土地を取得した相続人は、「小規模宅地等の特例」の適用を受けることができます。 たとえば被相続人と同居していた相続人が代償分割によって自宅を相続した場合、要件が満たされていれば、自宅敷地の評価が80%減額され、相続税がその分減少します。

「小規模宅地等の特例」の対象となる主な土地

- 特定居住用宅地等……故人が生前住んでいた自宅など

- 特定事業用宅地等……故人が事業に使っていた店舗や工場など

- 貸付事業用宅地等……故人が他人に貸していた賃貸アパートや駐車場など

- 特定同族会社事業用宅地等……故人等が発行済株式の過半数を有する一定の法人に貸していた事業用ビルなど

小規模宅地等の特例を詳しく知りたい方は「小規模宅地の特例で相続税を最大80%減額!計算方法や申告書も徹底解説」もご覧ください。

代償分割のデメリット3選

もちろん代償分割をする際にも注意が必要です。 代償分割のデメリットといえるのは次の3点です。

①支払いを行う者に相応の資金力が必要になる ②代償金の算出でトラブルが起きる場合もある ③贈与税・所得税が発生する場合も 以下で詳しく説明したいと思います。

①代償金を支払う相続人に相応の資金力が必要になる

不動産や建物など現物を相続した相続人から、ほかの相続人に支払う代償金は、相続人自身の財産から支払うことになる場合もあります。かなり重い負担といえるでしょう。そのため相続人に代償金の支払能力がない場合には、代償分割は適していません。

一度に代償金を支払うことができない場合、相続人間で合意があれば分割で支払うこともできますが、のちに未払いが生じた場合、ほかの相続人との間でトラブルに発展する可能性があります。

➁代償金の算出でトラブルが起きる場合もある

代償金の金額を決めるため、不動産や建物などを評価することになります。代償分割をする場合の代償金の算出には「相続税評価額」や「代償分割時の時価」を中心に、さまざまな方法があります。 当然評価方法によって金額が異なります。代償金をいくらにするかで意見が分かれ、代償金の金額がなかなか決まらず分割協議がまとまらないことも起こり得ます。

③贈与税・所得税が発生する場合も

基本的には代償金には贈与税は発生しません。ただ、手続きなどに不備があると、贈与とみなされてしまう場合があります。

一つはプラスの財産よりも高い代償金を支払った場合。 たとえば相続人Aが生命保険金と代償分割により不動産を取得した場合に、Aが相続人Bにその不動産の金額を超える代償金を支払った時は、その不動産の金額を超える部分が贈与とみなされて贈与税の課税対象になります。

もう一つは、「遺産分割協議書」に代償分割の記載がなかった場合。 代償金として渡した全額が贈与とみなされる恐れがあります。これについてはあとで詳しく説明したいと思います。

また、代償金は現金以外で支払うことも可能ですが、この場合、譲渡所得税が発生する可能性があります。

代償分割には相続税以外に贈与税や所得税がかかる場合も

代償分割を利用して受け取った財産についても、そのほかの財産同様に、基本的には相続税の課税対象になり、ほかの税金はかかりません。 ただし、手続きの進め方によっては本来かからない贈与税や所得税が発生する場合もあるので注意してください。

遺産分割協議書に記載があれば代償金に贈与税はかからない

「ほかの相続人への代償金の支払いの際に贈与税が課されるのではないか」と心配する人がいますが、代償金の支払いは贈与ではないため、基本的に贈与税はかかりません。 ただし、「遺産分割協議書」への記載は必要です。相続人全員が一堂に会して、相続財産の分け方を決める話し合いを「遺産分割協議」、その協議で合意を得た内容を書面にしたものを「遺産分割協議書」といいます。この遺産分割協議書に「代償分割により代償金を支払う」ときちんと記載しておけば問題ありません。 代償財産の種類や金額、支払い期限などを遺産分割協議書に記載することで贈与ではないことが明確になり、贈与税の課税対象にはならなくなるのです。

この記載が漏れていると、贈与とみなされて贈与税がかかる場合があります。 また、さきほども述べたように、必要以上の金額を支払うと、払いすぎた分が贈与とみなされます。

代償分割では所得税が課税される場合がある

所得税に注意しなければならないのは、代償財産を不動産などで支払う場合です。 代償財産は現金以外での支払いも可能なのですが、代償財産を取得した相続人固有の不動産を、代償金に代わってほかの相続人に交付した場合には、不動産の譲渡があったものとして所得税が課税されます。 たとえば2人の子をもつ父が亡くなった際、父の事業を引き継ぐために長男が事業用の土地・家屋を相続することになりました。その代償として、以前から長男が所有していた土地(取得価額1,500万円、時価2,500万円)を長女に交付した場合には、長男の2,500万円-1,500万円=1,000万円の譲渡所得に対して、所得税がかかってきます。

代償分割の相続税計算方法

相続税の計算方法は、代償分割している場合でも通常と大きくは変わりません。「相続税の計算は誰でもできる!基本の式と手順を解説」で説明しているように、一度、正味の遺産総額と法定相続分を使って相続税の総額を計算し、各相続人の課税価格によって按分するという方法がとられます。

ただし、各相続人の課税価格の計算には注意が必要です。 代償分割の対象となった土地の評価額に何を使ったかによって、相続人ごとの課税価格が変わるからです。

相続税評価額を使った場合

- 代償金を払った人 課税価格=相続税評価額―代償金額

- 代償金を受け取った人 課税価格=相続税評価額+代償金額

代償分割時の時価を使った場合

- 代償金を払った人 課税価格=相続税評価額―代償金額×(相続税評価額÷代償分割時の時価)

- 代償金を受け取った人 課税価格=相続税評価額+代償金額×(相続税評価額÷代償分割時の時価)

計算するとわかると思いますが、課税価格の合計はどちらを使った場合でも変わりません。そのため、相続税の総額は変わらないのです。

具体例: 相続税評価額4,000万円を基に算出した場合の代償金額

相続人が長男と長女の二人だった場合に、土地の相続税評価額4,000万円をもとに代償金2,000万円の支払いが決められたケースを例に実際に計算をしてみましょう。

長男が相続により相続税評価額4,000万円の土地を取得する代わりに、長女に対し代償金2,000万円を支払った場合の相続税の課税価格の計算は次のようになります。

長男の課税価格

4,000万円 - 2,000万円= 2,000万円

長女の課税価格

2,000万円

具体例:分割時の時価5,000万円を基に算出した場合の代償金額

次に相続人が長男と長女の二人だった場合に、税評価額4,000万円、代償分割時の時価5,000万円を基に代償金2,000万円の支払いが求められたケースを例に計算してみましょう。 長男と長女の課税価格はそれぞれ次のようになります。

長男の課税価格

4,000万円-{2,000万円×(4,000万円÷5,000万円)}=2,400万円

長女の課税価格

2,000万円×(4,000万円÷5,000万円)=1,600万円

代償分割の注意点

代償分割は非常にわかりやすい分割方法ですが、実際に代償分割を選ぶうえで勘違いしやすいポイント、代償分割を選ぶかどうかの判断基準になるポイントをまとめました。多少ここまでに説明した内容もありますが、改めておさらいしていきましょう。

1 代償金を支払う側に財産が必要

代償金を受け取る側は代償金から相続税を払えばいいのですが、現物財産を相続する人は、多くの場合で自分の資産から代償金や相続税を払うことになります。資産を十分にもっていなければ代償分割を行うのは難しいでしょう。

2 支払いは現金でなくてもいい

代償分割で代償財産としてほかの相続人に提供されものは現金でなくても問題ありません。受け取る側が納得すれば、土地や建物、権利でも大丈夫です。ただし土地や建物を代償する場合は、不動産取得税や登録免許税などの別途費用が必要となる場合があります。税理士など専門家への相談をおすすめします。

3 手続きに問題があると贈与税がかかる場合も

遺産分割の代償のために支払うことを遺産分割協議書に明記しておかなければ、贈与とみなされ、贈与税がかかる場合もあります。

おわりに:分配が難しい遺産相続の際は代償分割の利用がおすすめ

被相続人の遺産が土地や建物など不動産の場合、相続人が均等に分割するのは難しいものです。特定の相続人がその遺産を相続するかわりに、ほかの相続人に対して代償財産を支払う代償分割を使うことで、公平な遺産分割が行えるケースがあります。 代償分割のメリットは、スムーズに公平に遺産分割を行えることや、相続税を節税できる場合があることです。デメリットは、支払いを行う者に相応の資金力が必要になることや代償金の算出でトラブルが起きる場合があることなど。 被相続人や相続人の財産状況によって、この分割方法を使うべきかどうかは判断が分かれるところです。代償分割の方法によってはむしろ支払う税が増える可能性もあります。 とくに不動産を代償財産とする場合など、難しい判断が必要になります。この制度を有効に使おうと思うのであれば、相続税に詳しい税理士に相談することも検討してみてはいかがでしょうか。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表