相続税の計算は誰でもできる!基本の式と手順を解説

Tweet遺産の相続につきものなのが相続税です。相続税が意外に高額で困った、なんて話を聞いたことがある人も多いかもしれません。よくわからないと怖いですよね。

もしかしたら相続財産×税率で計算できると思っている方もいるかもしれませんが、じつはもう少し複雑です。ただ、落ち着いて一つ一つ計算していけば、専門家以外でも十分に計算できます。

将来の相続に備えるためにも、一度ご自分の周りの相続税を試算してみてはいかがでしょう。

目次

相続税がかかるのはいくらから?

相続税というと、気になるのはいくらくらい遺産があったら相続税がかかってくるのか、という点かと思います。ただ、じつはこれは一概にはいえません。自分がいくら相続するのかということももちろん関係するのですが、ほかに遺産総額や法定相続人の数なども深く関わってきます。

とくに、自分が相続するときに相続税がかかるかどうかを考えるうえで重要なのが、基礎控除についてです。基礎控除とは相続税を計算するときに、課税対象となる遺産から差し引ける金額のこと。いわゆる非課税枠です。ここではまず、基礎控除について確認していきましょう。

基礎控除額を超える財産に対して課税される

相続税は課税対象の遺産から基礎控除額を引いた金額に対して課税されます。つまり基礎控除額を超えた財産に対して相続税が課税されるのです。この基礎控除は次の式で求められます。

――――――――――――――――――――――――――――――――――――――――――

3,000万円+600万円×法定相続人の数

――――――――――――――――――――――――――――――――――――――――――

たとえば、夫婦二人と子ども二人の家族で夫が亡くなった場合。

法定相続人は3人なので、3,000万円+600万円×3人=4,800万円が基礎控除額となります。

この法定相続人の数には養子も含めることが可能です。ただ、実子がいる場合は一人、いない場合は二人までという制限があります。ただし、配偶者の連れ子など実子とみなされる場合には、この制限を受けません。

また、相続放棄をした場合でも、基礎控除の計算ではその法定相続人も数に含めて計算します。

課税対象になる財産とならない財産がある

相続税がいくらかかるかを知るうえで、最も大切なのが財産を把握することです。そのためには、どこまでが相続税の課税対象となる財産なのかを知る必要があります。

課税対象となる財産の種類は、大まかに次の3つです。

本来の相続財産

亡くなった方(被相続人という)の保有する現金や預貯金、株式、不動産といった、相続人たちの分割対象となる財産のことです。当然ですが、これは課税対象になります。

生前の贈与財産

相続の開始3年前 ※ までに被相続人から受けた贈与財産も、じつは相続税の課税対象です。また3年 ※ より前の贈与でも、相続時精算課税(贈与時は2,500万円までは税金がかからず、相続時に改めて税金を計算する制度)の適用を受けた財産は含みます。

※生前贈与財産における相続税の課税対象となる期間が、令和5年度税制改正によって死亡前3年→7年に変更となります。2024年1月1日以降の贈与より適用となります。(ただし、2024年1月1日以降の相続から対象となるわけではなく、あくまでも2024年以降の贈与が加算対象の7年に含まれる意となるため、最長7年加算となるのは最短で2031年1月1日の相続となります。)

みなし相続財産

被相続人の財産ではないものの、相続税の計算上は相続財産とみなすもののことです。代表的なものとして、死亡保険金や死亡退職金があります。

逆に、被相続人の財産であっても、非課税となるものもあります。おもに墓地や仏壇・仏具といった祭祀関係の財産です。そのほか、国などに寄付したお金についても非課税となります。

また、債務などのマイナス財産や葬式費用は相続財産から引きます。

つまり整理すると、相続税の計算の対象となる金額は

――――――――――――――――――――――――――――――――――――――――――

遺産総額+生前贈与財産+みなし相続財産-非課税財産-葬式費用-債務など

――――――――――――――――――――――――――――――――――――――――――

ということになります。

ちなみに、この金額を「課税価格」といいます。

相続税の計算式と計算方法

課税価格が基礎控除額を超えた場合、相続税がかかることになります。このとき、実際に課税対象となるのは、基礎控除額を超えた金額だけです。

たとえば、先ほど例に挙げた夫婦二人・子ども二人の家族で夫が亡くなった場合、

課税価格が1億円だったとすると……

1億円-4,800万円=5,200万円に対して相続税がかかるということです。

この課税価格から基礎控除を引いた金額を、相続税の「課税遺産総額」といいます。

ここからは、その後どのような計算が行われるのか見ていきましょう。

相続税の基本の計算式

相続税の計算は以下のように行います。

法定相続分で遺産を取得した場合の相続税額を出してから合算、再度分配するという流れです。

課税遺産総額×法定相続人の法定相続分×税率-控除額=算出税額

→算出税額を全相続人分合算=相続税の総額

→相続税の総額×按分割合=各相続人の相続税額

相続税計算の手順

実際に計算をしてみましょう。夫婦二人と子ども二人の場合を例に進めていきます。 まずは各相続人あたりの算出税額を出したいと思います。

1.課税遺産総額を法定相続分で分ける

妻:5,200万円×1/2=2,600万円

子1:5,200万円×1/4=1,300万円(子2も同様))

※法定相続割合の詳細については、以下の記事をご覧ください。

2.それぞれに相続税率をかけ、控除額を引く

妻:2,600万円×15%-50万円=340万円

子1:1,300万円×15%-50万円=145万円(子2も同様)

相続税の速算表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1700万円 |

| 3億円以下 | 45% | 2700万円 |

| 6億円以下 | 50% | 4200万円 |

| 6億円超 | 55% | 7200万円 |

3.②で求めた各相続人の相続税額を合算する

340万円+145万円×2人=630万円

4.遺産の取得割合に応じて按分する

相続財産1億円のうち、妻が5,000万円、子1が3,000万円、子2が2,000万円と分けたとすると、

妻:630万円×0.5=315万円

子1:630万円×0.3=189万円

子2:630万円×0.2=126万円

がそれぞれに課税される相続税ということになります。

ただ、実際には配偶者には相続税額の軽減があるので、この場合は相続税がかかりません。 配偶者は法定相続分内、あるいは1億6000万円以下の財産の取得であれば、相続税がかからないことになっているのです。

また、ここでは配偶者と子どもを相続人として例を上げましたが、もし配偶者や子ども、親などの直系以外が遺産を相続するときは、税額が2割増しとなります(相続税額の2割加算)。たとえば弟が財産を相続し、500万円の相続税額になったとすると、実際に納める金額は500万円×1.2=600万円です。

相続税の2割加算については、こちらの記事もご覧ください。

相続税額の計算シミュレーションを活用しよう

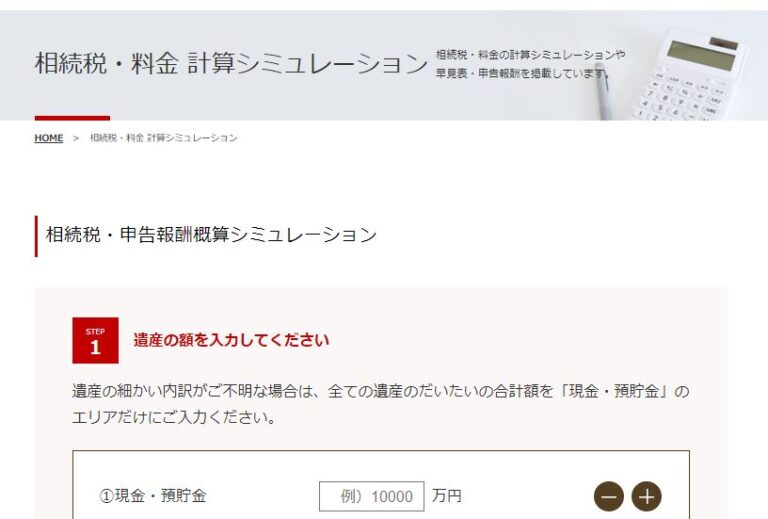

「いちいちこんな複雑な計算をやらなければいけないのか…」と思った方へ、レガシィでは相続税の概算が簡単に計算できるシミュレーションソフトをご用意しています。ぜひこちらも併せてご利用ください。

またレガシィへ相続税申告を依頼した際の概算料金もシミュレーションできます。

相続税の試算を相続発生前にすべき理由

残される家族に少しでも多くのお金を残してあげたい。そう思う方は少なくないと思います。

効率的な相続を希望するのであれば、生前に相続税を試算しておくことはきわめて重要です。保険の加入や生前贈与など、相続税の対策としていろいろな手段が知られていますが、まず自分のケースでどの程度相続税がかかるのかを把握していないと、対策のしようがありません。

闇雲に保険商品に加入したり、生前贈与をすることで、かえって残るお金が少なくなったりといったケースも考えられるでしょう。配偶者には税額軽減がありますが、配偶者から子どもへの相続まで考えると、最初から子どもに相続したほうが相続税が安くなるような場合も考えられるでしょう。そうした相続対策をするにも、試算をしてみることが第一歩です。

相続税の申告は税金がゼロでも必要な場合がある

相続税には、相続人それぞれの事情によって活用できる控除や特例があります。ただし、それらを適用した結果として相続税が0円になる場合でも、相続税の申告は必要なものもありますので注意が必要です。

配偶者に対する相続税額の軽減

配偶者は、法定相続分または1億6,000万円以下の財産の取得であれば、相続税はかかりません。こちらは申告書を提出することが要件となります。該当するケースは多いと思いますので注意してください。

未成年者控除

20才未満の法定相続人がいる場合は、相続税額から「10万円×(20歳-相続開始時の年齢)」が控除されます。

障害者控除

障害者である法定相続人がいる場合は、相続税額から「10万円(特別障害者は20万円)×(85歳-相続開始時の年齢)」が控除されます。

相次相続控除

10年以内に2回以上の相続があり、2度目の相続の被相続人が1度目の相続で相続税を納付しているときは、相続税額から一定の金額が控除されます。

外国の財産に対する相続税額の控除

相続財産のなかに外国の財産があり、その財産について、その国で相続税に相当する税が課せられたときは、相続税額から一定の金額が控除されます。

贈与税額控除

相続財産に加算された贈与財産に対する贈与税は、相続税額から控除されます。また、相続税額から控除しきれない贈与税額があれば、その税額は還付されます。贈与税額控除(相続時精算課税)につき、控除しきれなかった金額がある場合は、還付を受けるための申告書の提出が必要となります。

おわりに:相続税の計算は、まず遺産の価値(相続税評価額)を計算することから

相続税の計算において、最初のステップは遺産とその価値を知ること。相続税を抑えるためにも、正確に相続財産を知っておくことは必須です。また、相続のほかの手続きにとっても、財産を把握することはとても重要。突然の相続で慌てないように、あるいは自分が亡くなったときに家族が慌てないように、相続とはしばらく縁がないと思っていても試算をしておくことをおすすめします。マイナスの財産や3年以内の贈与、みなし相続財産も忘れずに。

相続税は、決まった計算式にあてはめれば誰でも計算できます。少しややこしくはありますが、計算式自体は簡単です。難しいのは、現金以外の遺産の価値(相続税評価額)を計算する点にあります。特に土地などの評価額は税理士によっても変わると言われているほど、複雑なものです。もし不明点や疑問があったり、相続税が意外に高額で不安になったりした場合は、一度相続を得意とする税理士に相談してみることをおすすめします。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表