相続税の税務調査とは?時期や調査対象になりやすいケースも解説

Tweet大切な家族の方が亡くなると、相続が発生します。亡くなった方(被相続人)の遺した財産によっては、相続税の支払い義務が生じます。支払うべき相続税があるのにもかかわらず支払わなかったり、申告漏れがあったりした場合、税務署の税務調査によって指摘されます。

「少額なので分からないのでは?」や「もう時効が過ぎているかもしれないし」と思うかもしれませんが、税務署は必ず申告漏れを突き止めます。税務調査が入った場合、約8割の人に追徴課税が発生しているのが現状です。

この記事では、税務調査を回避するにはどうすればよいか、また対処方法や与えられるペナルティについて紹介します。

目次

相続税の税務調査とは

そもそも税務調査とは、税金を納めるべき人が申告した内容に間違いや不備がないかを税務署が調べるものです。消費税のように、商品を買えば自動的に納めているような税金ではこのような調査は不要です。しかし、会社の法人税やここで説明する相続税などは「申告納税方式」です。つまり税金を納めるべき人が、課税されるべき財産や利益を自ら計算し、申告して初めて課税されるようになります。

そのような方式である以上、そもそも申告しない人や少しでも課税額を減らそうとする人が出てきてしまうものです。それを防ぐためには、申告後に、その内容が正しいかどうか調査することが必要です。その一環として、申告者を訪問し、直に面談し聞きとりを行う調査があるのです。

意図的な税逃れは論外として、正しく申告しようとしても不備や間違いは生じてしまうものです。そうした不備や間違いがあれば、ペナルティとして追加で税金が課せられます。

税務調査の対象者数・割合

では相続税の税務調査の対象となる人は、実際どのくらいの人数になるのでしょうか。

国税庁が2022年12月に発表した「令和3年分 相続税の申告事績の概要」によると、2021年度に相続税の申告をした人は13万4,275人。同じく国税庁発表の「令和3事務年度における相続税の調査等の状況」によると、同じ年度に実地調査(税務調査)を受けた件数は6,317 件になるため、その割合はおよそ20人に1人(4.7%)です。ただし、税務調査は申告の翌年~2年後に実施されることが多いので、令和2年分・令和元年分の申告者数から算出すると、割合としてはもう1~2%多くなると思われます。

ちなみに税務調査を受けた人のうち「申告漏れ等の非違があった件数」は5,532件で87.6%。つまり調査に入られた人のほとんどが何らかのペナルティを受けて追徴課税されているのです。

出典:国税庁『令和3年分 相続税の申告事績の概要』 出典:国税庁『令和3事務年度における相続税の調査等の状況』

税務調査が行われる時期・時間

申告書を提出した日の翌年もしくは2年後の9月から12月までに行われるのが一般的で、10〜17時に行われることが多いようです。もちろん例外もあり、2年を過ぎてから行われることもあります。

調査官は事前に申告内容を入念に調べたうえで調査にやってきます。税務署では被相続人のもっていた不動産の名義変更や大きなお金の流れは事前に把握しています。したがって、調査官が税務調査で重点的に調べるのは、申告内容の不備やごまかし以上に、そこに記載されていない相続財産に関してです。

任意調査・強制調査の2種類がある

税務調査には「強制調査」と「任意調査」があります。

「強制調査」では事前の連絡なしに、ある日突然調査官がやってきます。企業の脱税やよほど悪質なケースが疑われる場合に行われるもので、相続税に関する税務調査では、ほとんどありません。

一方の「任意調査」では事前に調査に入る旨の連絡が入り、相続税の申告書や通帳など必要書類を用意したうえで行われます。「任意」というからには拒否することもできますが、逆に疑いを深めてしまうことにもなりますので、なるべく協力するほうが無難です。

税務調査の対象になりやすいケース

税務調査に関して、よほど大きな相続財産があるような富裕層に対して行われるものであり、いわゆる一般庶民の場合は関係がない、と考えておられる人が多いようですが、これは間違いです。税務調査は富裕層だけでなく一般層にも行われています。

先程説明したとおり、税務調査では申告に間違いや税逃れがあるかどうかを調べるわけですが、申告漏れや計算方法の間違いなどは一般の方のほうが多いとも考えられます。

さらに相続税の課税が「申告納税方式」であるということも関係します。つまり納税すべき人が自ら申告して初めて、課税されるということですが、一般の方のなかには「自分の場合、それほど大した相続ではないので関係ない」と誤解され、そもそも申告をしない人もおられます。そうした方に対する「指導」の意味でも、税務調査は機能しているのです。

もちろんきちんと申告した場合でも、調査に入られる場合と入られない場合があります。以下では調査が入りやすいケースを紹介します。

相続税申告書に不備がある

税務調査の目的は、申告内容に不備や間違いがないかを調べることでした。調査官は税務調査以前に、申告内容を入念に調べています。となると、申告内容に不備や間違いがたくさんあれば、当然、税務調査に入って、不備を確認しようとします。意図しない不備や間違いが生じてしまう原因の一つとして、相続人自らが申告を行うケースが考えられます。

相続税の申告書は第1表から第15表まであって複雑であるうえに、課税されるべき財産価値をきちんと計算することが、税を専門としない一般の人にとっては極めて困難です。特に不動産が相続財産に含まれると、評価は複雑になります。

また相続税の申告書には税理士の署名捺印欄があり、税理士が申告しているのかいないのかが一目瞭然です。税理士が関わっていないというだけで、調査が入る可能性が高まるのも自然のなりゆきだといえるでしょう。

相続税申告書に計上されていない財産がある

申告書に記載されていない相続財産に関して、調査官はどのように調べるのでしょうか?

税務署は、被相続人の生前の資産状況をおおまかに把握しています。被相続人が亡くなると、その情報は税務署に報告されます。その際、被相続人の過去の納税情報は当然のことながら税務署で把握していますから、相続税が発生しそうなケースにはあらかじめ目をつけているのです。

そこで実際に提出された申告内容が事前に想定していた額よりも大幅に少なければ、当然、疑問をもつというわけです。記載しなければバレない、というのは通じません。

相続額が大きい

相続額が3億円以上となると、申告内容に疑いがあろうがなかろうが、税務調査が入る可能性が高まります。一般に相続額が大きくなればなるほど、その可能性が高まるといえましょう。

名義預金が多い

税務署は生前の被相続人の資産内容をおおまかに把握しています。それと照らし合わせて被相続人の配偶者や子ども、孫など、相続人となる可能性が高い人の資産が異様に多い場合、税務調査に入られる可能性が高まります。将来の相続税を減らすための、名義を変えた隠し財産ではないかと疑われるのです。これを「名義預金」といいます。

「名義預金」とは、預金口座の名義人とは別の人がその口座を管理している預金のことです。「祖父母が孫の名前で通帳をつくってお金をためている」という例がわかりやすいでしょう。

名義預金は実質的には管理をしている人の財産とみなされ、とくに相続が発生した時(名義預金を管理していた人が亡くなった時)は名義人がいくら「これは贈与でもらったもの」といっても相続税の課税対象としてカウントされることになります。

相続税の申告した財産内容が、想定外に少なく、しかも申告内容に大きな不備などがないとなれば、この「名義預金」に目をつけて調査が入る可能性が高くなります。

海外資産が多い

相続税は海外に住んでいる人に関しても、遺産を相続する限りはかかってくるため、税務調査の対象範囲となります。とくに海外への送金・入金が1回あたり100万円を超えると、金融機関から税務署に情報が送られるため、申告内容と比較して違いがあると不自然に思われ、税務調査が行われやすくなります。

海外在住の場合の相続はかなり複雑ですので、以下の記事も参考にご覧ください。もし不明点があれば、専門家に相談したほうが良いでしょう。

相続税を自分で申告している

先に述べた「意図しない不備や間違い」が生じる原因のひとつとして、相続人自らが申告を行うケースが考えられます。

相続税の申告書は第1表から第15表まであるゆえに複雑であり、課税されるべき財産価値の正確な計算は、一般の人にとっては極めて困難です。特に不動産が相続財産に含まれると、評価はより複雑になります。土地の形状が複雑な場合は、税理士によっても判断が分かれることもあります。

相続税の申告書には税理士の署名捺印欄があり、税理士が申告しているのかいないのかが一目瞭然です。税理士が関わっていないと、税務調査が入る可能性が高まるのも自然のなりゆきかもしれません。実際、相続税申告における税理士の関与割合は約86%※となっており、ほとんどの人は税理士に委任していることがわかります。

※財務省ホームページ『令和3事務年度 国税庁実績評価書』より

相続税の申告が必要なのにしていない(無申告)

親や配偶者が亡くなった場合、財産を受け継ぐのに必ずしもすべての人に相続税が発生するわけではありません。財務省が2019年に調査した結果によると、実際に相続税が発生した割合は全国で亡くなった方の中のおよそ8%と、ごく限られていることが分かります。

それは、相続税に「基礎控除」の設定があり、【3,000万円 + 600万円 ✕ 法定相続人の数】で計算した金額までに相続財産がおさまれば、相続税を課せられないからです。なお、配偶者の場合は優遇されており、1億6千万円もしくは法定相続分までの財産の取得に対する相続税は控除されます。

しかし、基礎控除以下で相続税を支払わなくて済むと思っていたのにもかかわらず、実際には支払わなければならなかった場合、調査対象になる可能性があります。

また、所得税の申告書などで把握されている不動産、骨董品や宝石、生命保険に関する権利や株式、現金、最近ではネット銀行の預金などについても、申告が漏れていないか調べておきましょう。

生前の収入に対し申告財産が少ない

税務署は、亡くなった人が生前どの程度所得を得ていたのかは、確定申告などを通じて把握しています。その所得金額と照らし合わせた際、申告した財産が不自然に少なければ、財産を隠していると思われやすくなります。たとえば生前の収入が年間1千万円を超えていたにもかかわらず、申告した預金残高が数百万円程度であれば疑われ、調査対象になりかねません。

不動産所得や、株式などを譲渡して臨時収入を得た場合も、申告漏れがないかどうかチェックされるものと認識しておく必要があります。

多額の借入金があるのに相続財産がない

通常、不動産などを購入するにあたってローンで借り入れるようなケースはよくあることです。そのため、数千万規模の借入金があれば、それに見合う何らかの財産もあると考えられます。

しかし、遺族がそこまで知らない場合、相続財産として申告せずに放置されているケースもあります。知らなかったでは済まされず、申告漏れとして調査対象となると、ペナルティを受ける可能性が高くなります。

税務調査はどこまで調べる?聞かれやすい質問

税務調査でしばしば焦点になるのは、申告している相続財産以外の財産があるかどうかです。ここで最初に調べられるのは、もともと相続人名義の財産のなかに実際は被相続人の財産があったのではないか、という、いわゆる「隠し財産」です。先程説明した「名義預金」はその筆頭だといえるでしょう。

名義預金の財産は実際には誰のものか

調査官が財産隠しの疑いをもっている場合、最初に目をつけるのが名義預金です。そこから「この(被相続人以外の名義の)口座は、実際のところ誰のものですか?」という質問が出てきます。つまり「これは子どもの名前の口座になっているけど、本当は被相続人の財産ですよね?」と疑っているわけです。銀行口座に限らず、相続人名義になっている株や債券なども同様です。

この質問が出てくる場合、調査官は事前に調査しています。金融機関に照会し、入出金履歴や振り込み依頼書などをすでに把握しているので、言い逃れはできないものと考えておきましょう。

定期預金の行方

満期を迎えた定期預金は高額になっていることが多いものです。調査官は銀行に照会して、定期預金が解約され引き出されている事実をつかんでいます。そのお金はどこに行ったのかに関して質問されます。

相続財産として記載されている現金の額が疑わしい場合、現金のまま自宅の金庫に眠っていることを調査官は疑います。

被相続人の仕事や趣味

税務職員は過去の納税履歴や金融機関への照会などで、被相続人のお金の動きをある程度把握できるのですが、被相続人の仕事や趣味といった、人格に関する属性はわかりにくいものだといえるかもしれません。そうした属性こそ、調査する目的である「この申告が正しいのか、間違っているのか」に関するヒントになると考えられます。たとえば、趣味がゴルフであれば、当然ゴルフ会員権の保有を考えられるでしょうし、渡航経験が多ければ、海外資産の保有も考えられます。

また、相続人に関する属性も重要なヒントになるでしょう。被相続人の会社を承継していることが確かめられたならば、当然、会社株の相続が申告内容に含まれるかどうか調べられるわけです。調査員とのなにげない会話にも、意味深い「探り」が入っていると考えておきましょう。

亡くなったときの状況

被相続人が死亡前に介護や看護を受けていた場合、その世話をした人に対してなにかお礼をしたいと考えるのが普通でしょう。そこから、申告されている内容に違和感がないかを探ることができます。

たとえば数年にわたる入院をして亡くなった場合、その間に世話をしてくれている人になにがしかの財産を譲渡していることが十分考えられます。年間110万円までは贈与税が課せられませんが、亡くなる前の3年間に行われた推定相続人への贈与は、相続税の課税対象として申告しなければなりません。

不動産の状況

土地や建物といった不動産について、以下のような質問を受けることもよくあります。

・いつ、どのように取得しましたか

・自宅には誰が住んでいましたか

・亡くなった相続人とは生計が同じでしたか

・自宅以外に持っている不動産の契約書を見せてください

こうした確認は、次のような点を知るためと考えられます。

・実際は被相続人が資金を出している不動産が、ほかの家族の名義になっていないか

・「生計を一とする親族」が同居していたかどうかを知り、相続税の小規模宅地等の特例が適用されるかを判断する

・不動産の評価は適切か

被相続人の名義である不動産は、遺産分割協議後に名義を変更し、相続登記が行われます。登記自体は法務局で行うものの、税務署も把握可能です。

不動産投資やアパート経営などで収入を得ている場合も、所得税の確定申告で税務署が把握していることなので、漏れなく申告するようにしましょう。

海外の資産・取引

資産は国内にあるものだけではありません。海外に資産を持っている場合、税務署に気付かれないだろうと安易に考えるのは問題です。金融機関が提出する「国外送金等調書」、納税者が提出する「国外財産調書」、「CRS情報」といった複数の情報源をもとに、おおよその資産額は推定できます。

CRS情報とは、各国の税務当局が、非居住者の保有する預金や有価証券に関する情報を居住地国へ報告するものです。およそ100か国が参加している、海外の金融機関口座を利用した脱税を防ぐための仕組みです。

そのため、海外に資産を持っているにもかかわらず申告していなかったり、申告額が不自然であったりすれば調査の対象になりやすくなります。

また、海外の資産の名義を子どもや親族にし、いわゆる名義預金としていないかどうかも確認されます。

ただ、相続人が海外に資産を持っていることを、遺族が把握していないケースも少なくありません。過失でも申告漏れとなってしまわないように、国内外問わず、どのような資産がどれくらいあるのかを被相続人と生前に確認しておく必要があります。

タンス預金の有無

そもそもタンス預金とは、ある程度まとまったお金を自宅などプライベートな場所に保管しておくことです。これも相続税の課税対象となるため、相続税調査の際には「自宅など住居となった場所に保管している資産はないか」と聞かれることがあります。基礎控除を上回る現金があるのに、相続税の支払い義務が発生するのを回避するため、自宅に現金を隠していないかどうかを探るためです。

国税庁は国税総合管理(KSK)システムにより、国民一人ひとりの口座状況から収入や相続の内容などを一元的に管理しています。つまり、どれだけの資産を持っているのかは、おおよそ把握されているといっても過言ではありません。もしその想定資産額と、実際の申告額に大きな開きがあればタンス預金の存在を疑われ、調査が入るのは当然のことです。現金があるのに申告していない場合は、資産を隠したとして厳しいペナルティを受けてしまいます。

タンス預金については、以下の記事もご覧ください。

税務調査の対処法

相続税の税務調査の場合、基本的には任意調査で事前に連絡が来るため、多少は準備する時間があります。追徴課税を課せられないためにも、最低限下記のことだけは用意しておきましょう。

財産を洗い直し、申告書を再確認する

そもそも申告時に記載し忘れていた財産がなかったか、記載ミスはないか、計算間違いがないかなど、申告書をあらためて確認し、調査官に指摘されるべき箇所がないかどうか、調べておきましょう。

申告漏れが起きやすい財産

相続税の計算をする際は、そもそも申告漏れが起きないようにすることが大切です。しかし申告内容が多岐にわたるため、特に申告漏れが起きやすい以下の財産をまずチェックしましょう。

●現金や預貯金

現物として分かりやすいものの、見落としが発生しやすい財産のひとつです。預金として銀行に預けてあれば通帳や残高証明書などで遺族も確認できますが、そこから引き出した現金は気付かないこともあります。もし亡くなる直前に銀行口座から引き出していた場合は、残高証明書に載らないこともあるため、通帳でも確認しなければなりません。

また、近年はネット銀行の利用も多いですが、パソコンやスマートフォンでの取引のみで通帳などが存在しないことが多いため、遺族が気付かないことがあります。生前にネット銀行の利用の有無を尋ね、銀行名や口座番号などの情報を残してもらう必要があるでしょう。

●土地などの不動産

相続登記は、2024年4月1日から義務化されるものの、先代名義の土地がそのまま名義変更されずに残っている、といったケースはよく見られます。

そのほかにも、公衆用道路である私道や、固定資産税評価額が30万円未満の山林なども固定資産税が非課税であるため存在を忘れられがちですが、相続財産には変わりありません。市区町村で名寄せをしてもらうことで、こうした把握しにくい不動産もまとめて確認できます。

●有価証券

被相続人が保有していた株式や債券などの有価証券も、場合によっては申告漏れが起きやすい財産です。たとえば上場株式でも証券会社に預けられる最低売買単位に満たなければ、残高証明書に載らないため、その存在に気付きにくくなります。

対処法としては、以下のような方法が考えられます。ぜひ参考にしてみてください。

・単元未満株も含め、所有しているすべての株式を管理している「株式名簿管理人」に残高証明書を出してもらう

・「証券保管振替機構(ほふり)」に名寄せを依頼し確認する

申告内容を証明する資料を揃える

調査当日までに準備しておくべき最低限の資料を以下に挙げておきます。

- 相続税申告で使用した資料一式(原本)

- 被相続人の通帳一式(原本)

ほかにも、相続財産に関する書類はなるべく多く用意しておいたほうが無難です。ただし、調査官が要求する前に提出する必要はありません。質問に対する回答の根拠として提出します。

相続財産に関する書類には、以下のものが考えられます。

- 贈与契約書

- 遺言書

- 遺産分割協議書

- 相続人の通帳一式(原本)

- 相続人の認印

- 相続人所有の土地の権利証

- 不動産購入時の資料などの重要な資産に関する資料

- 生命保険証書

- 車検証

- 不動産の全部事項証明書

- 固定資産評価証明書

- 証券会社とのやりとりを示す資料

など

税務調査の流れ

税務調査は相続人の自宅に調査官が来て始まります。調査官は通常2人です。たいてい夕方までの1日で終わります。

①訪問・聞き取り調査【午前10時~】

基本は聞きとり調査です。申告書の内容に即し、疑いのある箇所に関して細かく質問されます。

↓

②昼休憩【正午~午後1時】

調査官が昼食休憩をとります。特に相続人側が昼食を用意しておく必要はありません。

↓

③聞き取り調査・証拠実見【午後1時~】

午前の聞きとり調査をもとに、通帳などの資料確認や、金庫・貴重品の確認、保管場所の実見などを行います。

↓

④終了【午後4~5時頃】

調査自体は17時頃には終了します。最後に調査官が作成した調書に署名押印をすることがあります。

調査にはなるべく協力を惜しまないのがポイントです。調査官も人の子ですので、例えばむやみに部屋を見せることを拒んだりして心象を悪くすれば、より厳しく調査することもありえますし、時間が長引くかもしれません。

税務調査を避ける方法

相続税の税務調査を受けた人のうち何らかのペナルティで課税されている人は87.6%。つまり税務調査を受けた人のほとんどが追徴課税をされているわけです。追徴課税をされないためには、そもそも税務調査に入られないことが一番と言えます。そのための基本的な方法は以下の2つです。

正しく申告する

被相続人が亡くなった日から相続が開始します。相続人となる人が集まり、遺産内容を調べ始めると、知らなかった財産が出てきたり、逆に、知らなかった借金が見つかったりと、大変な労力と時間を要します。さらに遺産内容に不動産が含まれるとなると、その評価方法はとても複雑になります。

そもそも、被相続人がご存命のうちに親族が集まり、相続財産や分割に関して話し合いをしておけば、相続が始まってから調べ始めるよりもずっと手間が省けます。しかし多くの方にとって、大切な方が亡くなった後のことを考えるのは、心苦しいことでしょう。

一つひとつ確実に手続きできるように努め、また少しでも難しさや不安を感じた場合は専門家に相談して正しい申告をすることを心がけましょう。正しい申告さえできていれば、いつ調査が入っても慌てる必要はありません。

相続に関するやりとりや証拠は残しておく

口約束はせずに書面に残す、生前贈与をしたらその証拠を残すなど、相続に関することは形に残しておくことが大切です。これらの資料が役に立ちます。

もし生前贈与を行なう予定があり、その記録をしっかりと残しておきたい場合は「贈与契約書」の作成がおすすめです。贈与契約書の詳細については、下記の記事もご覧ください。

重ねてとなりますが、追徴課税をされないためには、そもそも税務調査に入られないことが一番です。そのためには、申告する段階から、相続専門の税理士など専門家に相談することが最も手っとり早い手段だと言えるかもしれません。

被相続人の財産リストを作る

そもそも被相続人が保有していた財産をすべて把握できていれば、申告漏れは起きません。そこで、特に申告漏れが起きやすい「現金」「預貯金」「不動産」「有価証券」などの大まかなジャンルに分け、財産リストを作成しておくのも一案です。何でどれだけの財産があるのかが一目瞭然になれば、たとえ税務調査が入ってもしっかり説明できます。

また後々トラブルにならないよう、これらは作成した本人だけではなく、ぜひ相続人全員と共有しておきましょう。

専門の税理士に相談・依頼する

相続税の課税対象となる項目は多岐にわたり、税の専門知識を持たない遺族がすべてを網羅して申告書を作成するのは容易なことではありません。多大な労力をかけて相続税の申告を終えたと思っても、申告漏れが起きる場合もあります。その場合は、税務調査に入られたり、結果によっては追徴課税などを求められたりして、大きな痛手となるでしょう。

その点、専門家である税理士へ相談し依頼すれば、かける時間や労力を減らせる上、申告漏れのリスクを下げられるためおすすめです。

税務調査で修正申告が発生した際のペナルティ

税務調査の結果、ペナルティとして追加の税金を課せられている人は、調査対象者の85.3%だと紹介しました。そのペナルティの種類には次の4つが挙げられます。

①延滞税

②無申告加算税

③重加算税

④過少申告加算税

それぞれに解説していきましょう。

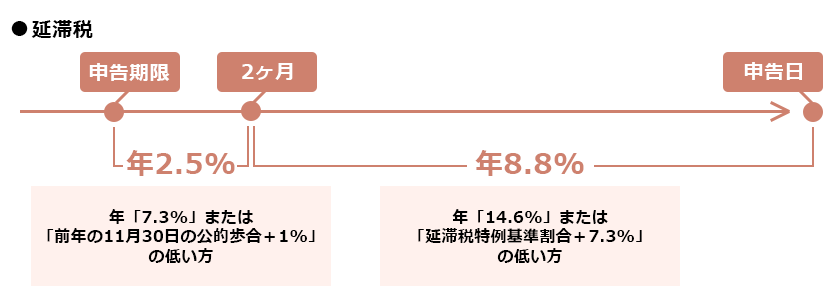

①延滞税

納税を延滞したことで課せられる税金です。支払いが遅れた分に対する利息と考えるとわかりやすいでしょう。原則として納付期限を過ぎた翌日から2か月以内は年7.3%。2か月を過ぎると年14.6%になります。

ただし、令和3(2021)年1月1日から12月31日までは特例として、納付期限を過ぎた翌日から2か月以内は年2.5%、2カ月を過ぎた場合は年8.8%となっています。

②無申告加算税

期限までに申告がなかったことへのペナルティとして課税される税金です。納付すべき税額に対して50万円までは15%、50万円を超える部分は20%の税金を上乗せして払わなければなりません。

| 申告者の状況 | 相続税額 | 税率 |

|---|---|---|

| 税務調査の通知を受ける前(自主的に申告) | – | 5% |

| 税務調査の通知を受けてから調査が入るまで | 50万円まで | 10% |

| 50万円を超える部分 | 15% | |

| 税務調査を受けた後 | 50万円まで | 15% ※ |

| 50万円を超える部分 | 20% ※ |

※ 過去5年以内に相続税で無申告加算税か重加算税を課せられていた場合は+10%

③重加算税

隠蔽や偽装など意図的に相続税の申告を操作したと判断された場合は重加算税が課せられます。その税率は大変重く、申告・納付はしたものの、意図的に相続税を少なく申告していた場合は原則として納付すべき税額に対して35%、申告も納付もせず、意図的に相続税から逃れようとした場合は原則として納付すべき税額に対して40%が課せられます。

また、相続税の申告期限が平成29(2017)年1月1日以降に到来するもので、過去5年以内に同じ税目である相続税に関して無申告加算税か重加算税が課されたことがなければ45%、課されたことがあれば50%の税率となります。

【申告・納付はしたが意図的に少なく申告した場合 35%】

【申告・納付をせずに意図的に逃れようとした場合 40%】

【過去5年以内に無申告加算税か重加算税を課せられていた場合 +10%】

④過少申告加算税

申告期限内に提出された納税申告書に記載した金額が過少で修正申告又は更正があった場合には過少申告加算税が課せられます。重加算税が意図的なものとすれば、事故的なものが該当します。納付すべき税額に対して50万円までは10%、50万円を超える部分は15%の税金を上乗せして払わなければなりません。

| 申告者の状況 | 相続税額 | 税率 |

|---|---|---|

| 税務調査の通知を受ける前(自主的に申告) | – | – |

| 税務調査の通知を受けてから調査が入るまで | 追加の税額のうち「期限内申告税額」または「50万円」のいずれか多い金額まで | 5% |

| 上記を超える部分 | 10% | |

| 税務調査を受けた後 | 追加の税額のうち「期限内申告税額」または「50万円」のいずれか多い金額まで | 10% |

| 上記を超える部分 | 15% |

おわりに:相続税の申告や調査が不安な場合は税理士に相談しよう

税務調査に入られた方のほとんどは、ペナルティとして税金を課せられています。そもそも正しく申告し、財産隠しなど、やましいことがなければ不安に思う必要はないわけですが、悪意がなくても、知らないがゆえに申告に不備が生じてしまっている場合もあります。

相続税の申告・納付を適正に行わないことで税務署から悪意の相続人と判断されると、本来の相続税に加えて延滞税や無申告加算税、重加算税などがペナルティとしてのしかかってきます。この記事では、税務調査について詳しく説明しました。

隠蔽などの意図があった場合はもちろんですが、うっかりミスで申告に不備があった場合などでも悪意の相続人とみなされてしまいます。こうした事態を招かないためにも、相続税の申告手続きは専門知識が豊富な税理士に相談をすることがなによりの安心となります。さらに税務調査では調査官はさまざまな質問をしてきます。これらに適切に答えないと、不利な状況に陥りかねません。税理士に依頼をすればいざ税務調査になっても立ち会ってもらえるので、その意味でも頼りになる存在といっていいでしょう。

創業60年を超えるレガシィにお任せください。

-

累計相続案件実績

32,000件超

2025年10月末時点

-

資産5億円以上の方の

複雑な相続相談件数年間1,096件

2023年11月~2024年10月

-

生前対策・不動産活用・

税務調査対策までワンストップ対応

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表