海外在住者の相続税はどうなる?国際相続の課税ルールと節税のポイント

Tweet相続が発生した際、相続させる側や相続を受ける側が海外在住者であったら、日本で相続税は課税されるのでしょうか。今回は海外在住者の相続税負担があるのかどうかをケースに沿って解説します。また今後、海外資産を持つことや海外移住で相続税の節税をしたいと考えている人に向けて諸外国の相続税の状況なども解説します。

目次

海外在住でも日本の相続税はかかる? 国際相続の基本ルール

相続の際に海外に在住している、もしくは海外の資産を相続することになった、など、日本以外の国と関連した遺産相続が発生する場合もあることでしょう。

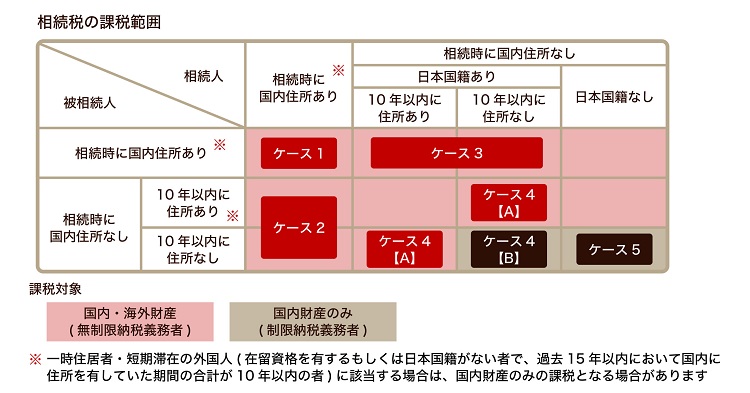

日本の相続税がかかるかどうかは、基本的に「資産はどこにあるか」と「相続人・被相続人がどこに何年住んでいるか」の2つがポイントになります。まずは基本ルールをポイントに沿って解説していきます。

日本国内の財産には、すべて日本の相続税が課税される

日本国内の財産を相続する場合は、もれなく日本の相続税が課税されます。被相続人(財産を渡す側)、相続人(財産を受け継ぐ側)の一方が海外居住、または両者海外居住のいずれの場合も「相続する財産が日本国内にある」のであれば日本の税制が適用されます。

このため、たとえば相続財産に日本国内の不動産などが含まれているのなら、国籍や居住地を問わず日本の税務署で相続手続きをしなければなりませんし、日本に相続税を納付しなければいけません。

海外資産への課税は「居住地や移住時期」がポイントに

では海外に資産がある場合、日本国内の税制は適用されるのでしょうか。これには「居住地」と「移住時期(年数)」を押さえておく必要があります。

まず居住地ですが、被相続人・相続人のいずれかが日本国内に住んでいる場合、海外に資産があっても日本国内の税制が適用され相続税の納付が必要です。ただし、被相続人・相続人の両方が海外で暮らしている場合は「海外資産に課税されないケース」もあります。このケースには移住時期(年数)が関係します。

被相続人・相続人の両者が海外に移住して10年以上経っている場合は、海外にある資産については日本国内の税制は適用されません。一方、被相続人・相続人いずれかの移住年数が10年未満の場合は海外資産にも課税されます。

たとえば相続税の課税を逃れるために出国し、資産を海外のものだけにしたとしても、被相続人・相続人の海外での居住年数によっては日本の税制が適用されるのです。

【ケース別解説】 日本の相続税が発生する具体例と注意点

ここでは日本の相続税が発生する具体例と注意点をいくつかご紹介します。日本の相続税の納税義務が発生するかは、被相続人と相続人の住所や居住年数、国籍などによって変わってきます。特に日本国籍がない人は、近年の法改正によっていくつか条件が変化していますので、最新の情報をしっかりと押さえておきましょう。

ケース1:日本で海外資産を含む財産を相続する

被相続人・相続人ともに日本に暮らしており、海外口座の現金や海外不動産などを含む財産を相続するケースについては、国内資産、海外資産のいずれにも日本の相続税が課税されます。国内資産については、各相続人への相続の割合が決まれば、不動産なら法務局での相続登記(名義変更)を行い、金融資産があれば各金融機関で所定の書類を記載し手続きしていきます。

海外資産については、分け方は基本的に日本の法律が適用されます。遺言書や遺産分割協議にもとづき「誰が遺産を引き継ぐのか」を決めることになるでしょう。ただ、その後の手続きは、実際に財産がある国の法律に従った手続きを求められることが多くあります。

たとえば米国では日本のような相続の仕方ではなく、いったん「プロベート(検認)」されてからの相続になるため、相続までの時間が非常に長くかかる場合があります。「プロベート」とは相続人が財産を相続するために必須の裁判手続きですが、言語も違うためとても煩わしいと感じる人が多いでしょう。実際、大きな手間と費用がかかるので、被相続人としては家族のプロベートの手間を回避するために、生前信託や不動産の共同保有を検討する、場合によっては生前に海外資産を処分する、など対策しておくのが賢明です。

ケース2:海外在住の親が亡くなり、日本在住の子が相続する

日本在住の子が、海外在住の親の遺産を相続する場合、資産の所在国がどこであっても相続する財産には日本の相続税が課税されます。たとえ資産が全て海外にあったとしても、親が10年以上海外で暮らしていても、親の国籍が外国籍であっても、子どもが日本在住の場合に相続が発生すれば、日本の相続税が課税されます。こちらは一番「日本の相続税は関係ないのかな」と思われがちですが、日本国内に住所がある時点で納税義務が発生します。

海外資産には、その国の法律に基づいた納税が必要なケースもありますので、注意が必要です。もし外国で納税した場合には、「外国税額控除」という制度で日本との二重課税を防ぐこともできます。(詳細は後述します。)

ケース3:日本在住の親が亡くなり、海外在住の子が相続する

日本在住の親が亡くなり、海外在住の子が相続するケースでも、すべての資産について日本での相続手続きが必要になります。しかし海外在住の子は、日本での相続手続きに必要な印鑑証明や住民票を取得することができないため、印鑑証明に代わるサイン証明書、住民票に代わる在留証明書などが必要になります。

相続税を支払う期限内に納税を済ませるには、相続が発生してから素早く手続きをした方が良いでしょう。日本の相続に詳しい税理士などの専門家に依頼することで、自分で行うよりも手間なくかつスピーディに手続きができます。また専門家に依頼すれば、日本へ帰国せず手続きのすべてを終えられる場合もあります。

ケース4:日本国籍を持つ親子が海外へ移住したあと、相続が発生した

被相続人・相続人のどちらも海外に移住し、さらに財産のほとんどを海外に移していた場合は日本の税制は適用されるのでしょうか。これは相続税の納付が「A:必要なケース」と「B:不要なケース」に分かれます。

【A】相続税の納付が必要になるケース

これは日本国籍を持つ被相続人・相続人のいずれか1人でも「相続発生日前10年以内に日本に住所を有していた場合」が該当します。たとえば親子であれば、子どもが1人とは限りませんので、このケースが当てはまりやすくなります。相続人になった複数人の子のうち誰か1人がずっと日本に居住している場合などはこのケースに当たります。

【B】相続税の納付が不要になるケース

一方で、被相続人・相続人のいずれも日本国籍だが海外在住しており、相続発生前10年以内に日本に住所を有していなかったのであれば、課税対象は日本国内の資産のみとなります。

ケース5:海外在住だった親から、日本国籍を持たない子が相続する

たとえば仕事の関係上、夫婦2人で海外へ転勤している方も多いことでしょう。海外移住後に子どもが生まれ、その相続人である子が日本国籍を持っていない場合、被相続人である親が海外在住かつ相続発生前10年以内に日本に住所を有していなかったのであれば、課税対象は日本国内の財産のみとなります。日本国籍を持たない方については、以前は一律で国内財産のみの課税となっていましたが、法改正によって納税義務の範囲が広がり、条件によって国外財産についてもその対象となりました。

二重課税を回避! 海外資産の相続は「外国税額控除」を忘れずに

日本の相続税が海外資産にかかる場合、その資産の所在地の相続税も発生する可能性があります。法律や制度は国によって異なるので、遺産相続に関しても日本と全く同じ仕組みが適用されるとは限りません。たとえば米国には「米国遺産税」と、各州の法律にもとづく税があります。こうした事情から、遺産相続で日本へ相続税を納付し、さらに遺産の所在国へはその所在国のルールに則って二重に納税する必要が出てくるのです。

ただし日本の相続税から外国で納付した税金を控除する「外国税額控除」の手続きを行うことで二重課税を防げます。

外国税額控除の控除額は、次の2パターンのうちの少ない方の金額になります。

1)外国で納付した相続税額

2)日本での相続税額×(海外にある相続財産額合計/相続人の相続財産額合計)

出典:国税庁『居住者に係る外国税額控除』

相続税対策に海外移住は有効? 日本と世界の税率比較

相続税の課税対策として海外移住をすることは一つの方法として考えられますが、単純に海外へ移住すれば良いという問題ではなく、居住年数や国籍、資産の所在地などさまざまな条件があります。ここからは日本と世界の税率を比較し、相続税対策で海外へ移住する場合に有利になる国などを見てみましょう。

日本より相続税の負担が少ない国は多い

以下ではアメリカやイギリスなど主要国の相続税率と、相続税の制度そのものがない国の例をご紹介します。

主要国の相続税率

- 日本:最低税率 10%、最高税率 55%、税率の段階 8段階

- アメリカ:最低税率 18%、最高税率 40%、税率の段階 12段階

- イギリス:最低税率 40%、最高税率 40%、税率の段階 一律

- ドイツ:最低税率 7%、最高税率 30%、税率の段階 7段階

- フランス:最低税率 5%、最高税率 45%、税率の段階 7段階

最高税率だけを見れば日本がトップですが、日本だけが特別に税負担が重いわけではありません。

国ごとに課税範囲や基礎控除額、配偶者への優遇措置の内容などが異なるため、税率だけで一概に比較はできないのです。

たとえば、配偶者と子ども2人で遺産を相続する(配偶者50%、子50%)場合で、遺産が1億以上10億以下であれば、イギリスのほうが日本よりも税負担率が高いです。しかしながら、遺産が10億円を超えてくると日本のほうが税負担率は高くなります。

また、アメリカでは遺産が27.4億円になるまで税負担がないため、富裕層を除いては課税されないケースが多数です。そのため資産がこの額未満の場合はアメリカでの相続を見込んで長期にわたる移住計画を立てるのもひとつの考え方です。

※2022年1月時点のレートによる

出典:財務省ホームページ『主要国における相続税負担率の国際比較』

相続税そのものがない国もある

オーストラリア、カナダ、中国、マレーシア、ニュージーランド、シンガポール、スウェーデンなど、相続税がない国は富裕層の海外移住を防止する目的や、海外の富裕層を自国に呼び込む目的があると考えられています。他方で、政治的な理由や個人の資産把握の困難さによって相続税が課税できないという国もあります。

こうした各国の状況を踏まえると、10年以上先の相続を見越している場合は家族全員で海外移住すれば、相続税の負担を軽くできると考えることは可能です。

ただし「出国税」の負担で大きな節税にはならない?

平成27年(2015年)に国外転出時課税制度、いわゆる「出国税」という税制が新設されました。これは出国時に一億円以上の有価証券等(非上場株式等を含みます)を保有している場合に、その資産の含み益に対して所得税が課税される制度です。この制度により、トータルの節税と言う点では平成27年より前と比べて海外移住のメリットが少なくなったことは知っておきましょう。

国外転出時課税制度については下記の記事をご覧ください。

おわりに:国際相続における相続税の仕組みは複雑なので、専門家に相談しよう

今回は海外在住者の相続税に関する情報を中心に、国際相続の課税ルールや節税のために知っておきたいポイントを解説しました。海外在住者の相続には「資産の所在地」「相続が発生した時点での在住期間」を特に注意して確認する必要があります。また海外在住者の相続は、通常の相続手続きよりも煩雑で時間がかかる場合があるので、できるだけ早めに対策をしておくことをおすすめします。

相続に関する実績が豊富な税理士に頼むと、自分で行う手続きを減らせることに加え、相続税の負担自体を減らせるアドバイスも受けられます。国際相続について不安や疑問をお持ちであればぜひ税理士法人レガシィにご相談ください。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表