生前贈与加算とは?税制改正による持ち戻し期間が7年に延長

Tweet相続税対策として贈与の基礎控除分を使うのは一般的です。しかし贈与のタイミングによっては節税につながりにくくなってしまいます。この記事では、2023年に改正された「生前贈与加算」の目的や内容について、具体的な例を用いてわかりやすく解説します。

目次

税制改正で生前贈与加算の持ち戻し期間が3年から7年へと延長

2023年に税制が改正され、相続税の節税対策としてこれまで使われてきた贈与に関して大きな変化がありました。 重要なポイントは以下のとおりです。- 生前贈与加算の持ち戻し期間が、3年から7年へ延長

- 相続開始前の4年~7年以内の4年間の贈与については、総額100万円まで相続財産から控除できる

そもそも生前贈与加算 (相続税の持ち戻し)とは

贈与税は個人から財産を譲り受けた場合にかかる税金であり、相続とは別物です。課税方式として、1月1日から12月31日までの1年間に行われた贈与につき、110万円の基礎控除額を引いた額に課税する「暦年課税制度」が基本となります。

相続税は亡くなった際の相続財産が一定の金額を超えると発生すること、また財産額が多くなるほど税率が上がる「超過累進課税方式」が取られているため、相続税の節税対策をされる方においては、基礎控除額の範囲内で計画的に生前贈与を行なうケースが多く見られます。

ただ、注意しなければならないのが「生前贈与加算」です。生前贈与加算とは、相続が開始する前の一定期間内に被相続人から贈与が行われ、相続が開始された際にその贈与額を相続財産に持ち戻す(加算する)制度です。一般的に「相続税の持ち戻し」とも呼ばれています。

対象となる贈与加算の期間は元々、被相続人の相続開始前の3年以内に限られていたものの、令和5年度(2023年度)税制改正によって、3年から7年へと延長されました。例えば相続開始の6年前に100万円を贈与していた場合、これまでは基礎控除内で非課税だったものの、今回の改正では相続財産に組み込まれるため、相続税への影響がおのずと発生します。ただし、期間内に贈与した分に対して贈与税を支払っていた場合は、その贈与税は相続税額から控除されます。 参考:国税庁『令和5年度相続税及び贈与税の税制改正のあらまし(令和5年6月)』相続時精算課税制度にも110万円の基礎控除が増設

一方、暦年課税とは異なる課税制度として「相続時精算課税制度」があります。これは誰でも使える制度ではなく、60歳以上の父母や祖父母などから18歳以上の子や孫へ財産を贈与した際に、申請したうえで適用されるものです。本制度を使うと、生前贈与を行っても総額2,500万円までは非課税になります(特別控除)。ただし、贈与者が亡くなった際には結局相続財産として加算されるため、直接的な相続税対策としてはあまりメリットがありませんでした。

しかし2023年度の税制改正により、年間2,500万円の特別控除とは別に、年間110万円までの基礎控除分も認められることになりました。基礎控除内の贈与なら非課税となるため、節税のメリットが大きくなります。 相続時精算課税制度については、以下の記事で詳しく解説しています。

税制改正で3年から7年へと延長される理由

今回の持ち戻しに関する税制改正で、持ち戻しの対象期間がなぜ3年から7年へと変わったのでしょうか。その背景には「富裕層への課税強化」と「高齢層から若年層への早期資産移転」を目的とした税制構築が挙げられます。

そもそも相続税・贈与税というものは「社会における富の再分配」を目的としており、言うなれば富裕層の家庭がずっと富裕層であるという事態を回避するための税制度です。しかし、これまで多額の資産を持っている場合でも、贈与税の基礎控除枠などを生前に上手く活用することで相続税の負担を減らすことができました。そんな相続税の課税回避を防止するため、今回の改正で特に富裕層への課税強化が進んだと考えられます。

またもう一つの目的として「高齢層から若年層への早期資産移転」という点があります。現在の日本では高齢化社会が進み、平均寿命も年々上がっています。人生100年時代と言われる日本においては、相続が発生しても高齢層から高齢層への資産移転になってしまい、なかなか経済の活性化が進みません。持ち戻しが相続発生の7年前に延長されたことで、高齢層から若年層へより早期の資産移転を促すことができると考えられています。

持ち戻し期間延長によって変わる内容

今回の税制改正でのポイントとして、タイミングによる控除の有無にも注意が必要です。

【相続開始前3年以内】 これまで通り、贈与した分はすべての相続財産に加算される 【相続開始前4年~7年以内】 その期間中に贈与した財産から総額100万円を引いた額が、相続財産に加算される

つまり持ち戻し期間が延長されるものの、相続開始前4年~7年以内の4年間に贈与を受けた場合、総額100万円を控除してもらえます。

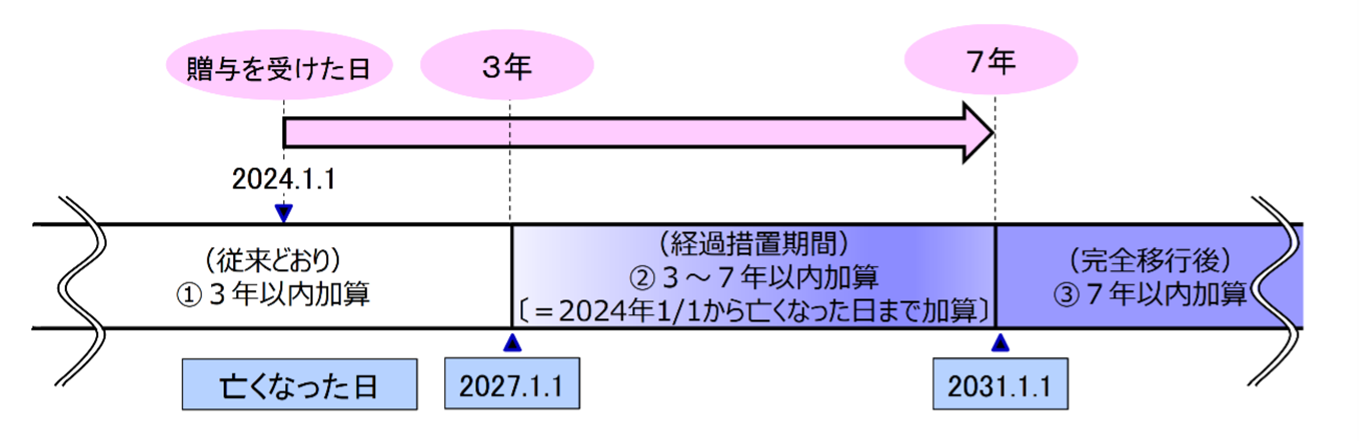

生前贈与加算延長に関するスケジュール

生前贈与加算の期間延長についての、具体的なスケジュールを確認しましょう。

- 対象となるのは2024年1月1日以降の贈与分から

- 段階的に延長され、完全移行は2031年1月1日以降となる

2024年1月1日以降の贈与が対象

まず生前贈与したタイミングについてです。2023年以前に贈与していた場合、その分は期間延長としての相続税課税額へ算入されません。あくまで2024年1月1日以降に贈与を開始した分が対象となります。イメージしやすいように、2つの具体例で確認してみましょう。

【ケース1】2023年5月5日に生前贈与し、2026年8月10日に死亡 この場合、生前贈与は2023年末までに行われているため、持ち戻し期間延長の対象とはなりません。これまで通り相続開始の3年前、つまり2023年8月10日以降の贈与分のみとなり、相続税課税額に影響しないケースです。

【ケース2】2031年2月7日に生前贈与し、2034年9月20日に死亡 この場合、持ち戻し期間の延長が開始される2024年1月1日以降に贈与が行われているため、3年ではなく7年までさかのぼって対象となります。つまり2027年9月20日以降の贈与分が相続財産に組み込まれることから、注意が必要です。

7年への完全移行は2031年1月1日以降

生前贈与加算の対象期間の延長は、2024年1月1日以降、段階的に行われます。 加算対象期間は以下のとおりです。

【改正前】 2023年12月31日まで・・・相続開始前3年間 【改正後】 2024年1月1日~2026年12月31日・・・相続開始前3年間 2027年1月1日~2030年12月31日・・・2024年1月1日~相続開始日 2031年1月1日~・・・相続開始前7年間

このように2030年末までは段階的に期間が延長され、7年ルールが完全に適用されるのは2031年1月1日からです。生前贈与を考えている方は、加算年数が変わることをしっかり理解したうえで準備しましょう。

【計算例】生前贈与加算の延長による具体的な増税額

生前贈与加算の期間延長は実質的な増税と考えられます。どれくらい負担が増えるのかをあらかじめチェックしたうえで贈与を検討することが大切です。ここでは- 改正前の3年ルール

- 改正後の7年ルール

でどのように変わるのかをシミュレーションしてみましょう。

改正前:生前贈与加算3年の場合

▼条件- 被相続人の遺産総額:1億1,000万円

- 相続人:子1人(配偶者はすでに亡くなっている)

- 生前贈与額:毎年100万円を10年間実施

▼計算 【課税価格】1億1,000万円 + 生前贈与加算3年分(300万円)=1億1,300万円 【課税遺産総額】1億1,300万円 – 相続税の基礎控除額(3,600万円)=7,700万円 【相続税】7,700万円 × 法定相続人(1人) × 相続税率30%-700万円 = 1,610万円

まず、毎年100万円の贈与額を3年分、相続財産へ加算するため課税対象は1億1,300万円です。また相続税の基礎控除額は、以下の式で計算します。 【3,000万円 + 600万円 × 法定相続人の数】 つまりこのケースでは3,000万円+600万円×1人=3,600万円です。先に計算した課税価格の1億1,300万円から基礎控除3,600万円を引くと、課税される遺産総額が7,700万円と出ます。

さらに国税庁が公開している相続税の速算表を用いて、5,000万円超から1億円以下の相続税率が30%、控除額が700万円となるのでそれを踏まえて計算すると、相続税は1,610万円となります。 参考:国税庁『相続税の税率-相続税の速算表』改正後:生前贈与加算7年の場合

次に前段と同じ条件で、改正後の7年で贈与した場合、相続税がどのように変わるのかを確認してみましょう。

▼条件- 被相続人の遺産総額:1億1,000万円

- 相続人:子1人(配偶者はすでに亡くなっている)

- 生前贈与額:毎年100万円を10年間実施

▼計算 【課税価格】1億1,000万円 + 生前贈与加算7年分(700万円)-控除100万円=1億1,600万円 【課税遺産総額】1億1,600万円-相続税の基礎控除額(3,600万円)=8,000万円 【相続税】8,000万円 × 法定相続人(1人)× 相続税率30%-700万円=1,700万円

遺産総額1億1,000万円に毎年の贈与額100万円×7年間を加算し、4年~7年前の贈与に適用される控除額100万円を引くと、相続税の課税対象は1億1,600万円となります。そこから先は前述の事例と同じく、基礎控除分3,600万円を引くと、課税される遺産総額が8,000万円と出ます。 ここでも相続税の速算表より、5,000万円超から1億円以下の相続税率30%、控除額700万円を適用して計算すると、かかる相続税は1,700万円です。

以上のことから、改正前3年ルールの事例より90万円も負担が大きくなっていることがわかります。 100万円の控除額があるとはいえ、これまで組み込まれることのなかった4年前以前の贈与分も相続財産に組み込まれることが影響していると考えられます。

生前贈与加算の期間延長による増税を抑える方法

生前贈与加算の期間がこれまでより延び、相続税の負担がより大きくなるとなれば、少しでも増税分を抑えたいと考える人は少なくありません。もちろんケースバイケースですが、例えば次のような対策は可能です。- 法定相続人以外に贈与する

- できるだけ早めから贈与を開始する

- さまざまな贈与の非課税特例をうまく活用する

法定相続人以外へ贈与をする

生前贈与加算が適用されるのは、原則としてあくまで「法定相続人への贈与」です。裏を返せば、法定相続人以外へ贈与した場合は対象となりません。例えばお世話になった知人や親戚、介護士の方などでも構いません。ただし、例外として法定相続人以外でも、遺言による財産の取得や生命保険金の受取り等がある人は、生前贈与加算の対象者となりますので注意が必要です。

そもそも法定相続人とは被相続人の財産を相続する権利を持つ人として、民法887条から890条で定められています。配偶者は常に相続人となるほか、相続できる順位は次のとおりです。- 第1順位:被相続人の直系卑属(子、孫など)

- (第1順位がいなければ)第2順位:被相続人の直系尊属(父母、祖父母など)

- (第2順位がいなければ)第3順位:被相続人の兄弟姉妹

誰が法定相続人になるのかを確認したい方は、以下の記事もご覧ください。

ここで注意が必要なのは「代襲相続」と呼ばれる制度です。代襲相続とは、第1順位の子がすでに亡くなっている場合、その子の直系卑属(子や孫)がいれば代わりに相続人となる相続です。「第1順位の子の子」は、被相続人から見れば孫にあたり、万一子が亡くなっている場合には相続人になる可能性があります。その場合、生前贈与加算の対象になるため、孫へ贈与する際には十分注意が必要です。

代襲相続については、以下の記事もご覧ください。

早めに暦年贈与を開始する

ここまで解説したように、2024年1月1日からは段階的に相続開始前7年以内の贈与が生前贈与加算の対象になります。しかし、実際に生前贈与加算が3年よりも延びるのは、2027年1月1日からです。相続発生のタイミングというのは誰にも分かりませんが、早いうちから暦年贈与を開始しておけば、相続財産に加算される可能性が低くなります。

ただし毎年決まった金額を決まった時期に贈与すると「定期贈与」と税務署に判断され、贈与合計額に贈与税が課されるケースもあります。贈与のたびに金額を変えたり、都度贈与契約書などの書類を準備したりしておくことが大切です。不安な方は贈与計画について、一度相続専門の税理士などに相談してみましょう。

贈与で使える特例を活用する

贈与においては、その用途に応じてさまざまな特例・控除制度が設けられています。ここでは4つをご紹介します。- 教育資金の一括贈与に対する非課税制度

- 結婚、子育て資金の一括贈与に対する非課税制度

- 住宅取得等資金の贈与についての非課税制度

- 居住用財産を贈与した場合の配偶者控除(おしどり贈与)

教育資金の一括贈与に対する非課税制度

親から子、祖父母から孫などへ教育資金に活用する贈与をされたときは、教育資金の一括贈与に対する非課税制度を利用することができます。

| 非課税限度額 | 最大1,500万円まで |

| 適用期限 | 2026年3月31日まで |

- 受贈者が30歳になっていないこと

- 前年の受贈者の合計所得金額が1,000万円以下であること

※令和5年度の税制改正により3年間期限が延長

詳細は以下の記事をご覧ください。

結婚、子育て資金の一括贈与に対する非課税制度

こちらも親から子など直系尊属から結婚・子育てに活用する贈与をする場合に、利用することができる特例です。

| 非課税限度額 | 最大1,000万円まで ※結婚資金に関しては300万円まで |

| 適用期限 | 2025年3月31日まで |

- 受贈者が18歳以上50歳未満であること

- 前年の受贈者の合計所得金額が1,000万円以下であること

※令和5年度の税制改正により3年間期限が延長

住宅取得等資金の贈与についての非課税特例

同じく親から子、祖父母から孫などへ住宅購入資金に活用する贈与をされたときは、住宅取得等資金の贈与に対する非課税制度を利用することができます。住宅を新築するときだけではなく、土地を購入したり増改築などリフォームをしたりする際にも適用されます。

| 非課税限度額 | 省エネ等住宅:1,000万円 / それ以外:500万円 |

| 適用期限 | 2026年12月31日まで |

詳細は以下の記事をご覧ください。

居住用財産を贈与した場合の配偶者控除(おしどり贈与)

夫婦間において、配偶者へ居住用の不動産またはその購入資金を贈与する場合、贈与税の配偶者控除を利用することができます。ただし婚姻期間が20年以上という条件があるため、長年連れ添った夫婦でないと利用できない制度となります。それゆえに別名「おしどり贈与」と呼ばれます。

| 非課税限度額 | 最大2,000万円まで |

| 適用期限 | なし ※ただし贈与を受けた年の翌年2月1日から3月15日までに申告が必要 |

詳細は以下の記事をご覧ください。

おわりに:適切な贈与時期は専門家に相談しよう

今回の税制改正により、生前贈与加算の持ち戻し期間が3年から7年へと大幅に延長されます。そのため相続税対策を考えるなら、贈与のタイミングが重要なポイントになります。 税理士法人レガシィは相続問題に多くの対応実績を持つ「相続専門」の税理士法人です。相続問題と切っても切り離せない生前贈与について、相続のプロフェッショナルの視点から適切にアドバイスが可能です。 相続や贈与に関して不安がある、不明点を解消したいという方は、ぜひ一度ご相談ください。創業60年を超えるレガシィにお任せください。

-

累計相続案件実績

32,000件超

2025年10月末時点

-

資産5億円以上の方の

複雑な相続相談件数年間1,096件

2023年11月~2024年10月

-

生前対策・不動産活用・

税務調査対策までワンストップ対応

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表