特別縁故者とは?申立の要件や相続手続きにおける注意点

Tweet亡くなった被相続人と近しい関係にある内縁のパートナーや特別親しかった友人などが特別縁故者に該当し、相続の対象となる場合があります。この記事では特別縁故者になる条件や遺産を受け取る方法、相続税の負担について解説します。

目次

特別縁故者とは

特別縁故者は、亡くなった方(被相続人)に親や子、配偶者といった法定相続人がいない場合に遺産を受け取る権利が発生する人のことです。被相続人と生計を共にしていた、また特別に親しい間柄にあったなど関係性の深い者が、遺産の全部あるいは一部を相続できます。

ただし、特別縁故者は誰しもが選ばれるわけではなく、家庭裁判所によって相当の関係があると認められた場合にのみ適用される仕組みです。特別縁故者はあくまでも相続人がいない場合のみに限って認められるため、例えば被相続人と不仲だった、または行方不明の相続人がいるようなケースでも相続人が優先されます。

特別縁故者の申立人要件

特別縁故者として認められるために、申立人は以下3つの要件のうちいずれかを満たす必要があります。

特別縁故者として認められるために、申立人は以下3つの要件のうちいずれかを満たす必要があります。

- 被相続人と生計を同じくしていた人物

- 被相続人の療養看護に努めた人物

- その他被相続人と特別の縁故があった人物

それぞれについて解説します。

1.被相続人と生計を同じくしていた人物

亡くなった被相続人と生計を同じくしていた場合です。具体的には、戸籍上は婚姻関係にないものの内縁の配偶者だった、いわゆる事実婚状態であった者や、養子縁組をしていないものの事実上の親子関係にあった者が当てはまります。生計を共にしているということで同居していた方が多く認められていますが、同居していなくても生活費を送金しているケースなどが該当する可能性もあります。

2.被相続人の療養看護に努めた人物

被相続人の生前に、病気の看護や介護など日常的な身の回りの世話に献身的に努めた場合です。

例えば、配偶者の父親(義父)の介護を献身的に行っていて、かつ義父に法定相続人に該当する人物がいないケースなどが当てはまります。業務として報酬を受け取り看護や介護を行う看護師やハウスキーパー(家政婦)などは通常だと対象にはなりません。

3.その他被相続人と特別の縁故があった人物

上記の2つ以外に、特に被相続人と特別な縁故がある場合です。具体的には、被相続人が生前に親しくしていた者で「自分の財産を譲りたい」と明確に意思を示していたケース、加えて被相続人が生きている間に金銭的な援助を受けていた者などが認められる可能性があります。さまざまなケースが考えられるため、最終的な判断は家庭裁判所に委ねられます。

【豆知識】法人が特別縁故者になれる場合も

人物以外にも、法人が特別縁故者として認められる場合があります。これまで、生前に被相続人が特別深く関与しており、その組織の発展に寄与していたなどとして、公益法人や地方公共団体などが特別縁故者として認められたケースが存在します。

また、介護施設や療養施設が何かしらの事情があり、無報酬で被相続人の世話をしていた場合、被相続人が「施設に対して財産分与したい」という意思を示していれば、特別縁故者として認められることがあります。

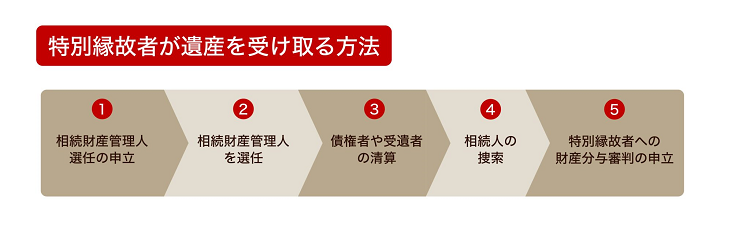

特別縁故者が遺産を受け取る方法

ここからは、特別縁故者として遺産を受け取るための手順について説明します。

ここからは、特別縁故者として遺産を受け取るための手順について説明します。

- 相続財産管理人選任の申立

- 相続財産管理人を選任

- 債権者や受遺者の清算

- 相続人の捜索

- 特別縁故者への財産分与審判の申立

1.相続財産管理人選任の申立

自らが特別縁故者であると申立を行う前に、まず被相続人の最終住所地を管轄する家庭裁判所に「相続財産管理人選任の申立」をします。相続財産管理人は、相続人の存在が分からない場合や相続人全員が相続放棄した場合などに、被相続人の債務などを清算し、最終的に相続しない遺産を国庫に帰属させる役割があります。この相続財産管理人なしでは、特定縁故者は遺産を受け取ることができません。

申立の際には、被相続人の出生から死亡までの戸籍謄本や財産を証明する書類(預金通帳や証券関連書類、不動産関連書類など)が必要です。また特別縁故者としての証拠となる被相続人との利害関係が明らかとなる書類も添付します。

具体的には日々の生活を記した日記類や同居の証明となる住民票、日々の療養を担っていたことが証明できる医療費関連の領収証、財産を残したい旨を記した被相続人が記したメモなどが挙げられます。こうした書類はひとつではなくいくつか揃っていると根拠として強い説得力を持つため、できるだけ多くの資料を用意しておくことが望ましいでしょう。

2.相続財産管理人を選任

家庭裁判所が申立を受理すると、相続財産管理人が選任されます。相続財産管理人には、被相続人と一切の利害関係がなくかつ法律に明るい人が適切なため、一般的に弁護士などが選任されることが多いです。

選任された後、家庭裁判所が「官報公告」を出します。これにより世間に対し、特定の被相続人に対して相続財産管理人が選任されたこと、つまりその被相続人に対する法定相続人が見つかっていないことが知らされます。この公告は2か月間行われ、この間に法定相続人が見つからなかった場合には次のステップに移行します。

法定相続人が見つかった場合は、その人物に遺産が相続され手続きが終わります。この場合、特別縁故者への財産分与は行われません。

3.債権者や受遺者の清算

官報公告から2か月が経過し法定相続人が現れなかった場合、家庭裁判所は2か月間以上の期間を定めて、相続財産の受遺者や債権者を確認するための公告を行います。受遺者とは遺言を受け、その内容によって遺産を相続することとなる人を指し、債権者とは、被相続者が生前に借金などをして債務を抱えていた場合に、お金などを貸した側に該当する人のことです。

このような人物がいる場合は相続財産管理人がそれを受け付け、それぞれに対して手続きを経て清算を行います。清算によって財産がなくなった場合はここで手続きが終了します。

4.相続人の捜索

債権者や受遺者への官報広告を行ってもなお相続人が現れなかった場合、家庭裁判所は6か月以上の期間を定めて、相続人を捜索するための公告を行います。この期間に法定相続人が出てきた場合はその人物へ相続が行われます。この期間にも相続人が見つからない場合、ここでようやく相続人が存在しないとみなされ「相続人の不存在」が確定します。

5.特別縁故者への財産分与審判の申立

相続人不存在が確定したら、3か月以内に「特別縁故者への財産分与審判の申立」を行います。

特別縁故者に該当すると認められた場合には財産分与を受けることができるようになり、反対に認められなければ相続人不存在のまま遺産はすべて国庫に帰属されます。

この際注意しておくべきことが、特別縁故者として認められたからといって遺産のすべてを受け取れるとは限らないことです。あくまで家庭裁判所が判断によって決定する者であり、遺産の一部が相続の対象となったとしても異議を申し立てることはできません。

特別縁故者にかかる相続税

特別縁故者として財産分与を受けると、法定相続人が遺産を相続した時と同じように相続税が発生します。ただし、法定相続人の場合と比較して、以下の4点に違いがあります。

- 申告期限の起算日が異なる

- 基礎控除額が少なくなる

- 税金が2割加算される

- 適用できない控除がある

申告期限の起算日が異なる

相続税の申告期限は、通常「被相続人が亡くなったことを知った日の翌日から10か月以内」となっていますが、特別縁故者の場合は「財産分与があったことを知った日の翌日から10ヵ月」となります。一方、相続財産の評価額の計算においては、あくまで被相続人の「相続開始時点の評価額」になります。

基礎控除額が少なくなる

まず相続税には基礎控除があり、一般的には【3,000万円+(法定相続人の数×600万円)】の金額が控除されます。しかし特別縁故者は法定相続人ではないため、「人数×600万円」に該当する部分の控除は受けられず、基礎控除額は【3,000万円】ということになります。

仮に遺産総額が3,600万円だった場合、法定相続人の相続であれば基礎控除以下となり相続税はかかりませんが、特別縁故者の場合は【3,600万円-3,000万円=600万円】に対して課税されます。

税金が2割加算される

特別縁故者の相続における相続税の計算においては、法定相続人の場合にかかる相続税よりも、2割加算した金額になります。

例えば先ほどの通り課税対象が600万円だった場合、相続税率は1,000万円以下だと10%なので【600万円×10%=60万円】で、相続税は60万円になります。ただしこれは法定相続人の場合で、特別縁故者の場合は【60万円+(60万円×20%)=72万円】になります。

ちなみに相続税のほかにも、不動産を所得した場合は不動産所得税がかかります。相続登記の際の登録免許税は、特別縁故者の場合、相続人と比較して約5倍になるので、こちらも併せて注意しましょう。

適用できない控除がある

相続税には要件を満たせば利用できるいくつかの特例・控除があります。

例えば

- 配偶者の税額の軽減(配偶者控除)

- 相次相続控除

- 障害者控除

といったものです。しかしこれらは特別縁故者の場合は適用できません。

各控除の詳細については、以下の記事も参考にご覧ください。

おわりに:特別縁故者の遺産相続は相続人と異なる点が多い。困ったら専門家に相談を

特別縁故者として遺産を相続する際には、法定相続人による相続とは異なる点が多いです。税金は通常よりも多くなるため、申告・納税にも注意が必要です。

税理士法人レガシィは、相続専門で30年以上、相続税申告実績累計1.5万件以上の実績を持つ税理士法人で、相続に関するあらゆる相談を受け付けています。相続税だけではなく、ぜひお気軽にご相談ください。

創業60年を超えるレガシィにお任せください。

-

累計相続案件実績

32,000件超

2025年10月末時点

-

資産5億円以上の方の

複雑な相続相談件数年間1,096件

2023年11月~2024年10月

-

生前対策・不動産活用・

税務調査対策までワンストップ対応

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表