受遺者とは?相続人との違いや受遺者の種類についても解説

Tweet相続が発生すると、聞きなれない専門用語を耳にすることがしばしばあります。「受遺者」もそのひとつです。相続を有利に進めるには、こういった言葉の意味を正しく理解しておくことが重要です。この記事では、受遺者の種類や相続人との違い、受遺者になった場合にかかる税金について解説します。

目次

受遺者(じゅいしゃ)とは

遺言によって財産を人に渡すことを遺贈(いぞう)、遺贈を行う人のことを遺贈者(いぞうしゃ)といいます。受遺者(じゅいしゃ)とは、遺贈を受ける人のことです。

法定相続人になる人は、亡くなった方(被相続人)が遺言により「遺贈する」ことも、「相続させる」こともできます(違いについては後述します)。

一方で、法定相続人ではない人は、遺言があっても「相続する」ことはできません。相続人ではない人に遺産を譲りたい場合、相続ではなく「遺贈する」ことになります。

この原理によって、遺言書に「相続させる」「遺贈する」の2種類が出てくることになります。

受遺者は、遺産の受け取り方によって、「特定受遺者」と「包括受遺者」の大きく2つに分類されます。それぞれどのような立場なのか、次で解説します。

特定受遺者とは

故人の遺産のうち、財産の種類を具体的に特定して譲り受ける人のことです。特定の財産のみ譲り受けるので、マイナスの財産までも引き継ぐことはありません。例えば、「遺産のうち、A町所在の土地は○○に遺贈する」と記載されているような場合です。

この場合、財産が特定されているので、ほかの相続人と遺産分割について協議する必要はありません。

また、遺贈を受けるか放棄するかも、受遺者が決められます。放棄する場合の時期に制限はないため、いつでも放棄できます。相続人または遺言執行者に対して意思表示をおこなえばよく、家庭裁判所への手続きは不要です。

包括受遺者とは

包括受遺者とは、財産を特定せずに、プラスもマイナスも含めて包括的に遺産を譲り受けた人のことです。相続人と同等の権利を持つため、遺産分割協議にも参加します。

包括受遺者とは、財産を特定せずに、プラスもマイナスも含めて包括的に遺産を譲り受けた人のことです。相続人と同等の権利を持つため、遺産分割協議にも参加します。

遺贈を放棄することもできますが、相続放棄と同じ手続きが求められます。すなわち受遺者となったことを知ってから3か月以内に、家庭裁判所で手続きしなければなりません。

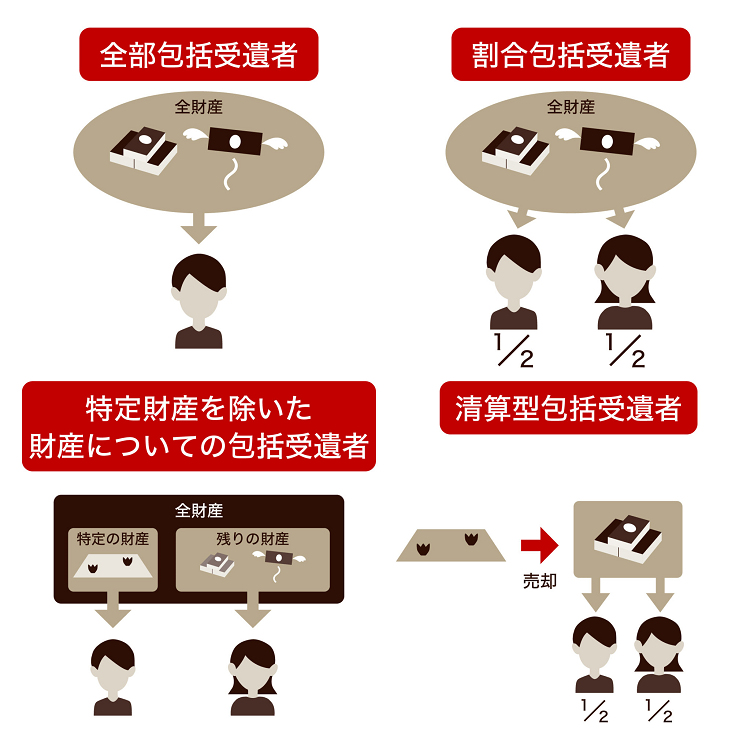

包括受遺者は、次の4種類に分類されます。

- 全部包括受遺者

- 割合的包括受遺者

- 特定財産を除いた財産についての包括受遺者

- 清算型包括受遺者

1.全部包括受遺者

プラスもマイナスも含めた、全財産を譲り受けた立場の人のことです。遺言書に「全ての遺産を○○に遺贈する。」と書かれていた場合が該当します。全ての財産をひとりが受け取るため、ほかの人との遺産分割は行いません。

2.割合的包括受遺者

プラスもマイナスも含めた全財産のうち、一定の割合を指定して財産を譲り受けた人のことです。例えば、遺言書に「遺産の2分の1は○○に、残りの2分の1は△△に遺贈する。」といった記載がある場合が該当します。

3.特定財産を除いた財産についての包括受遺者

ある特定の財産以外の財産について、包括的に遺贈される人のことです。プラスもマイナスも含めた財産を譲り受けます。例えば、遺言書で「全財産のうち、A町所在の土地は○○に、残りの財産は△△に遺贈する。」とあれば、△△への遺贈が該当します。

この場合、残りの財産を受け取る人がひとりなら遺産分割を行う余地はありませんが、残りの財産を受け取る人が複数いれば遺産分割協議が必要です。

なお、特定財産を除く財産の遺贈を受けた場合、包括遺贈にあたるかどうかが法律で決まっているわけではありません。遺言書に、包括遺贈であると明確に記載されていない場合、遺言書の趣旨によって判断されます。

4.清算型包括受遺者

遺産を売却・処分し、その代金の割合を指定して譲り受ける人のことです。

例えば、「A町にある不動産を売却した代金のうち、2分の1を○○に、残り2分の1を△△に遺贈する。」と遺言書に記載されていた場合が該当します。

受遺者と相続人の違い

受遺者と相続人は遺産を引き継ぐ人という意味では似ていますが、いくつかの違いがあります。

受遺者は死亡しても代襲相続が発生しない

相続人の場合は、被相続人よりも先に相続人が亡くなったら、その子供や孫に相続の権利が移ります。これを代襲相続といいます。

一方、遺贈の場合は、被相続人より先に受遺者が亡くなっても代襲相続は発生しません。受遺者に関する遺言の記述は無効となります。

代襲相続については、下記の記事もご覧ください。

受遺者は相続放棄があっても取り分に影響はない

相続人の場合、複数の相続人のうち誰かが相続放棄したら、放棄した人の分の遺産はほかの相続人で分けます。つまりほかの相続人は遺産の取り分が増えます。

受遺者の場合、遺⾔通りの財産を譲り受けます。相続人のうち誰かが相続放棄したとしても、それによって受け取る遺産が増えるわけではありません。

では逆に受遺者が遺贈された財産を放棄した場合はどうなるのでしょうか。この場合、基本的には放棄した時点で他の相続人に帰属することになります。

受遺者は保険金の受取人である相続人に含まれない

遺贈者が⽣命保険に入っていた場合、保険⾦の受取⼈には、通常は特定の個人を指定します。ただし、個人を指定せずに「相続人」とすることも可能です。もし「相続人」と指定している場合には、相続人ではない受遺者は保険金を受け取れません。

受遺者は法人を指定することもできる

相続人になれる人は法律で決まっています。配偶者や子供、孫、親、兄弟姉妹、甥や姪などがなる可能性があり、それ以外の人は相続人になれません。

遺贈の場合、相続人以外の個人を受遺者として指定するケースが多いですが、法⼈や団体を対象とすることも可能です。例えば、生前お世話になった学校法人や宗教団体などに指定することもできます。

受遺者にかかる税金

では、遺贈を受けた場合にどのような税金がかかる可能性があるのか、ここから解説していきます。主に以下の3つがあります。

- 相続税

- 不動産取得税

- 登録免許税

1.相続税

相続税は、相続の場合と同じく、遺贈を受けた場合にもかかる税金です。遺贈という名称から贈与税がかかると誤解されがちですが、贈与税は生前に財産を譲り受けた場合に発生します。これに対し遺贈は被相続人の死亡をきっかけに財産が移転するため、相続税の対象です。

相続税を計算するときは、基礎控除があります。以下の計算式で基礎控除額を算出できます。

【3,000万円+600万円×法定相続人の数】

ただし、法定相続人以外の人が遺贈された場合は、上記計算式の「法定相続人の数」には含めません。たとえば法定相続人が誰もおらず、生前に故人の世話をしていた友人がすべての財産の遺贈を受けた場合、基礎控除額は3,000万円です。

また、被相続人の配偶者、子ども、親など一親等以外の人が受遺者の場合、相続税が2割加算になります。たとえば友人や孫、兄弟姉妹に遺贈する際は相続税の金額に留意しましょう。

2割加算の仕組みについては、下記の記事も参考にしてください。

2.不動産取得税

不動産を取得したときにかかる税金が、不動産取得税です。特定遺贈によって不動産を取得した場合にかかります。遺贈を受けた人が法定相続人の場合はかかりません。

不動産取得税は、土地と住宅は3%、それ以外の建物は4%の税率ですが(※2024年3月31日までに取得した場合)、実際の計算方法は軽減措置があるため複雑です。不動産を譲り受けた場合は税理士に相談するのがよいでしょう。

3.登録免許税

登録免許税とは、不動産を取得した後、所有権の移転登記をするためにかかる手数料です。相続や包括遺贈、特定遺贈などすべての場合で課税されます。

相続人が相続もしくは遺贈によって取得した不動産の場合、税率は0.4%です。相続人以外が遺贈によって取得した不動産の場合、税率は2%です。

おわりに:受遺者は税金面でも相続人と異なる

受遺者の概要と種類、相続人との違いや受遺者にかかる税金について解説しました。包括受遺者の場合、プラスの財産だけでなく、借金などマイナスの財産も受け取ることになります。遺贈は放棄することも可能なので、よく検討した上で判断しましょう。

また、遺贈を受けた場合、相続税などの税金がかかることもあります。税金の計算方法は複雑なので、不安があれば相続専門の税理士に相談することをおすすめします。

税理士法人レガシィは、相続税専門の税理士法人として多くの実績があります。節税のノウハウも豊富なので、相続手続きや相続税に関して疑問や不安がある方は、ぜひ一度ご相談ください。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表