借家権割合とは?貸家が相続税対策に有効な理由や計算方法を解説

Tweet賃貸アパートなどを相続する場合、ポイントになるのが借家権割合です。賃貸物件には借家権割合があるため、更地などに比べて評価額を下げることができ、相続税対策につながります。この記事では、借家権割合の概要と、相続税評価額の計算方法、賃貸物件で相続税対策を行う場合の注意点について解説します。

目次

借家権割合とは

借家権(しゃくやけん)とは、アパートの入居者などがその建物を借りる権利のことを指します。借家権割合とは、相続税の計算時にアパート等の賃貸物件の評価に利用される一定の割合のことで、全国一律で【30%】と設定されています。

賃貸物件を相続した場合には、その物件の相続税評価額から借家権の割合分の評価額を減額することができます。

相続税評価額との関係

不動産を相続した際には、その財産にどのくらいの価値があるかを金額で表す「相続税評価額」を求めたうえで、相続税の計算をする必要があります。相続した不動産が他人に貸し出している賃貸物件だった場合、居住者がいるため相続人が自由に使うことができません。

そのため、貸家の相続財産としての価値は、自分で自由に所有できる土地(自用地)よりも低いとみなされるのです。

相続税は遺産総額(相続税評価額の合計)が大きければ大きいほど税額が増える「累進課税」の形式をとっているため、相続財産の評価額が下がれば相続税も下がります。そのため、現金を多く持っている資産家の方の相続税対策としても、よく活用されます。

相続税評価額について詳しくは、下記の記事も参考までにご覧ください。

借地権割合との違い

もう一つ似たような言葉で「借地権割合」というものがあります。借地権(しゃくちけん)とは、建物を建てるために土地を借りる権利で、借家権との違いは「土地を借りているが、建物は自分で所有している」という点です。

借地権割合は土地を借りている人が持っている権利の割合を示し、その割合は地域によって違います。利用価値が高いとされる土地(例えば銀座駅や東京駅周辺など)は、90%と高い割合に設定されている場所が多くあります。

借地権割合は、国税庁の路線価図で調べます。それぞれの土地に設定されているA(90%)~G(30%)までのアルファベットより割合を把握し、その比率に基づいて評価します。

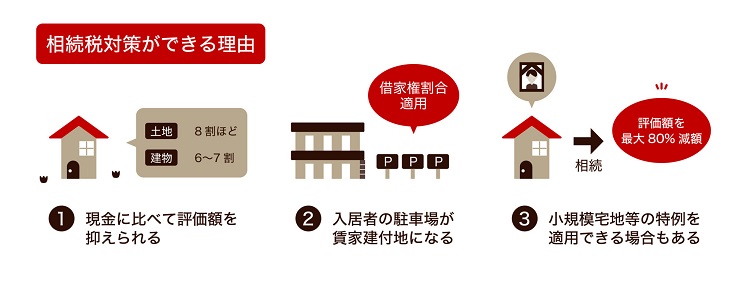

借家権割合がある貸家で相続税対策ができる理由

相続した不動産が賃貸物件などの貸家だと、評価の際に借家権割合が利用できます。借家権割合があるとなぜ相続税対策として有効なのでしょうか。主な理由3つを解説します。

相続した不動産が賃貸物件などの貸家だと、評価の際に借家権割合が利用できます。借家権割合があるとなぜ相続税対策として有効なのでしょうか。主な理由3つを解説します。

- 現金に比べて評価額を抑えられる

- 入居者の駐車場が貸家建付地(かしやたてつけち)になる

- 小規模宅地等の特例を適用できる場合もある

1.現金に比べて評価額を抑えられる

現金で遺産を相続する場合、額面そのままに対して相続税がかかります。たとえば5,000万円の現金を相続したら、5,000万円がそのまま相続税評価額(課税対象)となります。

一方、不動産の形で相続した場合、現金で相続する場合に比べて評価額が低くなることが多く、土地であれば時価の8割ほど、建物であれば固定資産税の評価額と同額です。固定資産税評価額は建物の取得価格の6~7割になるのが一般的です。

たとえば5,000万円の価値がある土地の評価額は4,000万程度になるため、現金で相続するよりも評価額が1,000万円分、低く抑えられるのです。賃貸アパートの場合は、後程詳細を説明しますが借家権割合を利用してさらに評価額を下げられるため、現金をそのまま相続するより相続税の計算で有利にはたらきます。

2.入居者の駐車場が貸家建付地(かしやたてつけち)になる

被相続人が賃貸アパートを経営していて、入居者専用の駐車場がある場合、同一敷地内であれば、駐車場部分も貸家建付地となり、借家権割合が適用されます。

ただし、同一敷地内ではなく、道路の向こうなど離れた場所にある場合は、貸家建付地に該当しません。

3.小規模宅地等の特例を適用できる場合もある

小規模宅地等の特例とは、被相続人やその家族が宅地として利用していた土地を相続する場合に、評価額を最大80%減額できる制度です。この特例には対象となる土地の種類が3種類あり、自宅として住んでいた土地だけでなく、アパートなどの賃貸経営をしていた場合も含まれます。

貸家建付地について特例が適用される場合、面積は200㎡まで、減額率は50%です。

なお、相続開始の3年以上前から賃貸経営をおこなっていることが条件となっており、相続開始後や、相続直前に賃貸経営を開始した場合は特例の対象外です。

小規模宅地等の特例については、下記の記事もご覧ください。

借家権割合がある貸家の相続税評価額の計算方法

借家権割合の設定がある貸家で評価減できる理由が分かったところで、具体的な貸家の評価方法を見ていきましょう。貸家の相続税評価額は、土地と建物で分けて算出します。今回は1億円の土地に1億円のアパートを建設したケースを例に計算方法を確認します。

借家権割合の設定がある貸家で評価減できる理由が分かったところで、具体的な貸家の評価方法を見ていきましょう。貸家の相続税評価額は、土地と建物で分けて算出します。今回は1億円の土地に1億円のアパートを建設したケースを例に計算方法を確認します。

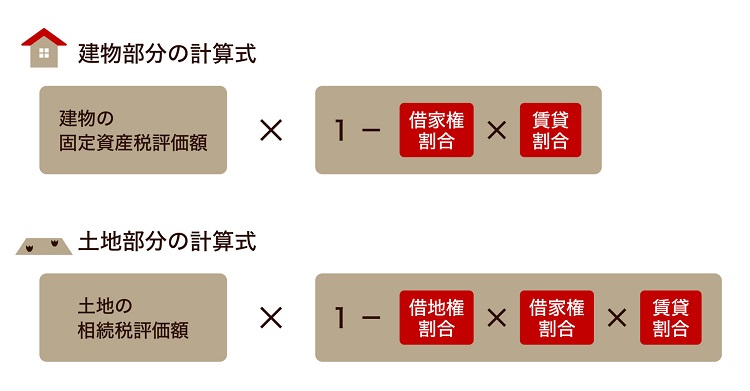

貸家の建物部分の相続税評価額

建物部分の相続税評価額の計算式は、以下の通りです。

【建物の固定資産税評価額×(1-借家権割合×賃貸割合)】

建物の固定資産税評価額は「時価×70%」が目安とされていますが、毎年4~6月頃に送られてくる「固定資産税 課税明細書」に記載のある評価額を利用しましょう。今回は1億円の土地だったということで、固定資産税評価額は7,000万円と仮定します。

賃貸割合とは、全部屋のうち実際に貸し出されている部屋の割合のことです。例えば100㎡の部屋が10室あり、8室は貸し出せているとします。この場合の賃貸割合は【(100㎡×8=800㎡)÷(100㎡×10=1000㎡)=0.8(80%)】となります。満室の場合を100%とし、賃貸割合が高いほど節税効果があります。今回は満室と仮定します。

計算に使う条件をまとめると、以下の通りです。

建物の固定資産税評価額:7,000万円

借家権割合:30%

賃貸割合:100%

計算式に当てはめると、

【7,000万円 ×(1-0.3×1)=4,900万円】

となり、建物部分の相続税評価額は4,900万円です。

したがって、通常の建物だった場合と比較すると、評価額が1億円-4,900万円=5,100万円減らせたということになります。

貸家の土地部分の相続税評価額

土地の相続税評価額の計算式は、以下の通りです。

【土地の相続税評価額×(1-借地権割合×借家権割合×賃貸割合)】

相続税評価額は、一般的に【路線価×土地面積】で求めます。詳しい計算は省略しますが、今回は相続税評価額を8,000万円と仮定します。

借地権割合は前述した通り、該当の土地の路線価図を確認しましょう。今回は「D:60%」の土地だったとしましょう。

計算に使う条件をまとめると、以下の通りです。

土地の相続税評価額:8,000万円

借地権割合:60%

借家権割合:30%

賃貸割合:100%

【8,000万円 ×(1-0.6×0.3×1)=6,560万円】

また後述する「小規模宅地等の特例」を適用できれば、さらに評価額を下げられます。

【6,560万円×(1-0.5)=3,280万円】

土地部分の評価額は、1億円-3,280万円=6,720万円を減額できました。

現金で2億円を相続した場合は評価減がないのに対し、1億円の土地と1億円のアパートを相続した場合は相続税評価額が4,900万円+3,280万円=8,180万円となり、なんと1億1,820万円の評価減となりました。

このように、貸家は大きな減税効果が期待できるのです。

借家権割合がある貸家で相続税対策をする際の注意点

現金に比べて相続税対策に有効な賃貸物件ですが、相続税対策だけを考えておこなうのは危険です。賃貸経営にはリスクもありますので慎重に検討しましょう。貸家で相続税対策をする場合の注意点を紹介します。

- 空室になると家賃収入を得られない

- 修繕費などのランニングコストがかかる

- 売却時の手間がかかる

1.空室になると家賃収入を得られない

賃貸アパートを建設したり購入したりするためには、初期費用として大きな金額がかかります。

通常、初期費用は家賃収入で回収しますが、入居の需要がない地域でアパートを建ててしまうと、空室が増えて家賃収入を得られないリスクがあります。借り手が見つかるかどうか入念に調査し、空室が増えるリスクも踏まえて対策を検討しなければなりません。また相続発生時に空室となっている部分は、貸家としての評価減もできなくなってしまいます。

2.修繕費などのランニングコストがかかる

建物は年月が過ぎれば劣化します。傷んできた建物をそのままにしておくことはできないため、修繕費を積み立てるなどして準備しておかなくてはいけません。建物自体だけでなく、各部屋の設備についても定期的なメンテナンスや壊れたときの取り替え費用が発生します。

空室が発生するリスクも常にあるため、新たな入居者募集のための広告費などもランニングコストに含まれます。

3.売却時の手間がかかる

現金の相続であれば使いたいときに使えますが、賃貸物件となると、売却したいと思ってもすぐに買い手が見つかるとは限りません。不動産売買は売り手と買い手の需要と供給によって金額が決まるので、売りたい価格で買ってもらえるとも限りません。

アパートが建っている場所や条件によっては、売却するのに手間がかかる場合があります。

おわりに:賃貸物件の相続税対策は専門家に相談を

賃貸アパートなどを相続する際の借家権割合について、相続税対策になる理由や計算方法を解説しました。現金で相続するよりも貸家として相続するほうが、資産の評価額が低くなり、相続税対策ができます。

一方で、賃貸経営は空室リスクやランニングコストがかかるリスクなどがあります。相続税対策として賃貸経営を検討している場合は計画をしっかり立てることが重要です。

貸家の相続税について不安がある場合は、相続専門の税理士に相談しましょう。税理士法人レガシィは、相続を専門として多くの実績があります。土地評価に強く、相続税額を安くできるノウハウがあるため、不動産による相続税対策を検討中の方はぜひ一度ご相談ください。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表