小規模宅地等の特例で相続税評価額を最大80%減額!計算方法や申告書も解説

Tweet相続が発生した時、その受け継ぐ財産のなかに土地が含まれる例は少なくありません。たとえば亡くなった方(被相続人という)が住んでいた自宅の土地であったり、事業用に使っていた土地であったりとケースはさまざまです。

土地は財産としては高額なものですから、相続税のことを気にする方も多いことでしょう。「土地を相続するのはいいけど、相続税の負担が心配……」と思っている方にぜひ知っておいていただきたいのが「小規模宅地等の特例」という制度です。

この特例が適用されると、土地の相続税評価額を最大80%減額することができるのです。土地の相続税評価額が下がれば、それだけ相続税の負担は軽減されます。

この記事では小規模宅地等の特例について解説いたします。

目次

相続税の小規模宅地等の特例とは?

「小規模宅地等の特例」とは、相続した土地の相続税評価額(相続税を算出する際に基となる評価額)を最大80%減額できる制度です。たとえば、土地の相続税評価額が4,000万円だった場合、この特例を使うことで800万円にまで引き下げることも可能です(条件によります)。その意味でも、土地を相続する方にとっては、ぜひ活用したい特例といっていいわけです。

なぜ、このような特例があるのかという理由ですが、土地を相続したことで、逆にその土地を手放さざるをえない事態を防ぐためです。

一般的に土地は高額なので、相続税も多額になりがちです。相続税は現金一括払いが原則ですから、なかには土地を売却しないと現金が用意できない人もいます。

そうなると、住まいを失ってしまうことにもなりかねません(相続する土地は多くの場合、家屋とセットです)。そうした状況に陥らないための特例が、この「小規模宅地等の特例」というわけです。

相続税に関する小規模宅地等の特例の要件は?

小規模宅地等の特例を活用するには、いくつかの要件を満たさなければなりません。土地を相続すれば、すべての場合において特例を活用できるというわけではないので注意が必要です。

小規模宅地等の特例を使うにあたっては、まず、次の2つのケースがあります。

①被相続人の事業の用に供されていた宅地等の要件

②被相続人等の居住の用に供されていた宅地等の要件

それぞれ解説していくことにしましょう。

①被相続人等の事業の用に供されていた宅地等の要件

被相続人が、所有していた土地で被相続人等が何か事業を行っていた場合には、小規模宅地の特例の適用の可能性がありますが、その「事業」は2つのケースに分けられます。1つは被相続人等が貸付事業以外の事業を行っていたケース、もう1つは被相続人等が貸付事業を行っていたケースです。

- 貸付事業以外の事業用の宅地等(一般的な事業)

- 貸付事業用の宅地等(不動産貸付業)

貸付事業以外の事業用の宅地等の要件

被相続人が、所有していた土地で何か事業を行っていたケースです。たとえば店舗を開いていたり、個人事業主として事務所を構えていたというケースがわかりやすいでしょう。なお、平成31(2019)年4月1日以後の相続から相続開始前3年以内に新たに事業の用に供された土地は原則として適用の対象外となります。

被相続人等が一般的な事業を行っていた場合に適用される規定で事業を法人化していた場合は別の規定での適用となります(後述します)。

この場合の土地を「特定事業用宅地等」といい、特例の適用には次の要件を満たすことが必要です。

- その土地を取得した親族が被相続人の事業を引き継ぎ、相続税の申告期限までその事業を継続すること、またはその土地で事業を行っていた生計一親族がその土地を取得し、相続税の申告期限までその事業を継続すること

- その土地を申告期限まで保有すること

特例が適用されると、400㎡を限度に80%まで評価額を減額することができます。

【特定事業用宅地等 限度面積400㎡ 減額割合80%】

貸付事業用の宅地等の要件

被相続人が、所有していた土地を不動産貸付業の用に供していたケースです。この場合「特定同族会社事業用宅地等」と「貸付事業用宅地等」に分けることができます。

まずは「特定同族会社事業用宅地等」から説明いたします。

ここでいう「特定の同族会社」とは、被相続人やその親族が株式の50%超を所有している法人と考えてください。個人事業ではなく法人化したケースです。

この場合の特例適用の要件は次の2つです。

- その土地を取得した親族が相続税の申告期限においてその法人の役員であること

- その土地を申告期限まで保有すること

特例が適用されると、400㎡を限度に80%まで評価額を減額することができます。

【特定同族会社事業用宅地等 限度面積400㎡ 減額割合80%】

一つ気を付けたいのが、法人から被相続人に支払われていた賃貸料が周辺の相場よりも著しく低い額だった場合です。額によっては適用を受けられない可能性があるので留意しておきましょう。

次に「貸付事業用宅地等」ですが、こちらは被相続人等が賃貸住宅や駐車・駐輪場など不動産貸付業を行っていたケースが該当します。なお、平成30(2018)年4月1日以後の相続から相続開始前3年以内に新たに貸付事業の用に供された土地は原則として適用の対象外となります。

この場合の特例適用の要件は次の二つです。

- その土地を取得した親族が被相続人の貸付事業を引き継ぎ、相続税の申告期限までその貸付事業を継続すること、またはその土地で貸付事業を行っていた生計一親族がその土地を取得し、相続税の申告期限までその貸付事業を継続すること

- その土地を申告期限まで保有すること

特例が適用されると、200㎡を限度に50%まで評価額を減額することができます。

【貸付事業用宅地等 限度面積200㎡ 減額割合50%】

②被相続人等の居住用に供されていた宅地等の要件

被相続人等が住宅として使っていた土地のことを「特定居住用宅地等」といい、これはわかりやすい例を出すと「親の自宅」ということになります。

小規模宅地等の特例で最も多いのが、その親の自宅を相続するケースです。

この場合の特例適用の要件ですが、次のいずれかを満たす必要があります。

1.被相続人が住宅として使っていた土地

- 配偶者が取得すること

- 被相続人と同居していた親族が取得し、相続税の申告期限まで引き続き居住し、所有すること

- 被相続人と同居はしていない親族が取得し、次の要件を満たす場合

・被相続人に配偶者がいないこと

・被相続人と同居している法定相続人がいないこと

・被相続人が亡くなる前の3年間、日本国内にあるその人あるいはその人の配偶者、三親等以内の親族または特別の関係がある一定の法人の所有する家屋に居住したことがないこと

・相続開始時にその人が居住している家屋を相続開始以前にその人が所有したことがないこと

2.被相続人の生計一親族が住宅として使っていた土地

- 配偶者が取得すること

- その生計一親族が取得し、相続税の申告期限まで引き続き居住し、所有すること

特例が適用されると、330㎡を限度に80%まで評価額を減額することができます。

【特定居住用宅地等 限度面積330㎡ 減額割合80%】

小規模宅地等の特例の限度面積と減額率の計算方法は?

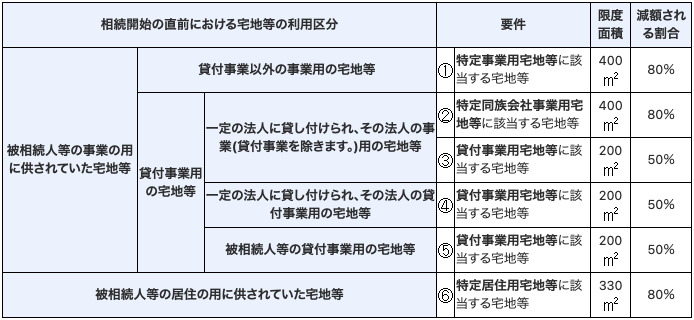

小規模宅地等の特例による限度面積と減額率については、国税庁ホームページにて以下の通り示されています。

小規模宅地等については、相続税の課税価格に算入すべき価額の計算上、次の表に掲げる区分ごとに一定の割合を減額します。

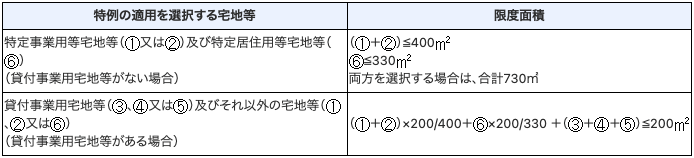

特例の適用を選択する宅地等が以下のいずれに該当するかに応じて、限度面積を判定します。

※ 特例を適用する宅地等が配偶者居住権の目的となっている建物の敷地の用に供される宅地等又はその宅地等を配偶者居住権に基づき使用する権利の全部又は一部である場合には、その宅地等の面積に、それぞれその敷地の用に供される宅地等の価額又はその権利の価額がこれらの価額の合計額のうちに占める割合を乗じて得た面積を、特例を適用する宅地等の面積とみなして、上記の算式を計算します。

引用:国税庁ホームページ『相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)』

小規模宅地等の特例の内容がわかったところで、次に限度面積と減額率の計算方法について理解を深めていくことにしましょう。「被相続人の事業の用に供されていた宅地等」と「被相続人の居住用に供されていた宅地等」それぞれについて説明いたしますが、計算自体はそれほど難しいわけではないので、ご安心ください。

被相続人等の事業の用に供されていた宅地等の計算方法

事業に使われていた土地を相続した場合は、次の三つのケースに分けられました。

【特定事業用宅地等 限度面積400㎡ 減額割合80%】

【特定同族会社事業用宅地等 限度面積400㎡ 減額割合80%】

【貸付事業用宅地等 限度面積200㎡ 減額割合50%】

それぞれに、以下の条件の土地を相続したとして計算してみましょう。

相続税評価額 4,000万円

面積 400㎡

まず、特定事業用宅地等と特定同族会社事業用宅地等はともに限度面積が400㎡ですから、この場合の土地はすべて80%の減額ができます。計算式は次のとおりです。

【4,000万円×80%=3,200万円】

【4,000万円−3,200万円=800万円】

相続税評価額は800万円ということになります。

次に、貸付事業用宅地等ですが、こちらは限度面積が200㎡なので、土地の半分は適用外となります。計算式は次のとおりです。

【4,000万円×200÷400×50%=1,000万円】

【4,000万円−1,000万円=3,000万円】

相続税評価額は3,000万円ということになります。

特定事業用宅地等と特定同族会社事業用宅地等についても限度面積をオーバーした分はこのように適用外となるのでご注意ください。

被相続人等の居住の用に供されていた宅地等の計算方法

次に居住用に使われていた土地(特定居住用宅地等)を相続した場合です。以下の条件の土地を相続したとして計算してみましょう。

相続評価額 4,000万円

面積 300㎡

特定居住用宅地等の限度面積は330㎡以下ですから、この場合は80%の減額が適用されます。計算式は次のとおりです。

【4,000万円×80%=3,200万円】

【4,000万円−3,200万円=800万円】

相続税評価額は800万円ということになります。

もし、土地の面積が330㎡を超えていたとしたら、そのうちの330㎡分が減額の対象となります。

たとえば、相続した土地の広さが500㎡で、相続税評価額が4,000万円だったとします。この場合の計算式は【4,000万円×330㎡÷500㎡×80%=2,112万円】で、これを4,000万円から差し引けば評価額は1,888万円となります。

上記のように相続財産の含まれる小規模宅地の特例の対象となる土地のすべてが「①特定事業用宅地等」のみ「②特定同族会社事業用宅地等」のみ「③貸付事業用宅地等」のみ「④特定居住用宅地等」のみであれば上記のように計算は簡単です。

では、①②④が相続財産にあった場合はどうでしょうか。この場合は①と②から400㎡まで、④から330㎡まで合計で730㎡まで選択することができます。

また最後に一番難しいパターンですが、相続財産に③と③以外の特例対象の土地があった場合を解説します。

この場合は(①+②)×200㎡/400㎡+④×200㎡/330㎡+③≦200㎡となるよう調整が必要となります。

小規模宅地等の特例の注意点

小規模宅地等の特例を活用する際には、次の二つの注意点があります。

①被相続人が老人ホームに入居していた場合

②相続時精算課税制度で土地を贈与した場合

それぞれに解説していきましょう。

①被相続人が老人ホームに入居していた場合

被相続人が自宅を出て老人ホームに入居していた場合、自宅の土地は居住用とはいえないと思ってしまいがちです。となると、小規模宅地等の特例も使えなくなるということになります。

しかし、ご安心ください。一定の理由があれば、こうした場合でも小規模宅地等の特例の適用を受けることができるのです。

その理由としては、以下のものが挙げられます。

- 被相続人が要介護または要支援などの認定を受けていること

- 被相続人が入居した老人ホームが老人福祉法に規定する特別養護老人ホームなどであること

- 被相続人の自宅が老人ホーム入居後に貸付けされておらず、被相続人と生計を一にしていた親族以外の人の居住の用にされていないこと

小規模宅地等の特例の適用を受けたい方は確認してみてください。

②相続時精算課税制度で土地を贈与した場合

相続時精算課税制度とは贈与税の負担をなくす制度です。60歳以上の親または祖父母から、20歳以上の子または孫に贈与を行う場合、2,500万円までを無税にできます(とはいえ、相続時には贈与額を相続財産に加えて計算するため節税効果は期待できません)。

この制度を利用して土地を贈与した場合は、小規模宅地等の特例を使うことができなくなります。相続時精算課税制度を検討している方はよく考えたうえで決めたほうがいいでしょう。

小規模宅地等の特例の申告書の提出方法

小規模宅地等の特例の適用を受けるためには、相続税の申告手続きを期限内(被相続人が亡くなったことを知った日の翌日から10か月以内)に行わなければなりません。たとえ相続税がゼロであっても、特例を使わなければ相続税が発生していたとしたら申告が必要です。

相続税の申告書に添付する書類としては、次のものが挙げられます。

必ず添付しなければならない書類

- 「被相続人の全ての相続人を明らかにする戸籍謄本」あるいは「法定相続情報一覧図」の写し

- 遺言書の写し、または遺産分割協議書の写し

- 相続人全員の印鑑証明書(遺産分割協議書に押印したもの)

上記に加え、被相続人と同居していたかそうでなかったによって必要な書類も異なってきます。

被相続人と同居していた場合

特例の適用を受ける宅地等に自身が住んでいることを明らかにする書類(マイナンバーがある場合は不要)

被相続人と同居していなかった場合

- 相続開始前3年以内の住所等を明らかにする書類(マイナンバーがある場合は不要)

- 登記簿謄本や賃貸借契約書など相続開始前3年以内に住んでいた家屋が、自己・自己の配偶者・3親等以内の親族または同族会社等が所有する家屋でないこと、または相続開始時に自己が居住している家屋を相続開始以前に自己が所有したことがないことを証明する書類

被相続人が老人ホーム等に入所していた場合

- 被相続人の戸籍の附票の写し

- 介護保険の被保険者証の写しや障害者福祉サービス受給者証の写しなど

- 施設への入所時における契約書の写しなど

おわりに:相続税に関する手続きに悩んだら税理士に相談しよう

相続をした土地の相続税評価額を最大80%ダウンできる「小規模宅地等の特例」。将来的に土地を相続する予定がある方にとっては大きなメリットをもたらす制度です。この制度を使うか使わないかで、支払う相続税に大きな差が生じる可能性があることは記事を通して理解いただけたはずです。

ただ一方で、適用の要件や提出書類の内容に不備があると、この特例を使えなくなってしまう可能性が出てきます。手続きの申請には専門的な知識が不可欠なため、慎重にことを運ぶ必要があります。

もしその点が心配な方は税理士に相談することも一つの方法です。専門知識が豊富な税理士なら小規模宅地等の特例の扱いにも慣れていますし、安心して任せられると考えていいでしょう。小規模宅地等の特例に限らず、そのほかの節税対策もさまざまにアドバイスをしてくれるはずです。相続手続きを安心して行うためにも税理士へのご相談をおすすめいたします。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表