相続の遺留分とは | 法定相続分との違いや割合・計算方法を徹底解説

Tweet家族の一人に遺産をすべて相続させる、友人に遺産を全額遺贈するなど、遺言書の内容によっては配偶者をはじめとした相続人が生活できなくなってしまう危険性があります。そういった際に相続人を守るための仕組みが「遺留分」です。配偶者や子などは訴えを起こすことで一定割合まで遺産を取り戻すことができます。ここでは、誰がどのような手続きをとれば遺留分を取り戻すことができるのかを見ていきたいと思います。いらぬトラブルを引き起こさないために、遺言書を書く前にもよく確認しておきましょう。

目次

遺留分と法定相続分の違い

相続人が亡くなった方(被相続人)から受取る財産の割合を相続分といいます。遺言書がない場合、各相続人の相続分は民法で定められます。これを「法定相続分」といいます。

遺言書がある場合は、法定相続分よりも遺言による相続が優先されます。しかし遺言書の内容によっては配偶者や子がその後の生活に困る事態が生じかねません。そこで、民法では遺族の法定相続人としての権利や利益を守るため、相続人が最低限相続できる財産を「遺留分」として定めています。

法定相続分と遺留分は、どこがどのように異なるのか具体的に解説します。

法定相続人とは、民法で定められている相続人

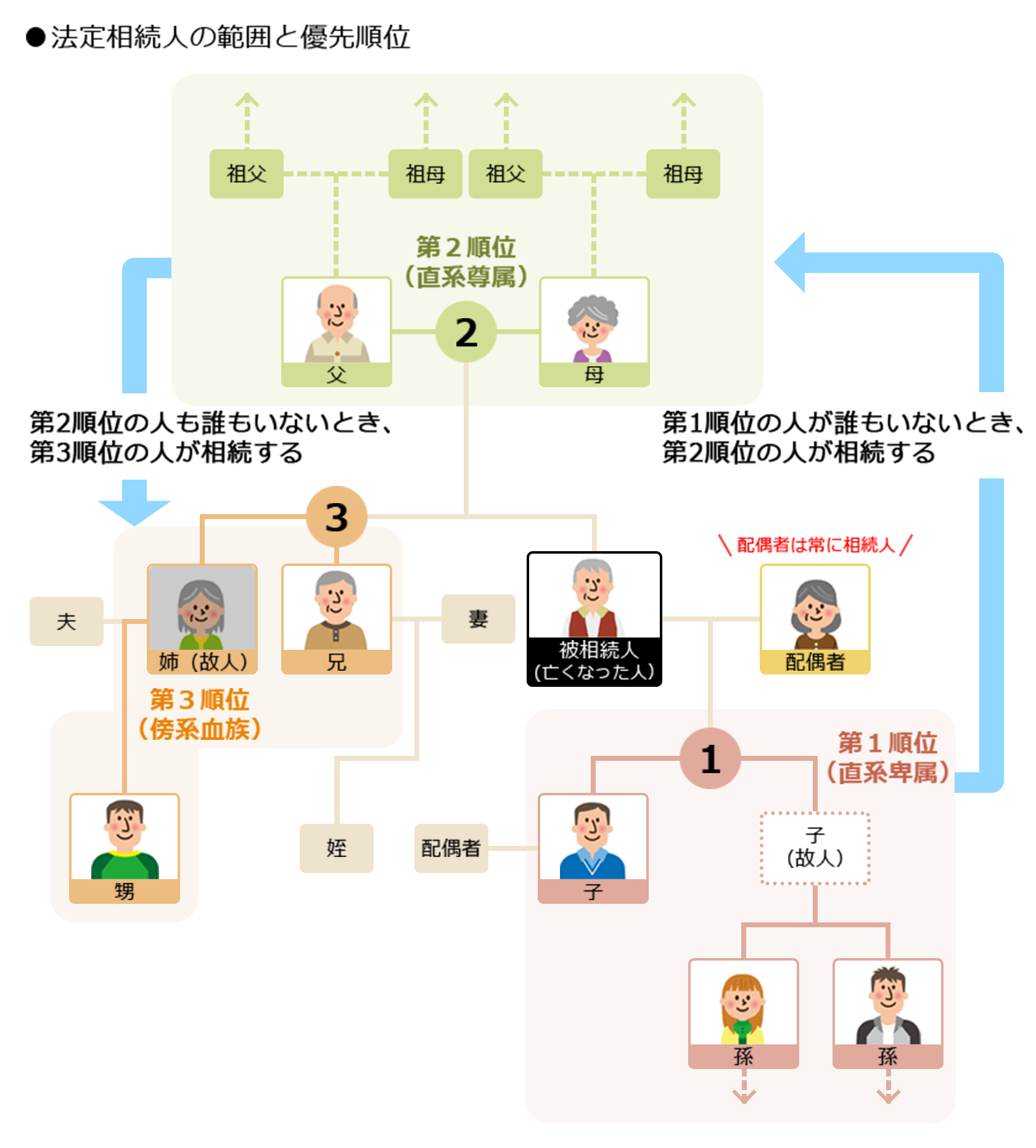

誰が相続人なのかは民法で定められており、実際に財産を受け取るかどうかにかかわらず、民法の規定により相続する権利をもつ人を「法定相続人」といいます。

法定相続人になれるのは、配偶者と一定の血族のみ。このうち配偶者は必ず相続人になります。

配偶者以外の相続人には優先順位があり、これを「相続順位」といいます。優先順位が高いほうから「第1順位」「第2順位」「第3順位」の三つです。なお、「第4順位」はありません。

整理すると次のようになります。

被相続人の配偶者=常に相続人

第1順位=子、子がいない場合は孫、子と孫がいない場合はひ孫

第2順位=父母、父母がいない場合は祖父母

第3順位=兄弟姉妹、兄弟姉妹がいない場合は甥・姪

第1順位の該当者がいない場合には第2順位に、第2順位がいない場合には第3順位に、相続人の順位は移動します。

法定相続分とは「相続財産の分け方の目安」

遺言書がない場合、遺産分割の目安である法定相続分が民法で定められています。相続人によって行われる話し合い(遺産分割協議)が優先されるため、絶対にこの目安どおりに分けなければいけないというものではありませんが、相続財産の分け方の重要な指標になります。

相続割合は、配偶者がいる場合と配偶者がいない場合とで計算方法が大きく異なります。配偶者がいない場合は、相続人の数で均等割りします。配偶者がいる場合の相続分は、次の表のように相続人の組み合わせによって異なります。

配偶者がいる場合の相続分

| 相続人の構成 | 相続人 | 法定相続分 |

|---|---|---|

| ①配偶者と子供 | 配偶者 | 1/2 |

| 子 | 1/2 | |

| ②配偶者と父母 (祖父、祖母) |

配偶者 | 2/3 |

| 父母 (祖父、祖母) |

1/3 | |

| ③配偶者と兄弟姉妹 | 配偶者 | 3/4 |

| 兄弟姉妹 | 1/4 |

同じ順位の相続人が複数いる場合は、表の割合をさらに均等割りします。たとえば、子が二人いる場合は、法定相続分は4分の1です。

法定相続人や法定相続分について詳しくは「相続の範囲と相続順位をわかりやすく解説」もご覧ください。

遺留分とは「法定相続人に保障される最低限の相続分」

遺産相続では「法定相続よりも遺言による相続が優先される」という大原則があります。

それでも、たとえば特定の相続人や第三者に「すべての財産をゆずる」といった内容の遺言書であった場合、遺言に従うと本来は遺産を受け継ぐ権利のある人が、まったく受け取れないという事態が生じます。

つまり、被相続人の配偶者や子が法定相続人としての権利と利益を侵されてしまうことがあるのです。

そこで民法では、遺言書に受取人として名前が書いてなくても、法定相続人が相続できる最低限度の相続分を「遺留分」として規定しています。つまり、たとえ遺言があったとしても、特定の人が遺産をすべて独り占めするということはできないのです。

遺留分が認められているのは、被相続人の配偶者、直系卑属(子、孫、ひ孫など)、直系尊属(父母、祖父母、曾祖父母など)についてだけです。

遺留分は、必ず相続させなければならないものではありません。主張する権利があるだけで、主張するか否かは本人次第です。

遺留分を主張するには、遺留分を侵害している人に対して、自分の取り分を請求する意思表示が必要です。遺留分の請求手続きを「遺留分侵害額請求」といいます。

ただし遺留分の権利のない人は、遺留分侵害額請求はできないようになっています。

遺留分の権利がない相続人の種類

相続人のなかで遺留分の権利が認められていない人がいます。次の4者です。

①被相続人の兄弟姉妹

②相続放棄した人

③相続廃除された人

④相続欠格者

次に具体的に説明します。

①被相続人の兄弟姉妹

被相続人の兄弟姉妹が相続人になる場合、遺留分は認められていません。

被相続人が兄弟姉妹以外の誰かに遺産を全部ゆずると遺言した時には、その兄弟姉妹はまったく相続できないことになります。

その理由は、兄弟姉妹は子や親など直系の親族と比較すると、被相続人との関係が薄いためと考えられます。兄弟姉妹の子である甥や姪が代襲相続人になるケースでも、兄弟姉妹の地位をそのまま引き継ぐため、甥や姪に遺留分はありません。

②相続放棄した人

被相続人の財産のうち、マイナスの財産がプラスの財産より多いことがわかり、それを相続したくない時は、被相続人の権利や義務を放棄し、財産の一切を相続しない方法を選ぶことができます。

相続人が遺産の相続を放棄することを「相続放棄」といいます。相続放棄をすると、法律上最初から相続人として存在していなかったこととなるので、遺留分もなくなることになります。

③相続廃除された人

被相続人に対して

(1)虐待をした

(2)重大な侮辱を加えた

(3)そのほかの著しい非行等(被相続人の財産を浪費、多額の借金を返済させたなど)があった

このような場合には、被相続人の意思により相続人の相続権を奪うことができます。

これを「相続人の廃除」(相続廃除)といいます。相続廃除に該当する時は、相続人の遺留分も認められません。

相続の廃除は、配偶者、子ども、父母などに対して行うことができますが、兄弟姉妹は相続廃除できません。遺留分がないので、相続廃除をする必要がないからです。

④相続欠格者

被相続人やほかの相続人を殺害もしくは殺害しようとして刑に処せられた者、遺言書の破棄や隠ぺい・偽造を行った者、詐欺や脅迫で被相続人に遺言をさせたり、撤回させたりした者は相続権を失います。これを「相続の欠格」(相続欠格)といいます。

相続欠格者に該当すると、相続人の資格を失うので、遺留分も自動的に失います。

相続財産における遺留分の割合

遺留分が認められるのは、被相続人の配偶者と子(直系卑属)と父母(直系尊属)です。

遺留分には厳密にいうと「総体的遺留分」と「個別的遺留分」があります。

総体的遺留分とは、相続財産全体に占める遺留分の割合です。

これは相続人の組み合わせによって異なり、配偶者や直系卑属(子や孫)が入っている場合は2分の1。直系尊属(親や祖父母)のみが相続人の場合は3分の1です。

個別的遺留分とは、この総体的遺留分に法定相続分をかけた数字です。

つまり、遺留分として請求できる割合(個別的遺留分)は、以下の表のようになります。

遺留分の割合

(配偶者あり)

| 相続人の構成 | 相続人 | 遺留分 |

|---|---|---|

| 配偶者のみ | 配偶者 | 1/2 |

| 配偶者と子供 | 配偶者 | 1/4 |

| 子 | 1/4 | |

| 配偶者と父母 (祖父、祖母) |

配偶者 | 1/3 |

| 父母 (祖父、祖母) |

1/6 | |

| 配偶者と 兄弟姉妹 |

配偶者 | 1/2 |

| 兄弟姉妹 | なし |

(配偶者なし)

| 相続人の構成 | 相続人 | 遺留分 |

|---|---|---|

| 子のみ | 子 | 1/2 |

| 父母(祖父、祖母) のみ |

父母 | 1/3 |

| 兄弟姉妹 | 兄弟姉妹 | なし |

遺留分の計算方法2ステップ

実際に遺留分の金額を計算する場合を考えてみましょう。

遺留分の割合がわかっていれば、遺留分の金額は次の二つのステップで計算することができます。

①相続財産の総額を求める

対象となる相続財産の総額を求めます。

注意してほしいのは、遺贈などで実際に相続した財産だけではなく、死亡前1年以内の生前贈与や相続開始前10年以内の特別受益なども合算する点です。

逆に被相続人の債務(借金)は、総額から差し引きます。

②相続財産の総額に相続人別の遺留分割合をかける

求めた相続財産の総額に、遺留分の割合を掛けます。

なお、相続人別の遺留分割合については、前項の表を参照してください。

つまりまとめると次のようになります。

—————————————————

相続財産総額(相続財産+生前贈与等ー債務)×遺留分割合=遺留分

—————————————————

相続人は遺留分侵害額請求を行うことができる

遺留分を侵害された相続人は、侵害された遺留分を請求する権利をもっています。これを「遺留分侵害額請求権」といいます。

ところで、「遺留分減殺請求権」という言葉を聞いたことがある人もいるかもしれません。旧法では、遺留分を請求する権利のことを「遺留分減殺請求権」と呼んでいました。

令和元(2019)年の法改正によって、現在の遺留分侵害額請求権になっています。名前が変わっただけではなく内容も異なるので、減殺請求権についてご存じの方も、改めて確認しておきましょう。

「遺留分減殺請求」と「遺留分侵害額請求」の違い

平成30(2018)年7月、民法および家事事件手続法の一部を改正する法律が成立し、相続法が改正されました。この際に、「遺留分減殺請求」は「遺留分侵害額請求」に改められ、令和元(2019)年7月1日より制度内容が改正されています。

かつての「遺留分減殺請求」では、遺留分権利者が請求を行った場合、請求された人は遺贈や贈与で取得した財産が、一時的に遺留分権利者と共有されることになっていました。

金銭での解決も可能でしたが、遺留分を請求された側が金銭での解決に応じなかった場合、トラブルが長期化することも少なくありませんでした。また、不動産が共有という扱いになってしまうので、自宅として使っている不動産まで売却しないと分割が難しく、泣き寝入りせざるをえないケースもあったようです。

これに対して、「遺留分侵害額請求」は金銭請求に一本化されました。

相続人の遺留分侵害額請求権には時効がある

遺留分侵害額請求は、「相続開始と遺留分侵害の事実」を知った日から1年以内に遺留分を請求しなければいけません。被相続人が死亡したこと、不公平な遺言や贈与があったことを知りながら1年間放置すると、遺留分を請求できなくなります。

また、相続開始や遺留分侵害を知らなくても、相続開始から10年以内に行わなければなりません。経過したら「除斥期間」によって遺留分を請求できなくなります。

遺留分侵害額請求手続きの流れ

遺留分侵害額請求は、以下の①~③の手順にしたがって行う必要があります。

①遺留分侵害額請求書を内容証明郵便で送付して請求

意思表示は証拠能力の点から、配達証明付き内容証明郵便で送付するのが適しています。

②家庭裁判所で遺留分侵害額の調停の申し立てを行う

遺留分侵害額請求をしたあと、遺留分侵害者やその他の相続人とも話し合い、遺産の配分について裁判以外の方法で解決を図ります。話し合いでまとまらない場合、遺留分権利者は、相手方の住所地を管轄する家庭裁判所に遺留分侵害額請求の調停を申し立てます。

③地方裁判所で遺留分侵害額請求の訴訟を起こす

仮に、調停が不成立になった場合には、被相続人の最後の住所地を管轄する地方裁判所に遺留分侵害額請求の訴訟を起こします。

遺留分侵害額請求の条件など詳細については、以下の記事もご覧ください。

おわりに:相続人の遺留分は遺言よりも優先される

相続にあたり被相続人の遺言書がある場合は、法定相続人よりも遺言による相続人が優先されます。しかし遺言書の内容によっては配偶者や子がその後の生活に困る事態が生じる場合があるので、民法では遺族の法定相続人としての権利や利益を守るため、相続人が最低限相続できる財産を遺留分として定めています。

遺留分が認められるのは、被相続人の配偶者と子(直系卑属)、父母(直系尊属)です。遺留分として請求できる割合は、相続人の組み合わせによって異なります。

遺留分を侵害された相続人は、遺留分の額と遺留分侵害の額を確定後、遺留分侵害額請求を行うことができます。「遺言書が家族に不公平な内容だったので正したい」「家族のひとりが親の遺産を独り占めするなどして困っている」「遺留分を請求したいけど方法がわからない」。そんな時は、まずは弁護士などの専門家に相談しましょう。

創業60年を超えるレガシィにお任せください。

-

累計相続案件実績

32,000件超

2025年10月末時点

-

資産5億円以上の方の

複雑な相続相談件数年間1,096件

2023年11月~2024年10月

-

生前対策・不動産活用・

税務調査対策までワンストップ対応

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表