死後認知で相続権が認められる?基本知識や相続税への影響などを解説

Tweet非嫡出子が、父親が亡くなった後に相続権を得るためには、死後認知が必要です。父親の生前に認知されなかった場合、非嫡出子が父親の死後に訴えを起こして、認められれば相続権を得ることができます。

死後認知が認められる要件や、認知してもらうための手続きの流れ、認知後の遺産分割への影響について解説します。

死後認知とは

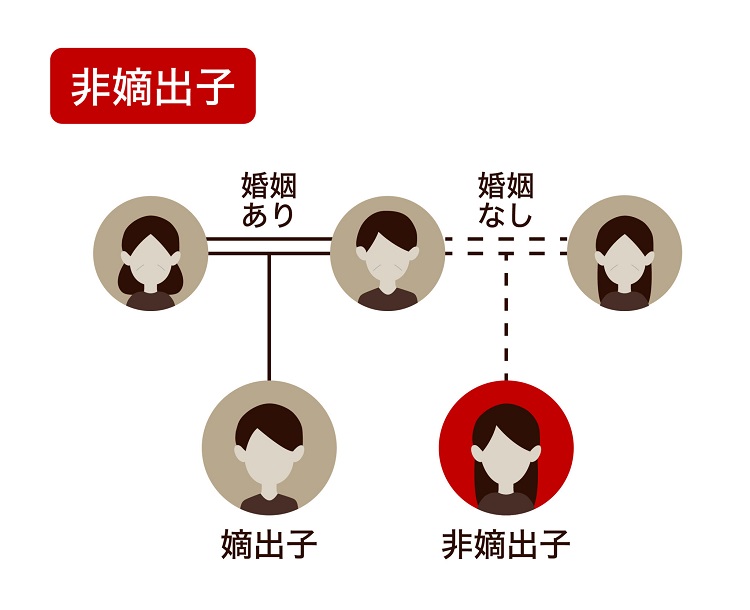

死後認知とは、「非嫡出子(ひちゃくしゅつし)」が父親との親子関係を法的に認めてもらうために必要な手続きです。

死後認知とは、「非嫡出子(ひちゃくしゅつし)」が父親との親子関係を法的に認めてもらうために必要な手続きです。

近年増加している事実婚など、婚姻関係にない男女の間に生まれた子のことを「非嫡出子」といいます。父親が自分の子であると認知していない非嫡出子は、法律上の親子関係が認められないため、父親が亡くなっても相続人になることはありません。

しかしこの死後認知を行えば、相続権を得ることができるのです。

死後認知が認められる要件

死後認知が認められるのは、以下に該当する人からの訴訟により、裁判所で父子関係が認められた場合です。

① 非嫡出子本人

② 非嫡出子の子や孫など直系卑属

③ ①および②の法定代理人

死後認知の期限

父親が亡くなった日から3年が経過すると、死後認知の訴訟が起こせなくなります。相続税申告の期限のように「亡くなったことを知った日」ではなく、「死亡した日から3年」ですので注意です。認知訴訟を考えている場合は、亡くなったことを知ったら速やかに行動しましょう。

死後認知の手続き

死後認知手続きの一般的な流れとしては、以下の通りです。

- 認知請求の訴状を家庭裁判所に提出する

- 担当の検察官に訴状が送られ、利害関係人に連絡がされる

- 裁判により認知請求が認められる

- 役所に認知届を提出する

父親が生きている場合、訴える相手は父親ですが、死後の場合の訴訟相手は検察官です。管轄裁判所に対応する、地方検察庁を訴えることになります。

認知の訴訟を起こすと、利害関係人として父親の相続人(父の法律上の配偶者や子など)に、非嫡出子が訴訟を起こしたことが通達されます。相続人は当事者ではありませんが、補助参加という形で訴訟に参加できます。形式上は検察官が被告ですが、事実上は非嫡出子と相続人との争いになるケースがほとんどです。

訴訟手続きのなかで、親子である証拠を提出することで、裁判所が父子関係を認めれば認知が成立します。

親子鑑定の方法

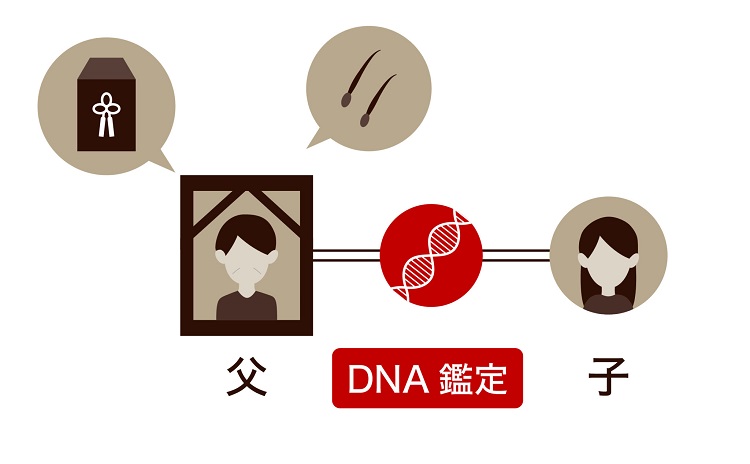

裁判では父子の血縁関係を立証する必要があります。父子であることの証明は、現在ではDNA鑑定により父親の遺骨や遺髪などから証明できるようになっています。それらが入手できない場合、父親の子など近しい親族のDNAを採取することで、科学的に立証できるようになりました。

裁判では父子の血縁関係を立証する必要があります。父子であることの証明は、現在ではDNA鑑定により父親の遺骨や遺髪などから証明できるようになっています。それらが入手できない場合、父親の子など近しい親族のDNAを採取することで、科学的に立証できるようになりました。

しかし、被相続人の家族が、非嫡出子の存在を知らなかったり、知っていたとしても認めたくなかったりする場合があります。非嫡出子が父親の子と認められることによって、遺産の法定相続分も変わってしまうため、DNA鑑定に協力してもらえないことも多いのです。

そのような場合はDNA鑑定を用いた父子関係の証明が難しいため、それ以外の方法で証拠を提出し、裁判所に訴えを認めてもらうしかありません。例えば、血液型が一致しているか、顔や身体の特徴が似ているか、生前に父子の積極的な交流があったかなどの諸事情を考慮して、裁判所が判断します。

死後認知で遺産分割はやり直しになる?

死後認知が認められた場合、遺産分割にはどのような影響があるのでしょうか。認知が確定したタイミングが、遺産分割協議中なのか、協議後なのかによって対応が異なります。

遺産分割中の場合

認知が認められたタイミングで、遺産分割協議が終わっていない場合は、非嫡出子も相続人として遺産分割協議に参加できます。法律上の父子と認められれば、相続人のひとりになるため、遺産分割協議には参加する権利があります。

法定相続分は嫡出子も非嫡出子も同じです。相続人全員の合意がなければ遺産分割協議書は作成できませんので、ご自身の権利をしっかりと主張しましょう。

遺産分割後の場合

非嫡出子の認知が認められたタイミングで、すでに他の相続人同士で遺産分割協議が終わっていた場合は、協議のやり直しを求めることはできません。この場合、法定相続分に応じた金銭の請求だけが、非嫡出子の権利として認められています。

死後認知の請求や手続きは、裁判所を通して行うことになり、大変で複雑になりがちです。被相続人の配偶者や子と裁判を通じて争いになることも多く、ご自身だけで対応するのは難しいため、専門家に相談されることをおすすめします。

死後認知による相続税への影響

死後認知によって相続人として認められた非嫡出子は、もともとの相続人と同じ扱いになります。遺産の法定相続分についても、以前は非嫡出子の法定相続分を嫡出子の2分の1とされていましたが、平成25年に改正され、同等の割合となりました。

相続人が増えることによって、相続税の計算にも影響が出てきます。

まず相続税の基礎控除額が変わります。相続税の基礎控除額の計算式は、【3,000万円+法定相続人の数×600万円】とされていますので、1人の相続人が増えると600万円分の基礎控除額が増えることになり、遺産総額によっては相続税の支払いがなくなるかもしれません。

死亡保険金の非課税枠についても【500万円×法定相続人の数】で計算されるため、非課税となる枠が増えることになります。

相続税の総額を計算する際は、各相続人の法定相続分を利用して計算します。相続人となる人が1人追加されることによって、その計算内容も変わってくるので留意しましょう。

相続税の計算方法や死亡保険金の扱いについては、下記の記事も併せてご覧ください。

おわりに:死後認知が関係する相続は専門家に相談を

父親の死後におこなう死後認知について、手続き方法や相続への影響などを解説しました。認知が認められれば、他の相続人と同じく法定相続人としての権利を得ることができますし、遺産分割協議に参加することも可能です。

ただし、検察官を相手に訴訟を起こしたり、DNA鑑定で血縁関係の証明をしたりと手続きが難しく、父親の配偶者やその子と争いになることも十分考えられます。そのため、父親の死後に認知訴訟を検討する場合は、弁護士等の専門家に相談したほうがよいでしょう。

また死後認知は、相続税にも大きく影響が出ます。相続税については、相続専門の税理士に相談するのが良いでしょう。私たち税理士法人レガシィも相続専門で30年以上の実績があり、申告実績も豊富です。お困りの際は、ぜひお気軽にご相談ください。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表