一親等の範囲はどこまで? 二親等だと相続税が増える?相続のギモンを解説

Tweet誰かが亡くなると相続が発生します。亡くなった方(被相続人)の親族が相続人となり、遺産相続をするわけですが、そもそも親族の定義とはどんなものなのか、いったいどこまでの親族が相続人となるのか、疑問に思う方も多いでしょう。 ここで覚えておきたいのが「親等」の考え方です。この記事では「親等」の基礎知識や誰が何親等になるのかなどをわかりやすく解説します。

目次

そもそも親等とは

相続が発生し、遺産分割などについて話し合いを始めると、「親等」や「血族」、「親族」といった家族関係についてのさまざまな言葉が出てきます。それぞれ同じようで内容が異なるため少しわかりにくいものです。 まずはこの先知っておくべき「親等」から確認していきましょう。

「親等」は相続で重要な考え方

「親等」という言葉が使われるシーンのひとつが相続です。民法によって相続人となる人(法定相続人)の範囲が決められており、法定相続人は「配偶者相続人」と「血族相続人(法的に血がつながった親族)」のことをいいます。

このうち配偶者相続人は常に相続人となりますが、血族相続人は法定相続人になる順位が決まっています。

- 配偶者(常に相続人)

- 第一順位:被相続人の直系卑属(子、孫など本人より下の縦の世代)

- 第二順位:被相続人の直系尊属(父母・祖父母など本人より上の縦の世代)

- 第三順位:被相続人の兄弟姉妹

また、親等とは「親族間の世代数」のことです。親等は「一親等(いっしんとう)、二親等(にしんとう)、三親等(さんしんとう)…」と数えていきますが、数字が近いほど被相続人と親族関係も近くなります。法定相続人になるかどうかが親等によって変わる場合があるため、親等は相続の際に知っておくべき重要な考え方です。

親等の数え方

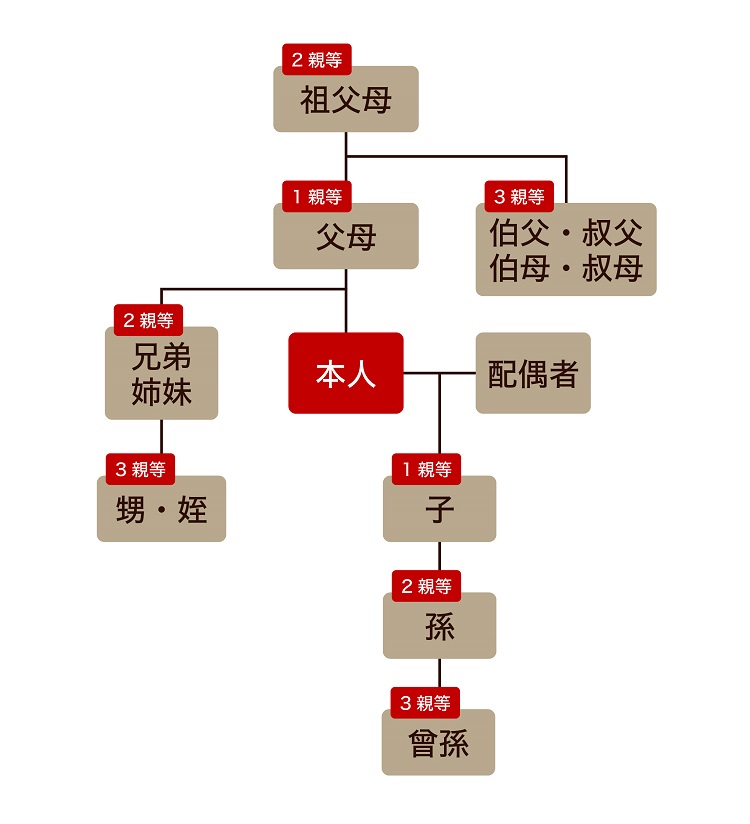

では、上の図を見ながら具体的に親等を数えてみましょう。

まず、本人や配偶者を便宜上「0(親等)」とします。そこから本人の子や親など近い親族について、世代をたどるごとに1を足していきます。そうすると、親や子は一親等、兄弟姉妹や祖父母は二親等などと見えてくるでしょう。

次の章からは具体的にどのような立場の人が当てはまるのか、見ていきます。

一親等は、父母と子

一親等は自分と前後1世代の親族関係にある父母と子です。一般的には実の両親と、自分と配偶者の間に産まれた子ですが、「血族相続人」は単純に血がつながっているというわけではなく「法的に」血がつながった親族を指します。そのため、養子縁組をした養父母や養子は法的に血がつながる血族相続人に該当し、一親等の相続人です。

離婚や再婚、未婚(事実婚)の子はどうなる?

以前婚姻関係にあった元配偶者との間に子がいた場合、すでに両親が離婚していたとしてもその子は一親等の相続人です。一方、再婚相手の配偶者に子がいた場合(いわゆる連れ子)で、その子と養子縁組をしていないのであれば、その子は血族相続人とはならず、相続人にはなりません。

未婚(事実婚)の男女の間の子については、母と子は必然的に一親等の血族ですが、父は認知または養子縁組をしなければ血族にはなりません。したがって、認知または養子縁組をしていない子は、法律上、父の法定相続人になることができません。

一親等の血族以外は相続税が増える?

一親等の概念が必要になってくる大きな場面として、相続税の申告・納税においては、被相続人の配偶者と一親等内の血族以外の人が遺産を相続した場合、通常の相続税より2割加算されるという仕組みがあります。知らずに少ない相続税を納税してしまうと追徴課税が発生する可能性もありますので、注意しましょう。

ただし、相続人がすでに亡くなっていた場合に、その子が遺産を相続する場合(代襲相続)には2割加算がありません。代襲相続については後ほど解説します。

2割加算について詳しくは下記の記事もご覧ください。

二親等は、兄弟姉妹・祖父母・孫

間違われやすいのが二親等です。兄弟姉妹と祖父母、孫が二親等にあたります。特に兄弟姉妹は関係が近いため、一親等と思われがちですが、親等を数えるときには一度家系の最初の人(始祖)をたどる必要があります。「0:本人→1:始祖(親)→2:兄弟姉妹」という考え方で数えるので、正解は二親等です。

同じ考え方で、「0:本人→1:親→2:祖父母」「0:本人→1:子→2:孫」と数えるので、祖父母と孫も兄弟姉妹と同じく二親等ということがわかります。

二親等のうち、兄弟姉妹のみ遺留分が認められない

例えば遺言で「特定の人に遺産をすべて渡す」というようなことが書かれていたとしても、その指定された人以外の近しい相続人には、最低限の遺産を請求できる「遺留分」という概念があります。

遺留分を請求できる人の範囲は、配偶者と直系尊属(父母・祖父母など)、直系卑属(子・孫など)と定められているため、二親等においては兄弟姉妹のみ認められていません。

幼いころから同じ家で育ち、身近な存在であることが多い兄弟姉妹ですが、この点は注意が必要です。

遺留分については、下記の記事もご覧ください。

三親等は、叔父や叔母・甥や姪など

三親等も今までと同じ考え方で数えていきますが、三親等となると少しずつ離れた関係になっていきます。三親等は、曾祖父母、叔父(伯父)、叔母(伯母)、甥、姪、曾孫です。

ちなみに、「伯父・伯母」は自分の父母の兄・姉(年齢が上の兄弟姉妹)、「叔父・叔母」は弟・妹(年齢が下の兄弟姉妹)を表す漢字で、読み方はどちらも「おじ・おば」です。よく結婚式の席次表などでも、表記の注意点として出てきますね。

親等としては、それぞれ以下のように数えます。

- 0:本人→1:親→2:祖父母→3:曾祖父母

- 0:本人→1:親→2:祖父母→3:叔父(伯父)、叔母(伯母)

- 0:本人→1:親→2:兄弟姉妹→3:甥、姪

- 0:本人→1:子→2:孫→3:曾孫

三親等では「代襲相続」が起きる可能性がある

三親等の者は原則として相続人になりませんが、「代襲相続」によって相続人となる場合があります。代襲相続とは、本来相続人となるべき人がすでに亡くなっていた場合などに、その子どもが代わりに相続権を取得することです。具体的には、推定の相続人だった「被相続人の兄弟姉妹」がすでに亡くなっていた場合などが該当します。

代襲相続が発生するのは被相続人より下の世代(直系卑属)です。被相続人の父母がすでに亡くなっているために祖父母(直系尊属)が相続する場合がありますが、これは相続順位において同じ第二順位の中で相続権が移っただけなので、代襲相続とはいいません。

さらに、直系卑属は「再代襲相続」ができますので、被相続人の相続が開始する前に孫まで全員亡くなっている場合には曾孫、玄孫、来孫……と再代襲相続します。しかし、被相続人の兄弟姉妹については再代襲相続が認められていません。甥、姪までは代襲相続で相続権が移りますが、甥、姪の子である姪孫には移りません。

代襲相続について、詳しくは以下の記事もご覧ください。

忌引きは一般的に三親等まで

なお、親族が亡くなった際、お通夜や葬儀などのために忌引きの規定があるかと思います。忌引きは法律によって定められているわけではないので、会社ごとにその日数は異なってきますが、一般的に三親等まで認められることが多いようです。

親等によって日数がどのくらい変わるのかは、お勤め先の就業規則などで確認してみてください。

四親等から六親等の例

他の身近な親族として「いとこ」や「はとこ」、大おじなどがいます。その方々が何親等なのかも併せてチェックしておきましょう。

- 四親等

高祖父母(祖父母の祖父母)、玄孫、いとこ、大おじ、大おば(祖父母の兄弟姉妹)、姪孫(兄弟姉妹の孫)

- 五親等

五世の祖(高祖父母の父母)、来孫(玄孫の子)、従甥・従姪(いとこの子)、いとこ違い(大おじ、大おばの子)、曾姪孫(姪孫の子)

- 六親等

六世の祖(高祖父母の祖父母)、昆孫(玄孫の孫)、従姪孫(いとこの孫)、はとこ(大おじ、大おばの孫)、玄姪孫(姪孫の孫)

親族とは?

親族とは、六親等内の血族、三親等内の姻族、配偶者のことです(民法第725条より)。六親等内の血族については前章のとおりですが、姻族と配偶者については次から見ていきましょう。

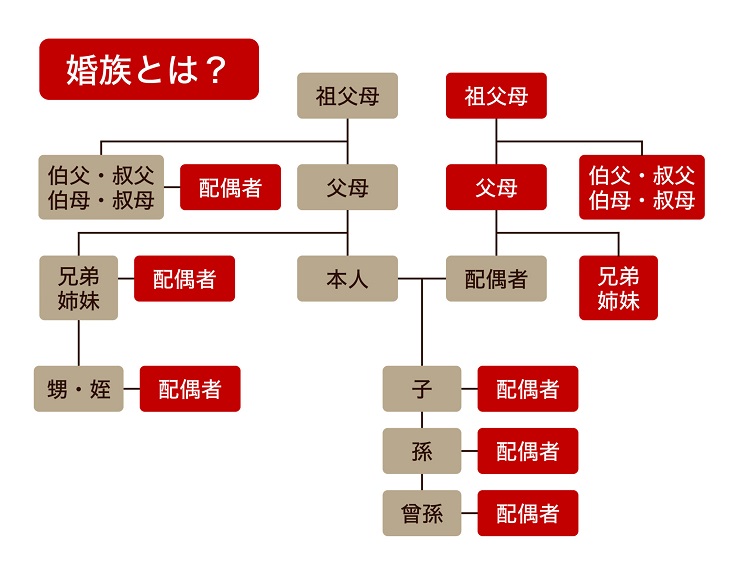

姻族とは

姻族は、配偶者の血族や、血族の配偶者のことです。配偶者の父母や子の配偶者、兄弟姉妹の配偶者などがこれにあたります。配偶者は親族だと定められていますが、姻族には該当しません。

姻族の親等の数え方は、配偶者を基準として、血族と同じように考えます。たとえば配偶者の父母(義父母)は一親等、配偶者の兄弟姉妹は二親等です。

ただし、姻族には相続権が移りません。たとえば本人の配偶者の父(義父)が亡くなった場合、義父の血族である配偶者には相続権が発生しますが、本人にとって義父は姻族なので相続権はありません。義父よりも先に配偶者が亡くなっていた場合も同様です。

配偶者は何親等でもない

配偶者には親等という扱いがありません。わかりやすくするために便宜上0親等という表現を用いることがありますが、本人と配偶者は同列に扱うので、親等の規定がないのです。ただし、配偶者は親族であり、相続の際には必ず法定相続人になります。

気を付けたいのが事実婚です。事実婚は入籍していないので、パートナーは配偶者とは認められず、相続人の範囲に含まれません。つまり、法定相続人になることはできないのです。

この場合に相続をしたいのであれば、遺言書を作成してもらって遺贈をしてもらうか、生前贈与をしてもらう方法で財産を受け取ることができます。ただし法定相続人とトラブルになる可能性や税金が高額になる可能性はあります。

遺贈については、下記の記事もご覧ください。

おわりに:一親等かどうかによって相続税額が変わる

親等は自分や配偶者を基準に世代をたどるごとに1を足して数えます。相続税においては、配偶者と一親等内の血族以外は相続税が2割増しになるため、注意が必要です。また、いざ相続について親族同士で話し合うときになったら話がまとまらない、相続税を正しく納めることができないといったケースも往々にしてあります。

相続専門の税理士法人レガシィでは、相続税申告実績累計1.5万件以上の実績があります。相続専門歴20年を超えるプレミアム税理士も所属し、お客様の状況に応じたオーダーメイドの対応をしています。

相続について不安がある場合は、まずは一度お気軽にご相談ください。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表