【永久保存版】不動産相続時の固定資産税納税者や納税額について徹底解説

Tweet家族が亡くなって土地や建物などの不動産を相続した人が次に気になるのは、固定資産税の納付についてではないでしょうか。固定資産税を誰が納めるか知るポイントは、亡くなった方(被相続人という)の死亡時期と、遺産分割協議のまとまったタイミング。この項目では、そもそも固定資産税とは何なのか、誰が納税者になるのか、固定資産税の支払いが始まる時期と納税額の計算方法についても詳しく説明します。

目次

固定資産税とは、土地や住宅にかかる税金のこと

固定資産税は、土地や建物、償却資産(機械や備品など事業用の固定資産)などにかかる地方税(各市町村が課税する税金)です。

毎年1月1日時点で、市町村の固定資産課税台帳などに所有者として記載されている人が納税者となり、固定資産の所在する市町村に納税します。

固定資産税は、以下のようなものに対して課税されます。

〔土地〕

田、畑、宅地、塩田、鉱泉地、池沼、山林、牧場、原野

〔家屋〕

住家、店舗、工場(発電所・変電所含む)、倉庫

〔償却資産〕

構築物、機械・装置、工具・器具、備品、船舶、航空機などの事業用資産

不動産相続時の固定資産税納税者は誰なのか?

土地や建物に固定資産税がかかるということは皆さんご存じだと思います。相続によって不動産を得た場合、固定資産税の扱いはどうなるのでしょうか。誰がどのタイミングで納付することになるのでしょう。

まず覚えておいていただきたいのが、固定資産税の納税義務者は1月1日時点の所有者だということです。

固定資産税は1月1日時点の所有者が1年分を支払うことになっています。仮に8月に所有者が亡くなったとしても、その年の支払い義務は元の所有者のままです。

亡くなった次の年の1月1日を迎え、その時に相続する人が確定していれば、以降はその人が固定資産税を納税することになります。もし決まっていない場合は、相続人の共有財産という扱いになるため、相続人全員が支払いの義務を負います。

固定資産税の納付は基本的に年4回です。第1期~第4期という形で分かれており、第1期は4月となる市町村が多いです。ただし東京23区は第1期が6月になっており、納付時期は市町村によって異なりますので、確認が必要です。

納付方法は、4回に分けて納付する方法のほかに、一括納付も選択することができます。

相続前の不動産にも固定資産税は発生する

固定資産税の支払い義務者は1月1日の所有者です。ただ、その年の分を払い終える前に所有者が亡くなるケースももちろんあります。

こうした未納付分は、相続人が支払わなければなりません。

相続人代表が支払う場合が多いようです。

なお、固定資産税の納付書は、所有者が亡くなっている場合であっても、1月1日時点の所有者へ送付されます。名義変更をしない限り、その所有者に送られ続けることになるので、早めに登記情報の書き換えを行ってください。

市区町村役場(役所)に相続人代表指定届を提出すれば、その人に送られて来るようになります。1月1日までに所有者が決まらない場合は届け出をしておきましょう。

遺産分割協議中は、税負担の割合を話し合いで決める

相続人が複数いる場合、誰がどの遺産を引き継ぐのかは話し合いで決めることになります。

亡くなった方(被相続人という)の遺産分割を決めるこの話し合いを「遺産分割協議」といいます。相続人全員の参加が必須です。

民法に定められた法定相続分よりも、遺産分割協議の決定が優先されます。遺言書がない場合、相続手続きを進めるためにも必須です。

では、この遺産分割協議がなかなかまとまらず、誰が不動産を相続するのか決まらないまま1月1日を迎えた場合はどうすればいいのでしょうか。

遺産分割されていない土地や建物はいったん相続人全員の共有財産となります。つまり、相続人全員が納税の義務を負うということです。

この場合、相続人全員で分割して固定資産税を支払うことになります。基本は法定相続分で分割しますが、話し合いがまとまれば割合を変えても問題ありません。(法定相続分について詳しくは、「誰が相続人なの?トラブルを防ぐために知っておきたい相続の範囲と相続順位をわかりやすく解説」をご覧ください。)

固定資産税の納付書は1枚のため、複数の相続人がバラバラに納税手続きを行うことはできません。実際には相続人代表が相続人からお金を集めて納税することになります。

相続登記後は不動産の新所有者が納税する

1月1日までに遺産分割協議がまとまり、相続登記が完了していれば、その翌年の第1期からは新しい所有者が固定資産税の納税者となります。

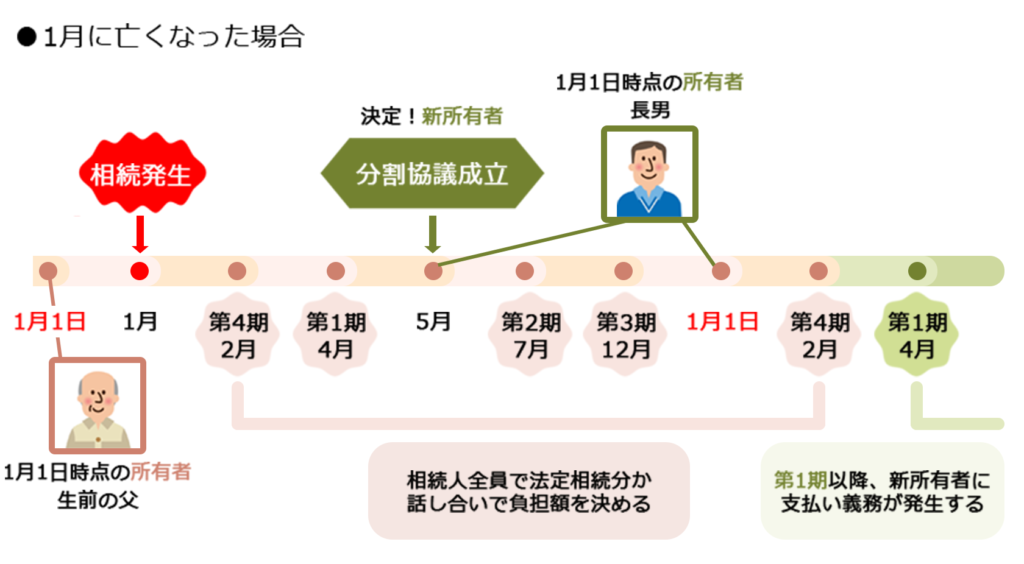

たとえば、1月に父親が亡くなり、5月に遺産分割協議がまとまって長男が不動産を相続した場合、固定資産税の実際の納税者は次のように移り変わっていきます。

固定資産税の納税額確認方法を解説

固定資産税の納税額は、所有する土地や家屋の「固定資産税評価額」に税率を掛けて算出されます。一般的に、4〜6月前後に自治体から税額が通知され、年4回に分けて納付します。

固定資産税の納税額は次の計算式で導き出されます。

――――――――――――――――――――――――――――

固定資産税=固定資産税評価額×税率(1.4%)

――――――――――――――――――――――――――――

固定資産税評価額は、各市町村がそれぞれの物件などを調査して定めるもので、3年ごとに改訂されます。

自身が所有する土地や建物の固定資産税評価額は、毎年送付される「固定資産税納税通知書」に記してあります。この通知書にある課税明細書を見れば、固定資産税の評価額がわかります。

この明細書を紛失してしまった場合は、その土地や建物がある市区町村の役場(役所)へ所有者本人が出向き、固定資産税課税台帳を確認すれば知ることができます。

固定資産課税台帳

固定資産課税台帳とは、課税対象となる土地・家屋における固定資産の評価をするための台帳です。以下の情報が記載されています。

- 土地、家屋所有者の氏名と住所

- 土地の地番、地目、地積、家屋の家屋番号、構造、床面積など

- 宅地の区分

- 固定資産税評価額

- 固定資産税額

- 固定資産税課税標準額

この台帳は、納税義務者とその家族、委任を受けた代理人のみが各市区町村の役場(役所)で閲覧できるようになっています。

相続放棄をすると未納の固定資産税を払う必要はない

プラスよりマイナスの財産が多い時など、相続人は被相続人の財産の一切を相続しない方法を選ぶことができます。これを「相続放棄」といいます。

相続開始から3か月以内に、家庭裁判所へ申し立てることで、もともと相続人ではなかったことになります。

(相続放棄について詳しくは「相続放棄とは?基本知識とメリット・デメリットを解説」をご確認ください)

相続放棄が成立すれば、未納分の固定資産税の支払い義務もなくなります。

ただし、相続放棄をした場合、土地や建物以外にも預貯金や株式など被相続人のすべての遺産を放棄することになるので、注意が必要です。

固定資産税を払わないと不動産を差し押さえられる

納期限までに固定資産税を納めなかった場合、延滞税が発生します。それでも納税しなければ、納税の督促が続き、最終的には土地や建物の差し押さえが行われます。

被相続人が残した土地や建物を相続したものの、被相続人が固定資産税を滞納していてその分を負担できない場合や、毎年の固定資産税が支払えない場合には、分納ができないか、市役所や役場の担当者に相談しましょう。

固定資産税には、さまざまな軽減税率や優遇処置があるので、条件をクリアしていれば、税額を小さくすることができます。

たとえば住宅用地の特例では、小規模住宅用地の場合、住宅1戸につき200㎡までの部分は固定資産税の課税標準額が6分の1に減額されます。小規模住宅用地以外の住宅用地などの場合でも、固定資産税の課税標準額が3分の1に減額されます。

おわりに:固定資産税を誰が払うのかしっかり理解しよう

土地や建物には固定資産税が課せられます。相続が関わってくると、誰が支払わなければいけないのか、わかりにくい状態になりがちです。相続人の間で誰が固定資産税を払うのかもめるケースも少なくありません。

遺産分割協議でしっかりと全員が納得する遺産分割を目指すのももちろん大切ですが、遺恨を残さないように未納分の固定資産税などもどうするか相続人間で話し合いながら処理していってください。

固定資産税の納税が難しい時は、役所の担当者に相談したり、軽減措置を使ったりして、納税できるよう努めましょう。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表