相続の寄与分とは?認められる要件や計算方法をわかりやすく解説

Tweet遺産相続では特定の相続人の「寄与分」が問題になるケースがあります。寄与分は客観性や証明書類などが必要になり、遺産分割においてトラブルになりやすい一面を持つため、慎重な話し合いが必要です。

本記事では、寄与分とは何か、どのような適用条件があるか、請求手続きはどうするべきかなどについて詳しく解説します。

目次

寄与分とは

寄与分とは、被相続人のために特別な貢献や援助をした相続人が、遺産分割で法定相続分よりも多く財産を相続できる制度です。

例としては介護が該当します。被相続人が高齢で介護が必要な際、特定の相続人が介護を行ったというようなケースです。このような場合、通常の法定相続分だけではなく、被相続人への特別な貢献に対して寄与分が適用されます。

ただし、貢献の評価方法や具体的な額が曖昧な場合、争いが起きてしまう可能性もあります。評価や算定方法について法で明確な規定がないため、親族内での感情的な衝突や意見の相違が生じ、寄与分に関して納得できず、不満を抱いてしまうためです。

特別寄与料との違い

寄与分と特別寄与料の主な違いは、対象者と行為の範囲です。

| 寄与分 | 特別寄与料 | |

|---|---|---|

| 対象者 | 相続人 | 相続人以外の親族 |

| 行為の範囲 | 「被相続人の事業に関する労務の提供又は財産上の給付、被相続人の療養看護その他の方法により被相続人の財産の維持又は増加について特別の寄与」をした場合 (民法 第904条の2より) |

「無償で療養看護その他労務の提供をしたことにより被相続人の財産の維持又は増加について特別の寄与」をした場合 (民法 第1050条より) |

| 利益 | 相続財産の割合増加 | 特別寄与料 |

寄与分は相続人のみが請求できる制度です。一方、特別寄与料は相続人以外の親族にも認められます。例えば、長男の嫁が献身的に義理の父親の介護を担っていたようなケースです。なお、何らかの事情で相続放棄や相続欠格・廃除などが行なわれた場合、特別寄与料の支払いは認められません。

相続欠格・排除について、詳しくは以下の記事をご覧ください。

また、特別寄与料は行為の範囲が寄与分よりも狭く、「近親者が無償で療養看護その他労務の提供をした場合」に限定されています。金銭的な援助をした場合などは含まれません。

しかし対象者の範囲そのものは特別寄与料の方が広く、「相続人以外の親族」です。親族とは民法の定義で「三親等内の姻族、六親等内の血族」とされています。寄与分の対象外になる子の配偶者、甥姪なども含まれます。

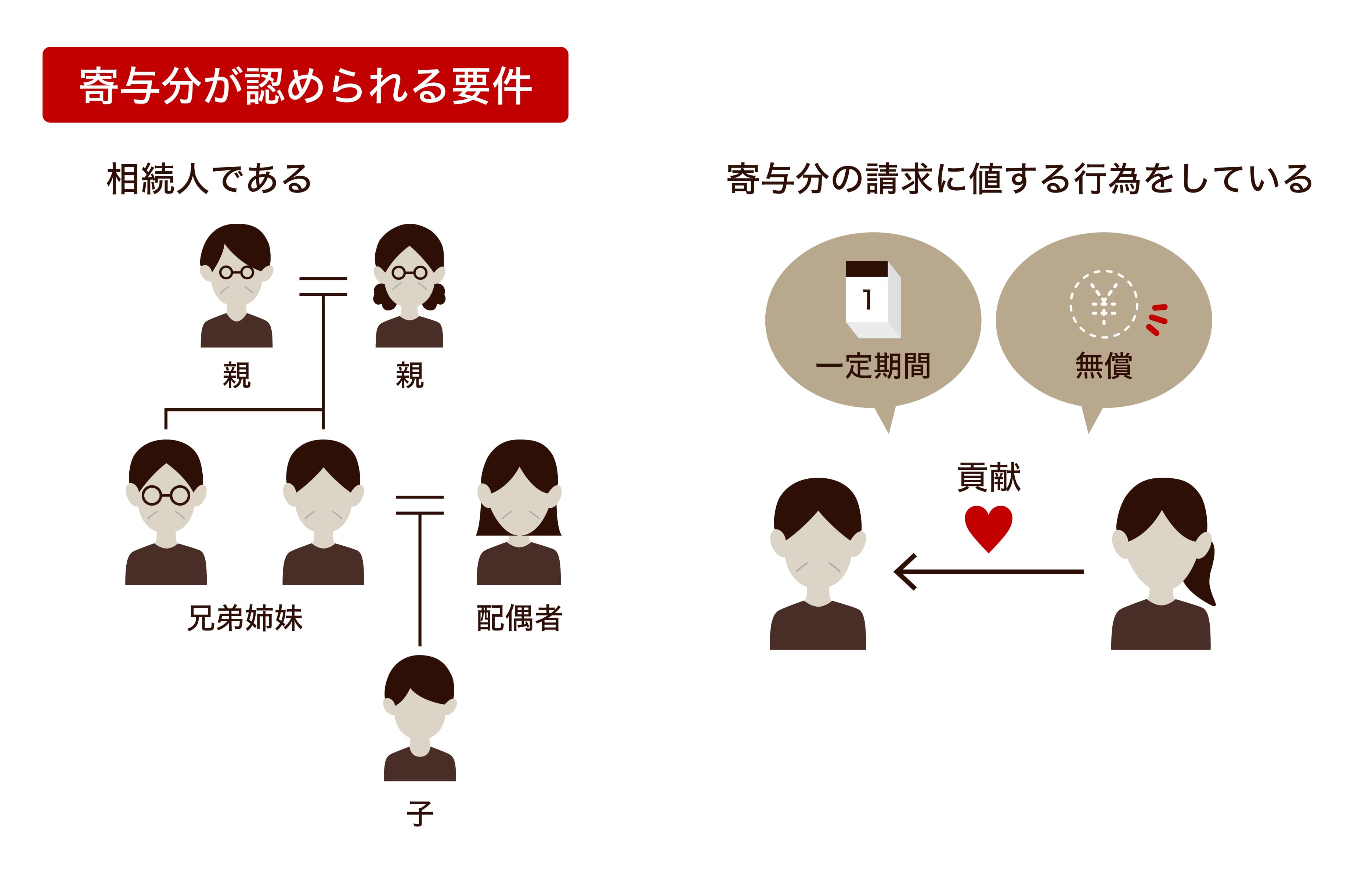

寄与分が認められる要件

寄与分が認められるためには一定の要件を満たす必要があります。手続き前には対象者の範囲や貢献度などについて確認しておきましょう。

寄与分が認められるためには一定の要件を満たす必要があります。手続き前には対象者の範囲や貢献度などについて確認しておきましょう。

相続人である

寄与分は法定相続人のみが請求できます。たとえ被相続人の生前に献身的な貢献をしていても、法定相続人としての資格がなければ請求できません。

法定相続人とは、配偶者、子、親、兄弟姉妹などがその対象です。配偶者以外は順位があり、上から①子(孫などの直系卑属)、②親(祖父母などの直系尊属)、③兄弟姉妹になります。

ただし配偶者が内縁(事実婚)の場合、法定相続人として認められないため、寄与分も対象外です。内縁の妻または夫が遺産を受け取るには、被相続人が遺言書を残すか、法定相続人が誰もいないときに裁判所で特別縁故者だと認定される必要があります。

特別縁故者については、以下の記事をご覧ください。

寄与分の請求に値する行為をしている

寄与分を請求するためには、特定の行為が相続開始前に行われている必要があり、一定期間以上にわたる貢献が求められます。また、その行為が相続人にとって必要不可欠であることや、無償またはそれに近い行為であることなども考慮されます。

たとえば介護の場合、相続人に対する介護や支援を長期間行っていたことが寄与分の請求に関連する要素です。ただし、一時的で片手間の援助や手助け、一般的に親族として期待されるような行動ではなく、一定期間にわたって継続的な負担や努力が行われていなくてはいけません。

【法改正】寄与分を主張できる期限

2023年4月の民法改正により、相続開始から10年を経過すると、原則として寄与分の主張が認められなくなりました。寄与分を主張するためには、被相続人が亡くなってから10年以内に請求しなければいけません。

期限が設けられた背景には、時間の経過によって請求に関する証拠や法定相続人の状況が不明瞭になることを防ぎ、遺産相続をスムーズにする意図があります。

一方で、相続人全員が合意した場合など、特定の条件下では10年を超えても寄与分の主張が認められる場合があります。たとえば、相続人全員が寄与分を主張する者の貢献を認め、それにもとづいて合意する場合、請求が可能です。

改正により、遺産分割の適切な処理と公平性を確保する一方で、適切な状況下で寄与分の請求ができる余地が残されました。

寄与分の計算方法

寄与分の計算は複雑です。たとえば故人の事業を手伝った場合は本来受け取るはずの給与額、介護の場合はヘルパーなどへ支払うはずだった費用など、さまざまな要素が考慮されます。相続人の状況や寄与の種類などによって計算が異なるため、専門家の助言を受けることをおすすめします。

寄与分が認められた場合、寄与分がある人の相続分は「相続分=(相続財産-寄与分)×法定相続分の割合+寄与分」です。

なお、寄与分は遺産総額を上限として計算します。どんなに貢献度が高くても、遺産総額を超える分は認められません。また、遺留分を尊重しなくてはいけません。ほかの相続人の遺留分を侵害する額の寄与分は裁判所としても認めない可能性が高いため、遺留分を考慮して調整することが大切です。

遺留分については、下記の記事をご覧ください。

寄与分の請求方法

寄与分の受け取りは請求手続きが必要です。相続人間での遺産分割協議や、場合によっては調停も視野に入れておくべきです。

遺産分割協議

まずは遺産分割協議で寄与分を主張します。相続人が集まり、故人の遺産をどのように分けるかについて合意を形成する協議です。この協議では、資産や負債の額、各相続人の権利や要求を考慮して遺産の分配方法を決定します。寄与分についても、誰がどんな貢献をしたか、それにもとづいていくら与えられるべきかを話し合います。

相続人全員が合意した場合、寄与分の主張や遺産分割に関するトラブルを回避しやすくなり、円満な遺産分割が実現します。特に寄与分の場合、貢献度や公平性の判断が主観的であるため、相続人同士の合意が重要です。

遺産分割協議は遺産分割に関する重要なプロセスです。しかし、すべての相続人の合意を得られない場合や、争いが生じる可能性がある場合は、法的な手続きや専門家の助言を積極的に利用しましょう。

遺産分割調停・寄与分を定める処分調停

遺産分割協議が不調であれば、家庭裁判所で遺産分割調停を行えます。裁判所の力を借り、遺産の分割方法に関する意見の不一致や争いの解決を目指す方法です。

遺産分割調停の手続きを行う際には、証拠になる書類や印紙などが必要です。人数分の申立書とその写し、被相続人の戸籍謄本(出生~死亡時までのすべて)、相続人の戸籍謄本(全員分)、住民票(または戸籍附票)、遺産に関する証明書などが求められます。

また、寄与分を主張する際には、遺産分割調停とは別に、寄与分を定める処分調停の申し立ても可能です。寄与分をどのように計算するか、支払われるべき額はいくらかなどを家庭裁判所で調停します。遺産分割調停と寄与分を定める処分調停のどちらか、もしくは両方を申し立てることになります。

遺産分割審判

調停で合意が得られない場合、遺産分割審判が行われます。裁判官が遺産分割に関する判決を下す手続きです。審理を経た判決には、遺産の分配方法や各相続人への割合などが含まれます。また、寄与分の請求についても判断され、その金額や支払い方法が明確になる内容です。

遺産分割審判のメリットは、相続人間の合意が難しい場合、最終的な判断を裁判所が下すことで争いを解決することです。しかし一方で、裁判手続きに時間と費用がかかることや、相続人同士の関係が悪化してしまいがちであるなどのデメリットが生じます。そのため、可能な限り合意による解決を目指すのが望ましくあります。

寄与分を主張する際のポイント

寄与分を主張するには、証拠となる資料をそろえることが重要です。揉めるケースも多く、自分の貢献を証明するための証拠が欠かせません。普段から領収書や請求書、病院の診断書などを保管し、貢献した内容や支出について記録を残しておくことで、寄与分の主張に役立つ情報を確保しやすくなります。

また、自分の状況が「寄与分を主張するための要件を満たすかどうか」を確認しましょう。寄与分の要件は法律で厳密に定められているわけではなく、判断が分かれるケースが少なくありません。

客観的に自分のケースを評価し、寄与分が認められる可能性を把握することが重要です。専門家の助言を受けることもよいでしょう。

さらに、特別受益と寄与分が同時にある場合、遺産分割や計算方法が複雑になる可能性も考慮しなくてはいけません。特別受益とは、被相続人からの生前贈与や遺言による贈与(遺贈)により、特別な利益を受けた場合を指します。

このような特別受益と寄与分を考慮して遺産分割を行う際には、法律や規則をよく理解していなければトラブルのもとです。計算方法の複雑さに注意し、必要であればやはり専門家への依頼を検討しましょう。

おわりに:寄与分の計算は専門家に相談を

寄与分は被相続人へ貢献した人が貢献度に見合った遺産を相続できる制度です。しかし客観的に証明するための書類などが必要になり、スムーズな受け取りが難しいケースも多々あります。場合によっては調停や審判など裁判所の手続きが必要になるため、そのような事態を避けるためにも、専門家への相談をおすすめします。

50年以上の歴史を持つ税理士法人レガシィなら、相続税計算はもちろんのこと、相続税を考慮した遺産分割や相続手続きにもお客様の状況にあわせてご提案します。相続についてお困りのことがあれば、税理士法人レガシィへぜひ一度ご相談下さい。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表