定期金とは?定期金に関する権利と評価方法をわかりやすく解説

Tweet定期金はかつて相続対策として脚光を浴びていました。税制改正により節税効果は薄まりましたが、現在でもスムーズな相続方法のひとつとして利用されています。本記事では相続前に知っておきたい、定期金や定期金に関する権利の概要、定期金の評価方法について解説します。相続における定期金の扱いに関心のある方は参考にしてください。

目次

定期金とは

定期金とは、金銭をある期間にわたり定期的に支払うこと、またはある期間定期的に受け取ることを指します。具体的には、現役で働いている契約時から保険料を支払っておき、将来的に生活資金として金銭を受け取る個人年金保険などが該当します。老後2,000万円問題が取り沙汰されるなか、長期的な資産形成のために定期金を重視する人は少なくありません。被相続人が個人年金保険などを契約していた場合、相続税の計算時には定期金の取り扱いに注意が必要です。

定期金に関する権利とは

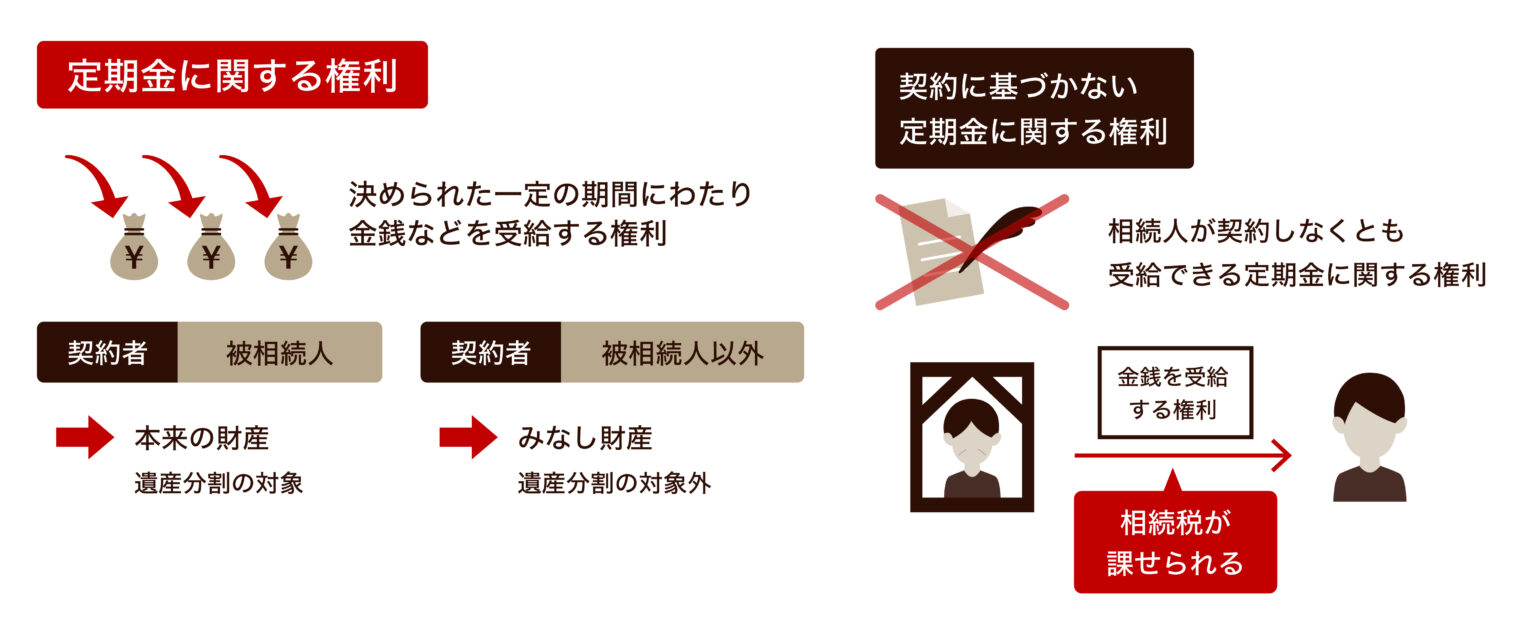

定期金に関する権利とは、決められた一定の期間にわたり、金銭などを受給する権利を指します。

相続において、契約に基づく定期金に関する権利の取り扱いは、契約者が誰であるかにより異なるため、注意が必要です。被相続人が契約者の場合は、本来の財産とされ、遺産分割の対象となります。被相続人以外が契約者の場合は「みなし相続財産」とされるため、相続税の計算には含まれますが、遺産分割の対象にはなりません。

また、定期金の受け取りがすでに始まっていた場合(定期金給付事由が発生)と、受け取り開始時期にいたっていない場合(定期金給付事由が発生していない)とで、相続税の評価方法が異なります。

みなし相続財産については、以下の記事もご覧ください。

契約に基づかない定期金に関する権利とは

相続税法でみなし相続財産のひとつに挙げられている「契約に基づかない定期金に関する権利」とは、退職年金などの相続人が契約しなくとも受給できる定期金に関する権利を指します。金銭を受給する権利を相続人が受け取るため、相続税が課せられます。退職年金として退職後に分割して支払われるケース以外にも、一時金として一括で受け取る、あるいは前払い給付として給与や賞与に上乗せされるケースもあるので注意しましょう。

旧船員保険法や厚生年金保険法の規定による、被相続人が亡くなったときに遺族に支払われる遺族年金も、契約に基づかない定期金に該当します。ただし、これらの遺族年金はそれぞれの法律で非課税規定が設けられているため、相続税は課税されません。

定期金給付契約に関する権利の評価方法(相続税法24条)

定期金給付契約とは、定期的に分割で金銭を受け取る契約のことです。相続税法24条には、定期金給付契約の受給権の評価方法が定められています。かつては定期金で受け取ると評価額が低かったため、相続税対策として重宝されてきました。

ところが、適正課税の観点から問題視されるようになり、平成 22 年度 税制改正大綱において、定期金に関する権利の評価について見直しを行う旨が盛り込まれます。改正後は評価方法が大きく変わり、一括で受給しても分割で受給しても課税額に大差は生じなくなりました。ただ、相続対策としては活用できないものの、被相続人が生前に受取人を確定できるとあって、相続税法24条に則り財産を贈与するケースは少なくありません。

定期金給付事由がすでに発生している場合の評価方法

すでに給付事由が発生している場合と、給付事由が発生していない場合とでは、定期金に関する権利の評価額を算出する方法が異なります。ここからは、定期金給付事由がすでに発生している場合の評価方法を紹介します。有期定期金・無期定期金・終身定期金の3つの評価方法を解説するので、相続でどのくらい課税されるのかあらかじめ押さえておくと便利です。

なお生命保険金を年金形式で受け取る場合は定期金評価をしたうえで非課税(500万円x法定相続人の数)を適用することができます。

有期定期金の場合

有期定期金とは、一定の期間定期的に金銭を受け取る権利を指します。相続税評価方法は3つあり、それぞれで算出していずれか多い金額が評価額です。

- 権利取得時に解約する場合に払い戻される金額(解約返戻金額)

- 定期的な受給の代わりに、一時金として一括で受け取れる場合の一時金の額

- 権利取得時の契約に基づく残りの期間一年あたりの平均受給額に、予定利率に対応する複利年金現価率を乗じた額

予定利率は運用利回りのことで、被相続人が契約していた保険会社に確認が必要です。

複利年金現価率は、定期的に積み立てて一定の利回りで複利運用した場合の、現在価値を求める係数を表しています。

無期定期金の場合

無期定期金は、期限の定めなく定期的に金銭を受け取れる権利のことです。相続税評価方法は3つで、算出していずれか多い金額が評価額となります。

- 解約返戻金額

- 定期的な受給の代わりに、一時金として一括で受け取れる場合の一時金の額

- 権利取得時の契約に基づく一年あたりの平均受給額を、予定利率で除した額

永久的に定期金を受け取れる権利のため、無期定期金に該当するケースはほとんどありません。

終身定期金の場合

終身定期金とは、死亡するまでの期間、定期的に金銭を受け取る権利のことです。相続税評価方法は3つあり、算出して最も高い金額が評価額です。

- 解約返戻金額

- 定期的な受給の代わりに、一時金として一括で受け取れる場合の一時金の額

- 権利取得時における目的の者の余命年数に応じて、受給する金額の一年あたりの平均額に、予定利率に対応する複利年金現価率を乗じた額

平均余命の年数は厚生労働省が公表している完全生命表を基に、一年未満の端数を切り捨てて算出します。

定期金給付事由がまだ発生していない場合の評価方法

定期金給付事由がまだ発生していない場合は、解約返戻金額で評価するのが原則です。解約返戻金について定められている場合は、当該金額が評価額にあたります。

一方で、解約返戻金額の定めがないものに関しては、掛金が一時払いか否かにより、計算方法が異なります。掛金が一時払いなら「払い込み済の掛金(保険料の額)×払い込み開始から権利取得までの期間に応じた予定利率に対応する複利終価率×90%」を算出してください。掛金が一時払い以外の場合は、「払い込み済の掛金(保険料)の一年あたりの平均額×払い込み開始から権利取得までの期間に応じた予定利率に対応する複利年金終価率×90%」が評価額です。

おわりに:定期金の相続税評価は専門家に相談を

定期金はかつて相続対策として重視されていましたが、改正後は一括で相続しても分割して相続しても課税額に大差がなくなりました。とはいえ、生前に受取人を指定できるため、スムーズに相続する方法として選ばれています。定期金の評価方法は、給付事由が発生しているか否かによって異なるので、疑問や心配事がある方は専門家への相談をおすすめします。

「税理士法人レガシィ」は50年以上の歴史がある、相続専門の税理士法人です。経験豊富な税理士が揃っているので、ぜひ一度お問い合わせください。

創業60年を超えるレガシィにお任せください。

-

累計相続案件実績

32,000件超

2025年10月末時点

-

資産5億円以上の方の

複雑な相続相談件数年間1,096件

2023年11月~2024年10月

-

生前対策・不動産活用・

税務調査対策までワンストップ対応

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表