株の相続税評価額はいくら?上場・非上場それぞれの計算方法を解説

Tweet相続が発生したら、相続人同士で誰がどの遺産を相続するか話し合います。遺産の種類として、不動産や預金のほか、株式を相続する場合もあるでしょう。

相続財産のなかに株式がある場合、相続税の計算はどのようにすればよいのでしょうか。上場株式と非上場株式の違いや、株式を相続した際の注意点について解説します。

目次

株を相続すると相続税の対象になる

相続税は、亡くなった方から受け継いだすべての財産において、一定額を超えた場合にかかります。それはもちろん株式においても同様です。では株式を含む遺産を相続した場合、相続税はどのように計算するのでしょうか。

株式も不動産と同じように、「現金にしたらいくらなのか=相続税評価額」を算出することからスタートします。株の評価額を計算したら、不動産や現金など、その他の相続財産と金額を合算して、相続財産の総額を算出します。遺産総額から、借金や基礎控除の分を除いた金額が相続税の課税対象となります。

相続税の計算方法については、下記の記事もご覧ください。

上場株式の相続税評価

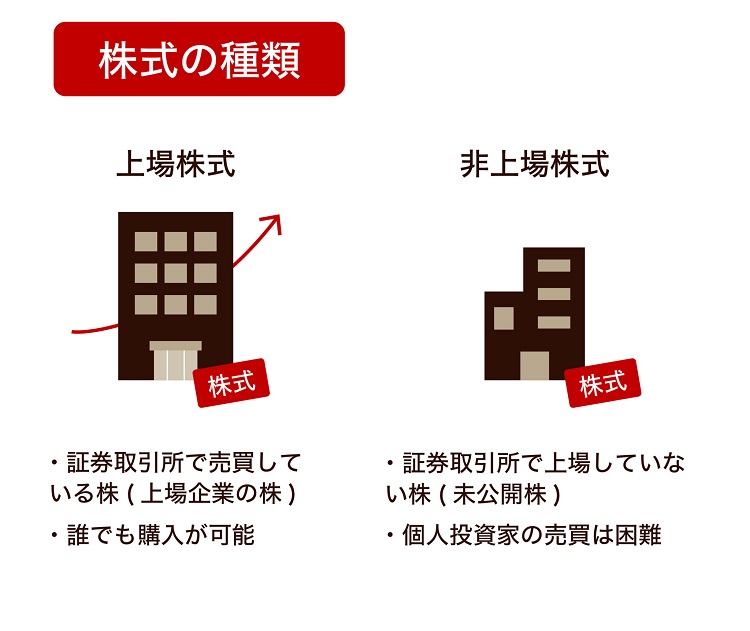

株式には上場株式と非上場株式があります。上場株式は証券会社を通して誰でも簡単に購入できるのに対して、非上場株式は発行会社から直接購入するなど購入方法が限定されているのが特徴です。

この章では故人が上場株式を保有していた場合の相続税の評価方法について解説します。

上場株式の評価方法

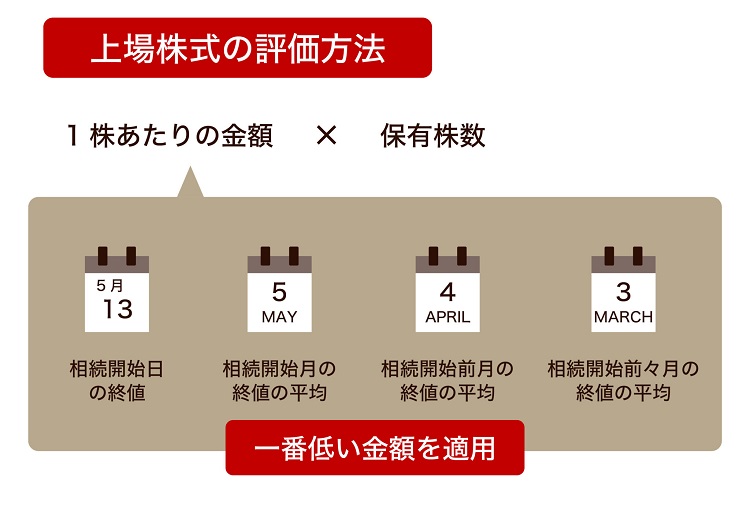

上場株式の評価額は、「1株あたりの金額×保有株数」で算出します。

株価は、株を購入したい人と売却したい人の需要と供給によって日々変動します。景気や業績によって株価が変動するため、過去の傾向も考慮して、次の4つの時点のなかで一番低い金額を適用してよいことになっています。

①相続開始日の終値

②相続開始月の終値の平均

③相続開始前月の終値の平均

④相続開始前々月の終値の平均

相続が発生した日に市場が休みの場合は?

株式市場は土日や祝日は開いていません。もし、相続が発生した日(被相続人が亡くなった日)が土日・祝日で市場がやっていない場合は、最終価格がありませんので、相続が発生した日に近い日の最終価格を採用します。

たとえば土曜日に亡くなった場合は金曜日、3連休の中日に亡くなった場合は、連休前と後の最終価格の平均を相続発生日の最終価格とみなします。

上場株式における株価の調べ方

上場株式の場合、相続税評価に必要な株価はインターネット上に公開されているので、簡単に調べることができます。Yahoo!ファイナンスや、日本取引所グループのホームページに掲載されていますので、インターネットが使える環境にある人なら、検索して確認するのも方法です。

自分で調べるのが難しい、または不安がある場合、証券会社に被相続人の亡くなった日時点の残高証明書を発行してもらえば、4つの最終価格をすぐに確認できます。

上場株式の相続税の軽減には生前贈与が有効

上場株式の株価が上昇局面にある場合などは、株価が値上がりする前に生前贈与を使って子どもや孫に株式を贈与しておくことで、値上がり後の株価に対する高額な相続税を回避できる可能性があります。

また、上場株式に投資をすると配当金を受け取れるケースがありますが、配当金も現金や預貯金として相続財産に含まれます。相続財産が大きければ相続人が多額の相続税を納めなければなりません。しかし生前に株式を贈与しておけば配当金は贈与された人のものになるため、相続財産の増加を防ぐことができます。

ただし、亡くなる前3年以内の贈与は、相続税の課税対象に加算されますので、注意が必要です。早め早めに準備を進めましょう。

—————————————————————————————–

※【2023年最新情報】課税対象となる生前贈与は死亡7年前に

2022年12月16日に発表された「令和5年度 税制改正大綱」によって、相続税の課税対象となる生前贈与の加算期間が、「死亡前3年」から「死亡前7年」に拡大されることが決定しました。適用対象は【令和6年(2024年)1月1日以降の贈与】です。最新の税制改正大綱について、詳しくは下記のページをご覧ください。

—————————————————————————————–

非上場株式の相続税評価

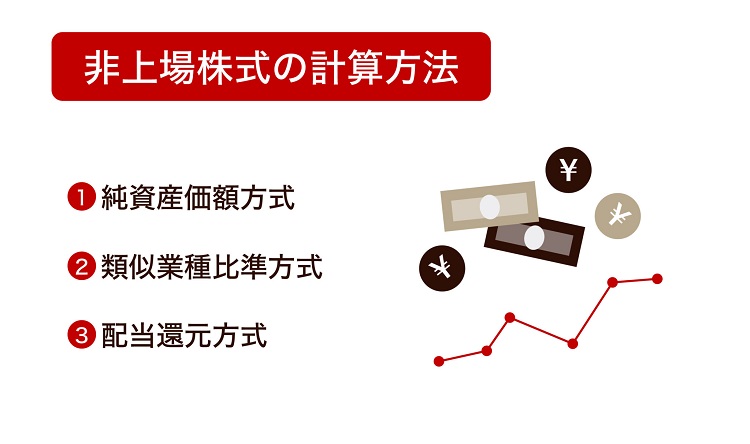

上場株式の場合は、株価をインターネットで調べられますのでシンプルで分かりやすいのですが、上場していない株式を保有していた場合は、どうなるのでしょうか? 非上場株式の相続税の評価方法は、以下の3種類があります。

上場株式の場合は、株価をインターネットで調べられますのでシンプルで分かりやすいのですが、上場していない株式を保有していた場合は、どうなるのでしょうか? 非上場株式の相続税の評価方法は、以下の3種類があります。

①純資産価額方式

②類似業種比準方式

③配当還元方式

①純資産価額方式

非上場株式の評価方法は、純資産価額方式と類似業種比準方式、配当還元方式があります。

同族株主等が非上場株式を相続もしくは贈与によって取得したケースでは、純資産価額方式または類似業種比準方式、もしくはこれらの併用方式で評価します。会社の規模によって、どの方式を採用すべきか決められています。

会社の規模は、総資産額や取引金額、従業員数によって、大会社、中会社、小会社に区分します。中会社にはさらに大、中、小に分かれるので、会社規模の区分は全部で5つあることになります。70名以上社員がいる非上場会社は、大会社に区分されます。

純資産価額方式は、その会社が解散したと仮定したときに、株主に配分されるであろう金額で評価する方法です。

以下の計算方法により算出できます。

1.評価する会社の純資産価額を算出

会社が所有する資産を、相続税評価額によって評価した価額の合計を出します(A)。

2.評価差額を算出

(A)-帳簿価額の純資産=評価差額(B)

3.評価差額に対する法人税等相当額を算出

(B)×37%=法人税等相当額(C)

4.法人税等相当額控除後の純資産価額を算出

純資産価額-(C)=控除後の純資産価額(D)

5.1株あたりの純資産の金額を算出

(D)÷発行済株式数=1株あたりの純資産の金額

②類似業種比準方式

評価する会社と事業内容が似ている上場企業の株式の株価をもとに評価する方法です。 計算方法は以下の通りです。

- 評価する会社の事業と類似した業種の上場企業の株価を算出(A)

- 評価する会社の1株あたりの配当金額・利益金額・簿価純資産価額の比準要素を算出(B)

- 評価する会社1株あたりの評価額を算出

(A)×(B)×調整率×(資本金等の額÷50円)

株式数は、実際の発行数にかかわらず、1株あたりの資本金等の額÷50円で計算します。 また、調整率は、会社の規模によって以下の通り決まっています。

大会社:0.7

中会社:0.6

小会社:0.5

③配当還元方式

会社経営に関与しない少数株主(同族株主等以外の株主)が相続や贈与で株式を取得した場合は、配当還元方式で株価を評価します。非上場会社の少数株主の場合、上場株と違い保有している株を簡単に売却できませんし、株主として経営に口出しもできないため、配当をもらうことくらいしかメリットがありません。

そのような場合には、配当還元方式を採用することで、ほかの評価方式に比べて評価額が低くなります。配当還元方式では、今後10年間でもらえる配当金の総額を株式の評価額とします。

次の計算方法で算出します。

- 1株あたりの年配当金額を算出

相続開始前の2期中の配当の平均値がこれにあたります。 - 上記の金額×10が評価額です。

ただし、配当がない場合、または配当金が2円50銭以下の場合は、1株あたりの年配当金額を2円50銭と仮定して計算します。それを10倍した金額に、「1株あたりの資本金等の額÷50円」をかけた金額を1株あたりの価額とします。

非上場株式の相続税の軽減には特例措置が有効

非上場株式を相続したら、事業継承税制の特例措置を使うことで相続税を軽減できます。事業継承税制とは、後継者が非上場株式を相続した際、相続税を猶予または免除される、事業継承の円滑化を目的とした制度です。

一般措置と特例措置の2つの制度があり、事前に特例承継計画を提出することで特例措置の適用を受けられます。なお、特例措置の適用には期限があり、令和9年12月末までとなっています。

株を相続した場合のポイント4つ

次に、株式を相続した場合に知っておくべき注意点や、知っていると節税できる特例などのポイント4つを解説していきます。

- 相続前に売却益がある場合等は「準確定申告」が必要

- 相続後に売却益が出ると「譲渡所得税」が発生

- 株を現金化したい場合は名義変更が必要

- 非上場株で使える「みなし配当課税の特例」

1.相続前に売却益がある場合等は「準確定申告」が必要

被相続人が亡くなる前に株を売却して利益が出ているケースなど、準確定申告(被相続人の代わりに相続人が確定申告を行うこと)が必要な場合があります。準確定申告には期限があり、相続開始から4か月以内に手続きをしなければいけないので、該当する場合は早めに対応しましょう。

また、上場株式や非上場株式を含めた有価証券が1億円以上あり、かつ相続人のうち1人でも国内非居住者がいる場合も、「国外転出時課税制度」により準確定申告が必要なケースがあります。「国外転出時」という名前から「誰かが海外に転出したとき」と思いがちですが、相続や贈与によって国外に住んでいる相続人に財産自体が渡った場合も対象となるのです。

準確定申告について詳しくは下記の記事もご覧ください。

国外転出時課税制度については下記の記事をご覧ください。

2.相続後に売却益が出ると「譲渡所得税」が発生

相続した後に株を売って現金化した場合、譲渡益が出れば譲渡所得税が課税されます。相続人は相続税とは別に譲渡所得税を納めなければなりません。

ただし、相続発生から3年10か月以内に株式を売却した場合は「相続財産を譲渡した場合の取得費の特例」を利用できます。譲渡所得税を計算する際に、すでに納めた相続税の一部を株式の取得費として加算することで、譲渡所得税額を少なくできる特例です。

取得費の特例については、不動産売却の税金に関する記事で詳しく解説しています。

3.株を現金化したい場合は名義変更が必要

相続した株を現金化したい場合は、名義変更が必要です。遺言書がない限りは、相続人全員が集まって、誰が、どの株を、何株ずつ相続するかを具体的に決めなければいけません(遺産分割協議)。これが決まらないと、相続人への名義変更ができません。

上場株の場合は、故人の口座を管理している証券会社で名義変更の手続きができます。証券会社指定の届出書などのほか、遺産分割協議書や相続人の戸籍謄本、印鑑証明書、被相続人の連続した戸籍謄本などの書類が必要です。

非上場株式の場合は、その株式を発行している会社に直接連絡して名義変更したい旨を伝えます。必要書類は発行会社によって異なりますが、株式名義書換請求書兼株主票のほか、遺産分割協議書や戸籍謄本などが必要です。

現金化の方法としては、各相続人が好きな時に売却するか、もしくは代表相続人が売却し、後で各相続人に分割する方法もあります。

4.非上場株で使える「みなし配当課税の特例」

保有している非上場株を、その株の発行会社に買い取ってもらうことがあります。その会社の創業者や経営者が、経営から退いた後に自身の利益確定のために行うことがあり、自社株買いといいます。

非上場会社の自社株買いをする場合、株主が会社から配当を受け取ったものとみなされて、総合課税として最大55%と多額の税金がかかります。これを「みなし配当課税」と呼びます。上場株の配当に比べて、非上場株は税率が非常に高いのが特徴です。

ただし、みなし配当課税には特例が存在します。株式を相続した人が、相続発生から3年10か月以内にその株式を発行会社に売却した場合は、20%の課税にするという特例です。税率が55%から20%まで下がるため、かなり大きな節税効果が期待できます。

株式の相続は複雑になりがちなので、専門知識のある税理士に任せるのが得策です。特に非上場株式の場合、ご紹介したように複雑な計算や手続きが必要なので、迷ったら税理士に相談しましょう。

おわりに:株式の評価の仕組みは複雑。特に非上場株は専門家に相談しよう

株式を相続する場合の相続税について解説しました。相続税の計算をするためには株式の評価額を算出しますが、上場株式と非上場株式では算出方式が異なります。特に、非上場株式の場合は計算や手続きが複雑なので、税理士に相談するのがおすすめです。

相続専門の税理士法人レガシィは、相続税に特化した税理士法人です。相続税申告件数1.5万件超えの確かな実績と、相続税を安くするための評価ノウハウを持っています。株式の相続について迷ったら、税理士法人レガシィにぜひ一度ご相談ください。

創業60年を超えるレガシィにお任せください。

-

累計相続案件実績

32,000件超

2025年10月末時点

-

資産5億円以上の方の

複雑な相続相談件数年間1,096件

2023年11月~2024年10月

-

生前対策・不動産活用・

税務調査対策までワンストップ対応

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表