相続税の債務控除とは|条件や対象者についても解説

Tweet遺産相続と聞くと、「プラス」の遺産と思いがちですが、実は借金などの負債も相続に入る場合があります。こうした債務を相続財産から差し引き、相続税の控除の対象にすることはできるのでしょうか。本記事では、相続税の債務控除について、債務控除が使える人・使えない人といった情報から、どんな債務が控除対象になるかなど詳しく解説していきます。

目次

相続財産から差し引ける「相続税の債務控除」とは

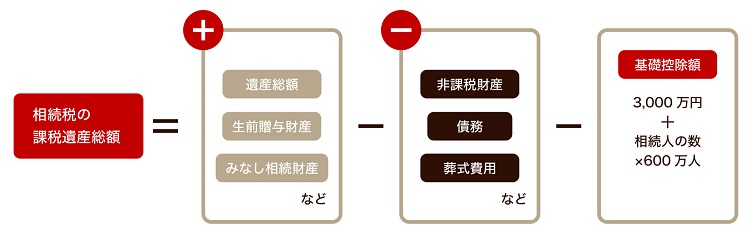

債務控除は、相続税法第13条・第14条に規定されている制度で、遺産内の債務が債務控除の対象になれば、その債務を遺産総額から引くことで相続税の計算時に課税財産額を減らせるものです。

例えば1億円の遺産を1人の相続人が受け取る場合、通常はその1億円に対して相続税がかかります(実際は基礎控除額もあるのでもっと低い金額になります)。しかし債務控除の対象となる借金や未払金がじつは7,500万円分あった場合、実際に相続人が相続する遺産は【1億円−7,500万円=2,500万円】になります。よって相続税の課税対象となる遺産総額が一気に2,500万円分になるので、相続税の負担を軽くすることができます。

相続税の計算方法については、下記の記事もご覧ください。

このように債務控除によって最終的な課税遺産総額が減れば相続税も減るので、正しく債務控除ができれば減税、あるいは相続税をゼロ円にすることができます。

ただし、債務控除の対象になる内容は決まっており、債務であれば何でも債務控除の対象になるわけではありません。被相続人が返済義務を負っていた「借入金」であっても、内容によって債務控除になる場合と、ならない場合があります。詳細は後述しますが、いずれにせよ債務控除について正しい知識を持っていれば、過剰な納税をすることはないでしょう。

債務控除を利用できない人は?

債務控除には、その制度を使える人と使えない人が存在します。債務控除は条件に当てはまらなければ使えないので、被相続人が債務を負っていたとしても、その債務が控除できるかどうかは相続時にチェックしておきましょう。

まず債務控除を利用できる人は、相続人と包括受遺者です。包括受遺者というのは、被相続人の遺言によって「相続財産の50%を遺贈する」というように割合を指定されて遺産を相続する人を指します。

ただし、次の条件に当てはまる人は相続人であっても債務控除ができません。

①相続を放棄した人

「相続放棄」はプラスの遺産もマイナスの遺産もまとめて放棄することなので、相続放棄した人は、債務控除対象者にはなりません。ただし、相続放棄をした人が葬儀代を負担した場合は、被相続人から遺贈により引きついだ資産の価値から負担額を控除することが可能です。

②制限納税義務者

国籍に関係なく、相続や遺贈が発生した時点から過去10年以内に日本国内に住所がない人を指します。制限納税義務者は、たとえ海外に国籍があっても相続税が課されるので注意が必要です。

③特定受遺者

特定受遺者とは、遺言によって遺産の対象を具体的に指し示し、相続を受けた人のことです。例えば「〇〇市にある〇〇という土地を遺贈する」というような内容で相続財産を指定された人を指します。

上記の通り、債務控除は制度を利用できる人・できない人がいます。そのため、遺産に債務があるからといって相続人全員が債務控除を利用できるとは限らない、ということを頭に入れておいてください。

相続税の債務控除:対象となる債務

ここからは、実際に債務控除の対象となる主な3項目「未払い費用」「借入金」「葬式費用」を詳しく解説します。それぞれの項目で、どういった内容が債務控除の対象になるか細かく見ていきましょう。

【債務控除の対象①】未払い費用

債務控除の対象となる項目の一つ目は「未払い費用」です。この未払い費用は、具体的に次の3つに分類できます。

生活費の未払い金

被相続人が使用していた水道や光熱費、電話代の未払い金は債務控除ができます。こちらは、被相続人が死亡して水道・光熱費が必要でなくなったら、早急に使用の停止などをしてください。未払いだった料金は債務控除の対象になりますが、一方で死亡後に被相続人の自宅で本人以外が使用した水道・光熱費は債務控除の対象にはなりません。

公租公課(税金)の未払い金

国や地方公共団体に納付する税金や負担金は債務控除の対象です。また、相続発生時以降に支払う準確定申告の所得税や消費税なども債務控除の対象に当たり、社会保険料も同様に債務控除できます。さらに税金の支払い遅延による延滞税等についても、被相続人の責任で発生したものは控除可能です。

医療費の未払い金

相続発生時以降に支払う予定だった未払いの医療費は債務控除が可能です。また、死亡診断書も債務控除の対象ですが、こちらは医療費ではなく葬儀費用に当たります。ただし、生命保険金を請求するために追加で発行した死亡診断書の発行費用は、被相続人の債務にはなりません。

【債務控除の対象②】借入金

債務控除の対象となる項目の2つ目は「借入金」です。

金融機関など第三者からの借入金

金融機関などからの借入金で、被相続人が返済義務を負っていた借入金は債務控除の対象です。

死亡日時点での借入金の残高と未払い利息が対象に当たります。

被相続人が身内(親族)から借り入れをしていたような場合もあると思いますが、そのような借入金を控除申請する場合は、口約束といった曖昧な契約ではなく、借用書など契約有無をきちんと証明できる書類があった方が安心といえるでしょう。

連帯債務による借入金

夫婦・親子などが連帯して負担する契約の債務では、連帯債務者が弁済不能でかつ求償権を行使しても弁済を受ける見込みがない場合は、被相続人が負担する金額部分を債務控除の対象にできます。

【債務控除の対象③】葬式費用

葬式費用も債務控除に該当する項目です。ただ、葬式費用のどの部分が債務控除に当たるのかは細かい指定があります。

- 死亡診断書の作成費用

- 火葬や埋葬、納骨に要した費用

- お通夜など葬儀の前後の儀式でかかった費用(お通夜の費用に加え、飲食代、葬儀場までの交通費なども含む)

- お寺や神社などへのお礼の費用

- 遺体の捜索や遺体、遺骨の運搬費用(海外で亡くなった場合は、その運搬費用も含む)

以上が葬式費用で債務控除の対象となる項目です。

ちなみに葬儀の際の生花は、喪主が負担した生花代のみ債務控除の対象になります。

【債務控除の対象④】特別寄与料(令和元年7月1日以降の相続発生分から適用)

被相続人に対して無償で療養看護など労務を提供したことで、被相続人の財産の維持・増加に特別の寄与をしたと判断される相続人以外の親族(特別寄与者という)は、相続人に「特別寄与料」を請求する権利があります。そして、相続人がこの特別寄与料を支払う場合は、支払いをした相続人の遺産受け取り分に対し、債務控除が認められます。こちらは令和元年7月1日以降の相続開始から適用されることになった新しい項目です。

「特別寄与者」の具体的な例としては、義父母の介護・看護をしていた長男の妻などがこれに当たります。本来であれば子(長男)の配偶者は法定相続人ではないため、遺言によって遺贈されない限り、遺産を受け取る権利がありません。しかし、例えば遺言は残していなかった場合でも、この妻の介護によってヘルパーを雇う必要がなくなったなど、被相続人の財産からの支出を削減することができた等のケースでは、その分の対価を請求することができるのです。

反面、特別寄与料を受け取った人は、被相続人から遺贈を受けたとみなされるため相続税がかかりますので注意が必要です。

相続税の債務控除:対象にならない債務

ここまで説明してきた「未払い費用」「借入金」「葬式費用」において、債務控除の対象に含まれないものも存在します。併せてチェックしておきましょう。

債務控除の対象に含まれない未払い費用

まずは未払金の中で債務控除にならないものを確認しましょう。主なものとして、以下の二つが挙げられます。

仏壇や墓地の購入費用における未払い金

生前に仏壇や墓地を割賦などで払っていた場合の残金(未払い金)は、債務控除の対象になりません。そもそも仏壇や墓地は相続税の非課税財産なので、被相続人が生前購入していた場合でも債務控除が不可能なのです。

逆に言うと、すでに支払いを終えているお墓等であれば、相続税の課税財産にならないため、相続税の課税遺産総額にはカウントされません。相続税の節税対策としては、生前での一括購入をおすすめしています。

相続財産の維持管理費用や遺言執行費用

遺産相続は被相続人が亡くなってから始まりますが、遺言執行費用は債務控除の対象になりません。また、いずれ相続することがわかっている家屋や、生前に購入していたお墓の維持管理費用などについても債務控除の対象に該当しません。

債務控除の対象に含まれない借入金

債務控除の対象を解説した際、借入金でも債務控除になるものをご紹介しましたが、同じ借入金でも債務控除の対象にならないものがあります。それぞれ詳しく見ていきましょう。

団体信用保険の付いた住宅ローン

団体信用保険とは、住宅ローンの返済期間中にローン負担者が死亡した場合、保険金によって残りのローンが弁済される保障制度です。一般的な住宅ローンは、ローンを組む際にこの制度に弁済者を加入させています。この団体信用保険が付された住宅ローンは控除の対象になりません。

保証債務

保証債務とは、他人が債務を履行しなかった場合に、その債務を代わって履行する保証人の債務を指します。Aさんが返済しなかった債務を代わりにBさんが負うことになったら、これが保証債務です。保証人により保証される他人の債務を「主たる債務」と言い、先ほどの例で言えばBさんが負った債務が「主たる債務」に当たります。保証債務は原則的に債務控除の対象に該当しませんが、主たる債務者が弁済不能になった場合、弁済不能部分は債務控除の対象です。

債務控除の対象に含まれない葬式費用

葬儀に関わるが債務控除に当たらない費用は主に以下のようなものがあります。それぞれ詳しく見ていきましょう。

盛籠や生花などの費用

通夜・葬儀にかかわらず、盛籠や生花に要した費用は債務控除に含まれません。ただし前述した通り、喪主が負担した分は債務控除の対象になります。

香典返しの費用

香典返し用の物を準備した費用は債務控除に含まれません。

初七日や四十九日等

葬儀後の儀式に関わる費用:通夜・葬儀については債務控除に含まれますが、葬儀後の初七日や四十九日といった儀式に要した費用は債務控除の対象に含まれません。

墓石や墓地に関する購入・賃貸費用

墓石や墓地の購入費用、墓地の賃貸費用は債務控除に含まれません。同様に永代供養のために毎年発生する費用も債務控除には含まれません。

遺体の解剖費用や被相続人の死亡にまつわる裁判など特別な処置の費用

何らかの事情で遺体の解剖が必要な場合の費用や、被相続人が亡くなったことに関する裁判費用、相続に対する親族間での裁判費用も債務控除の対象ではありません。

その他、通常の葬儀には伴わない費用

上記に挙げた以外にも、一般的な葬儀には伴わない費用(被相続人である故人の希望で植えた祈念樹の費用など)も債務控除の対象にはなりません。

以上、葬儀に関するもので債務控除の対象に当たらない費用をご紹介しました。葬式費用の控除について詳しく知りたい方は、下記の記事も参考にしてください。

おわりに:相続財産に債務があった場合は上手に控除をして、相続税の負担を抑えよう

遺産相続に関して、未払い費用や葬儀費用など、債務控除の対象になるものが存在します。ただ、同じ葬儀に要した費用でも控除の対象にならないものがあるので、今回紹介した内容をぜひ参考にしてみてください。

また、内容によっては相続を拒みたいものもあるでしょう。例えば被相続人がたくさんの不動産を有していても、同じくらい負債を抱えていたら相続した方が得なのかがわかりにくいはずです。もし、どうしても負債も含め相続しなければいけない流れになった場合も、相続について専門的な知識を有する税理士に相談すれば、債務控除できるかが明確になります。

債務控除について不明なことがあれば、相続専門の税理士法人レガシィにぜひご相談ください。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表