有限会社の相続とは?対象や手続き、事業承継できない場合の対策

Tweet有限会社を経営している家族が死亡した場合には、会社の相続に関する手続きが必要です。会社の株式を相続するだけでなく、事業承継などのさまざまな手続きも発生します。この記事では、有限会社の後継者や相続人となる見込みの方へ向け、相続に際して行うべき一連の手続きの流れや、事業継承以外の対策方法を解説します。

目次

有限会社(特例有限会社)の相続

有限会社(特例有限会社)の相続は、株式(出資持分)が対象となります。株式以外の資金や不動産などの資産は、相続の対象となりません。

有限会社の相続財産は「株式」のみ

2006年に施行された会社法によって「有限会社」という会社形態は廃止され、「株式会社」に統合されました。既存の有限会社は「株式会社に変更する」もしくは「特例有限会社として経営を続ける」のどちらかの形になりました。ただし、特例有限会社の形態をとっても、会社法上は「株式会社」として扱われます。

有限会社(特例有限会社)の相続財産は、亡くなった方の出資持分である「株式」です。有限会社ではもともと「出資持分」でしたが、その取扱いとしては株式会社としての適用を受けるため、有限会社の出資持分は「株式」、出資者は「株主」とみなされます。

株式が相続の対象になる一方、有限会社名義の各種資産は個人で引き継ぐことができず、個人が会社の資産を自由に売却することなども不可能です。

また、仮に経営者だった親から株式を相続したからといって、経営権までが自動的に引き継がれるわけでもありません。

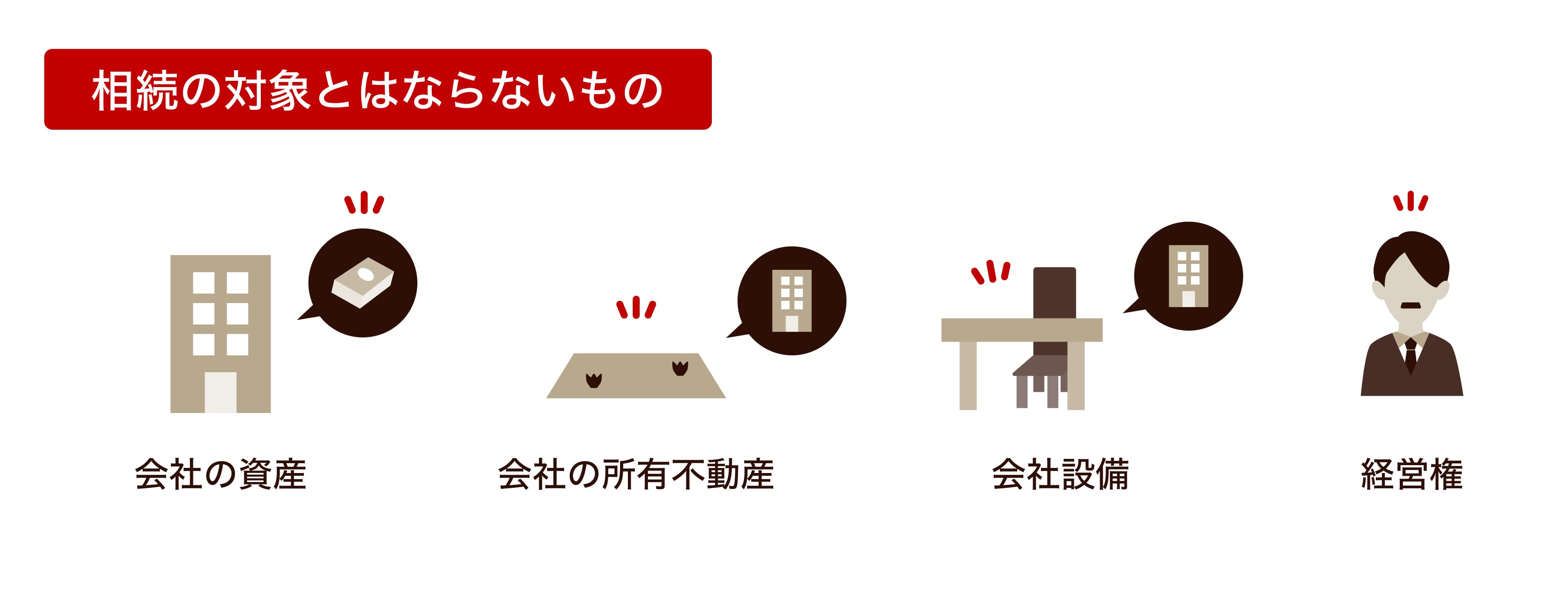

相続の対象とはならないもの

有限会社で相続の対象とならない財産には、「会社の資産」「会社の所有不動産」「会社の設備」「経営権」などがあります。

有限会社で相続の対象とならない財産には、「会社の資産」「会社の所有不動産」「会社の設備」「経営権」などがあります。

有限会社が保有する財産は、個人所有にはならず、会社の資産として残ります。株式を引き継ぐだけでは経営権は得られないため、会社の資産を相続人個人の判断で処分するなどの行動も認められません。相続人が経営を引き継ぐ際には、定款に定められている手続きを行い、選任される必要があります。

例えば経営者の社長が死亡したケースでは、相続する子が会社のすべてを引き継ぐのではなく、死亡した社長の株式だけを引き継ぎます。引き継いだ株式が100%でほかに相続人がいない場合は、経営権の承継を比較的スムーズに終えられる可能性はあります。ただし、複数の相続人がいるケースでは、保有割合などで経営権が誰に渡るかが変わってしまうため、トラブルが生じやすい点に注意しなければなりません。

有限会社を相続するときに必要な手続き

では具体的に有限会社を相続する際の手続きの流れについて見ていきましょう。大きくは以下の流れで進めていきます。

- 遺産分割協議

- 株式の名義変更手続き

- 社員総会による経営権の変更手続き

- 相続税の納付手続き

1.遺産分割協議

相続人が複数いるケースでは、引き継ぐ内容を決定して全員の合意を得る「遺産分割協議」を行います。相続の際の法定相続人の人数や、法定相続人が受け継ぐ資産の割合などは、民法によって定められています。法定相続人が数人いるケースでは、原則として法定相続人がそれぞれ定められた割合を相続します。

ところが、継承問題が発生している株式を引き継ぐ際には、経営上のトラブルを避けるべく、法定相続分とは異なる割合で決まるケースが少なくありません。一部の相続人で経営を引き継ぐケースなどは、株式の保有割合が分散されないようにするために、相続人全員で話し合い、経営に問題が生じない株式保有割合を定める遺産分割協議を行います。遺産分割協議の内容をまとめ、全員の合意があったことを証明するため、遺産分割協議書を作成して書面に残します。

2.株主名簿の名義書換

株式に譲渡制限が設けられている有限会社でも、相続による株式の取得は譲渡とみなされません。

相続で株式を取得した場合、その事実を明確にするため、株主名簿の変更を行う必要があります。

株主名簿を変更していない状態では株主の権利行使や第三者への主張もできないため、迅速に行うことが重要です。

株主名簿の名義書換の手続きを行う際には、以下の3点が必要です。

- 株主名義書換請求書

- 株主が死亡したことを証明できる書面(除籍謄本など)

- 自身が相続で株式を取得したことを証明できる書面(戸籍謄本や遺産分割協議書など)

相続人は、書類を準備したら会社に提出して名義変更の手続きを依頼します。名義書換請求書が会社に届いた日が名義変更の日付になります。

3.社員総会による経営権の変更手続き

特例有限会社において経営権を引き継ぐには、株式会社の株主総会に該当する「社員総会」で選任されなければなりません。議決権の半分以上を持つ株主が出席した社員総会で、取締役への選任や経営者への就任に対して、出席した株主の過半数以上から同意を得た際に経営権の変更が可能です。

ただし、特例有限会社の株式を100%相続したケースでは、取締役の選任や同意が一人で完結するため、実質的には経営権の取得が決定していると判断でき、取得もスムーズに行えます。

4.相続税の納付手続き

相続税は、相続が発生したことを知った日の翌日から10ヵ月以内に相続税額の申告、納付が必要です。納付が遅れると延滞税が生じる恐れがあるため、迅速に納税を行うことが重要です。

相続する株式が高額になり資金が手元にない場合などには、相続税の納税額が準備できず納税のために借入をするケースも少なくありません。状況によっては、納税が難しいために事業承継をあきらめるケースもあります。

有限会社の相続税の計算方法

それでは有限会社を相続する際に、実際にかかる相続税はどれほどになるのでしょうか?計算する大まかな流れを見ていきましょう。

1. 株式の評価額を算定する

株式の評価額は、会社の企業価値によって決まります。会社の評価は、企業区分と方式から計算が可能です。企業区分には大会社・中会社・小会社の3種類があり、「総資産価額」「従業員数」「取引金額」をもとに区分されます。

| 規模区分 | 区分の内容 | 総資産価額(帳簿価額によって計算した金額)及び従業員数 | 直前期末以前1年間における取引金額 | |

|---|---|---|---|---|

| 大会社 | 従業員数が70人以上の会社又は右のいずれかに該当する会社 | 卸売業 | 20億円以上(従業員数が35人以下の会社を除く。) | 30億円以上 |

| 小売・サービス業 | 15億円以上(従業員数が35人以下の会社を除く。) | 20億円以上 | ||

| 卸売業、小売・サービス業以外 | 15億円以上(従業員数が35人以下の会社を除く。) | 15億円以上 | ||

| 中会社 | 従業員数が70人未満の会社で右のいずれかに該当する会社(大会社に該当する場合を除く。) | 卸売業 | 7,000万円以上(従業員数が5人以下の会社を除く。) | 2億円以上30億円未満 |

| 小売・サービス業 | 4,000万円以上(従業員数が5人以下の会社を除く。) | 6,000万円以上20億円未満 | ||

| 卸売業、小売・サービス業以外 | 5,000万円以上(従業員数が5人以下の会社を除く。) | 8,000万円以上15億円未満 | ||

| 小会社 | 従業員数が70人未満の会社で右のいずれにも該当する会社 | 卸売業 | 7,000万円未満又は従業員数が5人以下 | 2億円未満 |

| 小売・サービス業 | 4,000万円未満又は従業員数が5人以下 | 6,000万円未満 | ||

| 卸売業、小売・サービス業以外 | 5,000万円未満又は従業員数が5人以下 | 8,000万円未満 | ||

大会社は、業種ごとの標準的な会社を基準にし、基準にした会社の価値から非上場株式の株価を計算する「類似業種比重方式」で評価額を計算します。

小会社の評価額計算方法は「純資産価額方式」です。純資産価額方式では、資産の評価額合計から負債評価額合計を差し引いて差額を株式評価とし、評価時の会社の財産価値から企業評価が求められます。

中会社の場合に採られるのは「類似業種比重方式」と「純資産価額方式」の併用で非上場株式の株価を計算する方法です。相続税を計算する際には、最初に会社の区分と計算方式を用いて、非上場株式の評価を算定します。

株の相続税評価について詳しくは、下記の記事もご覧ください。

ただし基本的に非上場株の評価は複雑なため、専門家に依頼するのが良いでしょう。

2. 相続税を計算する

相続人が納税する相続税は、遺産分割協議で決まった「個人名義の相続財産」に「相続する株式」の価額をプラスした財産にかかります。相続税には基礎控除があるため、相続税がかかるのは基礎控除額を超えた「課税遺産総額」の部分のみです。基礎控除額は【3,000万円 +(600万円 × 相続人の人数)】の計算式で算出が可能です。

課税遺産総額が出せたら、法定相続割合で分割した金額にて相続税をそれぞれ計算し、相続税率をかけて算出した相続税額を合計します。その後、遺産分割協議で決まった実際に相続する分割割合に割り戻して、各相続人の相続税額が決まるという流れです。相続する株式は、前述の「株式の評価額」と相続する株式数から計算します。

課税遺産総額の計算例

個人資産:1億円

有限会社の株式の評価額:5,000万円

法定相続人:3人(配偶者、子2人)

遺産分割割合:3分の1ずつ(5,000万円)

1. 相続税の基礎控除額と課税遺産総額を求める

基礎控除額 = 3,000万円 +(600万円 × 3人)= 4,800万円

課税遺産総額 = (1億円 + 5,000万円)- 4,800万円=10,200(1億200)万円

2. 課税遺産総額を法定相続分で分ける

配偶者:10,200万円 × 1/2 = 5,100万円

子:10,200万円 × 1/4 = 2,550万円 ※2人目も同じ

3. 各法定相続分の金額に応じて税率をかけてから控除額を引き、相続税の合計を算出する

配偶者:5,100万円 × 30% - 700万円 = 830万円

子:2,550万円 × 15% - 50万円 = 332万5,000円 ※2人目も同じ

相続税の合計額:830万円 + 332万5,000円 × 2 = 1,495万円

4. 遺産の取得割合に応じて按分する

今回の例では各自3分の1ずつ分割するため、

1,495万円 × 1/3 = 498.333333・・・

税金は100円以下を切り捨てするため、【498万3,000円】が各自の納める相続税額になります。

ただ、実際は配偶者に「配偶者の税額軽減」という特例制度が用意されているため、配偶者は納税額が0円になります。(※納税は0円ですが、相続税の申告は必要です)

相続税の計算方法については、以下の記事で詳しく解説しています。

配偶者の税額軽減の特例については、以下の記事もご覧ください。

納税が困難な場合には「事業承継税制」を活用する

高額な相続税が課された場合、手元に資金がないと納税資金を10ヵ月後の納税期日までに納税できないケースも発生します。納税が難しいため経営継承が行えないなどのトラブル時には、経営承継円滑化法に基づく「事業承継税制」の活用が可能です。

「事業承継税制」は、会社の後継者が取得した資産に関する相続税の納税が猶予される制度です。経営承継円滑化法に基づく認定は各都道府県で行われており、認定を受けると相続税の税制支援が受けられます。

ただし、必ず適用となる支援ではありません。適用になる要件は複雑で、申請をしても認定されず、相続税の納税猶予や免除の支援が受けられないケースがあります。

有限会社の事業承継ができない場合の対策

有限会社の相続の際には、相続税の納税には問題がなくても、事業承継ができない場合もあります。会社を引き継ぐ後継者がいない場合など、事業承継ができないケースにおける対策も解説します。

1. 会社を売却する

有限会社の相続人の中に、会社を引き継ぐ後継者がいない場合には、買い手を募って売却する「第三者承継」の実施も可能です。有限会社の株式には譲渡制限があるため、株主総会の決議により出資持分譲渡の承認を得てから売却しなければなりません。売却価格は、「時価純資産額+数年分の営業利益(2~5年)」になるケースが多くみられます。

有限会社の売却を考えていても、自力ではなかなか買い手が見つからない場合には、M&Aの仲介業者などに依頼する方法もあります。M&A仲介業者企業には、規模に関わらず売却先探しを依頼できるため、相続税の納税期日まで時間がないときに便利に活用可能です。

2. 会社を解散する

会社の承継も解散もせずに放っておくと、法人税などが発生し続けます。後継者がおらず第三者承継も行わない場合には、会社清算の手続きを行い、会社を解散する選択も可能です。解散を行うまでの流れとしては、相続人が遺産分割協議で株式を相続、株主名簿を変更してから、株主総会の特別決議で解散を決定し、会社の解散手続きを行います。

ただし、会社の解散は手続きが多いため、これまで事業と関係のなかった相続人がスムーズに手続きを行うのは難しいといったデメリットもあります。会社の解散手続きには「清算人」が必要です。清算人の選任から、法務局への登記申請、会社の負債、取引先への支払いといった資産の処理や清算、さまざまな書類の作成・提出などまでの手続きを行う際には、専門家に依頼するのが安心です。

3. 相続を放棄する

有限会社の株主は間接有限責任を持つため、会社に多額の負債があった場合でも出資した範囲までしか責任を問われません。ただし、亡くなった会社の社長が個人名義の負債を作っていた場合には、会社の経営資金だったとしても個人の相続財産になります。相続するとその個人負債まですべて返済しなければなりません。

売却・解散以外の方法として、株式以外のすべての遺産まで含めて相続を放棄する相続放棄の手続きもあります。負債などの状況によっては、相続放棄の検討も可能です。ただし、相続放棄をする際には、一部の財産だけの放棄はできないため注意が必要です。

おわりに:有限会社の株式評価は専門家へ相談を

有限会社の相続は、被相続人の所有持分となっていた株式が対象です。有限会社の会社自体の資産や不動産、経営権などは、株式を相続しても手続きを行わないと引き継ぎができません。複雑な手続きが必要な有限会社の相続問題が発生した場合、個人では対応が難しい場合があります。

税理士法人レガシィは、50年以上の歴史がある相続専門の税理士法人です。申告件数は累計1.5万件を超え、相続のノウハウが多数あります。会社の相続、もとい事業承継の際に必要になる複雑な資産の計算や処理も、過去の多くの経験を踏まえて適切に対応いたします。有限会社の相続でお悩みの際には、まずはお気軽にご相談ください。

創業60年を超えるレガシィにお任せください。

-

累計相続案件実績

32,000件超

2025年10月末時点

-

資産5億円以上の方の

複雑な相続相談件数年間1,096件

2023年11月~2024年10月

-

生前対策・不動産活用・

税務調査対策までワンストップ対応

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表