遺産相続手続きの流れがわかる! 期限別の手続きを解説

Tweet遺産相続の手続きは種類が多く、その期限はすべて同じではありません。期限のあるものとないものもまちまちです。とくに相続開始から10カ月以内に行わないといけない相続税の申告・納付は、確実に終わらせたいところ。期限を過ぎてしまうと税金を余分に支払うことになったり、特例が受けられなくなったりすることもあります。

書類を集めるのに時間のかかる手続きも少なからずあるので、スムーズに相続を進めるためには、期限とそれぞれの手続き内容について理解しておく必要があります。ここでは期限別に流れに沿って各相続手続きと必要書類を確認していきましょう。

目次

遺産相続手続きの流れ

遺産相続が始まるとたくさんの手続きが待ち受けています。効率的に手続きを進めていくために、いつまでに何をするのかといったスケジュールをあらかじめ知っておきましょう。

| 期限 | やること |

|---|---|

| 遺言書有無の確認 | |

| 相続人の確定 | |

| 3カ月以内 | 相続放棄または相続限定承認 |

| 4カ月以内 | 所得税の準確定申告 |

| 財産・債務の調査 | |

| 財産・債務の確定と評価 | |

| 遺産分割協議(遺言書がない場合) | |

| 遺産分割協議書の作成 | |

| 相続税額の計算 | |

| 相続税額の計算 | |

| 10カ月以内 | 相続税申告・納付 |

| 1年以内 | 遺留分侵害請求 |

| 2年以内 | 死亡一時金の手続き |

| 3年以内 | 死亡保険金の受取請求 |

| (5年10カ月以内) | 相続税更正の請求 |

遺産相続の手続きに必要な書類

遺産相続の各種手続きには、それぞれに必要な書類があります。取得に多少時間がかかる書類もあるので、効率的に手続きを進めるためには必要書類の把握がとても大切です。まずは、遺産相続手続きのなかでも、関わる人が多そうなものの必要書類を紹介します。

遺産分割協議書作成に必要な書類

遺産相続協議書とは、すべての相続人が参加した遺産分割協議で合意した相続の内容をまとめた文書のこと。相続税の申告、不動産の名義変更(相続登記)や預貯金・株式・自動車の名義変更の手続きを行う際に必要になります。

亡くなった人(被相続人)と相続人で分けて紹介します。

被相続人

- 除籍謄本

- 住民票の除票

- 現在戸籍謄本

- 改製原戸籍謄本

- 戸籍の附票(死亡時の住所が登記簿謄本と異なる場合)

相続人

- 戸籍謄本(戸籍全部事項証明書)

- 印鑑証明と実印

相続税申告に必要な書類

相続財産の総額が基礎控除額(3,000万円+600万円×法定相続人)を超えている場合は、相続税の申告が必要です。必要書類を見ておきましょう。

被相続人

- 全ての相続人を明らかにする戸籍謄本、もしくは図形式の法定相続情報一覧図の写し

相続人

- 全員の印鑑証明

- 相続人の本人確認書類

- 相続人のマイナンバー確認書類

その他書類

- 相続税申告書

- 遺言書または遺産分割協議書のコピー

提出を義務付けられているわけではありませんが、金融機関の残高証明書や固定資産税評価証明書、登記簿謄本なども用意しておくとスムーズです。

不動産の名義変更(相続登記)に必要な書類

相続財産に不動産がある場合は、名義変更が必要です。

被相続人

- 出生時から死亡時までの戸籍謄本

- 住民票の除票または戸籍の附票

相続人

- 全員の戸籍謄本

- 全員の印鑑証明書

その他書類

- 登記申請書

- 遺言書または遺産分割協議書

- 不動産の登記事項証明書

- 固定資産評価証明書

【なるべく早く済ませたい】遺産相続の手続き

遺産相続の手続きで期限があるものは、上の表のとおりです。ただし、期限はとくに決まっていなくとも、早めにしておくとほかの手続きに役立つものもあります。次のものはとくに期限が決まっていない手続きですが、早めに進めることをおすすめします。

- 公共料金や有料サービスの名義変更や解約

- 遺言書の有無の調査と検認

- 相続人の調査・確定

- 相続財産の調査

- 遺産分割協議

- 相続財産の名義変更

公共料金や有料サービスの名義変更や解約

家族が亡くなったあと、急いで手続きしたいのが公共料金の解約や名義変更です。手続きを忘れていたために引き落としができない、余計なお金を払うことになるといったケースを防ぐためです。

年会費が必要なクレジットカードや、インターネットの定額有料サービスなども解約しなければ自動的に引き落としされる場合があるので、早めに解約しましょう。

遺言書の有無の調査と検認

遺言書の確認と検認には期限がありませんが、その有無によってその後の手続きが異なってくるため、早めに確認しましょう。

故人が自筆証書遺言を遺していた場合、発見者は勝手に開封してはいけません。 発見者が内容を書き換えたり、遺言書を破棄したりすることを防ぐために、家庭裁判所で「検認」という手続きを受ける必要があります。遺言書として有効かどうかは、この検認の手続きが終わった後に判断されることとなります。

検認を終えると家庭裁判所は「検認済証明書」を発行します。これにより裁判所で検認を受けた遺言書である事実を証明できるようになります。

相続人の調査・確定

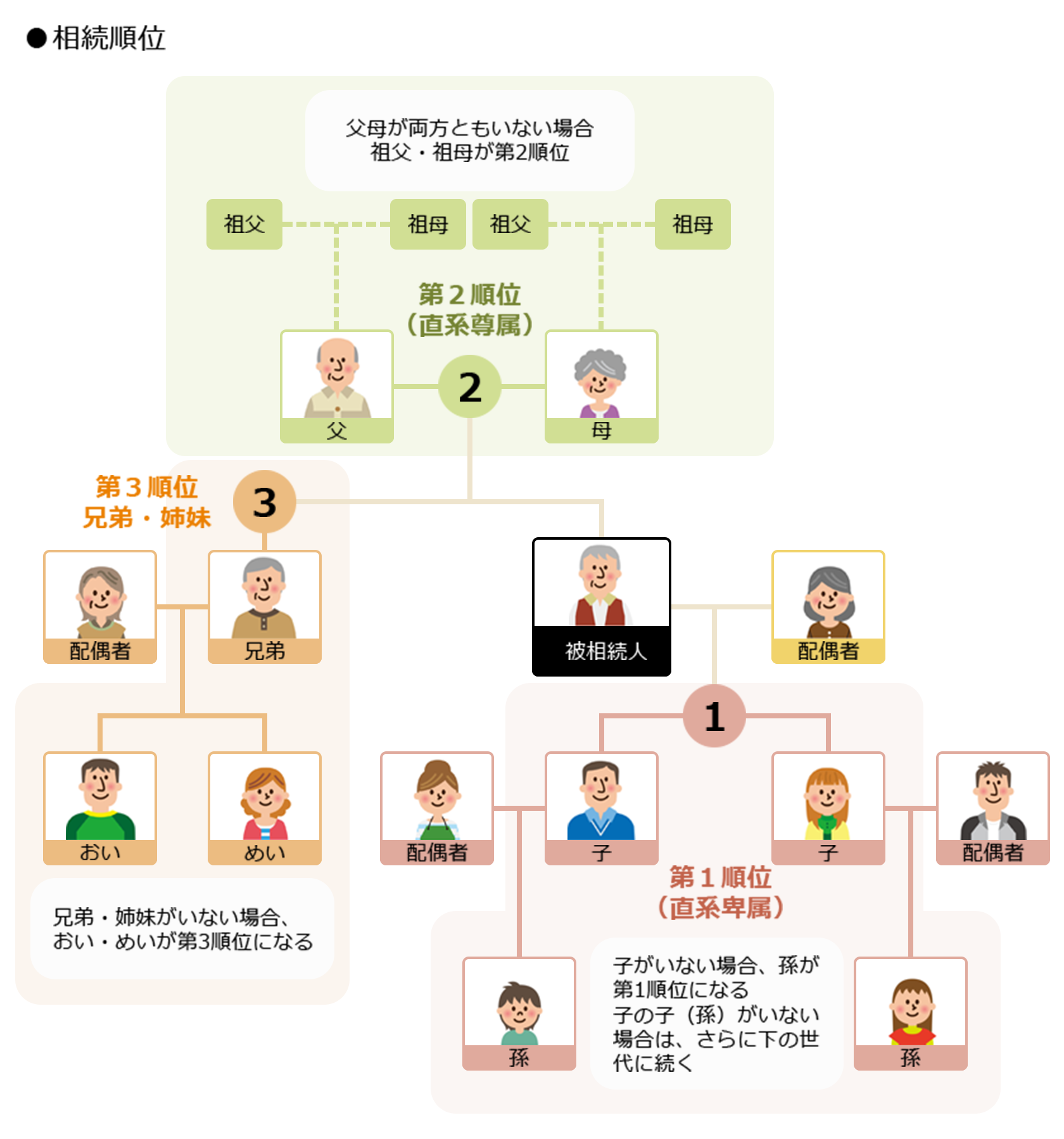

相続人の範囲と相続順位は民法で決められています。民法で定められている相続人を法定相続人といいます。

遺産分割協議には相続人全員の参加が必要です。多くの場合には家族での話し合いになると思いますが、前妻との間に子どもがいたり、過去に養子縁組をしていたりすれば、その人たちも法定相続人となります。家族が把握していない相続人がいるケースもあるので、早めに被相続人の戸籍謄本を確認し、相続人を確定する必要があります。

法定相続人と相続順位

相続財産の調査

相続が始まったら、被相続人の遺産を調査して相続財産の目録をつくります。遺産分割協議や相続税の申告で必須の情報なので、早めに調査してください。

遺産には、土地や建物、貴金属、預貯金、有価証券などがあります。また、プラスの財産だけでなく借金やローンといったマイナスの財産も含まれます。負債がある場合は、相続放棄や限定承認が選択肢に入ってきます。

遺産分割協議書の作成

遺産相続が始まったら、相続人全員が集まって誰が何を相続するかを決める話し合いを行います。これが遺産分割協議です。話し合いがまとまったら、その内容を記した遺産分割協議書を作成します。

遺産分割協議には法的な期限はなく、相続開始後3年後や5年後、10年以上経っていても遺産分割協議を開くことはできます。

ただし、相続税の納税が必要な人の場合、税額を軽減する特例を受けるために相続税の申告・納付までに済ませなければならないため、実質的には10カ月以内が期限となってきます。

詳しくは「【5分でわかる】相続財産を分割する際に作成する「遺産分割協議書」とは?」をご覧ください。

相続財産の名義変更

通常、遺産分割協議書の作成後速やかに行います。

詳しくは後ほど説明したいと思います。

【3カ月以内】に行う遺産相続の手続き

3カ月以内にしておくべき手続きは、下記のものです。

- 相続放棄や限定承認の検討

- 行う場合は相続放棄や限定承認の手続き

相続放棄、限定承認の検討

相続人の確定と被相続人の財産・債務の調査が終わったら、相続人は次の三つの相続方法を選択できます。

- 単純承認:すべての財産を相続する

- 相続放棄:いっさいの財産を相続しない

- 限定承認:プラスの財産の範囲内でマイナスの財産も相続する

①の単純承認とは、相続人が被相続人の財産をありのまま受け入れ、すべて相続することです。マイナスの財産が多い場合でも引き受けることになります。明らかにプラスの財産が多い場合は単純承認で問題ありません。

マイナスの財産が明らかにプラスの財産より多い時には、財産の一切を相続しない②の相続放棄が選択肢に入ってきます。

一方、マイナスの財産がプラスの財産より多いのかわからない場合や、マイナス財産があるけど相続したいプラスの財産がある場合は、相続で得るプラスの財産の範囲内でマイナスの財産を返済する③の限定承認が有効です。

相続放棄や限定承認の手続き

相続放棄と限定承認のどちらかを選ぶ場合は、相続開始を知った時から3カ月以内に家庭裁判所に申立てをしなければなりません。相続放棄をするためには「相続放棄の申述」、限定承認をする場合は「限定承認の申述」を行います。

限定承認は相続人全員が共同で家庭裁判所へ申立てしなければなりません。単独で手続きできる相続放棄に比べて、多くの場合で時間がかかります。

なお、相続財産の一部または全部を処分してしまった場合には単純承認したとみなされるので注意が必要です。

相続放棄について詳しく知りたい人は「相続放棄とは?基本知識とメリット・デメリットを解説」をご覧ください。

【4カ月以内】に行う遺産相続の手続き

4カ月以内にしておくべき遺産相続の手続きは次のものです。

- 所得税の準確定申告

所得税の準確定申告

被相続人が事業を行っていた場合や、2,000万円以上の給与所得があった場合は、死亡時までの所得の申告が必要となります。被相続人が死亡した年の所得税を被相続人の代わりに申告することを「準確定申告」といいます。

準確定申告の期限は、相続の開始があったことを知った日の翌日から4カ月以内です。準確定申告は期限を過ぎると延滞税がかかります。

被相続人が死亡した時点での納税地の税務署に、相続人の住所・氏名などを記載した書類を添付して提出します。相続人が2人以上いる場合は、各相続人が連署により準確定申告書を提出することになります。

準確定申告について詳しくは下記の記事も併せてご覧ください。

【10カ月以内】に行う遺産相続の手続き

10カ月以内にしておくべき遺産相続の手続きは下記のものです。

- 相続税の申告と納付

相続税の申告と納付

相続税とは、相続した財産の額に応じて課税される税金で、遺産の総評価額が「相続税の基礎控除額」を超える場合に発生します。基礎控除額とは、基本的に認められる税金控除の金額です。相続税を納めなければならない場合、期限は相続の開始を知った日の翌日から10カ月以内です。10カ月を過ぎると延滞税等がかかります。

遺産分割協議が整っていない場合、法定相続分で分けたとして計算され、それに応じた税額を納付しなければなりません。財産の調査・確定に手間がかかったり、遺産をどのように分けるか決まらなかったりする場合でも、この期限までに法定相続分で相続したものとして、計算した税額を納税します。

相続税の申告と納付は、被相続人の死亡した時の居住地の税務署に申告し、相続税を金融機関で納付します。延納や物納を選ぶ場合も、相続税の申告期限までに手続きします。

【相続税の申告〜5年以内】に行う遺産相続の手続き

相続税の申告以降も期限が決まっている手続きがいくつかあります。一番長いもので、相続税の申告から5年(相続開始から最長5年10カ月)です。10カ月以降に期限を迎える遺産相続の手続きは下記のものです。

- 遺留分侵害額請求の手続き

- 葬祭費、埋葬料の申請手続き

- 税務調査の対応

- 相続税軽減の手続き

- 相続税の還付請求の手続き

遺留分侵害請求の手続き

遺産相続では「法定相続よりも遺言による相続が優先される」という大原則があります。

ただ、たとえば特定の相続人や第三者に「すべての財産をゆずる」といった内容の遺言書があった場合、その人の収入で生活していた家族の生活が成り立たない、といった事態が生じます。そこで民法では、法定相続人が相続できる最低限度の相続分を「遺留分」として規定しています。

遺留分は、必ず相続させなければならないものではありません。主張する権利があるだけで、主張するか否かは本人次第です。

遺留分を主張するには、遺留分を侵害している人に対して、自分の取り分を請求する意思表示が必要です。遺留分の請求手続きを「遺留分侵害額請求」といいます。遺留分侵害額請求の期限は、遺留分権利者が、相続があったことと遺留分侵害があったことを知った時から1年以内(最長で相続の開始から10年以内)。この期間に遺留分侵害額請求権を行使しなければ、この権利は時効になります。

遺留分侵害額請求権の手続きは、通常はほかの相続人に内容証明郵便を送付します。

遺留分について詳しく知りたい人は「相続人の遺留分とは? 法定相続分との違いや割合・計算方法を徹底解説!」をご覧ください。

葬祭費、埋葬料の申請手続き

被相続人が国民健康保険や後期高齢者医療制度に加入していた場合、居住地の市区町村役場(所)で「葬祭費」支給の手続きをしましょう。喪主に対して葬祭費が支給されます。「葬祭費」の金額は、自治体によって異なりますが、1~7万円程度です。

被相続人が会社員などで上記以外の健康保険に加入していれば、喪主に対して「埋葬料(費)」が支給されます。こちらの申請先はそれぞれの健康保険組合で、5万円が上限です。

請求期限は、ともに葬儀を行った日から2年以内です。

相続税の還付請求の手続き

相続税の納付後、税額の計算に誤りを発見し、相続税を納め過ぎたことがわかった場合は、申告をやり直して税金を取り戻すことができます。この手続きを「更正の請求」といいます。更正の請求ができる期限は、相続税の申告期限から5年以内、つまり、相続の発生から最長で5年10カ月以内です。

このほかに厚生年金保険の被保険者、または国民年金の被保険者だった人が亡くなった時、その人によって生計維持されていた遺族が受けることができる「遺族厚生年金」「遺族基礎年金」の請求手続き期限も5年です。遺族厚生年金は一定の要件を満たした遺族が請求しなければ、受け取ることができません。年金を受ける権利は、権利が発生してから5年で時効によって消滅します。

遺産相続の手続きの期間

このように遺産相続が始まるとさまざまな手続きを行わなければいけません。遺留分侵害額請求や更正の請求などもあるので、人によっては数年単位で相続に関わることになります。

ただ、相続と聞いて多くの人が思い浮かべるのは、遺産を分割して自分の取り分をもらう、という辺りまでだと思います。この段階までは多くの人が一生で一度くらいは経験すると思います。

実際にはどのくらい時間がかかるのかを、大まかに確認しておきましょう。

相続した財産をもらえるのは名義変更の手続き完了後

被相続人の財産を自分の財産とするためには、それぞれの名義変更を終わらせなければいけません。

また、その前段階として、遺言書の検認もしくは遺産分割協議を行わなければなりません。

2~3カ月で手続き完了が一般的

名義変更で一番時間がかかると思われるのが、不動産についてです。

不動産の名義変更(相続登記)には、上で見てきたような各種書類が必要です。遺言書の検認もしくは遺産分割協議の必要もあるので、必要書類を集めるだけでもスムーズに進んで1カ月以上はかかると思っておいたほうがいいでしょう。

また、申請書類がそろったら、相続する不動産がある場所を管轄する法務局へ提出しますが、遠方になると郵送などでやり取りしなければならないケースもあります。短くとも1週間はかかるものと思っておいてください。混み具合によっては、1カ月かかるケースもありえます。

とくにトラブルが起きなくても、名義変更手続きの完了までには、相続開始から2〜3カ月かかるのが一般的です。

おわりに:遺産相続の手続きは専門家に相談すると安心!

遺産相続の手続きは多岐にわたり、煩雑で厄介です。とりわけ相続人の確定、相続財産の調査・確定、相続税の申告、土地の名義変更などには多くの書類が必要となり、時間と労力が必要です。加えて、書類提出や申請の期限が設けられているものもあり、申請が遅れた場合、ペナルティが課せられる場合も少なくありません。

忙しくて書類を収集できない人や書類作成に自信のない人、手続きがわからない人などは、専門家に相談しましょう。どの専門家がどの分野を得意としているのかを理解し、内容に応じて依頼するようにしましょう。

どの専門家に相談していいのかわからない時は、相続を得意としている税理士や行政書士にひとまず相談してみるというのも良いと思います。

それぞれの専門家について詳しくは、「相続の相談はどの専門家にするべき? 専門家の職種ごとに徹底解説! 」もご覧ください。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表