相続税の寄付金控除とは?自治体や公益法人へ寄付するメリットや手続きを解説

Tweet相続税の負担を抑えるために、寄付金控除を利用する方が増えているようです。本記事では、相続税における寄付金控除の概要や適用条件、手続きの流れを解説します。寄付金控除を活用する際に押さえておきたい注意点や、具体的な計算例も紹介しているので、ぜひ参考にしてください。

目次

相続税を減額できる「寄付金控除」とは?

相続税の寄付金控除とは、相続した財産からの寄付分は、相続税の課税対象としない特例制度のことです。ただし、この特例が適用となるのは、相続した財産をそのままの形で寄付すること、また、認められた団体や組織に寄付した場合に限られています。

寄付先の対象として認められているのは、国や地方公共団体、教育または社会福祉に貢献する特定の公益法人、認定NPO法人です。例えば、相続した不動産を売却して得た現金を寄付したり、認定を受けていないNPO法人に寄付したりすると特例は受けられません。

実際節税になる? 相続財産を寄付する2つのメリット

平成27年(2015年)の税法改正後から相続税の基礎控除額が大きく引き下げられ、相続税と向き合う世帯は大幅に増加しました。相続人にとって、相続税の負担はなるべく軽減させたいものです。最近では遺言書の指示により、相続財産を寄付するケースも増えているようです。

ケースによっては、寄付をするよりも相続税を納めたほうが手元に多く財産を残せます。相続した財産を寄付することで、どのようなメリットがあるのか正しく理解した上で、自分にとって最適な判断ができるとよいでしょう。

所得税や住民税の寄付金控除も受けられる

寄付金控除は、相続税だけでなく所得税・住民税にも適用できるケースがあります。ただし、必ず相続人が寄付しなければならないといった前提条件があることも忘れてはなりません。遺言書の指示による寄付は、遺言者が直接寄付したものと判断されるため、所得税・住民税の控除には適用できないのです。

なお、寄付できる金額には上限が定められており、所得税・住民税の寄付金控除を受けるには、翌年の確定申告が必要です。

所得税と住民税それぞれの減額分は、以下の式で求められます。

所得税

所得税の減額分は[(寄付した金額-2,000円)×所得税率×1.021(復興特別所得税)]で計算します。ただし、寄付できるのは、年間総所得の40%(寄付先が政党の際は30%)、減税額の限度は所得税額の25%までです。

住民税

住民税には「基礎控除」と「特例控除」の2つがあります。

基礎控除の減額分を求める式は[(寄付した金額-2,000円)×10%]です。基礎控除の対象になるのは総所得額の30%までと定められています。

特例控除の減額分は[(寄付した金額-2,000円)×(90%-所得税率×1.021)]の式で算出できます。ただし、総所得の20%までが適用範囲です。

“ふるさと納税”なら節税しながら返礼品も貰える

ふるさと納税も国や地方公共団体への寄附金に該当するため、相続税対策として有用です。相続した財産の一部をふるさと納税として自治体に寄付した分が非課税対象となります。ふるさと納税を利用した場合の寄付は、所得税で「寄附金控除」、住民税では「寄附金税額控除」が適用されます。納税額から2,000円を差し引いた額が、ふるさと納税の控除対象です。

寄付金控除には注意点も!利用前に知っておきたいポイント

相続税対策のひとつとして注目される寄付金控除ですが、利用を検討する際には必要な知識もある程度身に付けておくようにしましょう。中には、思ったよりメリットが得られないといったケースもあるため、あらかじめしっかりとポイントを押さえておくことが大切です。

相続税の節税対策としては効果が薄い

非課税の対象になるのは、寄付した分の相続財産です。つまり、相続財産をできるだけ減らさないで相続税の負担を軽減させたいと考えた場合、寄付控除はそこまで大きな効果が見込めるものではありません。また、公益法人などに寄付を行った際に、その公益法人を利用して寄付した本人あるいは親族が何らかの利益を得ている場合、本来支払うべき相続税が不当な理由で減少しているとみなされてしまい、特例の適用が除外されてしまうことも考えられます。

遺言による寄付は特例の対象にならない

被相続人が遺言書を残している場合、相続は遺言の内容に沿って分割されます。そのため、遺言書の内容に遺産を寄付するように指示が記載されていると、被相続人の意思により寄付を行ったと判断され、特例の対象にはなりません。寄付金控除が適用されるのは、相続が発生したあとに相続人が自分の意思によって寄付を行った場合です。

不動産の寄付は“みなし譲渡”として課税されることも

「みなし譲渡」とは、双方の合意や譲渡の意図がなくても、贈与したとみなされる譲渡を指します。当事者が譲渡を認識していない場合も多く、税務調査が入って初めて知るといったケースも少なくありません。不動産や株式などの資産を「法人」に対して贈与・遺贈・低額譲渡した場合、「みなし譲渡課税」が発生する可能性もあります。

たとえ基因となる譲渡により所得が発生していなくても、時価で譲渡があったとみなされ利益があったと判断されれば、取引の内容に応じて所得税または消費税が課税されます。ただし、所得税法は法人税法と異なるため「個人間」での贈与や低額譲渡はこれに該当しません。

なお、みなし譲渡は相続税逃れを防止するために設けられた制度です。そのため、上述したように、不動産等を売却して得た現金で寄付を行うと非課税の特例から除外される仕組みになっています。みなし譲渡は申告漏れが起こりやすいので十分に注意しましょう。

みなし譲渡について詳しくは下記の記事もご覧ください。

相続税はいくら減る? 寄付金控除額の計算例

相続財産を寄付する場合、まず、誰の意思でどの団体へどれだけ寄付するのかを正しく把握しなければなりません。ここでは、これまで説明してきたポイントを踏まえながら、以下のようなケースで実際に寄付金控除を利用すると、どれほどの節税効果があるのかを見ていきましょう。

- 被相続人の遺産総額/5,000万円

- 法定相続人/妻と子1人(2名)

- 寄付/子が公益法人に1,000万円を寄付

まず、それぞれの法定相続分を計算します。配偶者の法定相続分は1/2なので2,500万円、子は残りの1/2を人数で均等に割りますが、今回は1人なので2,500万円です。

子が自分の意思で公益法人に1,000万円を寄付しました。この場合、課税対象となる相続財産の金額は[遺産総額-相続財産寄付分]の計算式で求められるため[5,000万円-1,000万円=4,000万円]と算出されます。

次に、基礎控除額を計算していきましょう。基礎控除額は[3,000万円+法定相続人の数×600万円]で求められます。今回の場合、【3,000万円+2×600万円=4,200万円】が基礎控除額です。

ここで、課税対象となる相続財産の合計額から基礎控除額を差し引いた値が、マイナスもしくはゼロとなれば相続税は課税されません。今回のケースでは、-200万円となるため相続税の負担はありませんが、特例の適用は税務署へ申告することが要件となっているため、相続税申告書の提出が必要です。

一方、寄付を行わなかった場合、【5,000万円-4,200万円=800万円】の相続財産が課税対象分に該当します。相続税の早見表を参照して計算すると、配偶者は配偶者控除の適用で相続税は0円ですが、子は40万円の相続税を納める必要があります。

相続税の早見表については、下記の記事よりご参照ください。

寄付金控除を受けるには? 手続きに関するよくある疑問

初めて寄付金控除を検討する人にとって、その仕組みや条件は複雑で分かりにくいものです。ここでは、多くの人が抱きやすい疑問についてまとめて解説していきます。寄付金控除を受けるための要件や申告の期限、手続きの方法などをあらかじめ把握しておけば、相続が発生した際にスムーズに対処できるでしょう。

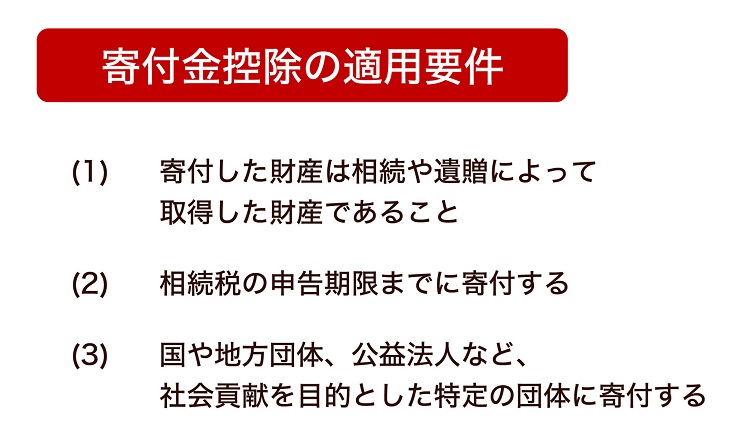

Q1. 寄付金控除の適用要件は?

(1)相続や遺贈によって取得した財産である

寄付する財産は、相続や遺贈により取得した財産であることが前提とされています。上述したように、相続した財産の形そのままで寄付をしなければ、寄付金控除は適用されません。寄付を行ったときに発行される「寄付金受領証明書」を大切に保管しておきましょう。

(2)相続税の申告期限までに寄付する

寄付金控除の申告期限も相続税の申告と同様です。そのため、相続の開始を相続人が知った日の翌日から10ヶ月以内に寄付を行い、必要な書類を揃えたうえで相続税を申告し、納付を完了させなければなりません。

(3)国や地方自治体、公益法人など、社会貢献を目的とした特定の団体に寄付する

寄付控除の対象となる寄付先の範囲は限られており、国税庁では「国、地方公共団体または公益を目的とする事業を行う特定の法人」に寄付をした場合にこの特例が認められるものと明示しています。

例えば、私立・公立の大学、ユニセフや赤十字などは対象になりますが、お寺や神社などの宗教法人は対象外です。お世話になったお寺に寄付したとしても寄付金控除は適用されないため注意が必要です。

出典:国税庁ホームページ『相続財産を公益法人などに寄附したとき』

Q2. 寄付金控除の手続き方法は?

寄付金控除の特例を受けるには、寄付をした旨を相続税の申告書第14表に記載して、添付書類とあわせて税務署へ提出します。

【参考】国税庁ホームページ 相続税の申告書の第14表 申請書フォーマット

Q3. 寄付金控除の申告に必要な添付書類は?

相続税の申告書には、特例の適用を受ける意向を記載したうえで、寄付先である国や地方公共団体、特定の公益法人の発行した明細書が必要です。提出する明細書に、寄付を受けたこと、寄付した年月日、寄付財産の明細と使用目的などが正しく明記されていることを確認しましょう。

なお、学校法人または地方独立行政法人に寄付した際には、特定の公益法人に該当する旨を証明する書類もあわせて提出しなければなりません。

Q4. 寄付金控除の申告期限はいつまで?

相続税における寄付金控除の申告期限は、相続の開始を知った翌日から10ヶ月以内です。相続税の納付と同じ期限に設定されているので、できるだけ早めに必要な書類を揃え、スムーズに申告できるよう準備しておきましょう。

おわりに:寄付金控除を利用する際も、相続税の申告期限にご注意を

寄付金控除は、相続税の負担を軽減するだけでなく、所得税や住民税を節税する効果もあります。相続税の寄付金控除を受ける際には、限られた期間で適切な寄付先を選択して必要な書類を集めなければならないため、慌ただしくなりがちです。寄付金控除は法律や税制がとても複雑なため、法律に詳しい専門家への相談がおすすめです。

相続税申告実績累計1.5万件超の「税理士法人レガシィ」は、土地評価にも強く、相続税を減税するためのノウハウを保有しています。寄付金控除でどのくらい節税できるのかといった提示や手続きのサポートをはじめ、お客様の状況に合わせて、より大きな節税効果が見込める対策の提案も行っています。相続に関する悩みごとがあれば、ぜひお問い合わせください。

創業60年を超えるレガシィにお任せください。

-

累計相続案件実績

32,000件超

2025年10月末時点

-

資産5億円以上の方の

複雑な相続相談件数年間1,096件

2023年11月~2024年10月

-

生前対策・不動産活用・

税務調査対策までワンストップ対応

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表