相続税の更正の請求とは|期限・手続き・記載方法を解説

Tweet一度支払った相続税が、本来払うべき額よりも多かったことに後で気づくということがあります。また、相続税を納めた後に事情が変わったことにより、結果的に多く払っていたことになったということも少なくありません。

こうした時にあらためて相続税の減額請求を行い、払い過ぎた分の税金の還付を受けることを「相続税の更正の請求」といいます。この相続税の更正の請求には期限があり、その期限が過ぎてしまうと原則として受け付けてもらえなくなります。そのため、相続税の更正の請求に関する情報についてあらかじめ知っておくことがとても大切なことになってくるといえます。

この記事では相続税の更正の請求について解説いたします。

目次

相続税の更正の請求とは

大切な家族の方が亡くなった時、相続が発生します。亡くなった方(被相続人という)の遺した財産によっては相続税を払わなければならないこともあります。遺産が多ければ、相続税もまた多額になりますが、もしそこでいったん納めた相続税額が間違っていたとしたら、どうすればいいでしょうか?

そういう場合は、相続税の申告をやり直すことで正しい相続税額に修正をすることが可能です。この時、申告のやり直しによって税金の還付を受ける(払い過ぎた税金を戻してもらう)ことを「相続税の更正の請求」といいます。

一方、いったん払った相続税が本来払うべき額より少なかった場合は、その分を追加で納付しなければなりません。この場合は「相続税の修正申告」といいます。

【税金の還付を受ける……相続税の更正の請求】

【税金を追加で納める……相続税の修正申告】

相続税の更正の請求の期限

相続税の更正の請求には期限があります。その期限は「相続税の申告期限から5年」です。ここで注意が必要なのは「相続が始まってから5年ではない」ということです。相続税の申告期限から5年に、相続開始から申告期限までの10か月がプラスされます。

相続税は、相続が始まってから(被相続人が亡くなったことを知った日の翌日から)10か月以内に申告・納付をしなければならないことになっています。相続税の更正の請求は「申告期限から5年」ですから、その10か月がプラスされるのです。

ただし、これには例外があり、特別な事情が生じた場合は5年10か月を過ぎても更正の請求を行うことができます。

その特別な事情としては以下のようなケースが挙げられます。

①未分割の財産が分割された場合

②認知、廃除などによる相続人の異動があった場合

③遺留分侵害額の請求による返還があった場合

④未分割の財産が分割されたことにより軽減措置や特例が適用される場合

⑤遺贈に関わる遺言書の発見、遺贈の放棄があった場合

これらは「更正の請求の特則」といって、特別の事情として認められています。この特別の事情が発生した場合、その翌日から4か月以内に相続税の更正の請求を行わなければならないことになっています。

更正の請求の特則に該当する場合は「5年10か月」を過ぎていても請求を行うことはできますが「5年10か月」以内であっても、4か月以内に相続税の更正の請求を行わなけばならないことに変わりはありません。つまり、その場合は実質的に請求までの期間が短くなるということです。

それぞれに関しては次に解説していきましょう。

相続税の更正の請求が発生するケース

相続税の更正の請求が発生するケースとしては「計算方法や計算の誤り」といったものから「相続した財産がのちに第三者の財産とされた」というものまでさまざまです。

ここでは上記でふれた「更正の請求の特則」について解説いたします。

①未分割の財産が分割された場合

相続税の申告期限である10か月以内に相続財産の分割がまとまらない場合があります。申告期限を過ぎてしまうと有利な特例が使えなくなったり、追加の税が加算されたりするので、こういう場合はいったんそれぞれの相続人が法定相続分で相続をしたことにします。基本的なルールに基づいて、仮に相続をしておくということです。その後、財産の分割がまとまった時点で、あらためて申告をするというわけです。

②認知、廃除などによる相続人の異動があった場合

「相続人の異動」というのは、相続人に変更が生じたということです。たとえば、相続が終わった後に被相続人(亡くなった方)が認知していた子どものいることが判明したというケースがわかりやすいでしょう。

ほかにも、相続人の廃除や廃除の取り消しによる相続の回復などが挙げられます。

③遺留分侵害請求権による返還があった場合

「遺留分」とは相続人である配偶者や子どもが最低限相続できる割合のことを指します。もし被相続人が遺書などで法定相続人(配偶者や血族)以外に全財産を分けることを指示していたとします。そういう場合でも、遺族は遺留分は保障されるというわけです。

そのため、遺留分を侵害された相続人は、ほかの相続人から最低限保障される遺産取得分を取り戻せるということになります。これを「遺留分侵害額の請求」といいます。

④未分割の財産が分割されたことにより軽減措置や特例が適用される場合

上記①で相続財産の分割がまとまらなかった場合、いったんは法定相続分で相続をしたことにして申告を行うという例を出しました。その後、申告期限(10か月)から3年以内に分割がまとまった場合は「配偶者に対する相続税額の軽減」や「小規模宅地等についての相続税の課税価格の計算の特例」などが利用できるようになります。こうした場合も特別な事情ということになります。

⑤遺贈に関わる遺言書の発見、遺贈の放棄があった場合

「遺贈」とは遺言によって財産を与えることを指します。この場合、法定相続人以外の人に与えることも可能で、遺言をするには遺言書を作成する必要があります。

遺言書の存在を知らずに法定相続人だけで相続財産の分割をし、それぞれに相続税を払ったとします。その後、遺言書が見つかると、あらためて財産の分割を行うことになりますが、その際にはじめに納めていた相続税額が変わることがあります。その時に相続税の更正の請求ができるということです。

相続税の更正の請求 手続きの流れは?

相続税の更正の請求の手続きは、以下の流れに沿って行うのが一般的です。

①必要書類(更正の請求書と関連書類)をそろえる

②必要書類を税務署へ提出する

③『国税還付振込通知書』が届き、還付金が振り込まれる ※還付される場合

それぞれについて解説していきましょう。

①必要書類(更正の請求書と関連書類)をそろえる

相続税の更正の請求を行うためには、次の書類が必要です。

相続税の更正の請求書

これは税務署で入手ができますし、国税庁のホームページからもダウンロードできます。また、この更正の請求書には「次葉 申告に係る課税価格、税額等及び更正の請求による課税価格、税額等」という書類も添付します。次葉は最初に申告した内容と変更した後の内容を比較できる形式になっています。 相続税の更正の請求書(国税庁)更正の請求の理由の基礎となる事実を証明する書類等

更正の請求を行う理由を説明するための書類です。たとえば、遺産分割がまとまった場合は「遺産分割協議書」、遺言書が見つかった場合は「遺言書」などがそれに該当します。

修正申告書

最初の申告と変更後の申告では何が変わったのかをわかりやすく説明するための書類で、参考資料という位置づけです。

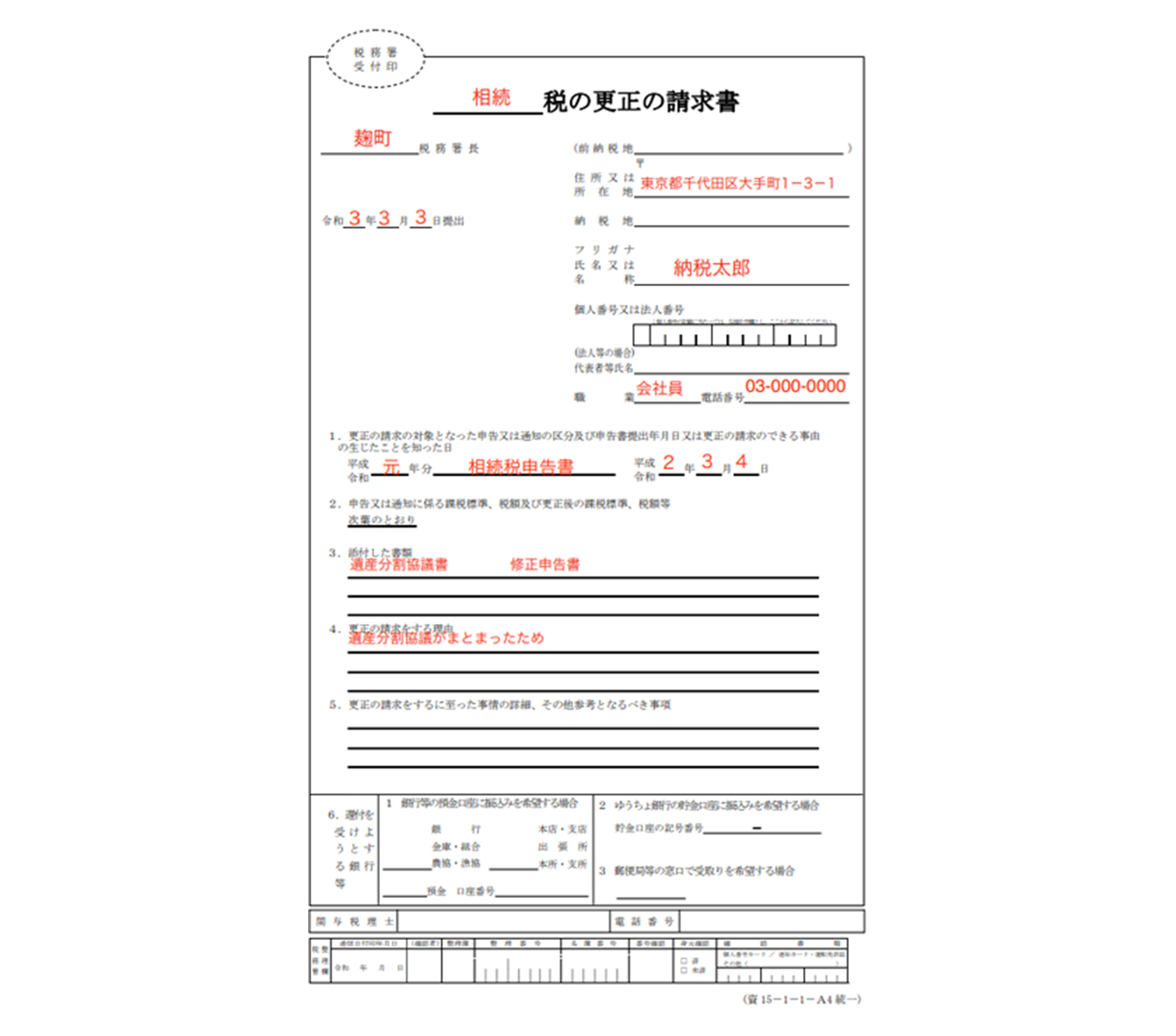

【参考】相続税の更正の請求書 書き方はこちら

更正の請求書の記入例を示しておきます。より詳しい記入方法については国税庁のホームページからダウンロードできる「相続税の更正の請求書」に記載されているので、参考にしてください。 相続税の更正の請求書(国税庁)

②必要書類を税務署へ提出する

上記の書類を税務署に提出すると、その内容を基に税務署が審査を開始します。審査期間の目安としては2〜3か月程度と考えてください。審査が進められるにあたって面談や電話での確認が行われることもあります。審査の結果、請求が認められると「相続税の更正通知書」が送付されてきます。

③「国税還付振込通知書」が届き、還付金が振り込まれる

「相続税の更正通知書」が届いた後は、次に「国税還付金振込通知書」が送付されてきます。その後、2週間以内に還付金が指定の金融機関の口座に振り込まれます。早い場合は、通知書が届くと同じタイミングで振り込まれていることもあります。

更正の請求が認められなかった場合の対処法

相続税の更正の請求の手続きを行ったものの、税務署が「還付はしない」と判断するケースもあります。その場合は更正通知書ではなく「更正すべき理由がない旨の通知書」が送られてきます。その判断に納得ができない場合はどうすればいいのでしょうか? 対処方法としては「国税不服申立制度の利用」と「税務訴訟」の二つがあります。

国税不服申立制度の利用

国税不服申立制度とは、国税に関する法律に基づいて税務署長などが行った更正・決定などの課税処分に不服のある人が、その処分の取り消しや変更を求めることができる制度です。不服の申し立ては「更正すべき理由がない旨の通知書」を受け取った日の翌日から3か月以内に行います。

申し立てをする場合は、国税不服審判所長に対する「審査請求」か処分を行った税務署長に対する「再調査の請求」のいずれかを選択することになります。

税務訴訟

国税不服申立制度を利用しても相続税の更正の請求が認められず、なおかつ不服がある場合は6か月以内に裁判所に取消訴訟を起こすこともできます。訴訟できる裁判所は「東京地方裁判所」「課税処分をした税務署長の所在地を管轄する裁判所」「納税者の住所を管轄する高等裁判所の所在地を管轄する地方裁判所」のいずれかです。

おわりに:確実に税金を取り戻すためには税理士へ相談しよう

一度支払った相続税が、本来払うべき額より多かった場合、還付によって取り戻すことができる「相続税の更正の請求」。その手続きには期限やさまざまな条件があり、また多くの書類の準備も必要となってきます。請求を行えば必ず認められるというものではなく、税務署に「還付してもよい」と判断されるには入念な準備が欠かせないことはいうまでもありません。

請求が認められなかった場合、不服の申し立てはできますが、その場合はさらに時間と労力がかかってしまうのは否定できないことです。そうならないためにも、相続税の更正の請求は専門知識が豊富な税理士の力を借りるに越したことがありません。

もし、相続税の更正の請求を考えるなら、税理士に相談することを強くおすすめいたします。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表