不動産相続の中間省略登記とは?違法性やメリットをわかりやすく解説

Tweet不動産相続で中間省略登記を検討しているが詳細を知らないという人に向けて、中間省略登記の基礎知識を紹介しています。所有権移転をしないまま相続するケースでも、場合によっては最後の名義人に直接名義を変更できる可能性があります。自身はどのケースに当てはまるのか、記事の内容を踏まえて確認してみてください。

目次

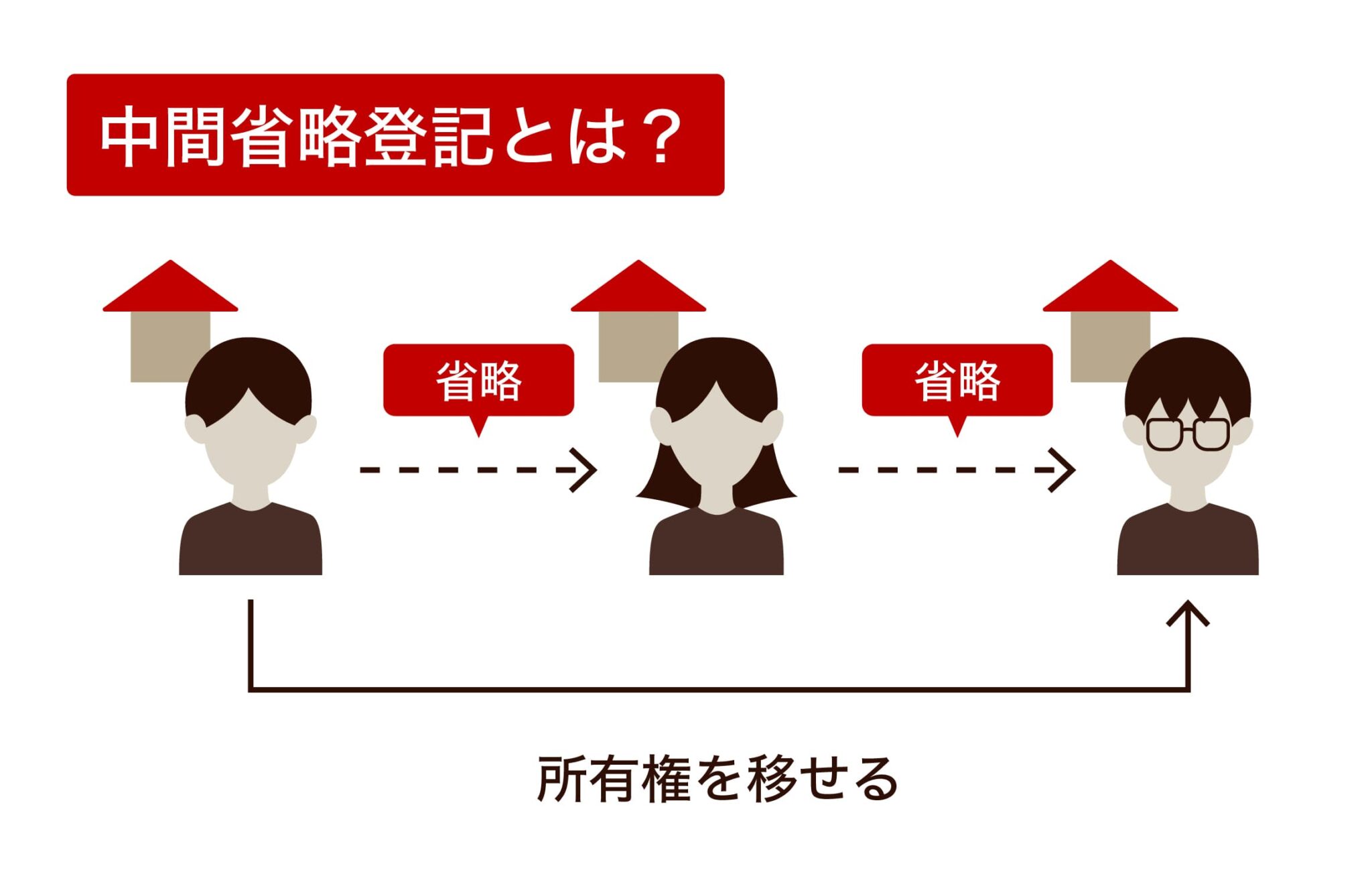

中間省略登記とは

中間省略登記とは、不動産相続や売買時における登記の手間を一部省ける方法のことです。

通常は売買する不動産の権利に関する登記が複数ある場合、所有権が移転した順番に従って登記を進めなければなりません。中間省略登記は所有権移転の経緯を正確に表す正規の方法ではありませんが、実務においては登記申請が通ってしまうケースも多く、実際に利用されてきました。

不動産の相続においては、例えば祖父から父、そして父から子へ受け継がれた不動産等において、中間者(父)の登記を省略して最後の名義人(子)に所有権を移すなどのケースです。都度所有権を移転させるよりも登記にかける工数を削減することができます。ただしこちらについても限られたケースしか認められていません。(認められるケースについては後述します)

中間省略登記のメリット

中間省略登記を行う最大のメリットは、最初の名義人と最後の名義人の間に中間者がいても、中間者の登記を省略する点にあります。登記回数を減らせるため、中間者が遠方に住んでいたり、連絡がつかなかったりして時間がかかるといった不足の事態を未然に防ぐことが可能です。

所有権移転については全ての中間者の合意が必要となりますが、登記にかかる工数を考えると手続きの手間を大幅に軽減できると活用されてきました。

また、本来であれば2回発生する登録免許税が1度の課税で済むため、中間者は登録免許税を回避することが可能となっていました。

中間省略登記は原則不可

中間省略登記は法務局側には認められておらず、トラブルを招きやすいとされています。所有権移転の際に故意に中間者を省略できるため、適切な移転記録が残せないからです。ただ法律的にどうかというと、以前は確実に違法とは呼べないような利用状況でした。

このような事態を回避するために、平成16年に不動産登記法が改正される運びとなりました。改正後の不動産登記法では、登記原因証明情報を登記申請で添付しなければならなくなり、登記の原因となる事実を記載した証明が必要となっています。

従来の形式は法的に認められなくなったため、中間者が関与している状態でも、所有権を最後の名義人に直接移転できる「新中間省略登記」と呼ばれる改正法が新たに登場しました。

新中間省略登記とは

新中間省略登記とは、不動産登記法が平成16年に改正された後の新しい中間省略登記の方法のことです。登記方法は2種類あり、第三者のためにする契約方法と、買主の地位を譲渡する方法があります。

①第三者のためにする契約方法

最初の名義人と中間者で結ぶ売買契約書の作成時に、直接最後の名義人に移転できる特約を盛り込みます。そのうえで、中間者から最後の名義人へ引き渡す売買契約書を作成すれば、最初の名義人から所有権を直接移転することが可能です。

②買主の地位を譲渡する方法

最初の名義人と中間者が売買契約を結んだ状態で、買主の地位を譲渡する契約を交わすことで登記を省略できます。上述したような第三者に向けた売買契約を担う不動産業者を「三為(さんため)業者」と呼びます。

新中間省略登記における注意点

新中間省略登記を活用する場合は、買主の地位の譲渡する契約に注意が必要です。通常は不動産の売買契約を結ぶ際に、宅建業者には重要事項説明の義務と契約不適合責任を負う義務が課せられています。

しかし、買主の地位を第三者へと譲渡する場合は、最初の名義人から最後の名義人で結ぶ契約となります。宅建業者・最初の名義人・中間者は、重要事項説明の義務が免除されるケースがあるため気を付けなければなりません。また、最初の名義人や中間者が契約不適合責任を免責する特約を盛り込んでいれば、契約不適合責任を負わなくて済む場合があります。

さらに、特約付きの売買契約を結ぶ場合には、譲渡契約が最後の名義人と結ばれてから代金が支払われるため、代金回収まで時間がかかります。同時決済でない分、第三者へ所有権が移転されるリスクもあるので、新中間省略登記を採用するのであれば①の「第三者のためにする契約方法」を選ぶことが無難です。

不動産を相続した場合の登記も中間省略は可能?

被相続人が亡くなった際は、財産である不動産は相続人に引き継がれます。通常は被相続人が亡くなった時点で、所有権移転登記を行わなければならないため、相続においても基本的には不動産の中間省略登記は認められていません。

例えば祖父の不動産を受け継いだ父が登記しておらず、父が亡くなった際に名義が祖父のままだったと息子が知る、というようなケースもよくありますが、このような場合、息子は祖父から父、父から自分へと2回登記の手続きをすることが必要なのです。

ただし、誰が相続するか決まらない状態で1回目の相続人だった方が亡くなり、2回目の相続がすぐに発生してしまうケースがあります。このように遺産分割協議中の状態で相続人が亡くなり、新たな相続が発生する状況を「数次相続」といいます。数次相続の一部のケースでは、中間省略が認められる場合もあります。

数次相続で中間省略登記が認められるケース

数次相続では中間省略登記が認められるケースもあるため、所有権移転に困っているなら以下のケースに該当するかどうかを確かめてみましょう。認められる場合には登記回数の削減はもちろんのこと、登録免許税の節税ができます。

中間相続人が1人しかいなかった場合

中間相続人が1人しかいない数次相続では、中間登記が認められる可能性が高くなります。

例えば、被相続人の息子と娘で遺産分割協議が成立し、取得予定の息子が登記を行わずに亡くなってしまった場合は、息子の妻と孫が相続人となります。息子の妻と孫で遺産分割協議が成立して孫が取得する場合は、中間相続人は1人です。仮に息子と娘の間で協議が行われていなかった場合でも、息子が亡くなった後で遺産相続人となる娘・息子の妻・孫で協議を成立させられます。ただし、遺産相続人の娘・息子の妻・孫のいずれかが亡くなった場合は遺産分割協議が成立しなくなり、中間省略登記が認められない可能性が高くなります。

中間相続人が1人を除き相続放棄していた場合

複数人の中間相続人がいる場合においても、1人を除いて相続放棄をする場合は中間省略登記が認められる可能性が高くなります。ただし、相続放棄には財産の放棄が求められるため、財産の使用が判明した際には相続放棄ができないので注意が必要です。遺言で相続人が1人に指定されている場合も、同様に中間者の登記を省略できる可能性が高くなります。

中間省略登記に必要な書類

中間省略登記に必要な書類としては、以下の4つが挙げられます。

- 登記原因証明情報書類

- 相続証明書類

- 住所証明書類

- 代理権限証明情報

各書類がどうして必要なのか、何が該当するのかを説明していきます。

登記原因証明情報書類

上述したように、平成16年に不動産登記法が改正されてから登記の原因となる事実を記載した証明が必要となりました。そのため、どのような権利変動を経て登記申請が行われているか、情報提供しなければなりません。遺言書や被相続人の出生から死亡するまでの戸籍、相続人の戸籍などが該当します。法定相続情報一覧図を取得している場合は、そちらで戸籍書類の代わりにすることができます。

そのほか、遺産分割協議が成立していることを証明できる遺産分割協議書や遺産分割調停書・審判書なども含まれます。被相続人の戸籍附票や住民課除表なども登記原因証明情報として扱われるので、各相続のケースに該当する書類を用意してください。

相続証明書類

相続証明書は、中間省略登記で相続を証明するための書類のことです。戸籍関連の書類や遺言書・遺産分割協議書などが相続の証明書類として扱われます。戸籍関連の書類としては、被相続人の出生から死亡までが記録されている戸籍謄本・改製原戸籍・除籍謄本が必要です。登記原因証明情報で提出した戸籍と兼用でき、新たに用意する手間が省ける可能性があります。

遺産分割協議書は相続人全員の同意が必要となります。

住所証明書類

住所証明書類は、名義人の住民票の写しなどが該当します。相続人の住所を証明する書類で、相続人と登録名義人が同一人物であると証明できます。亡くなった人の住民票などが発行できないケースでは、本籍地を住所として登記することが可能です。ただし、戸籍謄本に加えて、戸籍附票の破棄証明書などが別途必要となる可能性があるので注意してください。

代理権限証明情報書類

代理権限証明情報とは、司法書士や土地家屋調査士など本人以外が手続きを代行する際に必要な書類で、いわば委任状のことです。司法書士や土地家屋調査士に依頼して登記申請を行う場合は、申請書に加えて委任状が求められます。知人や家族に代行してもらう際にも、受任者と委任者、委任内容を記載した委任状を作成する必要があります。

ただし、専門家に依頼する場合は委任状の作成から任せることが可能です。未成年者が申請人となるケースでは、親権者や未成年後見人が手続きを代理するので、戸籍の全部事項証明書などが必要となります。

おわりに:相続登記の中間省略はケースによってできる

不動産相続では登記が必要ですが、中間相続人が一人の場合は中間省略登記が認められます。中間省略登記は手続きの手間を省けるほか、登記免許税を節税できます。ただし、数次相続などで中間相続人が複数人いるケースなどでは、中間省略登記はできません。

不動産の相続は煩雑化している場合が多いため、相続登記は専門家への相談がおすすめです。税理士法人レガシィでは、相続税のみならず、相続に関する不動産登記や売買などの手続きに幅広く対応しています。「相続税がかかりそうだし、まとめて相談したい!」というような方は、ぜひ一度お問い合わせください。初回無料相談を実施しています。

創業60年を超えるレガシィにお任せください。

-

累計相続案件実績

32,000件超

2025年10月末時点

-

資産5億円以上の方の

複雑な相続相談件数年間1,096件

2023年11月~2024年10月

-

生前対策・不動産活用・

税務調査対策までワンストップ対応

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表