相続放棄の期間は3か月。その期間を延ばせるケースと方法を解説

Tweet亡くなった方(被相続人という)が相続されるべき資産をもっていた場合、相続人はその遺産を「相続する」「相続しない」のどちらかを決めなければいけません。 相続財産のすべてを相続することを「単純承認」といいます。ただし、財産といっても現金や不動産のようなプラスのものばかりではありません。被相続人が負債を負っていた場合など、マイナスの財産も相続されます。

そうしたマイナスの財産がプラスの財産より多いのかわからない場合や、マイナス財産があるけれどもどうしても相続したいプラスの財産がある場合、相続で得るプラスの財産の範囲内でマイナスの財産を返済する「限定承認」という相続の方法を選ぶことができます。

一方、被相続人が遺した負債を相続したくない時や遺産相続争いをしたくない時などには、相続人の権利や義務を放棄し、一切の財産を相続しない「相続放棄」を選ぶことができます。

目次

相続放棄の期間は原則3か月

相続放棄は、相続が始まってから3か月以内に家庭裁判所に申立てをする必要があります。ただし、やむをえない事情があり、期間内に相続放棄を決断できない場合には、期間を延ばせる制度があります。

期間のカウントはいつスタートするか

民法では「自己のために相続の開始があったことを知った時から3か月以内」と定められています。「相続の開始があったことを知った時」とは、通常「被相続人が亡くなった日」になります。

相続放棄の期間を過ぎると、原則相続した扱いになる

3か月以内に相続放棄と限定承認のどちらかの申述を行わない時は、自動的に単純承認したことになります。もし被相続人に多額の借金があったなら、相続人はそれを引き受けることになります。

相続放棄の期間は伸長できる

3か月の熟慮期間内に、相続放棄を決められない場合、期間を延長することができます。その場合、申立書と添付資料を添えて家庭裁判所に申し立てます。

伸長が認められたら、たとえば不動産がいくらで売却できるのか、借金の内容や保証人になっていなかったかなどを詳しく調べ、相続するのか、それとも相続放棄をするのかを決めることができます。

期間を伸長できるケース

「相続放棄の期間の伸長」を家庭裁判所に申立てできるのは、次のようなケースです。

- 3か月調査しても財産が不確定の場合

- 相続人の複数が所在不明の場合

- 期限後に相続人であることを知った場合

- 期限が過ぎてから被相続人の借金が判明した場合

- 再転相続があった場合

①3か月調査しても財産が不確定の場合

相続財産の調査を始めたものの、プラスの財産とマイナスのいずれが多いのか、借金があるのかないのかなど、期間内にすべての相続財産が把握できず、調査が間に合わない場合です。

具体的には、全国に所有する不動産、海外の銀行口座など財産内容が多種にわたっている場合や、債権者が多く問い合わせ先もわからないことから借金の総額が把握できない場合などが考えられます。

②相続人の複数が所在不明の場合

被相続人の戸籍をたどったところ、家族が知らない相続人がいることがわかったものの、連絡がとれない場合などは期間の伸長が認められます。

相続放棄は個人が単独で行えますが、一人が相続放棄をすると、残った相続人や次の相続順位の相続人へ相続権が移ります。マイナスの財産がある場合、ほかの相続人が債務を受け継ぐことになり、のちに大きなトラブルに発展することがあります。こうしたトラブルを回避するために、相続人と連絡がとれない場合には、相続人を探すための期限の伸長が認められています。

相続順位については、下記の記事をご覧ください。

③期限後に相続人であることが判明した場合

被相続人と疎遠であったり、海外に居住していたりして、相続放棄の3か月の期限後に被相続人の死亡を知らされるというケースが考えられます。そんな場合、家庭裁判所にその旨を記し、申述すると期限の伸長が認められる可能性があります。認められれば、「被相続人の死亡を知った日(時)」から3か月間の期限へ変更されます。

④期限が過ぎてから借金が判明した場合

相続放棄や限定承認の申立て期限である3か月が過ぎた後に、多額の借金が判明するという場合もあります。そうした場合、状況から見て借金がないと信じたことについて申述し、相続放棄を申し立てることは可能です。

家庭裁判所に認めてもらえば、相続放棄の3か月の申述期間のスタートは「相続人が負債を知った日」からとなります。

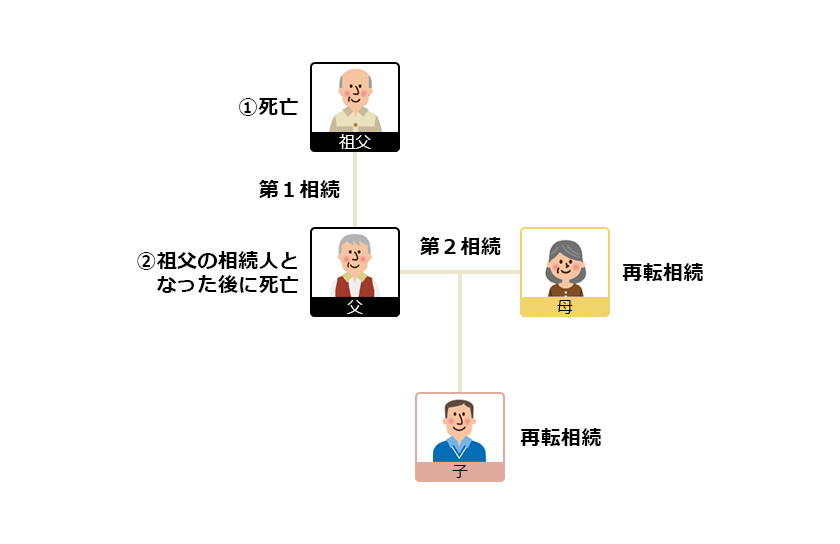

⑤再転相続があった場合

「再転相続」とは、本来の相続人が相続を承認または放棄する前に死亡したという場合に発生する相続のことです。たとえば父が亡くなり、長男が相続人になったものの、父の遺産を相続するか否か決める前に長男が亡くなったというような場合です。この場合、相続を承認または放棄する権利は長男の子に移動します。

このケースでは、相続放棄の期限は、父に対する相続が開始したことを知った日から3か月以内になります。

<再転相続の例>

イラストのケースであれば、子は祖父の相続と父の相続の両方に関して、父の死亡から3か月以内に、遺産相続を「承認する」「放棄する」を決めればよいということになります。

子の選択肢として考えられるのは、次の4つがあります。

①祖父・父両方の遺産を相続する

②祖父の遺産は相続し、父の遺産は放棄する

③祖父の遺産は放棄し、父の遺産は相続する

④祖父・父両方の遺産を放棄する

ただし、この4つの選択肢のうち、②を選択することはできません。祖父の相続を選択する権利は父から相続しているので、父の遺産を放棄することにより祖父の相続を選択する権利がなくなってしまうためです。

期間を伸長するのに必要な準備と手続き

相続放棄の期間を伸長するためには、前段階として次の流れがあります。

1 相続人の確定

被相続人の出生時から死亡時までの連続した戸籍謄本を取得します。家族が知らない相続人がいないかどうか、確かめます。

2 相続財産の調査

相続が始まったらすぐに、被相続人の遺産を調査し、プラスの財産とマイナスの財産を確認し、目録をつくります。負債が多い場合は、相続放棄を選ぶことを検討します。

3 相続する(単純承認、限定承認)・相続しない(相続放棄)を選ぶ

相続放棄することを決めたならば、家庭裁判所に「相続放棄の期限の伸長」を申立てするための必要書類を集めます。書類を提出するのは、被相続人の最期の住所地を管轄する家庭裁判所です。

必要書類など準備するものは、下記にまとめて紹介します。

準備するもの

- 相続放棄の期間の伸長の申立書

※裁判所のホームページよりダウンロードできます。 - 被相続人の住民票除票または戸籍の附票

- 期間の伸長を求める相続人(申述人)の戸籍謄本(戸籍全部事項証明書)

<費用>

相続人1人につき収入印紙800円分

連絡用の郵便切手(用意する金額はそれぞれの裁判所により異なります)

申立書

期間の伸長の申立てをする際に必要な書類で、その理由を記入します。

被相続人の住民票除票または戸籍附票

被相続人の住民票除票(または戸籍附票)の提出が必要となります。

住民票除票とは、転出や死亡により住民登録が抹消された住民票です。また、戸籍の附票とは、本籍地の市区町村が戸籍謄本と一緒に保管している書類で、その戸籍がつくられてから(またはその戸籍に入籍してから)現在に至るまで(またはその戸籍から除籍されるまで)の住所が記録された書類です。

利害関係人からの申立ての場合は利害関係を証する資料(親族の場合、戸籍謄本等)

申述人の親族が申立てをする場合、申述人の戸籍謄本に加えて、申述人との関係がわかるその親族自身の戸籍謄本の提出が必要となります。

また、法定代理人が申立てをする場合には、申述人との利害関係を証明する委任状と委任状に捺印した印鑑証明、本人であることを証明できる書類のコピーなどが必要となります。

伸長を求める相続人の戸籍謄本

期間の伸長を求める申述人と被相続人がどのような関係であるのかを証明するために、戸籍謄本が必要となります。戸籍謄本は、戸籍に記録されている全員についての関係を証明したもので戸籍のある本籍地の市区役所、町村役場で取得できます。

戸籍謄本は戸籍簿のコンピュータ管理を機に「戸籍全部事項証明書」という呼び名に変更されましたが、内容は同じものです。

手数料は1通450円です。戸籍謄本を請求できるのは、基本的に本人、配偶者、直系親族(父母、祖父母、子、孫など)に限られています。委任状を用意すれば、代理人が請求することもできます。

必要な書類を家庭裁判所に提出する

申立書に上で説明した書類を添付して家庭裁判所に提出します。家庭裁判所へ直接出向くか、郵便で送付するかどちらでも可能ですが、家庭裁判所によっては、郵送受付をしていない場合もあります。事前に家庭裁判所に確認してください。

おわりに:相続放棄には期間が定められているので注意が必要

被相続人の死亡を知った日(時)から3か月以内に相続放棄と限定承認のどちらかを選ばない時は、自動的に単純承認したことになります。もし被相続人に多額の借金があったなら、相続人はそれを引き受けることになります。

ただしすべての相続財産が把握できない場合や、すべての相続人に連絡がとれないなど、特定の理由によって期間内に承認か相続放棄を決断できない場合には、家庭裁判所に「相続放棄の期間の伸長」を申立てて期間を延ばすことができます。

相続財産の確定や相続人の認定に時間を要しており、相続放棄の期間の伸長を希望する人、また申請に必要な書類を集める時間のない人は、弁護士や司法書士など「相続手続きのプロ」に書類作成を依頼することも検討してみましょう。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表