死因贈与とは?立場別のメリット・デメリットや遺贈との違いを解説

Tweet自身が亡くなった後に財産をどのように相続させるかは重要な問題です。相続財産は基本的に法定相続人、つまりお子様や親御様などのご家族へ受け継がれます。しかし、法定相続人以外の方にも場合によっては財産を渡すことが可能です。その方法の1つが「死因贈与」です。

本記事では、死因贈与の概要から、よく比較されがちな「遺贈」との相違点について、項目ごとに紹介します。また、死因贈与と遺贈それぞれのメリットやデメリットも併せて解説します。相続の方法について検討されている方は、ぜひ参考にしてみてください。

目次

死因贈与とは

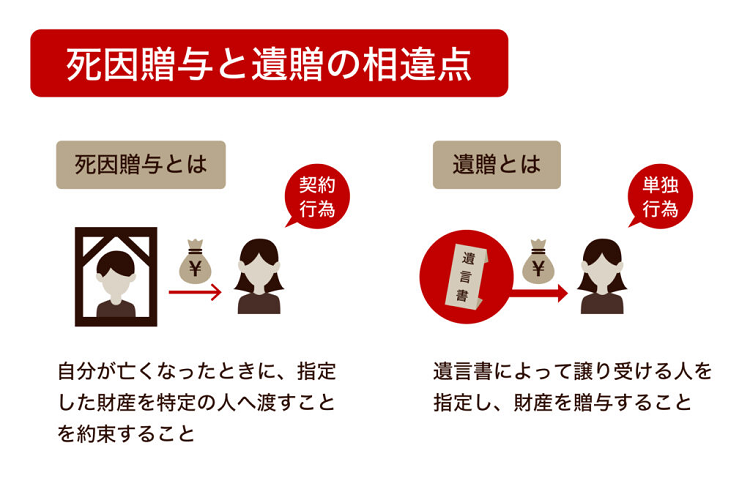

「死因贈与」とは、自分が亡くなったときに、指定した財産を特定の人へ渡すことを約束した契約行為です。贈与者(財産を渡す人)が生きている間に、受贈者(財産を受け取る人)と合意していたことが条件であり、これは重要なポイントです。贈与者が亡くなった時点で、死因贈与の効力が発生します。

遺贈との違い

似た行為として「遺贈(いぞう)」があるものの、前提となる条件が異なります。

似た行為として「遺贈(いぞう)」があるものの、前提となる条件が異なります。

遺贈とは「遺言書によって譲り受ける人を指定し、財産を贈与すること」です。遺贈には、財産を受け取る人との契約関係はありません。贈与者は、自身の財産を誰に遺贈させるのか、一方的に遺言書で伝えます。受贈者は、贈与者が亡くなって初めて、遺贈された事実を知るケースも多いでしょう。

死因贈与のメリット

贈与の種類の中でも特別な形態となる死因贈与ですが、メリットはどんなところにあるのでしょうか。贈与する側、贈与を受ける側の視点でそれぞれ見ていきましょう。

贈与者の場合

まず贈与者にとってのメリットは、大きく以下の2点です。

- 希望の相手に確実に財産を渡すことができる

- 口頭でも契約できる

死因贈与は生前に贈与者と受贈者の2者間で契約を行うため、贈与者が亡くなった後に、受贈者はその財産を放棄することはできません。つまり確実に財産を渡すことができます。遺言による贈与(遺贈)の場合は、贈与者が一方的に決定できる単独行為にあたるため、受贈者は財産を放棄することができます。

また贈与契約は口頭でもできるため、書面化は必須ではありません。つまり、書面を作成した際に形式を間違えていたから履行できないケースはないということになります。

受贈者の場合

続いて受贈者のメリットは、以下のような点です。

- 不動産の場合、生前に仮登記ができる

- 契約した負担内容を開始すれば、撤回ができなくなる ※負担付死因贈与の場合

死因贈与における受贈者は、贈与者の生前にきちんと契約しておくことで、自らが受け取る権利を守ることができます。例えば、死因贈与で不動産を受け取る場合、仮登記(始期付所有権移転の仮登記)というものがあります。これは、贈与者の死亡を始期とする条件付きで事前に権利者として仮登記、いわば所有者の順番待ちができる仕組みです。遺言ではこちらはできません。

また死因贈与の中でも、負担付の死因贈与で契約した場合、その負担となる事柄がいったん開始(履行)されれば、それ以降に贈与者が撤回することはできません。遺言は、贈与者の手によっていつでも新しいものに書き換えができてしまいます。

死因贈与のデメリット

メリットの次は、デメリットについても確認しておきましょう。こちらも贈与者と受贈者でそれぞれまとめています。

贈与者の場合

- 家族(相続人)と争いになりやすい

- 負担が一度履行されれば、撤回できない ※負担付死因贈与の場合

贈与者側のデメリットですが、一番は相続人以外の方が死因贈与によって財産を受け取ると、法定相続人と財産を巡って争いが起きやすいということです。メリットの1つに「書面化は必須ではない」点をあげましたが、「本当に贈与契約があったのか」を事実証明し、仮に争いが起こっても長期化を避けるためには書面に残しておいたほうが良いでしょう。また負担付贈与で負担事項の実行後に撤回できない点は、贈与者にとってはデメリットとなります。

受贈者の場合

- 登録免許税、不動産取得税が高くなる ※法定相続人の場合

- 金額によっては相続税がかかる

- 死因贈与の財産も遺留分の対象になる

まず死因贈与は、相続と比べて不動産にかかる税金面では不利になります。仮に受贈者が法定相続人であれば、相続をしたほうが得になります。(税金について詳しくは後述しています)

また死因贈与で受け取った財産は、相続税や相続人の遺留分侵害額請求の対象になります。

死因贈与の契約をするときに贈与税はかかりませんが、贈与者が亡くなったときに財産金額によって相続税がかかる場合があり、評価額が大きい不動産などでは納税資金が足りないといったケースも起こるので、注意しましょう。

遺留分とは「法定相続人に最低限保証されている財産割合」のことで、もし亡くなった方の財産のうち多くが死因贈与で法定相続人以外の第三者へ渡りそうな場合、相続人は遺留分を請求できるのです。

遺留分については下記の記事で詳しく解説しています。

遺贈のメリット

相続における遺言書は、基本的に優先度が非常に高いものです。

遺贈の場合、相続させたい相手の意思は関係なく、遺言書さえ用意できれば、自分の意思のみで相続による贈与を決められるのがメリットでしょう。また自分が亡くなるまで、誰にどの財産を渡すのかを知られないようにしたいといった場合は、死因贈与よりも遺贈のほうが適しています。

不動産の贈与にまつわる税金も、死因贈与より有利になることがあります。法定相続人への遺贈であれば、登録免許税のみで済むことがあり、税金対策としても有効です。

遺贈のデメリット

遺贈では、財産を渡すと遺言書で表明できるものの、相手はその財産について、放棄できる権利を持っています。すなわち、贈与者にとって、確実に自分の意思が実現するかどうかはわからない点は、デメリットと考えられます。

さらに、口頭で「財産を贈る」と伝えても成立せず、遺言書で必ず意思表示しなければなりません。作成した遺言書が、日付や署名など、必要な事項がふくまれている正しい形式かどうかなどを、しっかり確認しておくことが重要です。

遺言書を書く時期は特に決まっていません。財産のうち、相続をどうするのかについては早めに検討し、遺贈を選ぶなら、遺言書の書き方などをしっかり確認しておきましょう。

遺言書については下記の記事もご覧ください。

死因贈与と遺贈の比較

死因贈与と遺贈の相違点を、ポイントごとに比較します。

合意の有無

死因贈与では、贈与者と受贈者との間で財産の受け渡しについての認識合わせを済ませていることが必須です。しかし遺贈では、自分の財産を渡したいと思っている相手へ、生前に話を通しておく必要はありません。遺言で残しさえすれば、任意の財産を自分の意思のみで渡せます。

書面の必要性

死因贈与はあくまでも契約の一種であるため、贈与者と受贈者とが口頭で合意するだけで成立します。ただ、効力が生まれるのは贈与者が亡くなった時点であり、口頭だけでは契約の存在証明が難しく、後々ほかの相続人とトラブルになりがちです。できるだけ書面で残しておくほうが無難でしょう。

贈与契約書については、以下の記事もご覧ください。

一方、遺贈の場合、そもそも遺言書での指定が必要ですので、口約束では成立しません。

撤回方法

基本的にいずれのケースでも、一度表明した贈与について撤回可能です。

しかし、「負担付死因贈与」と呼ばれる、たとえば贈与者が介護や生活の補助などをしてもらうなどの代わりに特定の財産を渡す贈与の場合は、例外的に扱われます。すでに受贈者は贈与者のお世話をしているため、贈与者の勝手な意思で受贈者が振り回されたり、不利な立場に立たされたりしないよう、撤回が認められないこともあるからです。

財産放棄

死因贈与では、財産の受け渡しについて、生前の贈与者とすでに同意を交わしていることから、受贈者は贈与者の死後に放棄できません。しかし遺贈では、贈与者の意思のみで譲り渡す点から、受贈者は自らの意思で財産を放棄可能です。

年齢制限

死因贈与は契約行為にあたるため、贈与者になれるのは18歳以上、もしくは未成年でも親権者の同意がある場合です。なお、受贈者となるのは、税金の申告義務が発生しない範囲であれば、親権者の同意がない未成年でも可能とされています。

一方、遺言による遺贈は契約行為ではないため、15歳以上なら遺贈が可能です。また遺言による受贈は、年齢制限はありません。

税金

死因贈与や遺贈により不動産(土地や建物)を取得した際には、「登録免許税」と「不動産取得税」が発生します。死因贈与の場合は一律で税率が登録免許税2%、不動産取得税4%と定められていますが、遺贈は法定相続人とそれ以外の人とで、税率は異なっています。具体的には、特定遺贈の場合、登録免許税は法定相続人なら0.4%、それ以外なら2%で、不動産取得税は法定相続人なら非課税、それ以外なら4%(軽減措置あり)です。

不動産にかかる税金の比較

| 税金の種類 | 税率 | |||

|---|---|---|---|---|

| 相続/遺贈 | 死因贈与 | |||

| 法定相続人 | それ以外 | 法定相続人 | それ以外 | |

| 登録免許税 | 0.4% | 2.0% | 2.0% | |

| 不動産取得税 | なし | 4.0% ※特定遺贈のみ、軽減措置あり |

4.0% ※軽減措置あり |

|

登記方法

死因贈与によって不動産贈与が行われた場合、受贈者は「始期付所有権移転仮登記」の手続きをすれば、贈与者が生きているうちに、自身の権利を保護できます。贈与者、受贈者の共同申請が基本であるものの、贈与者の承諾があれば、受贈者だけでも申請可能です。

一方、遺贈では、受贈者と遺言執行者だけでも所有権移転登記が可能とされています。しかし、贈与者の生前には権利変動も生じておらず、登記の請求権があるわけでもないため、仮登記はできません。

死因贈与を実施する際のポイント

では実際に死因贈与を実施しようとなった際には、以下のポイントをおさえておくと役に立つでしょう。

①贈与契約書は作成したほうがベター

死因贈与は契約書が必須ではありませんが、のちのちの相続人とのトラブルを避けるためにも贈与契約書を作成しておいたほうが良いでしょう。贈与者が亡くなってしまうと、証明できる人は受贈者の方おひとりになってしまうからです。さらに公正証書によって作成しておくことで、その証明はより強固なものになります。贈与者が亡くなるまでの保管問題や紛失のリスク等にも備えることができるでしょう。

②死因贈与契約の執行者を定めておく

死因贈与によって不動産を譲り受けた場合、本来であれば相続財産となるはずだった不動産のため、その登記にあたっては通常、相続人全員と共同で名義変更をする必要があります。しかし、贈与契約の時点で執行者を定めておくことで、本登記の際には執行者と受贈者のみで手続きを進めることができるのです。

執行者は受贈者本人が務めることもできるため、受贈者を執行者と定めて契約をすれば、1人で本登記の手続きが可能です。

おわりに:

不動産の相続を検討していると、「死因贈与」と「遺贈」のどちらがよいのか、迷うことがあるかも知れません。いずれにもメリット、デメリットがあるため、財産の状況からどのようにするのが適切なのかを、早めに検討しておくようにしましょう。

税理士法人レガシィは50年以上の歴史を持つ相続専門の税理士法人です。お客様の要望に合わせて、オーダーメイドでさまざまなプランを用意していますので、ぜひお気軽にお問い合わせください。

創業60年を超えるレガシィにお任せください。

-

累計相続案件実績

32,000件超

2025年10月末時点

-

資産5億円以上の方の

複雑な相続相談件数年間1,096件

2023年11月~2024年10月

-

生前対策・不動産活用・

税務調査対策までワンストップ対応

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表