贈与税申告書の書き方|贈与税を自分で申告する方法

Tweet一方が自分の保有している財産を無償で相手方に与え、それが相手方に受諾されることを「贈与」といいます。個人から個人への贈与が発生した場合、原則として年間110万円を超えると「贈与税」がかかってきます。この場合の「個人」とは他人のことだけではなく、親や祖父母、配偶者、子、孫なども含まれます。贈与税を支払わなければならないのは、財産をもらった側の人です。

贈与税の支払い義務が生じた場合は、税務署に申告・納付をしなければなりません。申告・納付を怠るとペナルティを与えられるので注意しましょう。この記事では贈与税の申告に必要な申告書の書き方について解説いたします。

贈与税の申告を自分で行いたいという方はぜひ参考にしてください。

目次

贈与税申告書の入手方法

贈与税を申告するには、専用の「申告書」が必要となってきます。この申告書に必要事項を記入し、税務署に提出するわけです。まずは申告書がどこで手に入るのかということから見ていくことにしましょう。

最寄りの税務署もしくはホームページで入手する

申告書は全国どこの税務署でも入手することができます。受付でその旨を申し出てください。自分の住む地域はもちろんですが、たとえば勤務先に近い税務署であっても申告書は入手できます。

税務署がどこにあるのかがわからない場合は、国税庁のホームページにアクセスしてみましょう。トップページに「税務署を検索」というコーナーがあるので、ここに郵便番号または住所を入力すれば管轄する税務署が表示されます。

なお、国税庁のホームページからも申告書をダウンロードすることができます。

参考:国税庁ホームページ『令和2年分 贈与税の申告書等の様式一覧』

e-Taxを利用する

e-Taxを利用すれば、申告書を入手しなくてもパソコン上から贈与税の申告を行うことができます。e-Taxとはインターネットを利用して国税に関するさまざまな手続きができるシステムのことです。贈与税以外にも所得税や相続税、法人税などの申告手続きを行うことができます。

パソコンに詳しくない方には少しハードルが高いかもしれませんが、自宅で申告書の作成から提出までできるので大変便利です。

贈与税額の計算方法

贈与税の申告書には「申告期限までに納付すべき税額」を記入する項目があります。これは算出した贈与税額のことです。それ以外にも「暦年課税分の課税価格の合計額」「基礎控除後の課税価格」「課税価格に対する税額」など、贈与財産の総額をもとにさまざまな計算をし、埋めていかなければならない項目があります。

そのため、申告書への記入にはあらかじめ贈与税を計算しておく必要があります。その手順と計算方法についていかに解説していきましょう。

対象となる財産を洗い出す

贈与税は原則として1年間(1月1日から12月31日まで)の贈与財産の総額から計算していきます。したがって、まず行うことは受贈財産(贈与として受けとった財産)を洗い出すことです。贈与の多くは現金で行われますから、いくらの贈与があったのかは簡単に把握できるはずです。

この洗い出しで気を付けなければならないのは、「みなし贈与」もきちんと把握することです。みなし贈与とはその名のとおり、「贈与とみなされる行為」のことをいいます。贈与税における贈与とは、個人から個人へと無償で財産を渡すことですが、それなら売買があった場合は贈与にはならないと考えるのが自然です。

しかしたとえば、親がもつ時価3,000万円の土地を子に半額(1,500万円)で売却した場合、これこの安くなった1,500万円は贈与とみなされてしまいます。市場の価値よりもはるかに安い価格で売却することを「低額譲渡」といいますが、この場合はそれに該当します。

また、親が子の借金の肩代わりをした場合も、みなし贈与と判断される可能性が高くなります。借金の負担を親によって解消されたことで、子は「債務免除益」を得たことになるからです(ただし例外的にみなし贈与の対象とならないものもあります)。

これらのほかにもみなし贈与と判断されるケースはありますが、多くの人はそれに気づかず贈与税の申告を行わないか、申告をするとしてもみなし贈与分を含まないまま済ませてしまいます。そうなると税務署から指摘を受けることになるので要注意です。

贈与税(暦年課税)の税額の計算明細で計算

贈与税は原則として「暦年課税」方式で計算します。暦年課税方式は「1年間(1月1日から12月31日まで)に受けた贈与の総額から基礎控除額の110万円を差し引き、その残りの金額に規定の税率を乗じる方式」です。計算式は次のようになります。

【贈与税額=(贈与された額−110万円)×税率−控除額】

たとえば1年に200万円の贈与があった場合、ここから110万円を差し引いた90万円に規定の税率(以下の表を参照)を適用するということです。もし110万円以下の贈与であれば、基礎控除額の範囲内に収まるため、贈与税は発生しません。

具体的な数字を使って計算してみましょう。なお、ここでの税率は「特例税率」を用います。特例税率とは、両親や祖父母など直系尊属から20歳以上の子や孫に贈与があった場合に適用される税率のことです。

特例税率

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | 0円 |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

年に200万円の贈与を受けた場合

①贈与総額200万円から基礎控除額110万円を差し引いて課税価格を算出する

【200万円−110万円=90万円】

②上記の表を参照して課税価格に該当する税率と控除額を適用する

【90万円×10%−0円=9万円】

以上の計算から、200万円の贈与を受けた時の贈与税は9万円となります。

贈与税申告書の記載方法

贈与税の計算が終わったことで申告書に記載ができるようになりました。ここからは申告書の見本を見ながら記載方法について説明していくことにしましょう。

なお、ここで説明する内容は、特例などは使わない最もシンプルな贈与税の申告例です。まずは申告書の見本をご覧ください。

住所・氏名等の記載

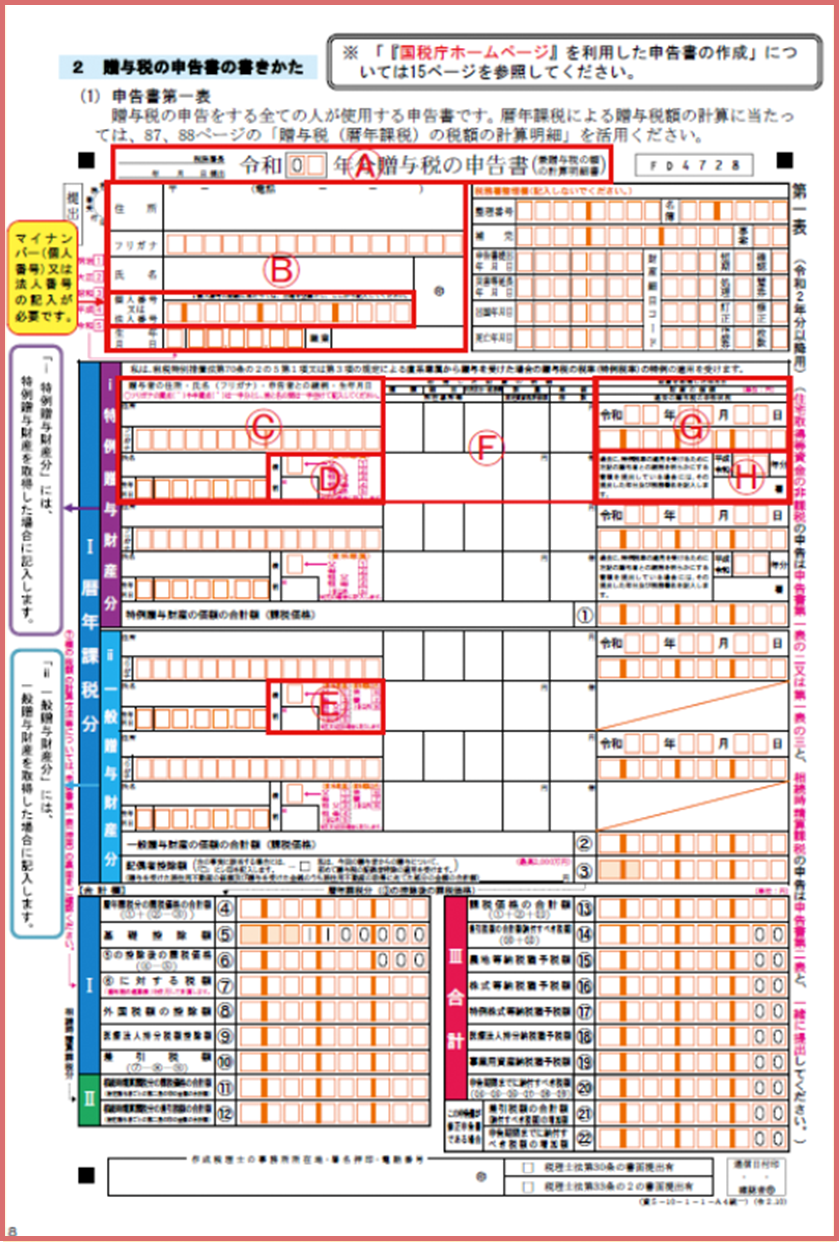

申告書の見本に赤字で示されているⒶからⒽまでの項目に関して、どのような内容を記入するのか見ていきましょう。

Ⓐ申告を行う人の住所地を所轄する税務署名・申告書の提出年月日・贈与を受けた年を記入します。

Ⓑ申告を行う人の住所・電話番号・氏名・マイナンバー・生年月日・職業を記入します。

Ⓒ贈与をした人の住所・氏名・生年月日を記入します。

ⒹⒺ

申告を行う人にとって、贈与をした人はどういう続柄なのかを番号から選んで記入します。

Ⓕ贈与を受けた財産に関する種類や細目を記入します。種類や細目については「取得した財産の種類、細目、利用区分・銘柄等の記載要項」を参考にしてください。

取得した財産の種類、細目、利用区分・銘柄等の記載要項(国税庁)

Ⓖ贈与を受けた年月日・財産の価額を記入します。

Ⓗ特例贈与財産に関して、以前に贈与者との続柄を示す書類を税務署に提出している場合は、提出年分とその税務署名を記入します。

各欄への金額の書き方

ここからは申告書にある○で囲まれた数字(①〜㉒)に記入する金額について説明します。なお、記入が不要な項目もあるので、その部分は割愛します。

①特例贈与財産の総額を記入します。

②一般贈与財産の総額を記入します。

④暦年課税の対象となる贈与財産の総額(①+②)を記入します。

⑥基礎控除額の110万円を④から差し引いた額を記入します。

⑦上記の⑥に該当する税率を適用し、贈与税額を算出します。

⑩⑭⑳ほかの控除や各種納税猶予税額、相続時精算課税は今回はないと想定しているため、上記の⑦と⑩⑭⑳は同じ金額になります。この数字を記入します。

税理士に頼んだほうがよい場合

以上、暦年課税による最もシンプルな贈与税の申告について、申告書の記載方法を説明しました。手順を踏んで進めれば、決して難しくはないことがおわかりになったはずです。申告書の作成は思ったよりも簡単なのです。

その一方で、作成する申告書のなかには、税の専門家である税理士の力を借りたほうが良いものもあります。対象財産の評価が難しい場合や各種特例を使って申告を行う場合がそれに当てはまります。より詳しく見ていくことにしましょう。

対象財産の評価が必要な場合

贈与の対象となる財産は現金だけとは限りません。たとえば土地や家屋などの不動産も贈与をすることができます。また、会社を経営している方なら後継者に自社株を贈与しておきたいというケースもあるでしょう。

こうした不動産や自社株の評価は一般的に難しく、場合によっては税金を払いすぎたり、あるいは過少に申告してしまったことで税務署から指摘を受けたりすることになりかねません(ペナルティを与えられる可能性があります)。そのため、専門知識が豊富な税理士のサポートを受けたほうが安心です。

特例を使用する場合

贈与税には税負担の軽減につながる非課税枠の大きな特例がさまざまに設けられています。たとえば、マイホームの購入資金の贈与に関する「住宅取得等資金の非課税」や2,000万円の非課税枠がある「配偶者控除」、2,500万円までが非課税となる「相続時精算課税」などです。

こうした特例を使う際には税額の計算や記載すべき項目がより複雑になるだけではなく、申告書に添付しなければならない書類も増えてきます。不慣れな方にとっては相応の時間を費やすことになることから、このような時も税理士に任せると安心です。

贈与税の非課税枠については、下記の記事もご覧ください。

おわりに:贈与税の申告書は自分でもつくれるが税理士に頼んだほうがスムーズ

贈与税における「贈与」とは、個人から個人に無償で財産を渡すことをいい、1年間の総額が110万円を超えた場合は原則として贈与税の支払い義務が生じます。

贈与税を支払うのは財産をもらった人で、申告書を作成して税務署に提出しなければなりません。この記事では、贈与税の計算方法も含めた申告書の基本的な書き方について解説しました。

手順を踏まえて記入をしていけば、申告書を作成するのはさほど難しくないのですが、なかには「自分でするのは不安」と思う方もいることでしょう。専門知識を駆使する必要のある申告書を作成する場合はなおさらです。

もし、そうした不安や心配を感じている方は、税の専門家である税理士に相談することをご検討ください。豊富な実績をもつ税理士なら贈与税の計算から申告書の作成、有利な特例の活用などさまざまなサポートが提供可能です。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表