贈与税の無申告は税務署にバレる?|バレた場合のペナルティも解説

Tweet財産が無償で渡された場合、それを「贈与」といいます。この贈与が個人間で行われた時には「贈与税」を支払わなければならない可能性も生じてきます。たとえ親子間であっても、課税の対象となってくるのです。

ただ、ここで注意が必要なのは、贈与税を払わなければならないことを判断するのは、まずは自分自身であるということです。贈与税とは原則として自分から税務署に申告をして納めるべき税金なのです。

では、もしその申告を怠ってしまうとどうなるのでしょうか?税務署に気づかれることなくやり過ごすことはできるのでしょうか?

結論からいえば、それは不可能と考えたほうがいいでしょう。「税務署にばれることはない」と贈与税の申告を放置した場合、ほぼ100%の確率で重いペナルティが与えられることになります。この記事では贈与税の無申告がどんな場合にばれるのか、またそのペナルティについて解説いたします。

目次

贈与税の申告の基本

まずは「贈与とは何か?」というところから話を始めましょう。贈与とは、一方が自分の保有している財産を無償で相手方に与え、それが相手方に受諾されることです。贈与をする人のことを「贈与者」、受ける人のことは「受贈者」と呼びます。一般的には親御さんが贈与者で、お子さんが受贈者となるケースが多いといえます。

この贈与が個人から個人へと行われた時にかかってくる税金が「贈与税」で、原則として1月1日から12月31日までの1年間に受けた贈与の総額に対して課せられます。支払いの義務が生じるのは受贈者すなわち財産を受けとった側の人です。

贈与税の支払い義務が生じた場合、税務署に申告をして納付を済ませなければなりません。これを怠ると申告漏れ・脱税とみなされて、重いペナルティを与えられることになってしまうのです。実際に贈与された額より少ない金額を申告した場合も同じです。

受贈額が年110万円を超えたら申告が必要

贈与税を支払わなければならないのは、贈与を受けた人全員というわけではありません。

なかには贈与を受けたとしても贈与税の支払い義務が生じない人もいます。なぜなら贈与税には「非課税枠」が設けられているからです。

贈与税の原則的な課税方式は「暦年課税」です。この場合、1年間(1月1日から12月31日まで)の受贈額が110万円以下であれば課税の対象とならず、申告の必要もなくなるのです。

ただし、ここで注意が必要なのは、複数の人からの贈与があった場合です。たとえば、父親と母親からそれぞれ100万円を贈与されたとします。どちらも受贈額は110万円以下ですが、両方を合計すると非課税枠の110万円をオーバーします。この場合、200万円から110万円を控除した(差し引いた)額の90万円に贈与税がかかってきます。

また、110万円以下の受贈であっても、数年にわたっていくらを贈与するという契約を結んでいる場合は、「定期金に関する権利」を受け取ったとみなされ、その合計額が契約をした年の贈与とみなされます(定期贈与)。例えば、5年にわたって100万円を贈与するという契約を結んだ場合は、合計額である500万円に対して贈与税がかかります。

なお、生活費や教育費は原則として贈与税の対象とはなりません。

暦年課税の税率と控除額

特例税率・・・・親・祖父母などの直系尊属から20歳以上(贈与を受けた年の1月1日時点)の子・孫が贈与を受けた場合に適用される税率

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | 0円 |

| 200万円超400万円以下 | 15% | 10万円 |

| 400万円超600万円以下 | 20% | 30万円 |

| 600万円超1,000万円以下 | 30% | 90万円 |

| 1,000万円超1,500万円以下 | 40% | 190万円 |

| 1,500万円超3,000万円以下 | 45% | 265万円 |

| 3,000万円超4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

一般税率・・・上記以外の兄弟姉妹や他人から贈与を受けた場合、また受贈者が20歳未満の場合に適用される税率

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | 0円 |

| 200万円超300万円以下 | 15% | 10万円 |

| 300万円超400万円以下 | 20% | 25万円 |

| 400万円超600万円以下 | 30% | 65万円 |

| 600万円超1,000万円以下 | 40% | 125万円 |

| 1,000万円超1,500万円以下 | 45% | 175万円 |

| 1,500万円超3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

贈与税の申告期限

贈与税の支払い義務があるとわかったら、税務署に対して申告をしなければなりません。

その時期ですが、贈与があった年の翌年2月1日から3月15日までの期間となっています(3月15日が土日祝日なら次の平日が申告期限)。

申告期限を過ぎてしまうと、のちに解説するペナルティを与えられることになるので必ず守るようにしましょう。

贈与税の無申告は不相応な買い物でばれる

税務署は、課税に結び付くさまざまな情報を集めることができる調査権限をもっています。そのため贈与税の申告が必要と推測される大きなお金の動きがあった場合は調査を行うことになります。その調査の過程で「お尋ね書」と呼ばれる文書を送付したり、直接当人から聞きとりを行ったりするのです。

税務署では納税者の税金に関する情報を一括管理するシステムを導入しているため、その人の収入やおおまかな財産なども把握しています。

そういったことから、収入や財産に見合わない高額な買い物をした場合は「そのお金はどこからきたのか?」と調べることになるわけです。その調査の結果「贈与税の申告の義務あり」と判断されたら、その義務を果たすことを求められることになります。

以下、どのような時に税務署に調べられることになるのか、具体例を見ていくことにしましょう。

不動産を購入した場合

大きなお金が動く最も一般的なケースは不動産を購入した時といっていいでしょう。親御さんから購入資金を援助してもらい、マイホームを建てるケースがわかりやすいはずです。こうした場合、税務署もすぐにチェックを始めます。

土地や建物などの不動産を所有すると、権利関係を明らかにしておくために「登記」を行うことになっています。登記は法務局で手続きをしますが、法務局からは税務署に登記があったことを伝えることになっています。その登記情報をもとに税務署は贈与がなかったどうかの調査を始めるというわけです。

マイホームを購入した場合、税務署から「お買いになった資産の価額などについてのお尋ね」という文書が届くことがあります。これが一般的に「お尋ね書」と呼ばれるもので、不動産を購入した人の職業や年収、購入金額、その購入資金の調達先などについての回答を求めるものです。

回答するかしないかは任意なのですが、回答をしない場合は不審に思われてしまう可能性が高くなることは否定できません。かといって、お尋ねに虚偽の回答をするのはもちろん厳禁です。その後の調査で虚偽と判明した場合は本来の贈与税に加えて重加算税などがかかってくることがあります。

もし、調査の結果、親御さんからの贈与によって得た資金でマイホームを購入したことがわかると、贈与税の申告を求められることになります。

高額な投資をした場合

株式の購入など高額な投資をした場合も、税務署から「お尋ね」が送付されることがあります。税務署では一定数以上の株式を購入した人がいた場合に、証券会社に対して「異動調書」を提出するように求めています。

この異動調書には株式を大量に購入した人の情報が記されています。税務署はその異動調書をもとに、投資の資金はどこから調達したのかを調べるためにお尋ねを送ってくるというわけです。もし、調査の結果、親御さんからの贈与によって得た資金で株式投資をしていたことがわかると贈与税の申告を求められることになります。

贈与税の無申告は相続の時にばれる

高額の買い物をした場合以外に、贈与税の無申告を税務署から指摘されがちなのは「相続が発生した時」です。税務署は納税者の税金に関する情報を管理しているという話をしましたが、多額の財産を遺した人が亡くなった場合は「相続税の申告義務が生じるのでは?」という観点から調査を開始します。その過程で贈与税の申告漏れを見つけるというわけです。具体的なケースを見ていくことにしましょう。

資産がいつの間にかなくなった場合

贈与は現金を渡すだけではなく、土地などの不動産を与える場合もあります。不動産を所有した時に登記を行うことはすでにふれましたが、これは新たに不動産を購入した場合に限らず、名義を変更した時にも行われます。要は、誰がその不動産の所有者なのかを明らかにしておくわけです。

相続税の調査の過程で、亡くなった方(被相続人という)が所有していたはずの不動産がお子さんの名義になっていることが発覚すれば、贈与があったとみなされることになります。

過去の預金の履歴から調査される場合

身内の方が亡くなると、市区町村役場(所)に死亡届を出すことになりますが、その死亡の情報は税務署にも伝えられることになっています。もし多額の財産を遺した可能性のある方が亡くなった場合は、相続税の調査が始まることになります(なお、相続税の場合も「お尋ね書」が送付されてくることがあります)。

その調査においては被相続人の預貯金の流れ(出し入れ)もチェックされます。それによって大きな額のお金が引き出されていた場合は、その使い道を調べられることになります。その際には相続人(配偶者や子どもなど)に確認することもあります。

とくに被相続人の子どもは最も贈与の対象となりやすいので、調査も入念に行われると考えたほうがいいでしょう。そこでもし贈与があったことが発覚すれば、贈与税がかかってくる可能性があるというわけです。

贈与税の無申告がばれた場合のペナルティ

贈与税の申告・納付を適正に行わなかった場合はペナルティが与えられます。具体的なものとしては次の三つが挙げられます。

①延滞税

②無申告加算税

③重加算税

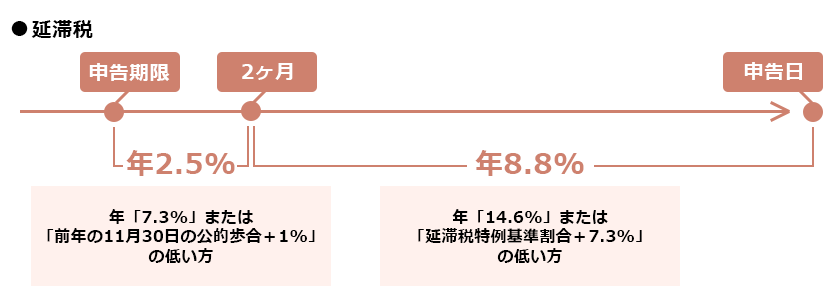

①延滞税

延滞税とは納税が遅れたことで課せられる税金です。支払いが遅れた分に対する利息と考えるとわかりやすいでしょう。税率は以下のとおりです。

【納付期限を過ぎた翌日から2か月以内:年7.3%(令和3年末までは2.5%)】

【納付期限から2か月を過ぎた場合:年14.6%(令和3年末までは8.8%)】

②無申告加算税

期限までに申告がなかったことへのペナルティとしてかかってくる税金です。この場合、税務署から指摘を受けてから申告を行う場合と、指摘を受ける前に申告を行う場合では税率も変わってきます。その税率は以下のとおりです。

| 申告者の状況 | 贈与税額 | 税率 |

|---|---|---|

| 税務調査の通知を受ける前 (自主的に申告) |

– | 5% |

| 税務調査の通知を受けてから調査が入るまで | 50万円まで | 10% |

| 50万円を超える部分 | 15% | |

| 税務調査を受けた後 | 50万円まで | 15% |

| 50万円を超える部分 | 20% |

③重加算税

重加算税は、隠蔽や偽装など意図的な無申告または過小申告をしたと判断された場合に課せられます。税率は以下のとおりですが、贈与税の申告期限が平成29(2017)年以降で、過去5年以内に無申告課税または重加算税を課税された前歴があれば、税率は上がります。

【無申告の場合 40%(前歴があれば50%)】

【過小申告の場合 35%(前歴があれば45%)】

悪質な場合には懲役刑も

贈与税の申告に関して悪質な意図により無申告・過小申告があったと判断された場合、重加算税で済まないケースもあります。刑事罰にまで発展し、さらには懲役刑を受ける可能性もあるのです。リスクが高いうえに社会的な信頼も失うことになりますから、申告は正しく行うようにしましょう。

おわりに:贈与税の無申告はバレる可能性が高いのでしっかり申告を

無償で財産が渡されることで生じる「贈与」。その額によっては贈与税の支払い義務が発生することもあります。もしそうなったら、税務署に申告をしなければならないのですが、その申告を怠るとペナルティがのしかかってきます。そして無申告や過少申告は「必ず」といっていいほど税務署が発見します。この記事ではその具体的なケースにもふれました。

贈与を受けた時には、期限までに必ず申告・納付を行うようにしましょう。その際、手続きなどで不安や心配を感じるという方は専門知識が豊富な税理士に相談することをおすすめいたします。相続税に関して税理士に相談をするケースは多いかと思いますが、贈与税に関しても資産税に詳しい税理士は有効な助言をさまざまに提供してくれます。また、将来的に相続まで含めた節税対策のアドバイスにも期待ができます。安心できる贈与税対策のためにも、税理士への相談を検討してみてもいいかもしれません。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表