贈与税の申告方法を5つのステップで分かりやすく解説!申告漏れによるペナルティにも注意

Tweet「贈与」とは、一方が自分の保有している財産を無償で相手方に与え、それが相手方に受諾されることをいいます。この贈与が行われた時には「贈与税」を支払わなければならないケースがあります。贈与が行われるのは多くが親子間ですが、たとえ親子であっても、課税の対象となってくるのです。

ただ、ここで注意が必要なのは、贈与税とは原則として自分から税務署に申告をして納めなければならない税金ということです。自分で贈与税の申告が必要かどうかを判断し、必要であれば税務署に必要な書類を提出します。

この記事では贈与税の申告方法を五つのステップでわかりやすく解説いたします。

目次

贈与税は1年間の受贈額に応じて課税される

贈与税の対象となる「贈与」は、両親や祖父母、兄弟姉妹、あるいはそれ以外の人など個人から個人へ無償で財産を与えることをいい、贈与を行う人は「贈与者」、受け取る人は「受贈者」と呼ばれます。一般的には「親から子へ」贈与が行われるケースが多いといえるでしょう。

この贈与された財産が一定の額を超えた場合にかかってくるのが「贈与税」です。この場合、受贈者すなわち財産を受けとった人に支払い義務が生じます。では、その一定の額とはいくらなのでしょう? 主なものとしては二つのケースがあります。

まずは「暦年課税」を適用するケースで、こちらがオーソドックスな課税方式です。

暦年課税は年間の贈与額が110万円までは非課税となっており、これを超えると課税対象となってきます。

もう一方のケースは「相続時精算課税」で、こちらは親や祖父母から贈与を受けた時に2,500万円までを非課税とする方式です。ただし、その贈与財産の価格は相続が発生した時に相続税の課税対象となります。

暦年課税の場合、贈与税は1年間(1月1日から12月31日まで)に受けとった財産の合計額から算出します。合計額から非課税分110万円を差し引いた額に対して課税され、申告・納付義務が生じるというわけです。相続時精算課税の場合は累計額が2,500万円を超えた時点で申告・納付義務が生じます。

贈与税申告期間は贈与を受けた翌年2月1日~3月15日

贈与税の支払い義務があるとわかったら、税務署に対して申告をしなければなりません。なお、申告先は受贈者が住む地域を管轄している税務署となります。

申告の時期ですが、贈与があった年の翌年2月1日から3月15日までの期間となっています(3月15日が土日祝日なら次の平日が申告期限)。

申告期限を過ぎてしまうと、後に解説するペナルティにより課税されることになるので必ず守るようにしましょう。

贈与税申告の流れを5つのステップで解説!

贈与税の支払い義務があるとわかった場合、具体的にどのようなやり方で申告をしなければならないのでしょうか? その流れとしては、次の五つのステップが挙げられます。

①贈与税の申告方法を決める

②贈与税申告に必要な書類を準備する

③贈与税額を算出する

④贈与税の申告書を記入する

⑤贈与税の申告書と必要書類を提出する

以下、それぞれに解説していくことにしましょう。

①贈与税の申告方法を決める

贈与税の申告方法を決めるとは、作成した申告書や添付資料(提出が必要な場合)をどのような形で税務署に提出するかということです。提出の仕方としては次の四つがあります。

税務署へ書類を持参

税務署に直接もっていく方法です。税務署が近くにあったり、税務署員に相談したいことがある場合は直接足を運んだほうがいいでしょう。

書類を送付

申告は郵送でも受け付けてもらえます。税務署まで行く時間がとれない、あるいは税務署が遠方にあって行くのが大変な場合は郵送が便利です。なお、万一のことを考えて普通郵便ではなく書留郵便で送ると安心です。

e-Taxを利用

e-Taxとはインターネットを利用して国税に関する各種手続きができるシステムのことです。従来は書面による提出しかできませんでしたが、今はデータ送信による申告も可能になっています。自宅にいながら申告ができるので便利なのですが、パソコンに詳しくない人には少しハードルが高いかもしれません。

国税庁のホームページではe-Taxを利用するまでの流れが掲載されていますので、そちらも参考にしてみてください。

税理士へ依頼

税の専門家である税理士に任せると安心して申告を行うことができます。ただ、税理士と一口にいっても、得意不得意の分野があります。贈与税に関する知識が豊富で贈与税の申告の実績が確かな税理士を選ぶようにしましょう。

②贈与税申告に必要な書類を準備する

贈与税の申告に必要となってくる申請書や添付書類は課税方式や適用を受ける特例によって違ってきます。以下の表を参考にしてください。

| 申告の内容 | 使用する申告書 |

|---|---|

| 暦年課税を申告する人 | 第一表 |

| 相続時精算課税を申告する人 | 第一表と第二表 |

| 住宅取得等資金の非課税と暦年課税を申告する人 | 第一表と第一表の二 |

| 住宅取得等資金の非課税と相続時精算課税を申告する人 | 第一表と第一表の二と第二表 |

なお、申告書は税務署で入手ができます。また、国税庁のホームページからもダウンロードが可能です。

参考:国税庁ホームページ『令和2年分贈与税の申告書等の様式一覧』

また、各種特例の適用を受ける場合の添付書類に関しては次の表を参考にしてください。

| 適用を受ける特例 | 添付書類 |

|---|---|

| 相続時精算課税 |

|

| 住宅取得等資金の非課税 |

|

| 贈与税の配偶者控除 |

|

③贈与税額を算出する

贈与税の算出については、すでにふれたとおり暦年課税では1年間に受けとった財産のうち、基礎控除110万円を超えた分が課税対象となります。税率に関しては以下の表を参考にしてください。

税率は「一般税率」と「特例税率」の2種類がありますが、ここでは一般的に多い親や祖父母からの贈与で適用される「特例税率」の表を掲載します。

暦年課税の税率と控除額

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | 0円 |

| 200万円超400万円以下 | 15% | 10万円 |

| 400万円超600万円以下 | 20% | 30万円 |

| 600万円超1,000万円以下 | 30% | 90万円 |

| 1,000万円超1,500万円以下 | 40% | 190万円 |

| 1,500万円超3,000万円以下 | 45% | 265万円 |

| 3,000万円超4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

たとえば35歳の息子に400万円の贈与をしたとすると、贈与税は次のように算出します。

【400万円(贈与分)−110万円(基礎控除)=290万円(課税対象)】

【290万円×15%−10万円=33万5,000円(贈与税)】

贈与税の税率について、詳細は下記の記事もご覧ください。

また、相続時精算課税の場合は2,500万円を超えた額に対して一律20%の税率が適用されます。たとえば3,000万円の贈与を受けたとすると、課税対象は特別控除額を差し引いた500万円となり、その20%である100万円が贈与税となります。

④贈与税の申告書を記入する

贈与税の申告に用いる代表的な書類としては次の3つがあります。

[第一表 贈与税の申告書]

[第一表の二 贈与税の申告書(住宅取得等資金の非課税の計算明細書)]

[第二表 贈与税の申告書(相続時精算課税の計算明細書)]

それぞれに必要な記入項目を以下に説明していきましょう。

第一表に記入する項目

「第一表 贈与税の申告書」を用いるのはもっとシンプルなケースで、贈与税を申請するだけなら、この用紙だけでかまいません。

記入項目

納税者の氏名・住所・個人番号・生年月日・職業

贈与者の住所・氏名・生年月日・受贈者との続柄

贈与財産の明細と課税価格、贈与を受けた年月日

第一表の二に記入する項目

「住宅取得等資金の非課税の特例」を利用する場合は第一表に加えてこの「第一表の二」も提出します。

なお、「住宅取得等資金の非課税の特例」とは子や孫のマイホーム購入を目的とした贈与において、最大1,500万円までは贈与税がかからないという制度です。

記入項目

受贈者の氏名

贈与者の住所・氏名・受贈者との続柄

取得した財産の所在地(通常受贈者の住所)・取得した年月日と金額

第二表に記入する項目

相続時精算課税の適用を受ける場合は、第一表に加えて、この「第二表」も提出します。

記入項目

受贈者の氏名

贈与者の住所・氏名・受贈者との続柄・生年月日

贈与財産の明細と贈与を受けた年月日

過去の年分の贈与についての贈与税の申告状況

⑤贈与税の申告書と必要書類を提出する

申告書の作成が済んだら、必要な添付書類とともに税務署に提出をします。提出方法はすでにふれたように「税務署への持参」「郵送」「e-Tax」があります。税理士に依頼をした場合は税理士が申請を代行してくれます。

なお、郵送の場合は切手を貼った返信用封筒を同封すれば、収受印が押された控えが後日返送されてきます。

贈与税申告後の納税方法

贈与税を納める方法としては次の四つがあります。

現金で納付

納付書は税務署の窓口で入手できますので、裏面の記入見本を参照して必要事項を記入しそれをもって金融機関または税務署へ行き、現金で納めます。

e-Taxで納付

預貯金口座からの振替による納付やインターネットバンキングなどからの納付ができます。

クレジットカードで納付

インターネット上の専用サイトから納付をすることも可能です。ただし、決済手数料がかかります。

コンビニで納付

QRコードを利用してコンビニエンスストアで納付することも可能です。ただし利用可能額は30万円以下で、QRコードは国税庁のホームページで作成・出力する必要があります。

贈与税の申告内容は後から修正できる

申告期限には間に合ったものの、後で確認してみたら申告内容に誤りがあることがわかった時はどうすればいいのでしょうか? こういう場合は修正を行うことができます。贈与税を少なく申告してしまったケースと多く申告してしまったケースそれぞれについて見ていきましょう。

贈与税を少なく申告した場合

贈与税を少なく申告してしまった場合は「修正申告」を行います。修正申告書を提出し、追加分の税金を払いましょう。

税務署から指摘される前に申告をすれば「延滞税」ががかりますが、指摘後の修正申告は「過小申告加算税」もプラスされます。

贈与税を多く申告した場合

贈与税を多く申告してしまった場合は「更正の請求」を行います。請求が認められると払い過ぎた分の税金が還付されます。申告期限は6年なので間に合うように更正の請求の手続きを進めましょう。

贈与税の申告期限を過ぎると附帯税がかかる

贈与税の申告・納付を適正に行わなかった場合はペナルティとして課税されます。申告期限は必ず守るようにしましょう。主なペナルティとしては次の2つが挙げられます。

- 無申告加算税

- 延滞税

贈与税を申告しないと「無申告加算税」が課せられる

無申告課加算税は、期限までに申告がなかったことに対するペナルティとして課せられる税金です。税率は状況によって細かく分けられており、以下のとおりです。

| 申告者の状況 | 贈与税額 | 税率 |

|---|---|---|

| 税務調査の通知を受ける前 (自主的に申告) |

– | 5% |

| 税務調査の通知を受けてから調査が入るまで | 50万円まで | 10% |

| 50万円を超える部分 | 15% | |

| 税務調査を受けた後 | 50万円まで | 15% |

| 50万円を超える部分 | 20% |

税務調査の通知や実際の調査を受ける前と後では、税率が変わってきます。期限が過ぎて申告が必要なことに気が付いたら、早急に申告するようにしましょう。

贈与税の納税が遅れると「延滞税」が課せられる

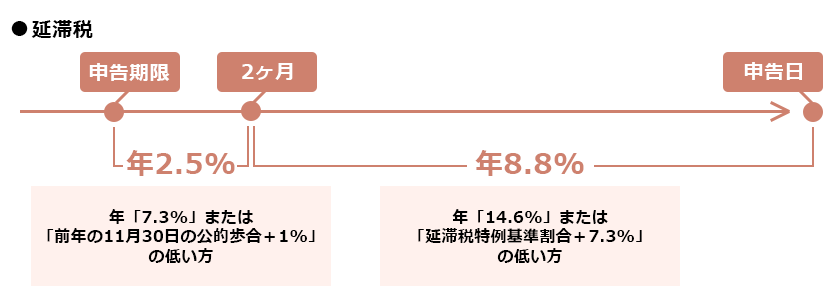

延滞税とは納税を延滞したことで課せられる税金です。支払いが遅れた分に対する利息と考えるとわかりやすいでしょう。税率は以下のとおりです。

納付期限を過ぎた翌日から2か月以内:年7.3%(令和3年末までは2.5%)

納付期限から2か月を過ぎた場合:年14.6%(令和3年末までは8.8%)

贈与税の意図的な申告漏れは税務調査で判明する

税務署は納税者の税金に関する情報を一括管理するシステムを導入しており、その人の収入やおおまかな財産などを把握しています。

また、税務署には課税に結び付くさまざまな情報を集めることができる調査権限があり、贈与税の申告が必要と考えられるお金の動きがあった場合は調査を行います。

こうしたことから、贈与税の意図的な申告漏れは税務署に把握されることになります。贈与があり、贈与税の申告が必要なことが分かったら、申告を怠らないことがベストです。

なお、隠蔽や偽装など意図的な無申告または過小申告をしたと判断された場合は、無申告課税や延滞税に加えて重加算税というより重い税金が課せられることになります。

おわりに:贈与税は期限内に申告しよう

無償で財産が渡されることを「贈与」といい、その額によっては「贈与税」を支払わなければならなくなります。支払い義務があるかどうかは自身で確認をし、もし支払わなければならないことがわかれば申告書を作成して税務署に提出する必要があります。申告には期限があり、これを守らないとペナルティとして課税されるので厳守を心がけましょう。

この記事では贈与税の申告方法について解説をしましたが、手順を追って進めていけばそれほど難しくはないことがおわかりいただけたのではないでしょうか。それでもやはり不安や心配が残るという方は専門知識が豊富な税理士に相談することも一つの方法です。税理士は申告のサポートをするだけではなく、有効な助言もさまざまに提供してくれます。また、将来的に相続まで含めた節税対策のアドバイスにも期待ができます。安心できる贈与税対策のためにも、税理士への相談をご検討ください。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちらこの記事を監修した⼈

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表