金の相続にも税金は発生する?評価の仕方や税金対策を解説

Tweet親が亡くなり遺品を整理していたら、実家から金の延べ棒がでてきた、という方もいらっしゃるかもしれません。「金を相続する場合、税金はどうなるの?」という疑問がある方に向けて、金の相続について解説します。金の評価方法や相続税の概要だけでなく、税金対策にも触れているので、金の相続で困っている方はぜひお読みください。金の相続税申告は正しく行わないと、相続する人に重加算税が課されるリスクがあるため、適切に申告を済ませることが大切です。

目次

金は相続税の課税対象に含まれる

結論から言うと、金やプラチナなどの貴金属を相続した場合も相続税の課税対象に含まれます。金に限らず、金銭に見積もれるものは全て相続税の課税対象に含まれ、不動産・有価証券・著作権といったものも課税対象になります。

また遺産分割の対象にならないものの、相続税の課税対象となる財産は「みなし相続財産」と呼ばれており、生命保険金・損害保険金などが該当します。生前から亡くなった方(被相続人)が保有していた財産ではない財産でも、亡くなったことによって相続人に渡る財産がある場合、種類によっては相続税の計算対象となるものもありますので、注意が必要です。

また、被相続人から相続開始前3年※以内に財産を贈与された場合や、相続時精算課税制度を活用し贈与を受けた財産の価格も、相続税の課税対象となるので気を付けてください。

※令和5年度税制改正により、生前贈与の相続財産への加算期間が死亡前3年から7年へ変更となることが決まりました。適用は【令和6年(2024年)1月1日以降】の贈与となります。

みなし相続財産については、以下の記事で詳しく解説しています。

仏壇・仏具・祭具などは非課税財産

仏壇・仏具・祭具などは日常の礼拝に使う場合や公益を目的とする事業に使用する場合、相続税がかかりません。

ただし、被相続人が存命中に支払いが完了している必要があり、ローンを組んだ状態で亡くなった場合は、債務の引き継ぎに加え、残債が相続税の債務控除の対象外となります。

その他の非課税財産については、以下の記事をご覧ください。

金の相続税対策として仏具を利用するのは難しい

しかし仏壇や仏具などが非課税対象となりうるからと言って、純金でできたそれらを利用して課税を免れるのは難しいでしょう。

社会通念上認められる額を超えた投資対象と認識されるものは、仏壇・仏具・祭具であっても相続税の課税対象になる可能性があります。華美な装飾を施した仏壇・仏具・祭具は非課税と認められないケースがあるので注意してください。

また、骨董的価値がある仏壇・仏具・祭具については、投資対象、換金性が高い財産としてみなされるリスクがあります。相続税が非課税の祭祀財産として認められない可能性があるため気を付けなければなりません。仏具の購入で相続税対策をしようとしている方は、非課税財産になるリスクを踏まえたうえで検討してみてください。

金の相続税はどれくらいかかる?

それでは金を相続した場合、相続税はどのくらいかかるのでしょうか。じつは金単体に対して、いくらの相続税がかかる、という仕組みではありません。相続税は金を含めた遺産全体(遺産総額)に対して税額を算出します。しかし、その遺産総額も一定の金額以下であれば非課税となる「基礎控除」が設定されています。

相続税は原則基礎控除を下回れば非課税

相続税は遺産総額全てに課税されるのではなく、基礎控除額を引いた額が対象となります。そのため、金の評価額を含めた遺産総額が基礎控除額以下であれば、相続税が課されることがありません。

基礎控除額は法定相続人の数で決まります。相続税の基礎控除額を求める式は【3,000万円+600万円×法定相続人の数】です。相続額が基礎控除額を上回る場合には相続の課税対象となり、各相続人が納める相続税額の算出が必要です。

相続税額を算出する流れとしては、法定相続分で遺産を取得した場合の相続税額を出し、それらを合算したのち、それぞれの遺産の取得割合に応じて税額を分配するという流れです。ただし、配偶者には税額が軽減できる特例があり、配偶者が相続する課税遺産額が1憶6千万円、あるいは法定相続分までなら課税対象とはなりません。

相続税額の詳細な算出方法については以下の記事を参照してください。

金の評価額の算出方法

金の評価額、相続税評価は「被相続人が亡くなった日の業者買取価格」をもとに算出されます。金地金を扱う店舗やインターネットで1gあたりの買取価格を調査することが可能です。金を用いた宝飾品・仏壇・仏具などは、買取業者に見積もりを出して評価額を算出します。前もって金の買取価格を調査することも可能ですが、日々買取価格が変動するため注意が必要です。

金の買取価格は、需要供給バランスや米ドルの動向、地政学リスクの影響やインフレなど様々な要因で変動します。金は投資対象として人気があり、価格変動の動向によって相続税額が多くなる、あるいは少なくなるケースもあります。

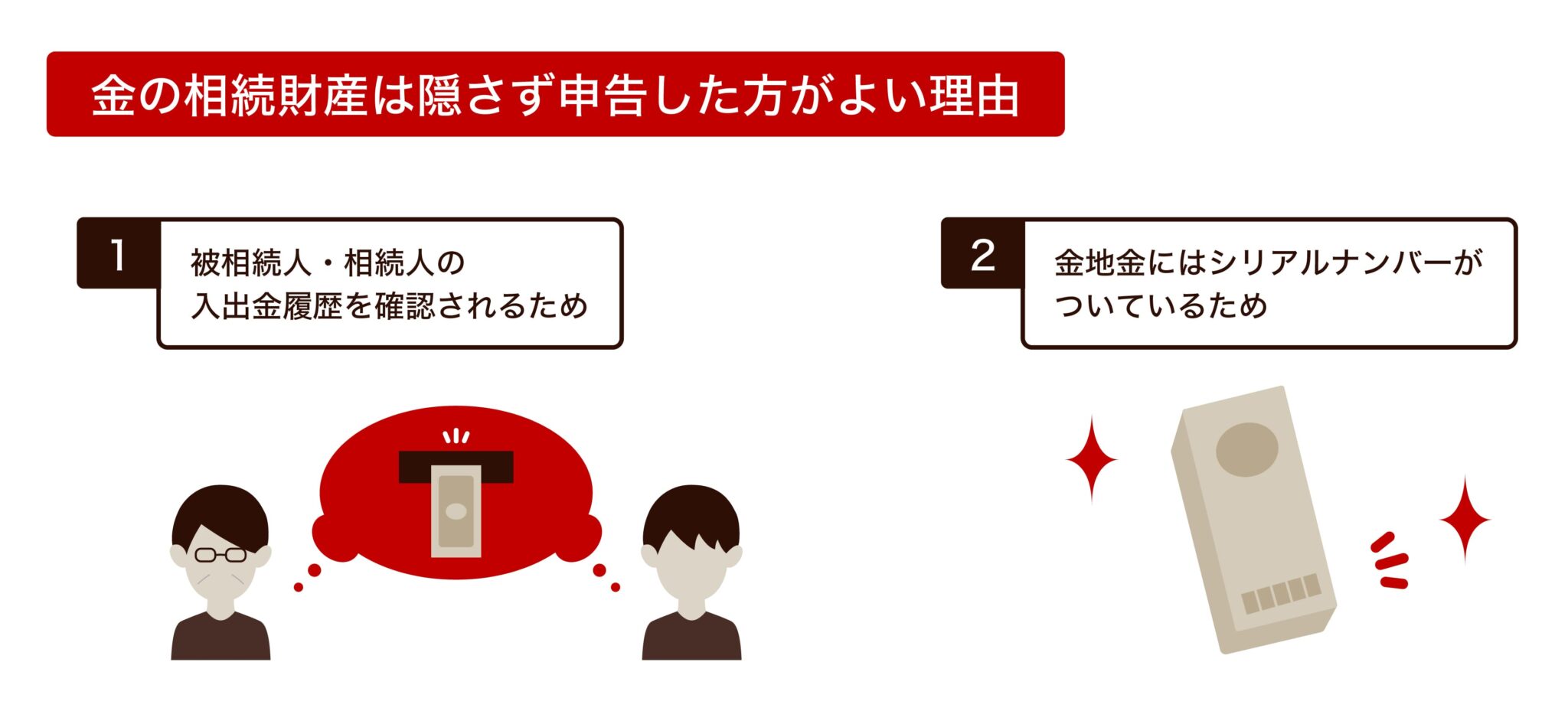

金の相続財産は隠さず申告した方がよい理由

金を自宅金庫に保管している場合は、相続時に申告しなければバレないのではないかと考える方もいるかもしれません。しかし、金の相続をすると申告をしなくともバレる可能性が高いため、隠さず申告をすべきです。

被相続人・相続人の入出金履歴を確認されるため

金の売買時に取引額が200万円を超えると、取引業者側が税務署に対して支払調書を提出しています。2012年1月1日以降の取引では支払調書の提出が義務付けられているので、税務署が把握している可能性が高くなります。

また、被相続人・相続人の入出金履歴による調査が行われるので、いずれにしても金の相続を隠すのは至難の業です。税務書は被相続人・相続人が取引している金融機関の預金を全て調査するため、大きな取引や出金があれば金の取引が発覚する可能性が高まります。相続の未申告が知られると最大40%の重加算税が課せられるリスクがあるので、前もって申告するようにしましょう。

金地金にはシリアルナンバーが付いているため

金地金をバレずに相続できないとされている理由は、シリアルナンバーが刻印されているためです。盗難防止や品質保証を目的として、ブランド名・ナンバー・重量などが刻印されており、購入者情報と紐づけられてデータが保管されています。

税務署が照会すると金の保有が判明するので、相続を隠すのは危険です。仮に被相続人が相続人名義で購入していたとしても、預金の入出金履歴で発覚する可能性が高くなります。

金の税金対策で注意すべきこと

金の税金対策で注意すべき事項は、以下のような点です。

- 金の売却時に発生する税金

- 金相場の変動

- 生前贈与や贈与税の有無

これらについて被相続人と相続の話し合いをしておかないと、金の保有の有無が分からなかったり、相続時に損をしたりするリスクがあります。少しでも相続時にかかる税金を軽減するためにも、事前の話し合いが必要です。まずは注意すべき点を把握しておきましょう。

金を売却すると相続税以外の税金も発生する

相続した後で金を売却すると、得た利益に対して所得税が発生するケースがあります。金の売却による所得を「譲渡所得」と呼びますが、所有期間が5年以内の場合は【売却価額-(取得価額+売却費用)-特別控除50万円】で算出します。

一方で所有期間が5年を超える場合は、【(売却価額-(取得価額+売却費用)-特別控除50万円)×2分の1】で算出することが可能です。譲渡所得が発生した場合は、総合課税対象として扱われます。

気を付けなければならないのは、相続時に先代の取得価額を引継ぐという点です。万が一、取得価額を証明する書類がない場合は、譲渡による収入金額の5%が購入金額としてみなされます。ただし、当時のチラシやローン情報から合理的に取得費を算出できる場合は、購入金額として申告できる可能性があります。

金相場は変動しやすい

金は相続・売却のタイミングで価格が大きく変動する可能性があります。金価格はドル、円といった通貨や株式相場に影響されるケースがあり、また大きな災害や戦争が発生した場合に活発に取引されるという特徴があるため、そうした環境下では値幅も大きく動きやすくなります。

金の相続後に売却を予定しているのであれば、金相場の特性を理解しておくと最適なタイミングで売却できる可能性が高まります。普段から世界情勢をみながら金の買取価格を買取業者のホームページで確認し、金価格や金相場の動きを見守っておく必要があります。

金の相続税対策にもなる「生前贈与」とは?

金の相続税対策を考えているなら、生前贈与という手段もあります。生前贈与とは、生きているうちに財産を承継することですが、注意点が存在します。

贈与税が発生する可能性がある

生前贈与は累進課税で、受け取った財産が多くなるほど税率が高くなるので注意が必要です。しかし年間110万円以下までであれば、基礎控除額を下回り課税対象とはならないため、その範囲で贈与を進めることが大切です。

贈与税額は【贈与対象額 × 税率-控除額】で算出できます。生前贈与は贈与されたタイミングで税金が課せられますが、相続時精算課税を受贈者が申請した場合には合計で2,500万円を超えるまで贈与税がかかりません。ただし、相続時には贈与された金額もプラスして相続税が課せられます。

また贈与税は年間110万円以下の贈与であれば発生しませんが、毎年贈与していると「定期贈与」とみなされるリスクがあります。定期贈与に該当する場合は、合計金額に対して贈与税が課せられてしまいます。

生前贈与は双方の意思表示が必要なため、贈与契約書を作成しておくなどの対策が必要です。現金手渡しや被相続人の名義預金の生前贈与は、生前贈与の証拠が残らないので否認される可能性が高くなります。相続人の銀行口座をつくり振込で贈与すると、証拠を残せます。

おわりに:金を相続したら専門家に相談を

金は各種金融リスクに強いため価値が落ちにくく、長期的に保有しやすい資産として人気がありますが、相続時の申告には注意が必要です。相続税申告は正しく行わなければ、未申告が判明した際に重加算税が課せられるリスクがあります。

相続に伴う手続きでお困りの方は、税理士法人レガシィへご相談ください。50年以上の歴史がある税理士法人であるため、相続に関して豊富なノウハウを持っていると自負しています。相続の際に直面する評価額の算出にも、相続のプロフェッショナルとしてしっかりと対応いたします。経験豊富な税理士が多数在籍しておりますので、ぜひ一度ご相談ください。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表