相続登記の登録免許税の計算方法は? 相続登記の納付手順まで一挙解説!

Tweet被相続人が亡くなり、土地や建物などを相続した場合、相続登記をする必要があります。相続登記をする際には「登録免許税」が課されますが、この税額はどのように計算するのでしょうか。

本記事では登録免許税の基本情報から計算の流れ、納付方法までを解説します。

目次

「相続登記」とはどんな手続きか?

相続登記とは、不動産の所有者が亡くなった際、その不動産の名義を相続人へ変更することです。

正しくは「相続による所有者移転登記」といいます。

相続登記は、これまで義務ではありませんでしたが、改正法が施行される令和6年4月1日から義務化されます。義務化の理由は、国として公共事業や災害復旧の妨げとなっている「所有者不明土地問題」の解決を図るためです。

相続においても不動産の所有者が不明確のままだと、不動産を巡る争いが起きたり、不動産の売買ができなくなったりするケースが多くあります。現時点では相続登記の期限が定められておらず罰則もないため、手続きされず不動産が放置されたままになりやすい状況です。このため義務化によって自発的な相続登記を促す目的もあると考えられます。

「登録免許税」とは?

「相続による所有者移転登記」、いわゆる相続登記ですが、登記に際し「登録免許税」が課される場合があります。ここでは登録免許税とはどういうものか、また必ず課されるものかどうかを確認します。

登録免許税は登記申請を行う際に課される税金のこと

登録免許税とは、登録免許法にもとづき、不動産・船舶・航空機・会社・人の資格などに対し、所在を明確にする届出をする際に課される税金です。相続登記をする際だけに課される税金ではありません。

税率はケースによって異なります。

相続登記の際に必要な登録免許税の税率は、不動産価格(固定資産税評価額)の0.4%です。ただし、相続人以外の人が遺言によって取得した不動産を登記する場合の税率は2%と定められています。

相続登記の登録免許税は免税される場合もある

相続登記をする際には登録免許税がかかりますが、実際には一定の条件に当てはまれば免税されるケースもあります。また免税される期間は令和4年度税制改正で延長されました。延長期間は令和7年3月31日までです。

具体的に登録免許税が免除されるのは次の2つのケースです。

1.相続登記をする前に相続人が亡くなってしまった場合

2.相続する土地の価額が100万円以下の場合

1は、相続により不動産を取得した相続人が、相続登記をする前に亡くなってしまったケースです。

たとえばAさんが亡くなり、Aさんの子どもであるBさんが実家の不動産を相続した場合を考えます。本来ならBさんが相続登記を行いますが、手続き前にBさんが亡くなれば、ここでさらにBさんの配偶者や子どもに相続が発生します。

相続により実家の土地の所有者がAさん→Bさん→Bさんの配偶者と変わったとして、Bさんが手続き前に亡くなっており未登記の場合でも、Bさんの相続登記にかかる登録免許税は免除され、Bさんの配偶者は自分の相続登記にかかる登録免許税のみを払えば良いということになります。

次に2は相続する不動産の条件になりますが、土地の価額が100万円以下の場合は免税となります。土地の価額は固定資産税評価額と同じですので、毎年4~6月に通知される「固定資産税課税明細書」の記載内容で確認可能です。以前は土地の価額は10万円以下、また場所についても一部地域の定めがありましたが、令和4年度の税制改正においてその対象が拡大された形となっています。

【参考】法務省ホームページ『相続登記の登録免許税の免税措置について』

相続登記の登録免許税を「土地1筆」を例に計算しよう

相続で土地を相続し相続登記をする場合、実際の登録免許税はどのくらいの額になるのでしょうか。土地1筆を例に計算しますので流れを確認してください。

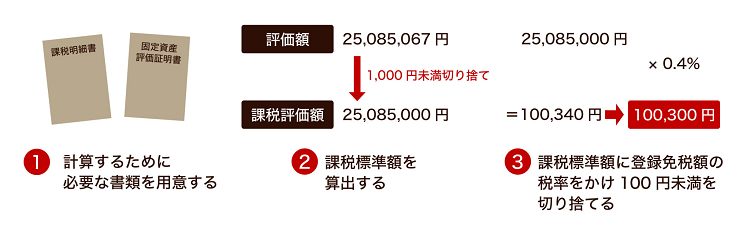

1.計算するために必要な書類を用意する

土地の相続登記にかかる登録免許税を算出するには、まず登記する土地の評価額を把握する必要があります。

土地の評価額は「固定資産税課税明細書」もしくは「固定資産評価証明書」で確認できます。課税明細書は、毎年4~6月に送られてくる固定資産税納税通知書に同封されています。課税明細書が手元にない場合には、役所で固定資産評価証明書を取得しましょう。

上記いずれかの書類のうち、「評価額」または「価格」と表記された箇所の金額を確認します。

2.課税標準額を算出する

準備した書類から評価額が確認できたら、税金の計算の基礎となる「課税標準額」を算出します。

課税標準額は、相続人の相続対象であるすべての不動産の評価額を合算し、1,000円未満を切り捨てた額です。

(例)相続する土地の評価額が「25,085,067円」の場合、課税標準額は1,000円未満を切り捨てた「25,085,000円」です。

3.課税標準額に登録免許税の税率をかけ100円未満を切り捨てる

課税標準額を求めたら、次はその額に登録免許税の税率をかけ、100円未満を切り捨てます。

先ほどの例は、課税評価額が「25,085,000円」でした。相続登記における登録免許税の税率は0.4%なので、この場合は「25,085,000円×0.4%=100,340円」となります。

ここから100円未満を切り捨てると、最終的に登録免許税額は「100,300円」と算出されます。

相続登記の登録免許税額をケース別に算出してみよう

実際の相続では、土地のすべてを相続するケースだけでなく、土地に建物が加わったり、土地の一部のみを相続したりするケースもあります。ここではケース別に相続登記の登録免許額を算出してみましょう。

① 戸建て(土地と建物)を相続するケース

② マンションを相続するケース

③ 土地の一部分を相続するケース

①戸建て(土地と建物)を相続するケース

評価額が「18,123,456円」の土地と、「20,123,456円」の建物を相続するケースで計算してみましょう。

1.評価額を合算します。

18,123,456円+20,123,456円=38,246,912円

2.合計額の1,000円未満を切り捨てて課税標準額を算出します。

38,246,912円 → 38,246,000円

3.税率0.4%をかけ、最後に100円未満を切り捨て、登録免許税を算出します。

38,246,000円×0.4%=152,984円

このケースでは、登録免許税額は【152,900円】です。

②マンションを相続するケース

マンションは区分で所有している不動産なので、建物の専有部分と土地の持分割合である敷地の評価額をそれぞれ把握しなければなりません。

建物(マンションの専有部分)の評価額は、固定資産税課税明細書の固定資産税評価額を見ればわかります。土地(敷地)の評価額は、マンションの敷地全体の評価額に敷地権割合をかけて算出します。敷地権割合はマンションの登記簿で確認できます。

今回のケースでは、建物(マンションの専有部分)の評価額が「4,812,345円」、マンションの敷地全体の評価額が「32,123,456円」、敷地権割合が「10,000分の654」として計算します。

1.マンションの敷地全体の評価額に敷地権割合をかけて土地の評価額を算出します。

32,123,456円×654/10,000=2,100,874円

2.建物の評価額と、土地の評価額を合算します。

4,812,345円+2,100,874円=6,913,219円

3.合計額の1,000円未満を切り捨て、課税標準額を算出します。

6,913,219円→6,913,000円

4.税率の0.4%をかけ、最後に100円未満を切り捨て、登録免許税を算出します。

6,913,000円×0.4%=27,652円

今回のケースでは【27,600円】です。

③土地の一部分を相続するケース

被相続人がひとつの土地を他の人と共有しており相続人がその部分を相続する場合や、ひとつの土地を相続人同士で分割して相続する場合などがあります。

このような場合は、まずは土地全体の評価額に相続人の持分割合をかけて計算を進めます。

評価額が「123,456,900円」の土地の1/3を相続するケースで計算してみましょう。

1.評価額に持分割合1/3をかける

123,456,900円×1/3=41,152,300円

2.1,000円未満を切り捨て、課税標準額を算出します。

41,152,300円→41,152,000円

3.税率の0.4%をかけ、最後に100円未満を切り捨て、登録免許税を算出します。

41,152,000円×0.4%=164,608円

このケースでは【164,600円】です。

相続登記の登録免許税の納付方法は3種類

ここからは、相続登記の登録免許税を納付する方法について解説します。納付の方法は3種類あります。

1.現金で納付する方法

まずは現金で納付する方法です。ただし法務局へ行って直接現金で納付することはできないため、次の手続きをとって納付します。

- 金融機関または税務署で納付書をもらい記入する

- 納付書を使用し、金融機関または税務署で登録免許税を納める

- 領収証書が発行されるので、登記申請書とともに法務局に提出する

2.収入印紙で納付する方法

登録免許税額が30,000円以下の場合、収入印紙での納付が可能です。法務局内や郵便局などで税額分の収入印紙を購入し、登記申請書に貼り付け、法務局に提出します。

3.オンラインで納付する方法

忙しい方やインターネットでの税金の納付に慣れている方におすすめなのは、オンラインでの納付です。インターネットバンキング・モバイルバンキング・ATMを利用して電子納付ができます。

注意点は、事前に金融機関で手続きが必要なため、登録免許税の電子納付に対応している金融機関か確認しなければならない点です。利用を考えている金融機関が登録免許税の電子納付に対応していれば、金融機関の操作方法に従い納付を行います。

なお、現在は登記についてもオンラインで行えるよう整備が進んでいます。法務省のページでもオンライン登記やオンライン納付について案内されているので、インターネット上での事務処理が得意な方や、手続きする場所が遠方にある方など利用を検討されてもよいでしょう。

【参考】法務省ホームページ『不動産登記の電子申請(オンライン申請)について』

おわりに:登録免許税は相続登記の際に必要。免税措置も上手く活用しよう

相続が発生し、土地や建物を受け継ぐ方は、相続登記に際して登録免許税を納付する必要があります。登録免許税の計算方法はケースによって異なり、今回ご紹介したようなシンプルなケースばかりではありません。正しい税額を算出し適切に納付するためには、専門家への相談をおすすめします。

相続専門・税理士法人レガシィでは、相続税の申告だけではなく、相続手続き全般をまとめてお手伝いする「おまかせパック」を用意しております。相続の手続きや税額の計算などでお悩みの方はぜひご検討ください。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表