異母兄弟にも相続権はある!ケース別の相続割合やトラブルの対処法とは

Tweet離婚・再婚が珍しくない現代では、異母兄弟がいる家庭も多いでしょう。遺産相続に際しては、血縁関係の有無が相続の権利を決める重要な要素になるので注意が必要です。そこで本記事では、父が亡くなった場合、母が亡くなった場合、兄弟が亡くなった場合と、ケースごとに異母兄弟関連の相続の仕組みを解説します。

目次

異母兄弟とは

異母兄弟とは、父は共通しているものの母が異なる兄弟のことです。「腹違いの兄弟」などと表現されることもあります。

異母兄弟として最もよく考えられるのは、父親が複数回婚姻している状況です。前妻・後妻とのあいだにそれぞれ子どもがいる場合、子どもたちはお互いに異母兄弟に当たります。

他にも、婚姻関係にない人とのあいだに生まれた「非嫡出子(ひちゃくしゅつし)」や「婚外子(こんがいし)」がいる場合には、父親の婚姻歴とは関係なく、異母兄弟が存在することになります。

異母兄弟間の関係は、家庭によりさまざまです。交流の有無だけでなく、存在すら関知していない場合も考えられます。父親の死後、戸籍謄本を調べて初めて異母兄弟の存在に気づくこともあれば、「死後認知請求」により、父の死後に子としての権利を法的に請求する人が現れることもあります。

異母兄弟にも相続権はある

相続において、この異母兄弟は法的にどのような扱いになるのでしょうか。

結論としては、戸籍上認知されている子であれば、異母兄弟にも相続権があります。逆に、血の繋がりがあったとしても、戸籍上で認知されていなければ相続権は認められません。

ここからは、この前提に立った上で、異母兄弟に相続権が発生するケースについて詳しく紹介します。

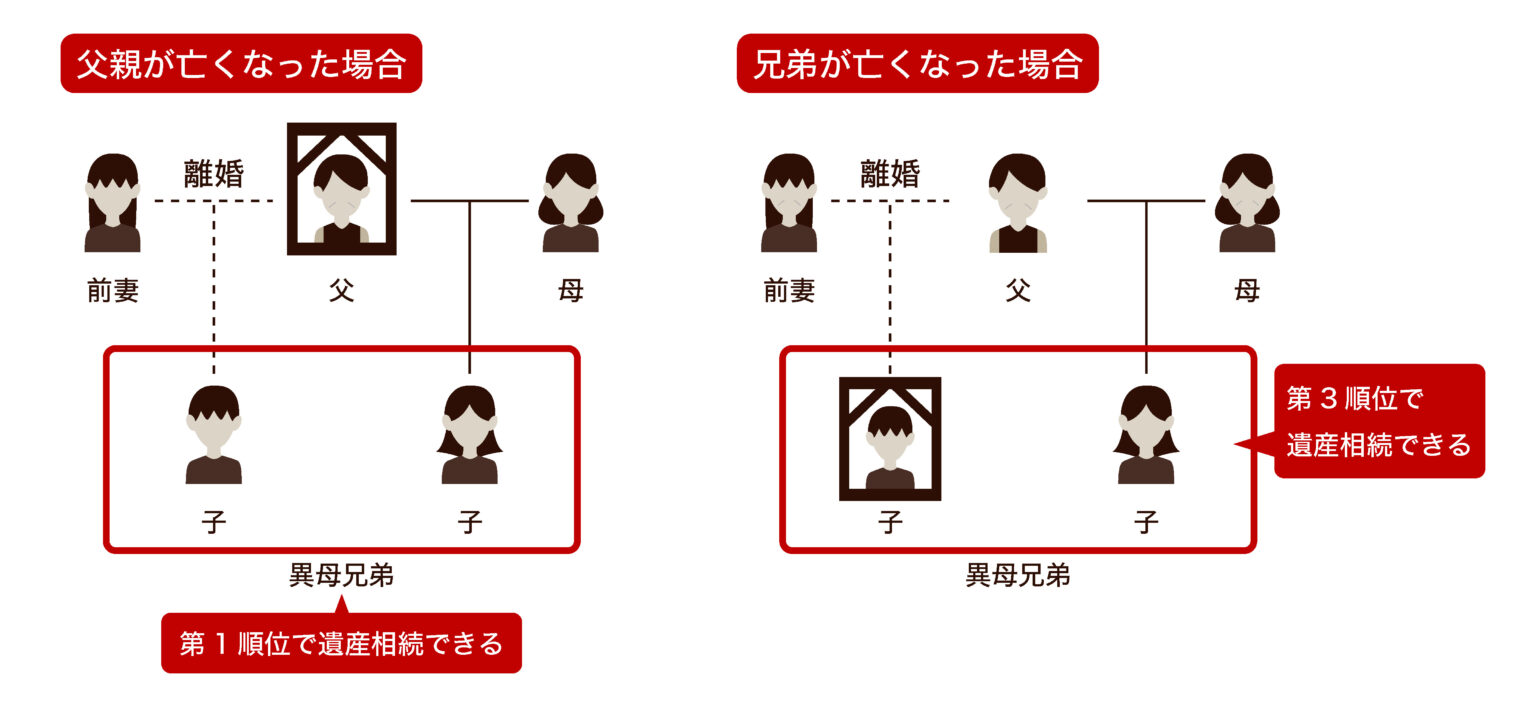

①父親が亡くなった場合

異母兄弟は、父の財産に対する相続権を持っています。相続権が法的に認められている親族を「法定相続人」といいます。法定相続人には優先順位が決められており、必ず相続権を得られる配偶者を除き、子は第1順位で遺産相続できる権利を持つ立場です。ここにおいて、前妻の子・後妻の子・非嫡出子といった立場の違いは関係ありません。

ただし、子が母の連れ子である場合は、血縁関係がないため相続権がありません。連れ子に相続権を認めるには、父と連れ子のあいだで法的に養子縁組が結ばれている必要があります。または、父が連れ子へ遺贈するよう遺言を残すことで財産を分け与えられます。

なお、被相続人の死亡時に婚姻関係にない「前妻」や「非嫡出子の母」は相続権を持ちません。

②兄弟が亡くなった場合

前妻・後妻いずれかの子どもが亡くなった場合などには、異母兄弟間でも相続は発生します。これは異母兄弟のあいだにも父を通じて血のつながりがあることに由来します。

ただし、法定相続人の中でも兄弟姉妹の相続権は、子(直系卑属)、親(直系尊属)に続く第3順位です。被相続人の子(孫)、父母(祖父母)が存命していれば、同じ順位の人たちのみで財産を分けることになるため、異母兄弟も含めた兄弟姉妹で遺産を相続することはできません。

例えば父の前妻の子:Aさんが亡くなったとします。Aさん自身に子がおらず、また父も前妻も(祖父母も)すでに亡くなっている場合には、Aさんの異母兄弟である父の後妻の子:Bさんに相続権が生じるということです。

義理の母親の相続では相続できない

血の繋がりがない義理の母親の死亡に際しては、異母兄弟に相続権はありません。たとえば、父の後妻が亡くなったからといって、父の前妻の子に相続権が生まれることはないということです。

連れ子に相続権がないことからも分かるように、相続においては血の繋がりが重視されます。後妻の子と前妻、あるいは前妻の子と後妻は血の繋がった親子関係ではないので、この場合相続権を持つのは母側の実子のみです。ただし、義理の母と異母兄弟(連れ子など)のあいだで養子縁組が結ばれている場合は、異母兄弟にも同等の相続権が発生します。

異母兄弟の相続割合

異母兄弟で相続が発生する場合、相続の割合については異母兄弟間に差はあるのでしょうか。以下では、前妻とのあいだに子がいる父親という状況を想定して、異母兄弟の相続割合について解説します。

①父親の遺産を相続するケース

まずは父親に相続が発生したケースを見ていきましょう。この場合、相続割合を考えるときには、配偶者の有無が重要になってきます。

父親に配偶者がいる場合

民法において、被相続人に配偶者と子がいる場合は、1/2ずつ遺産を分け合うように定められています。このとき、子が複数人いる場合には、配偶者が遺産全体の1/2を受け取り、残りの1/2を兄弟姉妹間で均等に分け合う形になります。

この相続の割合は異母兄弟間でも均等です。父の相続に際して、「後妻の子(前妻の子)の方が相続できる割合が多い」などの差はありません。つまり、被相続人の配偶者(後妻)が存命しており、前妻の子Aさん、後妻の子Bさんが存在するケースだと、各人の相続の割合は下記のようになります。

各相続人の相続割合

| 配偶者(後妻) | 遺産全体の1/2 |

| Aさん(前妻の子) | 遺産全体の1/4 |

| Bさん(後妻の子) | 遺産全体の1/4 |

異母兄弟も含む兄弟の人数が増えれば、当然相続できる遺産の割合は少なくなっていきます。なお、相続権のある養子でも、実子との区別なく均等な割合で遺産を受け取ります。

父親に配偶者がいない場合

父が亡くなった際にすでに配偶者がいない(存命していない)場合は、その子どものあいだで遺産のすべてを均等に分け合うことになります。先と同じく、父に前妻の子、後妻の子が一人ずつ存在するというケースだと、それぞれ遺産全体の1/2ずつを相続します。この場合も、子の数が増えれば1/3、1/4と割合は変わっていきます。

各相続人の相続割合

| Aさん(前妻の子) | 遺産全体の1/2 |

| Bさん(後妻の子) | 遺産全体の1/2 |

②兄弟の遺産を相続するケース

兄弟の遺産を異母兄弟と分け合う場合は、より複雑な計算が必要です。民法においては、母親が同じ兄弟と異母兄弟とのあいだでは相続の割合に差が付けられています。具体的には、母親が同じ兄弟の相続分に対し、その半分になるよう異母兄弟が相続します。

兄弟に配偶者がいる場合

亡くなった兄弟に配偶者がいた場合は、その配偶者が遺産全体の3/4を相続します。異母兄弟を含む兄弟姉妹は、残った1/4の遺産を母数として、先の割合で互いに遺産を分け合うことになります。

例えば、父に前妻の子Aさんと、後妻の子Bさん・Cさんがいたとして、Bさんが亡くなったと仮定しましょう。Bさんに配偶者がいた場合は、Bさんの配偶者が3/4を相続し、1/4をAさんとCさんで分け合いますが、CさんはBさんと母親が同じ兄弟なので、Aさんの2倍になります。

各相続人の相続割合

| Bさんの配偶者 | 遺産全体の3/4 |

| Aさん(前妻の子) | 遺産全体の1/12 |

| Cさん(後妻の子)※Bさんと母親が同じ | 遺産全体の1/6(2/12) |

兄弟に配偶者がいない場合

同じ条件で、今度はBさんに配偶者がいなかった場合はどうなるでしょうか。この場合はAさんとCさんの異母兄弟2人で分け合うことになりますが、Bさんと母親を同じくするCさんは遺産の2/3を、Aさんは遺産の1/3を相続することになります。

各相続人の相続割合

| Aさん(前妻の子) | 遺産全体の1/3 |

| Cさん(後妻の子)※Bさんと母親が同じ | 遺産全体の2/3 |

母親を同じくする兄弟が複数人いる場合は、遺産全体の2/3を同じ立場の兄弟間で均等に分け合います。母の違う兄弟が複数人いる場合も同様です。遺産の1/3を、母の違う兄弟同士で均等に分け合います。

異母兄弟と遺産相続する際のトラブル対処法

異母兄弟間の人間関係は、通常の兄弟と比べて複雑になりがちです。関係が疎遠なことも多く、遺産相続時になってその存在が発覚するケースも考えられます。このように微妙な間柄で遺産相続というセンシティブな話し合いをすれば、相続トラブルに発展する恐れが高いでしょう。

このような相続トラブルを回避する手段として一番有効なのは、あらかじめ父親が遺言書を作成しておくことです。被相続人である父親本人が、誰にどの財産を遺すのか指定しておけば、異母兄弟間で遺産分割協議をする必要もなく、相続をスムーズに進められます。先に紹介した相続割合も、遺言書がなかった場合に適用されるものなので、特定の子に多めに遺産を遺したいといった希望があるのなら、それを反映可能です。

ただし、法定相続人には遺留分が発生するので注意が必要です。遺留分とは、相続においてその人に帰属する権利があるとされる遺産のことです。異母兄弟にもこの遺留分の権利はあるので、たとえば「後妻の子に財産をすべて遺し、前妻の子にはまったく相続させない」といった遺言をしたためても、前妻の子から遺留分侵害請求をされる可能性があります。

遺留分については、下記の記事もご覧ください

父親が遺言書を遺さなかった場合や、遺留分対策をする際などには、弁護士や税理士などの専門家に相談するのがおすすめです。専門家を介せば、感情的な問題で遺産分割協議が無用にこじれる心配を少なくでき、法の専門家として有効な助言やサポートをしてもらえるでしょう。

おわりに:異母兄弟でも相続権は与えられるが、トラブルに注意しよう

異母兄弟間では、血の繋がった親や兄弟に対して相続権が発生します。しかし、法的に正当な相続権があるとはいえ、異母兄弟間ではその複雑な関係性から相続トラブルが発生し、裁判などに発展してしまうことも少なくありません。

税理士法人レガシィは、50年以上の歴史がある相続専門の税理士法人です。遺留分や遺産分割の問題など、相続に関するお悩みがありましたら、ぜひお気軽にご相談ください。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表