遺贈でかかる相続税は高い?遺贈の場合の計算方法や相続との違いを解説

Tweet「相続」と似た概念に「遺贈」という制度があります。これらを同じものだと誤解している人がいますが、実は明確に違う制度です。相続では許されることが遺贈ではできなかったり、逆に遺贈では許されているのに相続では許されていなかったりすることもあります。少し難しいですが、しっかり学んでいざという時に困らないようにしましょう。

目次

そもそも「遺贈」とは?

「遺贈」という言葉はあまり聞き馴染みがないかと思います。そこで、まずは「遺贈」という制度の基礎知識をご紹介します。

遺贈を分かりやすく言うと、「遺言により、財産を他人に贈与すること」です。遺贈では「受遺者(遺言により財産を受け継ぐ者)」に制限がなく、法定相続人だけでなく赤の他人や団体などにも行えます。

例えば、資産家が児童養護施設に資産の一部を寄付したり、コレクターが自身のコレクションを死後に自治体や博物館などに寄付したりといったニュースが稀にありますが、こういったものも主に遺贈の制度が活用されています。

なお、似たものに「死因贈与」がありますが、遺贈とは少し異なるため混同しないように気を付けてください。遺贈は受け取る側の同意が不要であるのに対し、死因贈与は受け取る側の合意(いわゆる契約)が必要です。

また、遺贈が遺言書によって行われる厳格な様式であるのに対し、「死因贈与」は口頭でも成立させられる比較的ゆるい様式であることなどの違いがあります(ただし後々トラブルになる可能性があるため、死因贈与の場合も死因贈与契約書を作成することをお勧めします)。

2種類の遺贈について

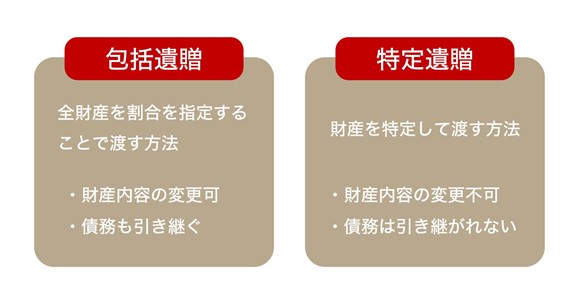

遺贈には「包括遺贈」と「特定遺贈」の2種類があります。この項目ではそれぞれの違いと注意点について簡単に解説します。

包括遺贈

「包括遺贈」とは、財産内容を指定せずに、財産の全部あるいは一定の割合分を遺贈する方式のことです。

例えば、「全財産を妻の○○に遺贈する」、「財産の3分の1を友人の○○に遺贈する」というような形式であれば「包括遺贈」になります。

続いて「包括遺贈」の注意点ですが、主に3つ注意すべき点があります。

1つ目は「資産も負債も受遺者に遺贈される」ということ。つまり、被相続人が借金を抱えていた場合、これも引き継がなければなりません。この割合は資産の遺贈割合に応じた額となります。ですから、仮に「3分の1の財産」を引き継いだ場合、「3分の1の負債」を引き継ぐことになります。

2つ目は「遺産分割でもめる可能性がある」という点です。受遺者は他の相続人との遺産分割協議に参加しなければいけません。そのため、特に包括遺贈の受遺者が親族以外の場合には、高い確率でトラブルに発展します。親族以外に包括遺贈を考えている方は十分に考える必要があります。

3つ目は「承認・放棄の期限がある」という点です。包括受遺者には相続人と同一の規定が適用されるためです。包括受遺者が包括遺贈を放棄する場合、自己のための「包括遺贈」があることを知ったときから3か月以内に承認・放棄を決定し、家庭裁判所に対して「相続放棄」の申し立てをしなければいけません。また、一部にのみ遺贈を認めてもらいたい場合には同じく家庭裁判所に対して「限定承認」の申し立てをしなければいけません。 3か月以内にこれらの手続きを行わなかった場合、自動で「単純承認」が認定され、遺贈内容に従った資産と負債を引き継ぐことになります。

特定遺贈

「特定遺贈」とは財産を特定して遺贈する方式を指します。例えば、「○○銀行の預貯金全額を弟のAに遺贈する」や「東京都○○区△△1丁目×××番地の土地を孫のBに遺贈する」というような形の遺贈が「特定遺贈」です。

「特定遺贈」の特徴として「承認・放棄についての期限がない」ということが挙げられます。そのため、自己のための「特定遺贈」があることを知ってから何年たっても承認・放棄が可能です。ただし、遺贈義務者など一部の関係者は、特定受遺者に対して回答期限を設定する権利があります。そして、期限内に回答しなかった場合には承認したものとみなされます。

また、「特定遺贈」に株式が含まれていた場合にも、原則として承認手続きが必要です。これは、「特定遺贈」が相続よりも一般の贈与(譲渡)に近い性質を持つためです。

続いて「特定遺贈」の注意点ですが、主に3つ挙げることができます。

1つ目は「不動産取得税がかかる場合がある」ことです。受遺者が法定相続人の場合は不動産を遺贈されても不動産取得税はかかりませんが、法定相続人以外の人が不動産を遺贈されると不動産取得税がかかります。

2つ目は「遺産が失われる場合がある」ことです。特定遺贈には承認・放棄の期限がありませんが、これを先延ばしにしている間に財産が失われた場合、特定遺贈は無効になってしまいます。

3つ目は「遺留分についてもめるケースがある」という点です。遺贈される財産の価値が高いと、稀に他の相続人の遺留分(兄弟姉妹以外の法定相続人に認められている最低限の財産取得割合)を侵害してしまうケースがあります。こうなると、他の相続人から「遺留分侵害額請求」が行われることがあります。

遺贈の場合は贈与税ではなく「相続税」に該当する

「遺贈」という名称もあり、遺贈に係るのは「贈与税」だと考えている人が多いですが、実際には「相続税」が該当するため注意が必要です。

なぜなら、贈与税は生前における財産の受け渡しに対して発生する一方で、遺贈は被相続人の死後に行われるため相続税に該当するというわけです。

相続と遺贈の違いとは?

相続と遺贈にはいくつかの違いがあります。

まずは前述したように財産を引き継ぐことができる人の違いです。相続では法定相続人しか引き継げませんが、遺贈では法定相続人はもちろん、第三者、法人なども引き継ぐことができます。

また、不動産登記手続きへの影響も違います。相続の場合は相続人が一人で不動産登記の申請が可能ですが、遺贈の場合は「受遺者と相続人全員」あるいは「受遺者と遺言執行者」での申請が必要となります。

さらに、債権者に対する権利主張にも違いが生じます。相続人は法定相続分を超えない範囲であれば登記がなくても主張が可能ですが、遺贈の場合は登記していないと主張ができません。

そのほかにも、相続の場合は農地の取得に許可はいりませんが、遺贈の場合は「農地法による農業委員会」もしくは「都道府県知事」の認可が必要です。

借地権の引継ぎにも違いがあります。相続では地主の承諾は不要ですが、遺贈の場合は承諾を受けなければいけません。

また、相続に比べて遺贈は税金が高くなる傾向にあるという違いもあります。前述したように、特定遺贈で不動産を譲り受ける場合には不動産取得税がかかります。さらに、相続では登録免許税が「固定資産税評価額×0.4%」なのに対し、遺贈では「固定資産税評価額×2%(相続人以外の者が遺贈する場合)」となります。さらに、遺贈では相続に比べて2割増しの相続税が必要(相続人以外の方が対象)となります。

遺贈で所有した相続税の計算方法とは?

まず、相続税を計算するステップは以下の通りです。

- 財産の総額を確定させる

- 財産の総額から基礎控除を引き、課税遺産総額を出す

- 課税遺産総額を法定相続分で分割する

- 各相続人の取得金額に応じた税率をかけ、控除額を引いて相続税額を求める

- 法定相続人以外も含めて、相続税を相続割合で分割する

- 税額控除があれば適用し、納付額を各人確定させる

今回は計算例の条件を以下のようにし、各項目解説していきます。

- 亡くなった方:父

- 相続人:配偶者(母)、子2人(長男、長女)、遺贈された方(孫)の計4人

- 相続財産の総額:1億円

- 相続財産の取得割合:母2/5、長男、長女、孫で1/5ずつ

1.財産の総額を確定させる

まずは相続税の課税対象になる財産の総額を確定させます。ここで注意したいのが、財産には現預金や土地だけでなく、死亡保険金などの「みなし相続財産」や亡くなった方から死亡前3年以内に贈与により取得した財産も含まれることです。

全ての計算の土台となる金額で大変重要になりますが、漏れなく正確に出すのが大変難しいため、専門家に依頼するのがおすすめです。

本記事の例では相続財産の総額を1億円とします。

2.財産の総額から基礎控除を引き、課税遺産総額を出す

次に財産の総額から基礎控除額を引いた額(課税遺産総額)を算出します。

基礎控除額は「3,000万円+法定相続人数×600万円」で計算できます。

法定相続人(一親等内の親族)以外は基礎控除の計算人数に含めないため、遺贈を受ける方は人数に入らない点に注意する必要があります。

例:1億円-(3,000万円+600万円×3人(母、長女、長男))=5,200万円(課税遺産総額)

3.課税遺産総額を法定相続分で分割する

いったん法定相続人で分けたものと仮定します。遺贈を受ける方はここでは含めません。

例:母 → 5,200万円×1/2=2,600万円

長男 → 5,200万円×1/4=1,300万円

長女 → 5,200万円×1/4=1,300万円

4.各相続人の取得金額に応じた税率をかけ、控除額を引いて相続税額を求める

相続額に伴う相続税率を参照する

相続税では累進課税制度が使われており、取得金額に応じて税率が変動しますのでご注意ください。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

例:ここでは全員上記の「1,000万円超~3,000万円以下:税率15%、控除額50万円」に当てはまります。各々の相続税額は以下の通りです。

母 → 2,600万円×15%ー50万円=340万円

長男・長女 → 1,300万円×15%ー50万円=各145万円

よって、相続税の合計は340万円+(145万円×2)=630万円となります。

5.法定相続人以外も含めて、相続税を相続割合で分割する

求めた相続税合計を、相続する人全員で、相続する割合に応じて分割します。ここの計算は遺贈を受けた方も含みます。

ここで注意が必要なのが、遺贈を受ける方は相続税が2割加算になる点です。

例:母 → 630万円 × 2/5 =252万円

長男・長女 → 630万円 × 1/5 =各126万円

孫 (遺贈を受けた方) → 630万円 × 1/5 × 1.2 =151.2万円

6.税額控除があれば適用し、納付額を各人確定させる

税負担軽減については後述しますが、ここでの例では母には配偶者控除が適用されます。

そのため相続税の各人納付額は以下の通りです。

例:母 → 0円

長男・長女 → 各126万円

孫 → 151.2万円

遺贈における手続きの流れ

この項目では、実際に遺贈の際に必要な手続きの流れを簡単に紹介していきます。

相続税を計算する

基本的には前章の流れでまずは相続税を計算し、納付すべき相続税を把握します。

財産の総額を確定させ、基礎控除を引いて課税遺産総額を出した後、法定相続分で相続税の総額を算出します。その相続税に対して相続割合分を負担することになります。

税負担の軽減について確認する

続いて税負担を軽減できるか確認しましょう。相続税には以下の7つの控除制度があります。

- 基礎控除

- 贈与税額控除

- 配偶者控除

- 障害者控除

- 未成年者控除

- 外国税額控除

- 相次相続控除

ただし、上記の中にある基礎控除や未成年者控除、障害者控除、相次相続控除は、民法で定められた相続人が適用の対象になります。遺贈を受ける方が相続人以外である場合は適用できません。

一方相続した土地が亡くなった方が住んでいたか事業をしていた土地であれば、評価額を下げることで相続税を節税できる「小規模宅地特例」を適用できる場合があります。この特例の対象は遺贈を受けた方が、亡くなった方と生計を共にしていた親族であれば適用できます。

相続税の申告を実施する

相続の開始があったことを知った日の翌日より10か月以内に被相続人の住所地の税務署に相続税の申告を行います。

申告書の提出者が2人以上となる場合には共同で申告書を作成して提出しますが、相続人間で係争中だったり、共同相続人の中に行方不明者がいたりして共同提出が難しい場合には、各自別々に提出することも可能です。

相続専門の税理士法人が人気な理由

前述したように相続税の計算は非常に複雑です。自力で相続税の評価や計算を行うことは大変に困難な作業となります。ですから、遺贈の際には税理士に依頼するのがおすすめです。できれば、相続を専門とする税理士法人を利用すると間違いがありません。

税理士法人レガシィは相続専門50年の確かな歴史を持つ税理士法人です。相続関連の実績件数は22,000件超と日本最大級で、申告課税価格ではなんと累計で1兆円を超えました。まさに、日本有数の相続プロ集団です。

お客様の状況に合わせたオーダーメイドの相続サービスを提供しているので、ぜひお気軽にご相談ください。

おわりに:遺贈の場合は「相続税」を払う。いくらになるかは専門家に相談を

「相続」や「死亡贈与」に似ていますが、実はさまざまな違いがある「遺贈」。遺贈には「包括遺贈」と「特定遺贈」があり、前者には承認・放棄の期限が設けられていますが、後者には期限が設けられていません。また、遺贈は一見して「贈与税」が関わってくるように思えますが、実際には「相続税」が関係してきます。

相続や遺贈については、複雑な条件や計算方法が関係してきます。手続きの際は相続専門の税理士にぜひご相談ください。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表