【早見表あり】贈与税の課税対象と税額計算方法について解説

Tweet贈与税のしくみについて教えて下さい

贈与とは、当事者の一方が、自己の財産を無償で相手方に「あげます」と意思表示し、相手方が「もらいます」と受諾することによって成立します。

ただし、税法上はたとえ売買の形をとっていても、土地を時価より著しく低い価額で買った場合、時価と売買価額との差額部分が贈与とみなされ、贈与税の課税対象とされることがあります。(みなし贈与)

贈与税は相続税の補完税

生前に財産の贈与をすることにより、その分だけ将来の相続財産の減少という効果をもたらすので、贈与による財産の取得に対して贈与税を課すことにより相続税を補完しています。

贈与税は原則として、個人が個人から贈与により取得した財産に課税されます。

贈与税の課税対象

相続税の納税義務と同様に、無制限納税義務者と制限納税義務者の別に課税される財産の範囲が定められています。

- 無制限納税義務者

(財産を取得した時において国内に住所を有する者又は日本国籍を有する者で外国に住所を有する者)

贈与により取得した財産全部 - 制限納税義務者(1の者以外で財産を取得した時において外国に住所を有する者)

贈与により取得した財産で日本国内に所在するもの

なお、贈与ではあるが非課税とされるものがあります。

たとえば、扶養義務者からもらう生活費や教育費、その他香典、歳暮、お見舞いなど社会通念上相当と認められるものは贈与税がかかりません。

贈与税の計算方法

贈与税は1年間(1月1日から12月31日まで)にもらった財産の価額の合計額から基礎控除額110万円を引き、その残額に贈与税の税率を掛け、さらに控除額を差し引いた額が納税額です。

(例)兄より現金300万円、義父より有価証券(評価額500万円)をもらった場合

贈与税の速算表

| 基礎控除(110万円)後の 課税価格 | ||||

|---|---|---|---|---|

| 一般 | 20歳以上の者への 直系尊属からの贈与 | |||

| 税率 | 控除額 | 税率 | 控除額 | |

| 200万円以下 | 10% | - | 10% | - |

| 300万円以下 | 15% | 10万円 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 | 15% | 10万円 |

| 600万円以下 | 30% | 65万円 | 20% | 30万円 |

| 1,000万円以下 | 40% | 125万円 | 30% | 90万円 |

| 1,500万円以下 | 45% | 175万円 | 40% | 190万円 |

| 3,000万円以下 | 50% | 250万円 | 45% | 265万円 |

| 4,500万円以下 | 55% | 400万円 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 | ||

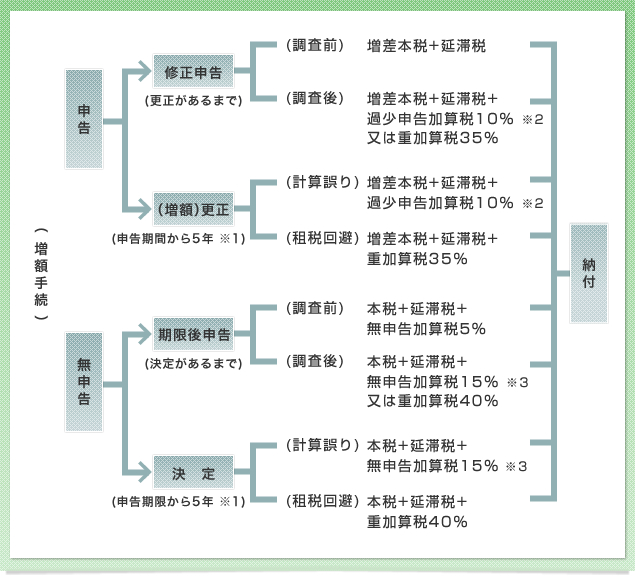

申告手続き

贈与税は、1月1日から12月31日までの1年間にもらった財産の合計額を、その翌年の2月1日から3月15日までの間に課税価格、贈与税額等を記載した申告書に一定の書類を添付して、納税地の所轄税務署長に提出しなければなりません。申告用紙は税務署に備え付けてあり、財産をもらった人がそれぞれ1人ずつ申告することになっています。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表