家族信託を徹底解説!メリット・デメリットやトラブル例も紹介

Tweet高齢化が進む現代、認知症などの発症リスクもあり、相続の問題はもとより、老後の財産の管理の問題も深刻となってきました。

財産管理に関わる制度はいろいろありますが、費用の面でもハードルが低いのが「家族信託」です。比較的新しい制度ですが、注目の制度なので耳にしたことがあるのではないでしょうか。ただし、その内容をしっかり把握している人は多くないようです。

この記事では、「家族信託」について詳しく解説します。

目次

家族信託とは

「家族信託」とは、2007年9月30日に施行された新制度で「民事信託」の一つです。老後、自分で自分の財産を管理できなくなった場合に備え、自分が保有する預貯金や不動産の管理や処分をする権限を家族に与えておくという、財産管理の制度です。

高齢化が進む現代、相続や認知症対策として、がぜん注目が集まっていますので、一度は耳にしたことがあるのではないでしょうか。ただ、比較的新しい制度なので、詳しい内容についてあまりわかっていない人も多いようです。

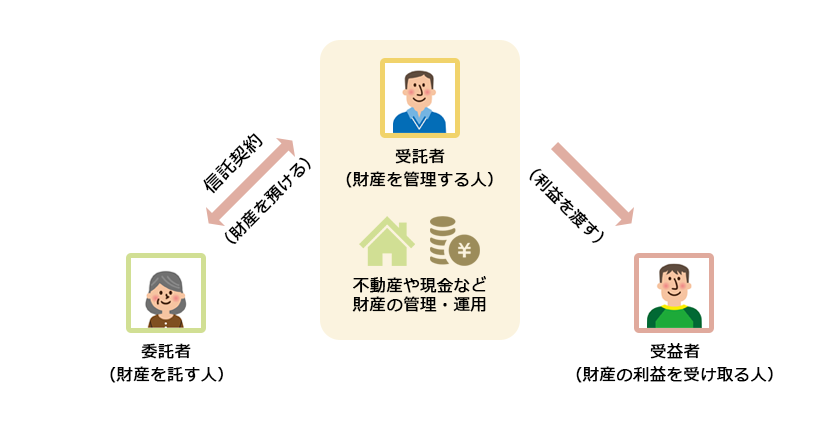

家族信託に関わる人は、①委託者、②受託者、③受益者の三者になります。

①委託者とは「自身がもっている不動産や現金などの財産の管理を任せる人」、そして②受託者は「委託者から財産管理を託される人」のことです。

委託者は、受託者と信託契約を結びます。①の委託者は財産を管理する方法や処分方法などをあらかじめ決定する権限のほか、受託者の選任と解任の権利ももっています。

受託者は委託者の財産管理に関して多くの権利を有する反面、「善管注意義務」「忠実義務」「分別管理義務」などの義務も負います。

そして、③の受益者は①の委託者の財産管理の結果、発生した利益を受ける人です。②の受託者を監視、監督します。通常は、①委託者=③受益者となりますが、複数の家族を受益者に設定することもあります。

家族や親族に財産管理を託すわけですから、高額な報酬は発生しません。誰にでも利用できる制度といえます。

家族信託の手続きと流れ

次に、家族信託がどういうものか、見ていきましょう。

①まず、何のために家族信託を行うのかを考えます。

▼

家族信託の目的は、

- 認知症や病気により意思判断能力が低下した場合に備え、財産を家族に託しておきたい

- 不動産の共有問題と将来の共有相続になった時の紛争を予防したい

- 認知症の配偶者が自分の死後、後見人を付けなくて済むようにしたい

- 子どもがいないので、配偶者が亡くなった後に血族に財産を遺したい

- 子どもに障害があるので、自分たち親の死後の生活を保障したい

などが考えられます。

②家族信託の内容を、三者間で話し合い、合意を得ます。

▼

③話し合いで決定した内容を、契約書に落とし込み、書面にします。

▼

④契約書を作成したら、財産の名義を委託者から受託者へ移します。

▼

⑤財産管理のための専用口座を設けます。

家族信託の活用事例3選

では、どのようなケースで家族信託を利用するのが良いのでしょうか。

家族信託を活用してうまくいった事例はいろいろあります。たとえば次の3点です。

- 高齢になった親が所有する不動産を子が管理したい時に活用

- 何代も先まで財産の承継先を指定したい時に活用

- 共有名義である不動産の管理をしやすくするために活用

一番多いのが、高齢の親が認知症になった場合に備えるためです。そして、先祖代々受け継いできた土地を所有している場合に、その承継先に関わる問題もあります。

また、共有名義の不動産についての紛争を予防するために家族信託を活用する事例もあります。

高齢になった親が所有する不動産を子が管理したい時に活用

兄弟姉妹が多い場合、親が高齢になるにつれ、所有する不動産の相続対策をどうすればよいか、悩むのではないでしょうか。とくに気がかりなのは、親が認知症になった時のことです。判断能力が低下したという理由で、資産が凍結されてしまうこともあります。

そんな最悪のケースに備え、元気なうちに家族信託にすることも一つの方法です。家族信託ではなく成年後見制度を活用することもできますが、それでは委託者の思いどおりに相続の対策はできないですし、生きている間に資産を有効に活用することもできなくなります。

何代も先まで財産の承継先を指定したい時に活用

遺言では、誰に財産をゆずるかを定めることはできても、その相続人が受け継いだ財産を誰に相続させるかまでは指定することはできません。遺言に書いたとしても、その部分は無効となります。引き継がれた財産は引き継いだ人の財産、すなわち他人の財産になるので、一切、口出しできないのです。

一方、家族信託では、遺言ではできなかった二次相続以降の財産の承継先の指定ができるようになりました。たとえば、自分が死亡した時はすべて配偶者に相続させ、配偶者が死亡した時は子にすべて財産を相続させるという具合です。また、実子がいない場合、自分が死亡した時は配偶者に相続させるが、その配偶者が死亡した時は実兄弟に相続させるということも可能です。

家族信託では、何代も先までの財産の承継先を指定できるというのがメリットの一つです。

共有名義である不動産の管理をしやすくするために活用

共有名義で不動産をもっている場合、共有名義人全員が合意せず、一人でも反対すると売却はできません。また、共有名義人の一人が認知症を発症するなどして意思判断能力が失われてしまうと、不動産の処分はすぐにはできなくなります。

さらに相続が発生してしまうと、名義はさらにその相続人の数だけ増えていくうえに、持分争いが発生するなど、もはや塩漬け物件となってしまうのです。

しかし、共有者全員が健康なうちに全員を委託者兼受益者として、長男など誰か一人を受託者とした信託契約を結ぶことで、将来、共有者の誰か一人が意思能力や判断能力を失ってしまっても、不動産の管理や処分は受託者の権限で行えます。

たとえ売却せずに家族共有の財産とし続けたとしても、大規模修繕や建て替えなどの問題が起きた場合に権限を受託者に集中させられ、共有者全員の合意を得る必要がなくなります。

家族信託を活用するメリット5選

家族信託を活用するのはどんなケースでしょうか。

家族信託を活用するメリットには以下の5つが挙げられます。

- 家庭裁判所が関与しないから柔軟な対応ができる

- 遺言書よりも優先して適用される

- 認知症に備えられる

- 二次相続の対策として有効

- 倒産隔離機能がはたらく

次にそれぞれ詳しく見ていきます。

家庭裁判所が関与しないから柔軟な対応ができる

家族信託も成年後見制度も、ともに将来的に認知症を発症した場合のリスクに備えられる制度で、誰かが本人に代わって財産管理をします。ただ、大きな違いに、成年後見制度では家庭裁判所に後見人の選任を申し立てする必要があることが挙げられます。家庭裁判所が関与するので、後見人の選任の条件は厳しいものになります。

一方、家族信託なら、家庭裁判所の関与なしで、受託者を選ぶことができるうえに、家族間で信託契約により財産が管理できます。より自由度が高いことがメリットの一つになっています。

遺言書よりも優先して適用される

家族信託は遺言書よりも優先して適用されます。遺言書・家族信託の両方とも、財産の承継先を生前に決めておくことができるのですが、もし遺言書に「実家の不動産は長女に」、また家族信託契約では「実家の不動産は長男に」と異なる内容になっていた場合、家族信託の契約書の内容が優先されます。これは生前に遺言の内容に抵触する行為を行うと、抵触した部分について遺言が撤回されたとみなされるためです。

後から遺言書を書いた場合なら遺言書が優先されると思われがちですが、家族信託契約を結んだ段階で実家の不動産の所有者は形式上受託者に移転していますので、その部分についての遺言をすることはできません。

ですから、家族信託の契約に含まれる信託財産が後から書かれた遺言書に記載されていた場合にも、家族信託の内容が優先されます。

認知症に備えられる

将来の認知症発症リスクに備えて、元気なうちに家族信託にしておけば、家族に財産管理を託せます。もし本人が認知症になって判断能力が低下したとしても、資産が凍結状態にならないので受託者によりスムーズな財産管理が行えます。

たとえば、子どもを受託者にして家族信託をしておけば、委託者である親がグループホームなどの施設に入所して空き家になった実家を受託者である子どもの判断で処分して、委託者で受益者である親の生活費に充てることもできるわけです。

二次相続の対策として有効

子どものいない家庭や再婚家庭でしばしば問題になるのは、「配偶者の兄弟姉妹」「前の配偶者の子ども」など、被相続人の直系卑属ではない人に相続権が生じてしまうリスクがあるということです。とくに先祖代々受け継いでいる土地が、直系卑属以外の他人に渡るのを避けたいという人は多くいます。

しかし、そうした事態が起こる可能性が高いのは、亡くなった方(被相続人という)の後に相続人が亡くなった二次相続以降で、この場合は遺言書でリスクを排除できません。

その点、家族信託であれば、受益権移転先あるいは信託終了時の資産承継先を「委託者自身の兄弟姉妹」や「現配偶者との間の実子」などと指定しておくことで、遺言書では不可能な二次相続以降での直系卑属以外の排除をすることができるのです。

倒産隔離機能がはたらく

家族信託のメリットの一つに「信託の倒産隔離機能」という機能があります。

信託財産は受託者名義になって受託者が管理・処分しますが、受託者の固有財産とはなりません。さらに、信託財産は委託者や受益者からも独立した財産で、「誰のものでもない財産」です。これを「信託財産の独立性」といいます。

受託者に所有権が移転するので、委託者の倒産や破産の影響を受けません。そのため、委託者の債権者は信託財産から回収することができないのです。

また、信託財産は受託者の責任財産や相続財産にはならないので、受託者の倒産や破産の影響も受けません。受託者の債権者は信託財産を受託者の財産として、強制執行することもできません。

この「信託の倒産隔離機能」は資産承継において大きなメリットです。

家族信託のデメリット3選

いいこと尽くめな気がする家族信託ですが、もちろんおすすめできない点もあります。

おもなデメリットは次の3点です。

- 節税対策にはならない

- 受託者になっても身上を監護する権利がない

- 実例が少ないので、専門家が少ない

それぞれ詳しく見ていきます。

節税対策にはならない

家族信託が節税対策になるというまことしやかな話もありますが、家族信託そのものには節税効果はありません。認知症や財産承継の対策として家族信託にしたら、結果的に節税になったという副産物的な効果ぐらいです。

その理由として所得税の計算上の「損益通算」ができないことがあります。

損益通算とは、ごく簡単にいうと「異なる種類の所得同士の黒字と赤字を相殺することができるルール」のことです。たとえば、不動産投資で生じた利益を別の事業で生じた赤字と相殺するというようなことです。所得は大きくなればなるほど税負担も大きくなりますから、赤字を有効に活用することが節税につながります。

しかし、家族信託を利用して不動産投資を行っている場合、その不動産投資で損失が発生したとしても別の所得と損益通算を行うことはできません。

また、複数の民事信託を設定したような場合、それぞれの民事信託で生じた利益や損失を合算することもできません。

損失の翌年への繰り越しもできないので、税務的に不利益が生じないかどうかを税理士などの専門家に相談して、十分に検討・検証する必要があります。

何よりも節税が最優先なら、むしろ家族信託は適切ではないでしょう。家族信託はあくまで家族の意思で家族の財産を守り、引き継ぐことに重きを置いた制度だからです。

受託者になっても身上を監護する権利がない

「身上監護権」とは、身の周りの世話ではなく、判断能力のない本人に代わって住居の確保や契約、介護・福祉施設やリハビリ施設への入退所するための手続きや、医療や入院に関する契約や手続きを行うことです。

信託の受託者にはこの「身上監護権」がありません。そのため、受託者は委託者の入院手続きや施設入所手続きをすることはできません。身上監護権が必要なら、成年後見制度を併用し、補完する必要があります。

ただし、家族という立場なら入院や入所手続きはできますから、実質的には家族が受託者になっていれば身上監護面でも対応可能です。

実例が少ないので、専門家が少ない

家族信託は、まだまだ新しい制度です。残念ながら、弁護士や司法書士、税理士などの専門職や公証役場の公証人であれば誰にでも相談できるというところまでにはなっていません。とり扱える専門家が少ないのが実情です。

だからといって、書籍やインターネットの情報だけで家族信託を実行しようとするのは、危険ですので、おすすめできません。ネットなどで調べたり、口コミなどを活用して、家族信託についてきちんとした見識と実務経験がある専門家に相談しましょう。

家族信託で必要な費用

家族信託は、家族間で行われるので、毎月高額な報酬が発生することはありません。しかし、その初期費用はある程度、高額になる場合があります。

家族信託に関する必要な費用は以下の三つです。

- 公証役場に支払う公証人手数料

- 専門家に支払う公正証書の作成費用

- 専門家に支払うコンサルティング費用

それぞれいくらぐらいかかるのか、合計だとどのくらいかかるのか、見ていきましょう。

公証役場に支払う公証人手数料

公証役場で公正証書を作成する時には、公証人に手数料を支払う必要があります。

契約や法律行為に関わる証書作成の手数料は、原則としてその目的価額により定められています。一般には3~10万円程度と考えておきましょう。

専門家に支払う公正証書の作成費用

家族信託を専門家に依頼する場合には、一般的に信託内容の設計コンサルティングから公正証書作成までがセットになっています。通常は報酬もセットでかかりますが、公正証書作成の専門家の代行報酬だけなら10~15万円程度です。

専門家に支払うコンサルティング費用

専門家に支払う設計コンサルティング料は30~80万円ぐらいが一般的です。初期費用に少なくとも合計100万円ぐらいはかかると思っておいたほうがよいでしょう。

家族信託で起こるかもしれないトラブル例3選

相続などで起こりうるトラブルを避けるためにも家族信託は有効ですが、じつは家族信託を活用しても起こりうるトラブルがあります。

それは以下の3点です。

- 遺留分の侵害が原因で信託契約が無効

- 30年ルールにより信託契約が終了

- 信託する不動産に抵当権の設定がある

詳しく見ていきます。

遺留分の侵害が原因で信託契約が無効

家族信託では、信託した財産を将来、委託者が亡くなった時に誰に渡すか、ということを契約で決めておくことができます。これは「遺言代用信託」と呼ばれるものです。つまり、家族信託は「遺言」と同じ機能をもっているので、内容しだいでは信託した財産をまったくもらえない相続人がいることになります。

法定相続人には、「遺留分」という最低限主張できるとり分があります。家族信託を活用していても、遺留分は無視できません。

2018年9月12日には遺留分の侵害が原因で、信託契約の一部を無効とする判決が東京地裁で出されました。家族信託とは家族で財産を管理し承継していく制度で、特定の相続人から遺留分を奪う制度ではありません。遺留分に配慮した家族信託を設計するようにしましょう。

30年ルールにより信託契約が終了

信託期間についての制限はありません。ただし、「受益者連続型信託」を利用する場合は「30年ルール」と呼ばれる制限があります。

「受益者連続型信託」とは改正信託法で認められた仕組みで、信託契約で何代も先の受益権取得者を指定できるというものです。

たとえば、「最初の受益者Aが死亡した後はAの受益権が消滅し、新たな受益権がBに発生する。Bの死亡後はBの受益権は消滅し、新たな受益権がCに発生する……」というように、何代も先までの受益者を指定することが可能です。

ただし、この受益者連続型信託については信託法91条に「受益者連続型信託は契約時から30年経過後の受益者の死亡によって受益権を取得した者が死亡するまで、または受益権が消滅するまでの間、効力を有する」という規定があります。これは、「受益者連続型信託は設定時から30年経過後に受益権の取得が起きると、その取得した受益者が死亡した時点で信託は終了する」ということです。

受益者連続型信託を設定した最初の受益者が契約してから30年以上生きた場合、受益者連続型信託の有効期限内に第2受益者に財産が移転していません。しかし、効力を失うのは、第2受益者が亡くなった時です。

つまり、受益者連続型信託を設定した第1受益者は第2受益者に財産を承継するだけになるのです。それでは遺言書で指定しても変わらないということになります。

信託する不動産に抵当権の設定がある

抵当権付きの不動産を信託することも、債権者の承諾があれば可能です。

ローンが残っていて抵当権が設定されている不動産の所有権が移転するなら、債権者である銀行などに承諾をもらわなければなりません。

「所有者は、金融機関の承諾を得ずに担保不動産を第三者へ移転してはならない」という契約条項に違反すると、分割支払いができなくなり、一括返済をしなければならないということになります。

ですから、家族信託をすると不動産の名義の変更をしますので、債権者に説明をした上で承諾をとらなくてはなりません。

登記手続きは債権者の承諾がなくても信託の登記はできてしまうので、よく注意してください。

家族信託に関連した銀行サービスの利用も一つの手段

信託銀行などでは家族信託に関連したサービス・商品を提供しています。それを利用するのも一つの方法でしょう。

しかしながら、

- 家族信託の商品は銀行によって内容がさまざま

- すべての銀行が信託口口座を開設できるわけではない

- 家族信託に詳しい銀行員はまだ少ない

とまだまだ問題は山積しています。

今後の参考のために、詳しく解説します。

家族信託の商品は銀行によって内容がさまざま

信託銀行に口座がある場合、信託銀行が受託者となり、生前にあらかじめ委託者から預かった信託財産を受益者である受けとる人に年金型や一時金型で渡すというものがあります。これは、「家族信託」という名前になっていても、じつは民事信託である家族信託ではなく、「商事信託」というものにあたります。もちろんこれを利用するのも方法の一つです。

また、信託銀行以外の銀行では、家族信託をはじめ財産管理や資産承継のコンサルティング業務を行ったり、受託者が分別管理するための信託口口座を提供していたりします。また、投資用の不動産ローンもあります。

どれが自分のケースで最も有効か、よく調べて活用することをおすすめします。

すべての銀行が信託口口座を開設できるわけではない

家族信託をした際に、受託者がお金を管理するための銀行口座には「信託口口座」と「信託専用口座」という2種類があります。

受託者には分別管理義務がありますが、分別管理義務とは信託された財産と自己の財産をしっかり分けて管理する義務のことです。

法律上は金銭を分別管理ができる信託口口座で管理する義務はありません。あくまで信託口口座は金銭の分別管理義務を果たすための一手法となります。

「信託口口座」は「委託者A 受託者B信託口」という名義で開設された口座です。受託者の事情では凍結されません。

「信託専用口座」とは、金銭を管理するために使用する受託者個人名義の口座です。

この信託専用口座は、家族信託契約書に「金融機関名」「口座名義」「口座番号」を明記しますので、第三者にも信託のための口座であることが明確です。

受託者が死亡した場合や、受託者が差し押さえを受けた場合は、信託専用口座は受託者の個人口座ですので、口座凍結されてしまうというリスクがあります。このリスクを回避するために信託口口座を開設すればよいのですが、全国すべての銀行で開設できるわけではないため、居住地によっては信託口座が利用できないこともあります。

家族信託に詳しい銀行員はまだ少ない

銀行では家族信託という名前が付いた商品を出してきていますが、じつはまだ家族信託を理解して提案できる銀行員はそんなにいないのが現状です。

それでも、受託者は信託財産を保管するためにも銀行に信託口座を開設するのが適切な選択です。その時、銀行員はあまり詳しくない可能性が高いので、家族信託に詳しい弁護士や司法書士、税理士などの専門家にサポートを依頼するといいでしょう。

おわりに:家族信託は柔軟に使える制度

参考になりましたでしょうか。家族信託は、超高齢化社会の今、認知症のリスクに備えるには、成年後見制度に比べて非常に柔軟な制度です。

そして、被相続人である委託者が自分の思い描いているような相続や承継を実行するには最適な制度だといえます。家庭裁判所の関与もないので、自由度が高い設計ができます。とくに先祖代々受け継いでいきたい不動産をもっている人にはおすすめの制度です。

しかし、家族信託はまだまだ新しい制度なので、銀行員はもとより詳しい士業もあまり多くないのが現状です。それでも自分で本やネットだけの情報で家族信託契約を作成したりするのは危険極まりない行為です。必ず詳しい専門家のサポートを受けたうえで家族信託契約の設計をすることをおすすめします。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表