プライベートバンクとは? バンカーがつくメリットから選び方までわかりやすく解説

Tweetプライベートバンクとは一体どのようなものなのかご存知でしょうか。

この記事では、プライベートバンクとは何かをはじめ、口座の開設にどの程度の資産額が必要なのか、節税を考えるうえでどういった役割が期待できるかなど、資産を管理する人にとって役立つ情報を解説しています。

目次

プライベートバンクとは?

一般の人にとって、バンクという言葉が指すのは一般的な銀行(地方銀行・都市銀行など)であり、お金を預けたり引き出したりする施設です。一方、一部の富裕層が利用するプライベートバンクは、一般の銀行が行うサービスとは少々毛色が異なります。

では、プライベートバンクとはどのようなサービスを提供する機関なのでしょうか。

ここでは、プライベートバンクが一般的な金融機関とどういった違いがあるのかという点について触れるほか、利用するメリットや、個人が資産管理するうえでプライベートバンクを有効に活用する方法などについて解説します。

プライベートバンクを賢く利用することで、大切な資産を管理し、適切に運用できるようになるでしょう。

富裕層を対象に、資産管理・運用のサービスを提供する銀行のこと

一定以上の資産を持つ富裕層の個人を対象にした、総合的な資産管理を行う金融サービスをプライベートバンキングと呼びます。

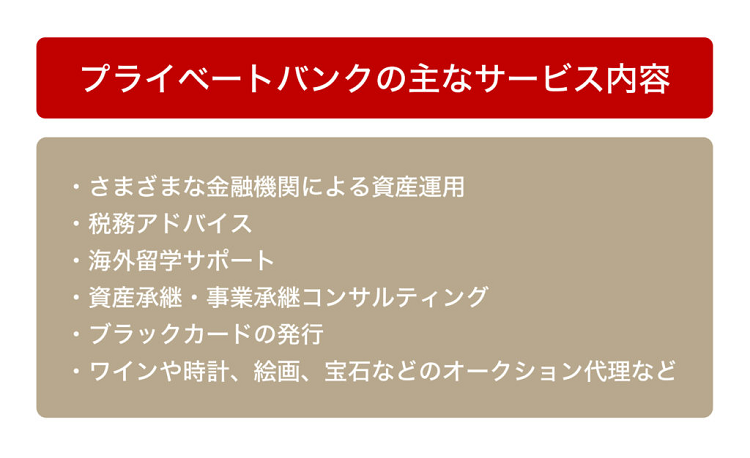

このプライベートバンキングを行う機関、すなわちプライベートバンクは銀行と証券会社の機能を併せ持ち、通貨はもちろん、株式・債権のほかにヘッジファンドを含む多種多様なファンドなどの資産を、ひとつの口座で一括管理することが可能になります。

また、プライベートバンクを通して金融や法律などの専門家に個別の相談ができるため、投資に最適な金融商品を紹介してもらえるほか、税金対策に役立てることができます。ヘッジファンドについては以下の記事をご参考ください。

ヘッジファンドとは? 購入方法やメリット・デメリットを簡単に解説

マスリテール層を対象とした一般的な金融機関との違い

プライベートバンクでは、銀行顧客の大多数を占めるマスリテール層(富裕層未満の顧客)向けの普通銀行のように、顧客から預かった資金を他の顧客へ貸し出したり、許諾なく資産を運用したりするようなことは行いません。銀行側は顧客から預かり手数料を取って管理費とし、利用には年間で資産の0.3~0.5%程度の金額を支払う必要があります。

プライベートバンクは、顧客の資産を保管するだけでなく、より独立性の高い顧客のものとして管理を行うことを目的とします。

管理にあたって顧客ごとに担当のプライベートバンカーがつき、的確に資産運用の手伝いをしてくれます。バンカーに相談を行う際や、担当のバンカーが顧客から資産運用の一切を任される場合などには、別途に手数料を支払います。

また担当バンカーにくわえ、プライベートバンクのグループ会社内には、複数分野にそれぞれの専門知識を持つスペシャリストを抱えていて、運用目的ごとに最適な担当者をつけて相談できます。

プライベートバンクが持つ特色として、グローバルな視点を持ってビジネス展開をしている金融機関が多いというものがあります。

グループ全体で、取り扱っている商品知識を共有しているほか、広い視野で市場のリサーチレポートを行っており、資産運用に役立てています。

資産の管理や運用にプライベートバンクを活用する4つのメリット

個人が資産の管理のためにプライベートバンクを利用すると、どのようなメリットがあるのでしょうか。資産を管理・維持することを考えたとき、手段としてどのような点で有効なのか、いくつかの項目に分けて紹介していきましょう。

自分に合った資産運用が行える

プライベートバンクでは、個人の資産状況、および資産の運用方針に沿った、いわばオーダーメイドのサービスを受けることが可能です。

資産運用についてのポートフォリオ構築の際には、単にリスク許容度を考慮するだけではありません。家族構成や年齢、負債、相続が発生した際にかかる税金など、さまざまな角度から資産状況を整理し、総合的な資産運用についてマネジメントを受けられるのがプライベートバンクの強みです。

専属のプライベートバンカーがいれば、株価の暴落や急な円高・円安に見舞われた場合など、急を要する状況でもいち早く相談できます。

海外の利用事例では、相続や長期の資産運用に関する相談を長年に渡って受け付け、顧客と家族ぐるみの信頼関係を築いたバンカーも多くいます。子の代、孫の代まで同じバンカーが担当する場合もあり、利用者の人生に密着してシチュエーションごとに必要となる資産運用の手助けをしています。

一般の金融機関よりも利回りがよい

一口の預け入れが数千万円、ときには数億円と高額な取引を行うプライベートバンクでは、プロのプライベートバンカーが豊富な選択肢の中から金融商品を厳選して、顧客と情報を共有しながら資産を運用します。高額を扱う分、一般的な金融機関と比べて期待利回りがよく、リスクをよく精査したうえで運用法を決定できます。

投資の選択肢が広がる

プライベートバンクでは、一般的な証券会社で取り扱っているようなシンプルな金融商品だけでなく、割賦債権に投資する仕組債や発行数が限定された私募仕組債、そのほかには優先出資証券、災害保険に投資するCATボンドなど、他では取り扱いのない複雑な金融商品などを活用するよう提案を受けられる場合があります。

一般の投資家では購入ができないような商品も多く取り扱うことができるため、投資の選択肢が広がります。

長期的に信頼関係を構築できる

プライベートバンクは顧客の預かり資産に応じて一定比率の手数料を取るという性質上、短期間の売買を繰り返す一般的な販売会社とは異なり、顧客との間で長期的な取引が続くという特性を持っています。

また一般的な銀行と比較してプライベートバンカーひとりが担当する顧客の数が極めて少なく、それだけ顧客の案件ひとつひとつに力を入れることができます。言い換えれば依頼者は資産の管理・運用といったものにかかる時間を減らし、本業に専念できるというメリットもあります。

前述したように、プライベートバンクでは担当のプライベートバンカーがオーダーメイドで依頼主の資産状況や家族構成を把握し、老後のための資金や保険についてなど顧客の目的を理解したうえで、相続対策についてアドバイスを行うなど、顧客ごとに個別の状況に合わせたサービスを提供しています。そのため通常の銀行よりも親密に、信頼関係を強めやすい性質のものであると言えるでしょう。

ここに注意! プライベートバンクの知っておくべきデメリット

ここまでプライベートバンクを利用した際のメリットを主に述べてきましたが、一方で利用する際にはデメリットも存在します。

どのような点で不具合があるのか、利用する前に知っておくことでリスクを抑えましょう。

手数料が高く、資産額によってはあまりメリットが得られない

プライベートバンクは通常の銀行と比べて充実したサービスを提供していますが、資産の残高に比例して高額な手数料がかかります。

そのため、運用に充てる資産額などによっては手数料分以上の利益が得られないリスクも存在することはデメリットのひとつとして理解しておかなければならないでしょう。

サービスの利用には審査がある

もうひとつのデメリットとしては、利用に際しては事前に厳重な審査を受けなければならないことが挙げられます。プライベートバンクを開設したいと思っても、誰に対してもサービスが無条件に提供されているわけではありません。

身元審査や資産残高などのチェックにくわえ、信用できる人脈からの紹介がなければ開設できない場合もあります。中にはバンカーとの面接が必須とされている場合もあり、たとえ十分な資産・資格があっても、申請してから開設するまでに時間と手間がかかることは理解しておきましょう。

プライベートバンクはいくらから利用できる?

プライベートバンクで口座を開設するために必要な最低預金額は基本的に明示されておらず、絶対的な最低ラインはあいまいです。

一般的な目安としては、1億円以上の資産額が必要になると言われています。ただし、日本国内には3,000~5,000万円程度から利用可能な、比較的ハードルの低いプライベートバンクサービスも存在しています。

一方、海外のプライベートバンクでは5,000万円程度の投資ではほとんどメリットは得られないと考えられています。銀行によっては5億円以上の預金額が最低ラインと言われているものもあり、十分な資産を持っている場合のみ考慮に値すると言えるでしょう。

相続税対策にも! プライベートバンクの活用方法

プライベートバンクには税務や法務の専門的な知識を持ったバンカーが多数在籍しています。そのため、プライベートバンクは相続税対策としても活用できます。

この点については、相続対策に特化した、例えば相続税の非課税や納税資金を考慮した保険などの金融商品やサービスを提供しているプライベートバンクを探して選ぶことができれば更に効果的です。適切な相続税対策を打ち出してくれることでしょう。

日本? 海外? プライベートバンクの選び方

プライベートバンキングのサービスを提供している金融機関・証券取引会社は国内だけではなく、海外にも多く存在します。

ここでは、国内と海外のプライベートバンクにはそれぞれどのような違いがあるのか、どう選べばよいのかなどについて解説していきます。

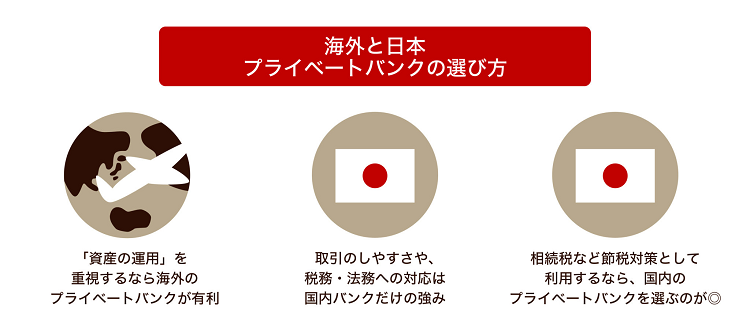

「資産の運用」を重視するなら海外のプライベートバンクが有利

節税のノウハウをはじめとして顧客資産を守ることを重視する国内のプライベートバンクと比べて、海外のプライベートバンクは預かった資産を守ることよりも、運用してより多くの預貯金を増やすことに長けています。

日本ではプライベートバンキングを一部の大手銀行がサービスとして提供するのみで、これを専門に行うプライベートバンクはありません。海外で専門に行うプライベートバンクは運用ノウハウも多く蓄積されており、資産を増やすことを目的とするのであれば、海外プライベートバンクが有利と言えるでしょう。

取引のしやすさや、税務・法務への対応は国内バンクだけの強み

国内のプライベートバンクの強みは、まず母国語を用いたコミュニケーションが円滑に行えることでしょう。

英語圏であればまだ対応がしやすいものの、ドイツ語やフランス語、中国語を公用語とする国のプライベートバンクでは、複雑な金融商品についての説明や事務手続きについて、正しく翻訳するコストや手間がかかることにくわえて誤読のリスクも大きくなります。

運用ノウハウでは海外に及ばずとも、日本の税制・法律の変更などへの対応はやはり国内のバンクが得意とします。税金対策や法務的な手続きを目的とする場合、国内銀行のサービスを選ぶのがよいでしょう。

また日本国内の税理士と連携してコンプライアンスを守りながら資産を運用できるほか、口座開設の手続きも海外のバンクと比べてスムーズに行えます。

相続税など節税対策として利用するなら、国内のプライベートバンクを選ぶのが◎

日本国内の税制については、海外のプライベートバンクはほぼ関与しないケースがほとんどです。その上、海外相続は現地の法律に従って行わなければならず、より手続きが煩雑になります。特にスイスや香港での相続はなにかと手間がかかる場合が多いようです。

また、どこの国のバンクを利用しようとも、口座情報についてはOECDの共通報告基準に則って日本の税務当局に把握されます。相続対策としては海外のプライベートバンクはそれほど効果的ではないと考えるのが良いでしょう。

一方で日本国内のプライベートバンクの中には、国内向けであることを活かして相続税対策に特化した金融商品およびサービスを提供しているものも多くあります。相続税への対策としてプライベートバンクの利用を考えている方は、まずは国内のものを検討してみてください。

プライベートバンクを利用する場合、資産額を鑑みた上で適切なリターンが得られるかは考慮する必要があるでしょう。その上でプライベートバンクを利用すれば、資産を守る優良な手段となるはずです。

おわりに:相続税対策も考慮して、自分にあったプライベートバンクを選ぼう

プライベートバンクは、富裕層向けに資産管理を手伝う金融サービスを提供する銀行です。専属のプライベートバンカーによるマネジメントで的確な資産運用を行い、様々な金融商品の売買や高い利回りを期待できます。国内外にプライベートバンキングに対応した銀行があり、それぞれの利点に合わせて選ぶことが重要です。税務・法務の対応には国内のプライベートバンクを活用しましょう。

相続税対策には、併せて税理士へ相談するのも手です。 税理士法人として50年以上の歴史を誇る税理士法人レガシィでは、資産10億円以上の方の相続問題解決に特化した指名サービス「プレミアムプラン」をご用意しています。

税の専門家ならではの視点で、プライベートバンクの適切な利用法など、あらゆる視点で大切な資産を守る方法をご提案します。

ご興味がある方は、ぜひお問合せください。

お問合せフォーム

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 代表社員税理士 パートナー

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表