【相続専門】 税理士法人レガシィお助け税務調査

税務署からの突然の連絡。

身に覚えがないのに、それを証明するすべがわからない… 税理士法人レガシィが、

税務調査でお困りの皆様のお力になります!

税務署からの突然の連絡。

身に覚えがないのに、それを証明するすべがわからない…

税理士法人レガシィが、税務調査でお困りの皆様のお力になります!

税務調査は怖い!という話をよく聞きます。

そう思っている方がこのページをご覧いただいていると思います。

こんな方に

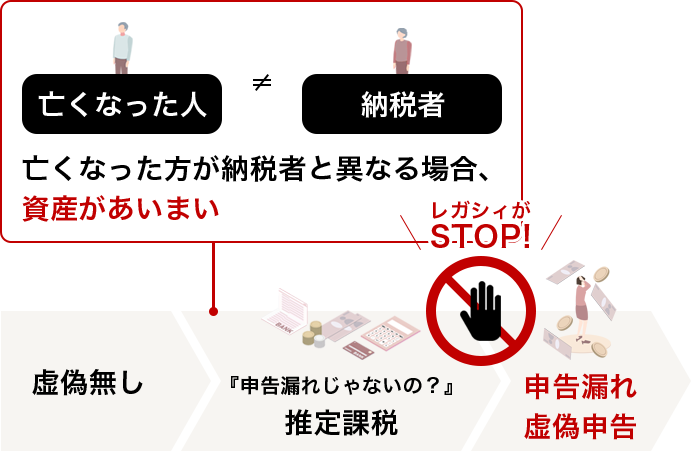

事前通知が来たが、税理士に

お願いしないで申告をしているので

相談相手がいない

事前通知が来たので、

顧問税理士に相談したら

払うしかないと言われた

事前通知が届いたら

すぐにレガシィにご相談ください!

臨宅調査が始まる前に

ご相談いただくのがベストです!

お困りでしたら、少しでも悩まれていれば、まずは無料でご相談ください

0120-501-725

受付時間(平日/土日祝):9:00-17:30

「相続専門」レガシィの強み

相続専門家歴

20 年超が

多数在籍

point

01

累計案件数

30,000 超

で経験値高

point

02

相続税申告

税務署

是認率99 %

※是認=認められる

point

03

こんな形で税務調査はやってきます

申告 最初の晩夏〜晩秋

通知 2〜3週間

調査

申告

- 申告書を提出したのち最初に迎える晩夏〜晩秋頃

- 『事前通知』は2〜3週間前

- 場合によっては当初申告税理士のみに通知

税務調査のお助けは

レガシィが適任です!

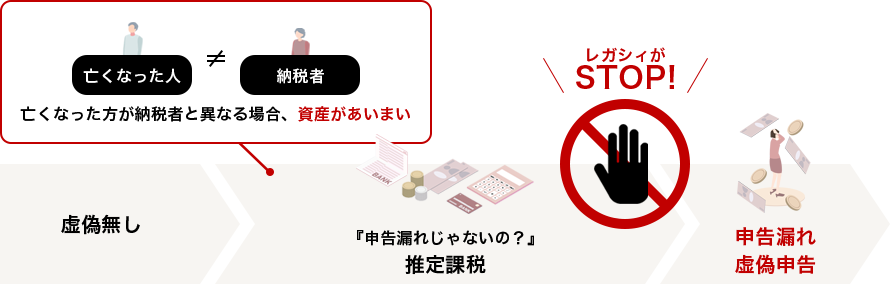

税務署は「申告漏れなのでは?」という姿勢で臨んできます。

一般の方、またそのやり取りに慣れていない税理士だと、そのまま税金を追加で支払うことになります。

お困りでしたら、 少しでも悩まれていれば、まずは無料でご相談ください

0120-501-725

受付時間(平日/土日祝):9:00-17:30

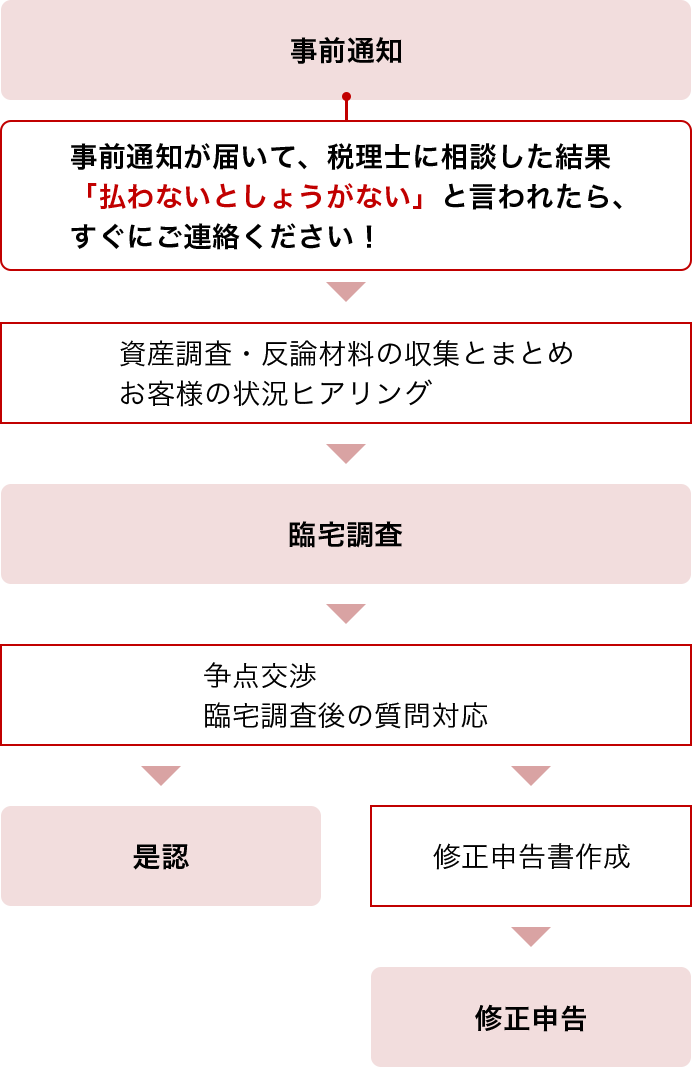

サービス利用の流れ

料金

完全成功報酬制

減額分から一定の割合を成功報酬としていただきます。

ご契約の際には、状況によりお断りする場合がございます。

お困りでしたら、少しでも悩まれていれば、まずは無料でご相談ください

0120-501-725

受付時間(平日/土日祝):9:00-17:30

事例

Case

01立て替えた諸費用が…

東京都 50代会社員

税務署の指摘

被相続人の口座から相続人の口座に資金移動された履歴がたびたびある。

名義預金ではないか。

相続人の訴え

被相続人の名義の財産はしっかり申告したはず。

けして脱税目的の隠し財産ではない。

レガシィの対応:

税務署へ税務調査状況をヒアリングする一方で、相続人にも過去の資金移動についてヒアリングを行った。同時進行で、預金通帳をすべて預かり、預金調査を実施した。その結果、被相続人の生活費や多額の医療費などを相続人が定期的に立て替えており、被相続人の口座から相続人への口座の資金移動は、その精算金であることがわかった。立て替えを行った時期や金額の書類を整理し、税務署に提出することで、脱税ではないと認めさせ、重加算税の課税を免れつつ追徴課税も当初の半分に減額された。

相続人の声

一度疑われてしまうと、どうにも信用してもらえなかった。

レガシィに熱心に対応してもらいありがたかった。

Case

02自分の資産なのに…

千葉県 50代会社員

税務署の指摘

相続人への過去の贈与や収入等を考えても、現在保有している金融資産とで大きな剥離がある。相続人の金融資産には、被相続人の資産が混在しているのではないか。

相続人の訴え

運用による利益であり、自分の資産である。

レガシィの対応:

運用による利益を証明する書類は無かった。しかし、相続人と入念な打ち合わせを行い、過去の様々な記録等から運用益を推計、形成可能金融資産を5,000万円ほど増額した書類を税務署へ提示した。最終的には相続人の主張が認められ、追徴納税が2,400万円減額された。

相続人の声

税務署は当初全く取り合ってもらえなかった。

レガシィが自分を信じ、一緒に戦ってくれて、とても感謝している。

お困りでしたら、少しでも悩まれていれば、まずは無料でご相談ください

0120-501-725

受付時間(平日/土日祝):9:00-17:30