令和6年税制改正(抜粋)

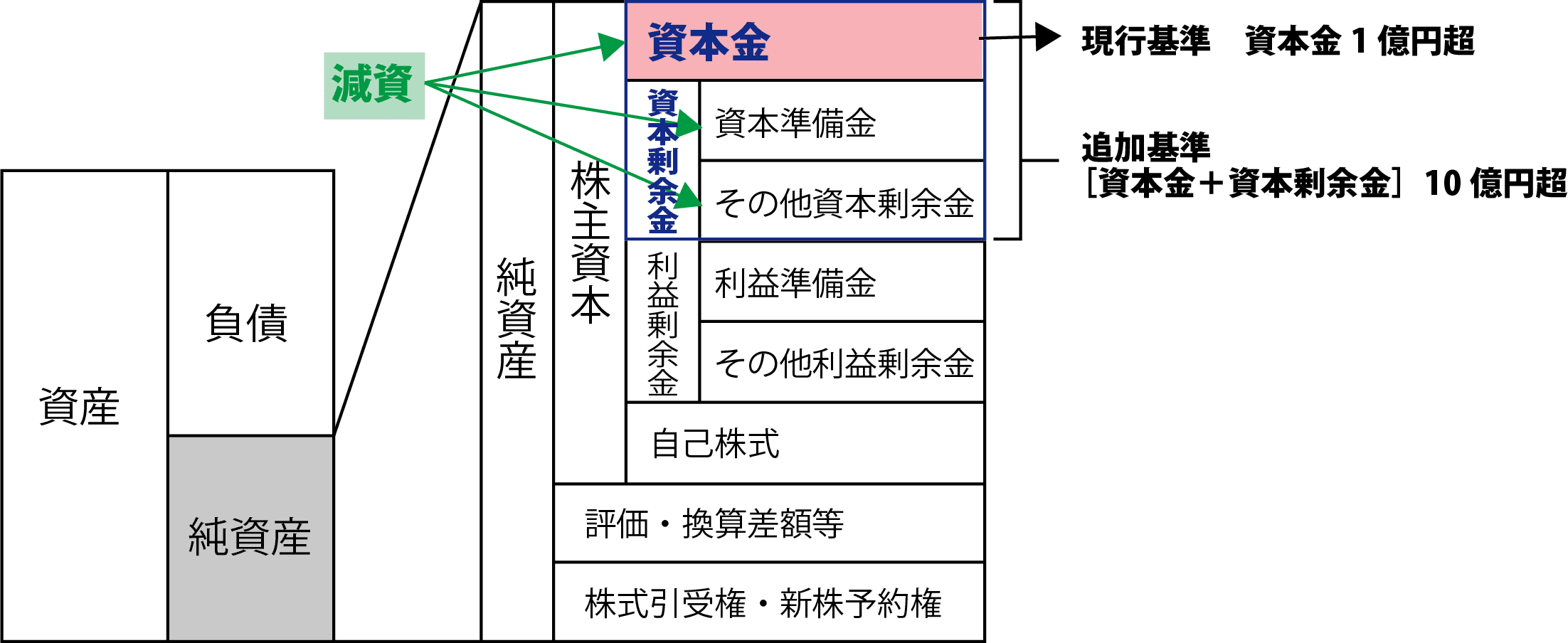

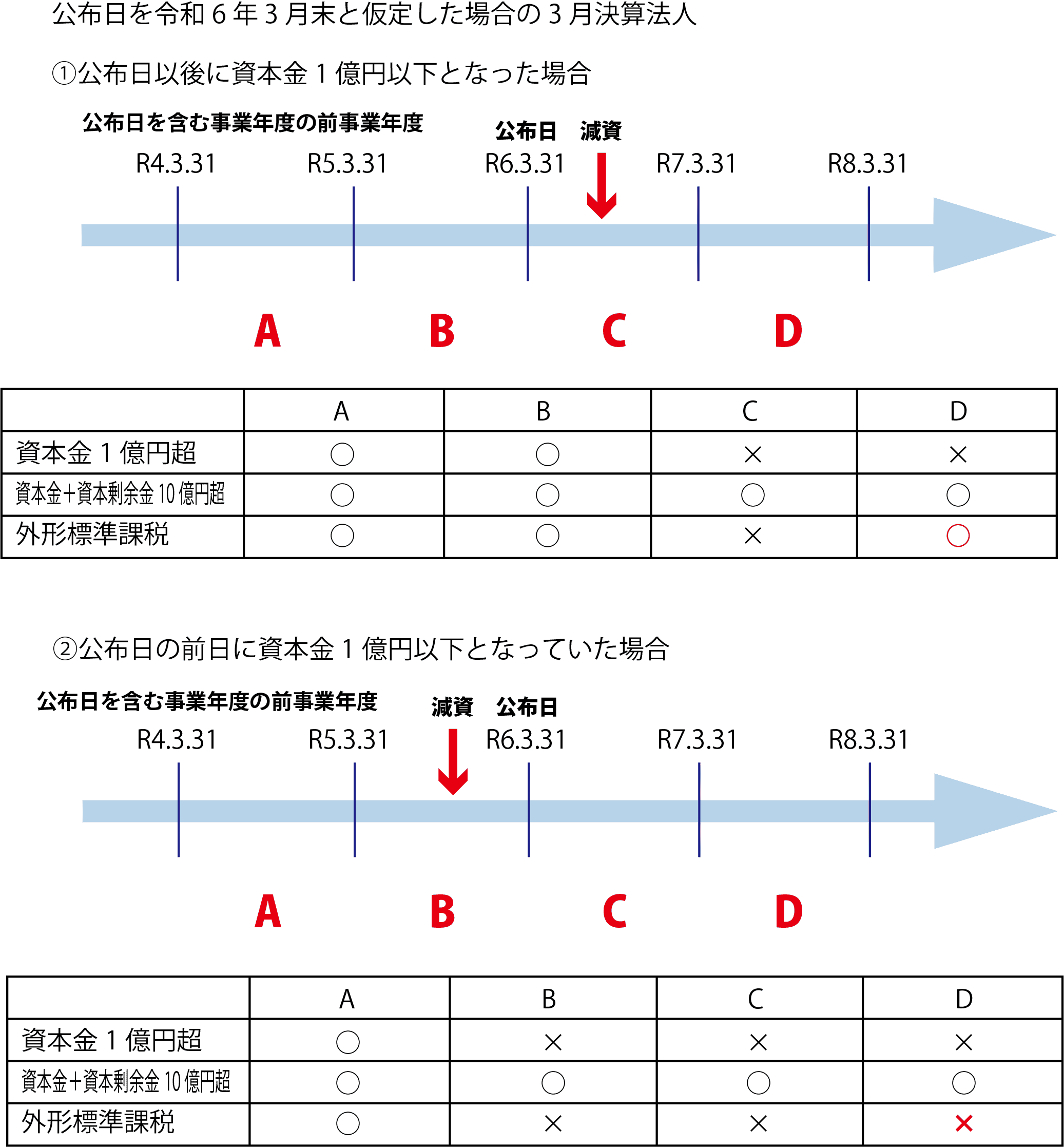

01 外形標準課税の対象法人の見直し(減資への対応)

内容のポイント

①外形標準課税について、資本金1億円超の法人を対象とする現行基準に加えて、前事業年度に外形標準課税の対象であった法人については当該事業年度に資本金1億円以下であっても資本金と資本剰余金の合計額が10億円を超える場合には外形標準課税の対象とする新たな基準を設ける。

②公布日前に外形標準課税の対象であった法人が、駆け込みで施行日以後最初に開始する事業年度の前事業年度末までに資本金を1億円以下としても、施行日以降最初に開始する事業年度に資本金と資本剰余金の合計額が10 億円を超える場合には、外形標準課税の対象となる。

影響

①改正前に外形標準課税の「対象外」である法人及び改正後に新設される法人については、現行基準(資本金1億円超)に該当しなければ、外形標準課税の「対象外」となる。

②前事業年度に外形標準課税の「対象」である法人については、資本金1億円以下に減資した場合でも資本金と資本剰余金の合計額が10億円を超える場合には、引き続き外形標準課税の「対象」となる。

対応

①外形標準課税の対象となっている顧問先企業について減資を行うか検討する。

②現時点で、現行基準にも追加基準にも該当する法人が外形標準課税の対象外となるためには公布日前日までの減資が必要。

02 所得税・個人住民税の定額減税

内容のポイント

①対象税目及び適用時期 所得税:令和6年分 住民税:令和6年度分

②対象者及び減税額

〇所得税(居住者である本人の合計所得金額が1,805万円※2以下の場合に限る)

・居住者である本人(国内に住所がある個人または現在まで引き続き1年以上国内に居所がある個人)・・・・・3万円

・同一生計配偶者(居住者である本人と生計を一にする居住者である配偶者で、合計所得金額が48万円以下である者・・・・3万円

・扶養親族(居住者である本人と生計を一にする配偶者以外の居住者である親族で、合計所得金額が48万円以下である者)・・・・一人につき3万円

〇住民税(納税義務者である本人の合計所得金額が1,805万円※2以下の場合に限る)

・納税義務者である本人(国内に住所がある者)・・・・1万円

・控除対象配偶者※1(合計所得金額が1,000万円以下の住民税の納税義務者である本人と生計を一にする国外居住者でない配偶者で、合計所得金額が48万円以下である者)・・・・1万円

・扶養親族(住民税の納税義務者である本人と生計を一にする配偶者以外の国外居住者でない親族で、合計所得金額が48万円以下である者)・・・・一人につき1万円

但し所得税額の特別控除額の合計額又は所得割額の特別控除額の合計額が本人の所得税額又は所得割額を超えるときは、所得税額又は所得割額を限度とする。

※1 控除対象配偶者を除く同一生計配偶者は令和7年度分の所得割額から控除

→本人の合計所得金額が1,000万円超1,805万円以下の場合は1年後回しとなる。

※2 給与所得者の場合給与収入2,000万円に相当する。

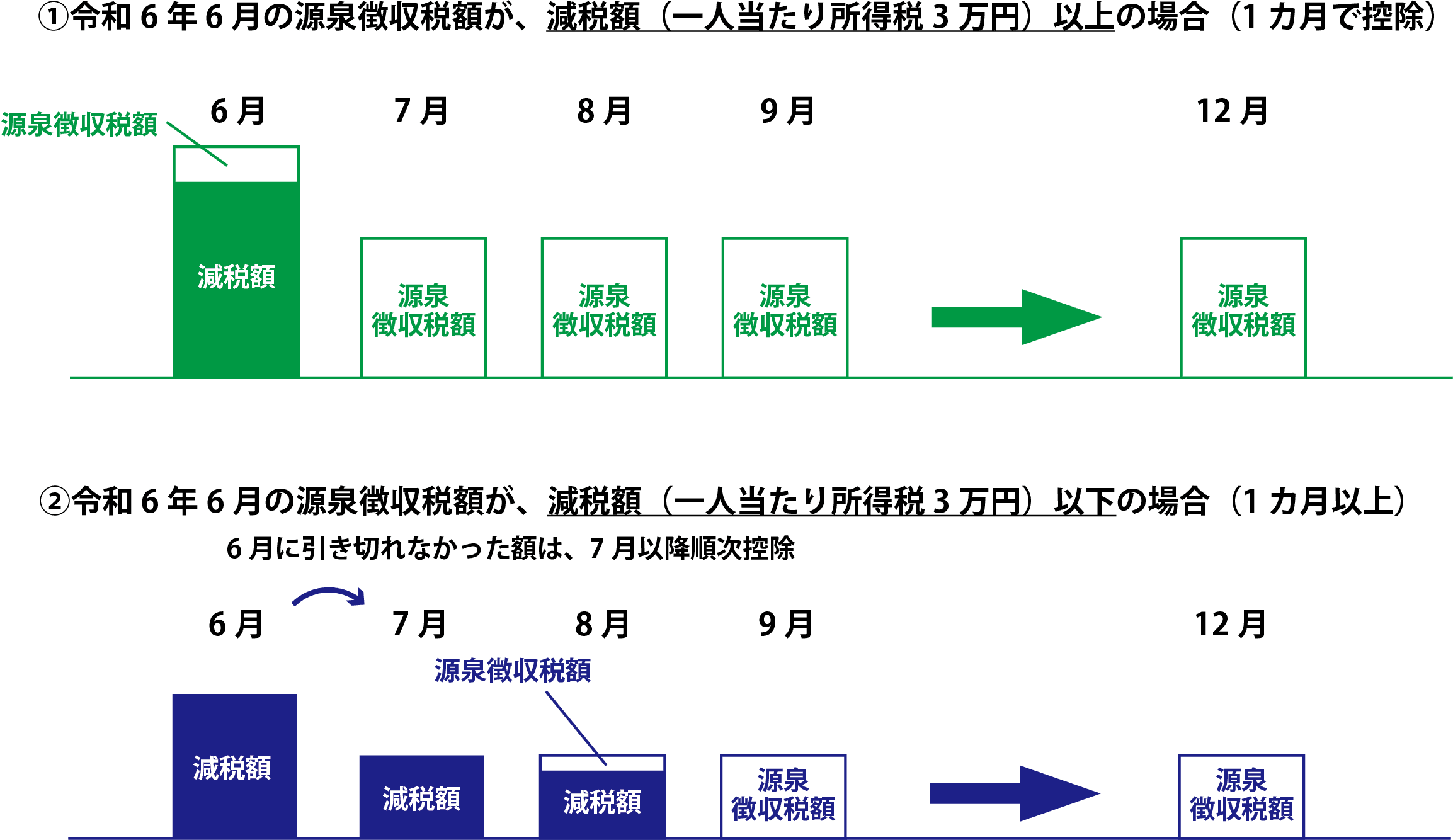

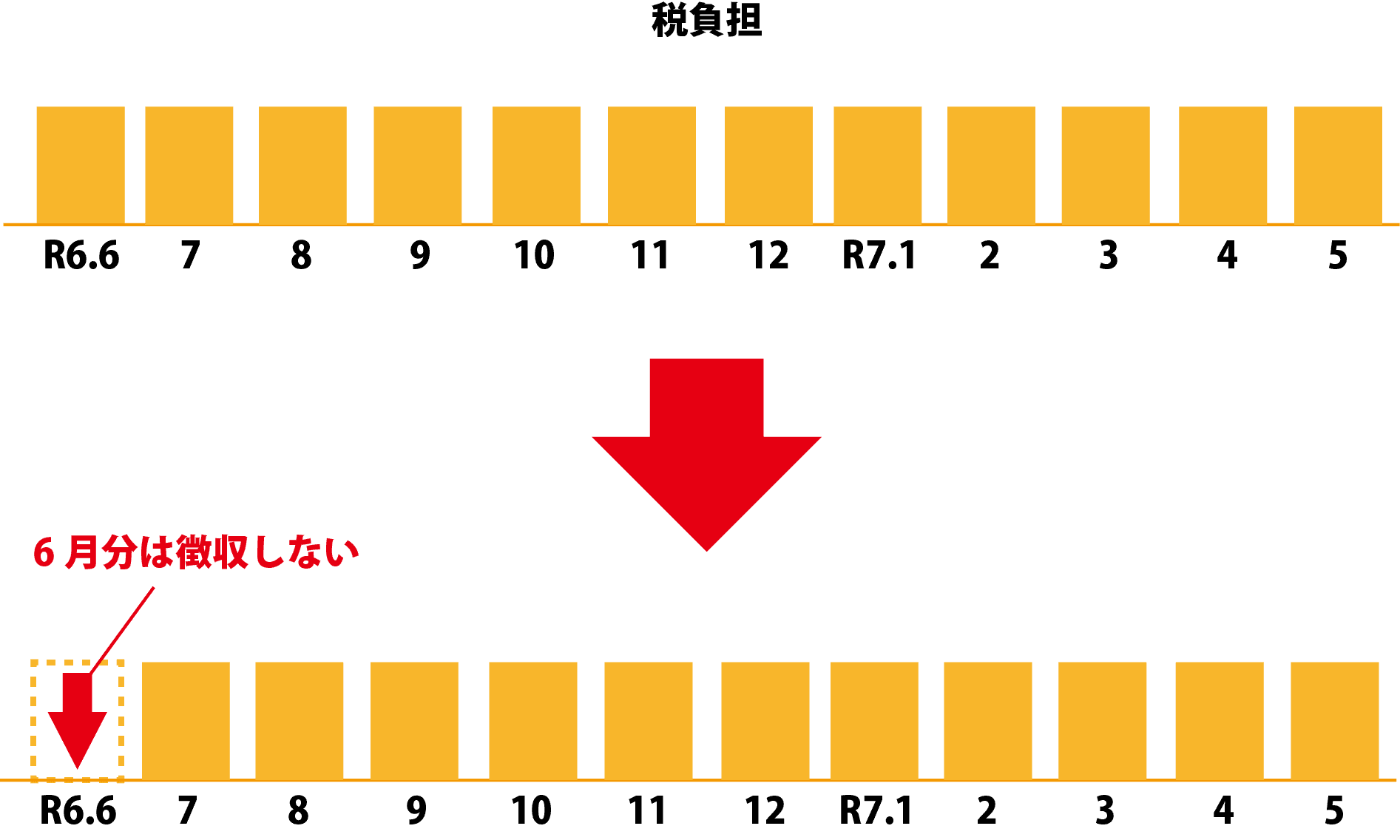

③減税の実施方法

〇給与所得者の場合

所得税:主たる給与支払者の6月の源泉徴収税額から減税を実施

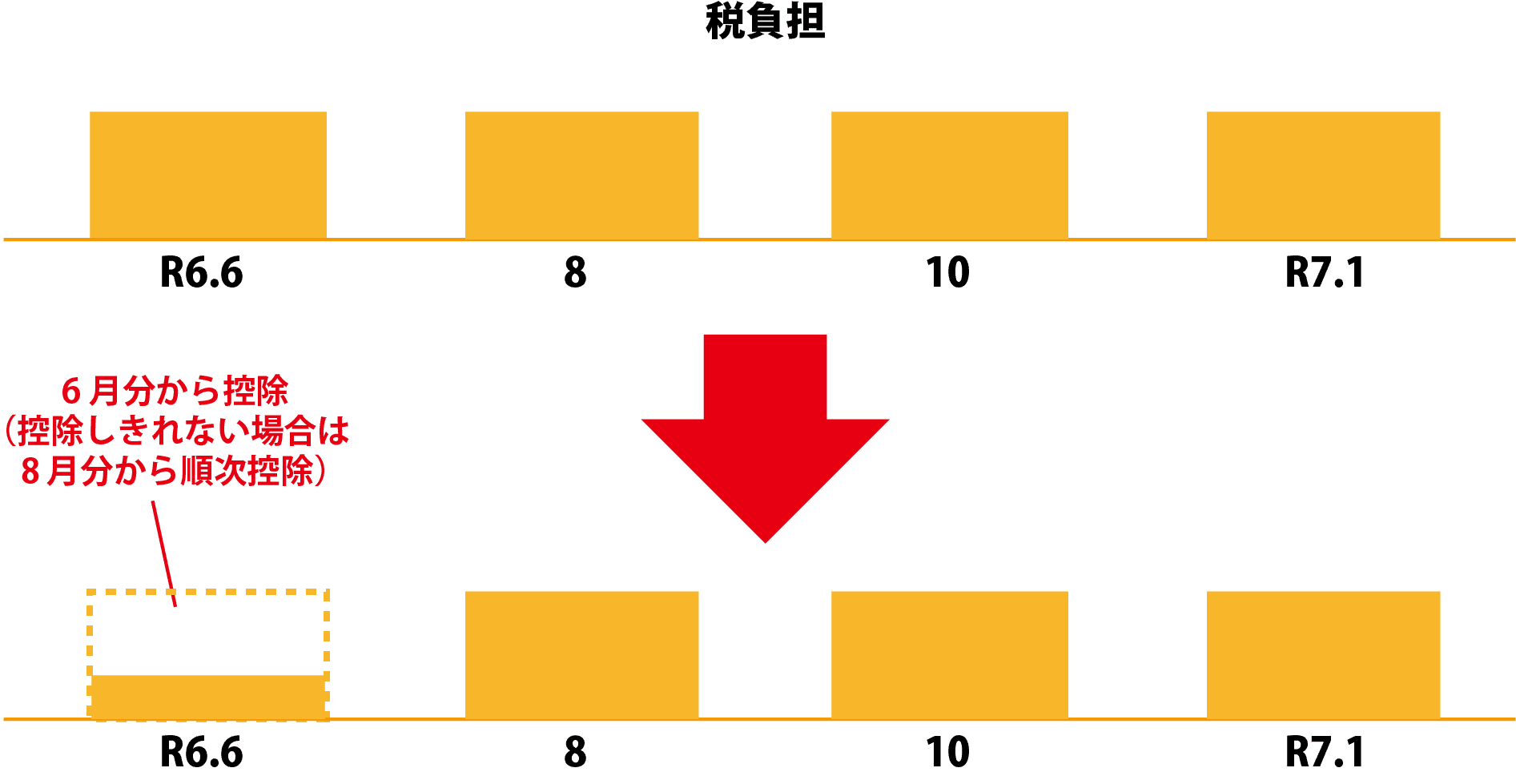

住民税:令和6年6月分は徴収せず、定額減税後の税額を令和6年7月から令和7年5月分の11か月で均等に徴収する。

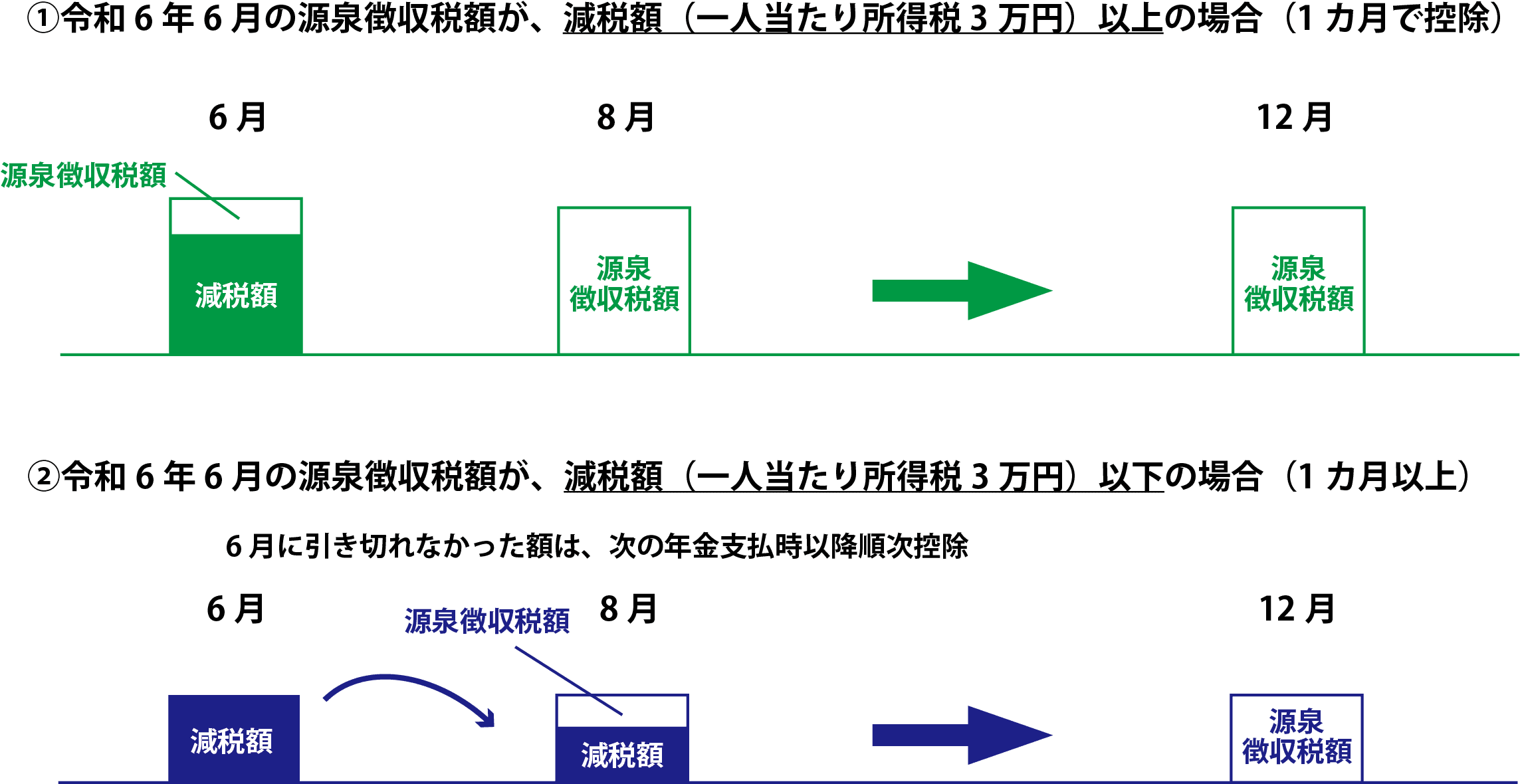

〇公的年金所得者の場合

所得税:日本年金機構等が支払う公的年金(老齢年金)については、原則として6月以降の支給分に係る源泉徴収税額から減税を行う。

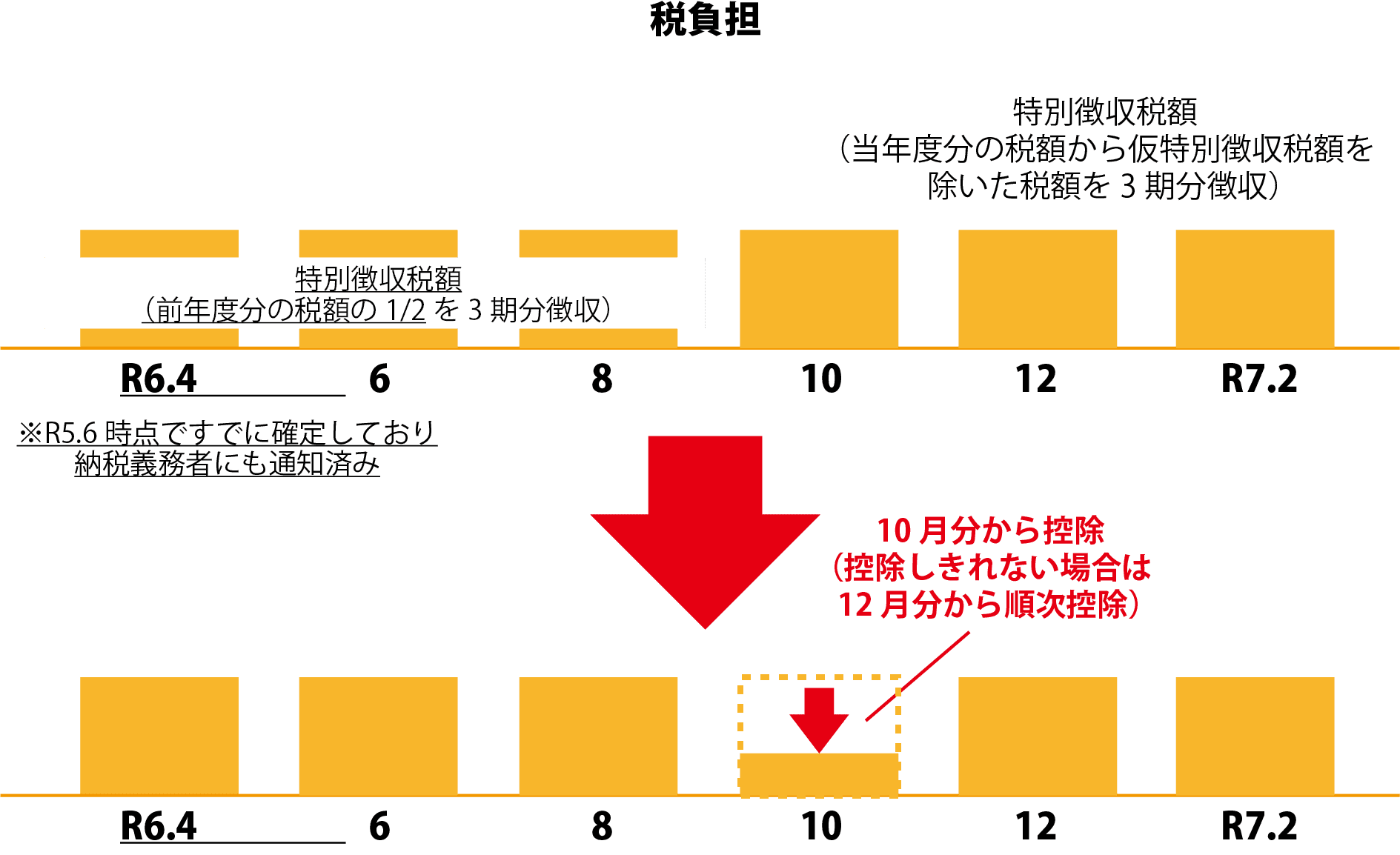

住民税:定額減税前の税額をもとに算出した令和6年10月分の特別徴収税額から控除し、控除しきれない場合は令和6年12月分以降の特別徴収税額から、順次控除。

〇事業所得者等の場合

所得税:原則として確定申告の機会に減税を行う

ただし、予定納税の対象者については、予定納税の機会を通じて減税を実施する。

・予定納税の通知(6⽉)の際に、本⼈分の減税額(3万円)を控除した額を通知する。

・簡易な⼿続きによる「減額申請」により、同一生計配偶者等については通知税額からの控除を可能にする。

・減額申請の期限(7⽉15⽇)を7⽉31⽇に、納付期限(7⽉31⽇)を9⽉30⽇に延期する。

・第1回予定納税で控除しきれなかった減税額は、第2回予定納税(11⽉)の予定納税額から控除し、第2回予定納税に控除しきれなかった減税額は、確定申告において減税する。

住民税:定額減税前の税額をもとに算出した第1期分(令和6年6月分)の税額から控除し、第1期分から控除しきれない場合は、第2期分(令和6年8月分)以降の税額から順次控除。

影響

給与所得者に対する減税の手続きは源泉徴収税額から控除することになるため、源泉徴収義務者(事業会社、個人事業主)の事務負担増が懸念される。

対応

事務作業の早期準備のため関係省庁は法案の国会提出前であっても制度の詳細につき早急に公表する旨が大綱に盛り込まれているので、源泉徴収義務者は周知広報にアンテナを張る。

令和6年分の給与収入につき、調整が可能であれば2,000万円を超えないよう注意を払う。

03 ストックオプション税制の拡充

内容のポイント

スタートアップなどの企業の人材獲得をバックアップするため、税制適格ストックオプションについて利用を促進する優遇策を講じることになった。

①権利行使により交付を受ける株式(譲渡制限株式に限定)の管理等について、一定の契約に従って、株式の発行会社にて管理等することによって、証券会社等に株券の保管委託を行わなくても良いことになった。

②1年間における権利行使価額について、1,200万円から以下の様に増額されることになった。

〇設立5年未満の株式会社

2,400万円

〇設立5年以上20年未満の非上場の株式会社

3,600万円

〇設立5年以上20年未満の上場5年未満の株式会社

3,600万円

③ストックオプション付与対象となる社外高度人材の範囲拡大

(1)ストックオプション発行会社の要件緩和

ハンズオン支援(専門家派遣)を行うベンチャーキャピタル等から最初に出資を受けた時点における資本金要件(5億円未満)及び従業員要件(900人以下)を廃止する。

(2)社外高度人材の要件緩和

〇3年以上の実務経験に関する緩和

上場企業の役員(取締役等)・・1年以上の実務経験

国家資格を保有する者(弁護士・会計士等)・・実務経験廃止

博士の学位を保有する者・・実務経験廃止

高度専門職の在留資格をもって在留する者・・実務経験廃止

〇社外高度人材の範囲拡大

次に掲げる者を加えることになりました。

・教授及び准教授

・上場企業の重要な使用人で、1年以上の実務経験がある者

・一定の未上場会社の役員及び重要な使用人で、1年以上の実務経験がある者

・製品又は役務の開発に2年以上従事した者について一定の要件を満たす者

・資金調達活動に2年以上従事した者について一定の要件を満たす者

影響

①権利行使後の株式を証券会社で従業員ごとに開設した専用口座で管理する必要があったため、管理面での負担が大きかったが、スタートアップが自ら管理できる様になるため、利便性が高まる。

②1年当たりの権利行使額の上限があがったので、より大きなストックオプションを付与することができ、権利を行使する人にとっても利便性が高まる。

③ストックオプションを社外の人材に付与しやすくなるため、幅広い人材活用が促進される。

対応

税制上有利なストックオプションが拡充されるため、今までは利用していなかった企業についても検討をする価値があると考える。

04 交際費等の損金不算入制度の延長・拡充

内容のポイント

①交際費等から除外される飲食費が1人当たり5,000円以下から1万円以下に拡充される。

②交際費等の損金不算入制度の適用期限が、令和9年3月31日までに開始する事業年度まで3年間延長される。

影響

①損金となる飲食費の範囲が広がり、顧問先の交際費等の額を確認する必要がある。

②飲食事業者に対する側面支援となる。

対応

①接待飲食費の額に関する社内規定等の見直しを検討する。

②飲食事業者は改正に対応し料金設定の見直しを検討する。

05 子育て世帯に対する住宅ローン控除及び子育て対応改修工事に係る税額控除

内容のポイント

①適用時期

ⅰ住宅ローン控除:認定住宅等の新築等をして令和6年1月1日~令和6年12月31日までに入居

ⅱ子育て対応改修工事に係る税額控除:子育て対応改修工事をして令和6年4月1日~令和6年12月31日までに入居

②対象者:子育て特例対象個人(年齢40 歳未満であって配偶者を有する者、年齢40歳以上であって年齢40歳未満の配偶者を有する者又は年齢19 歳未満の扶養親族を有する者)

③内容

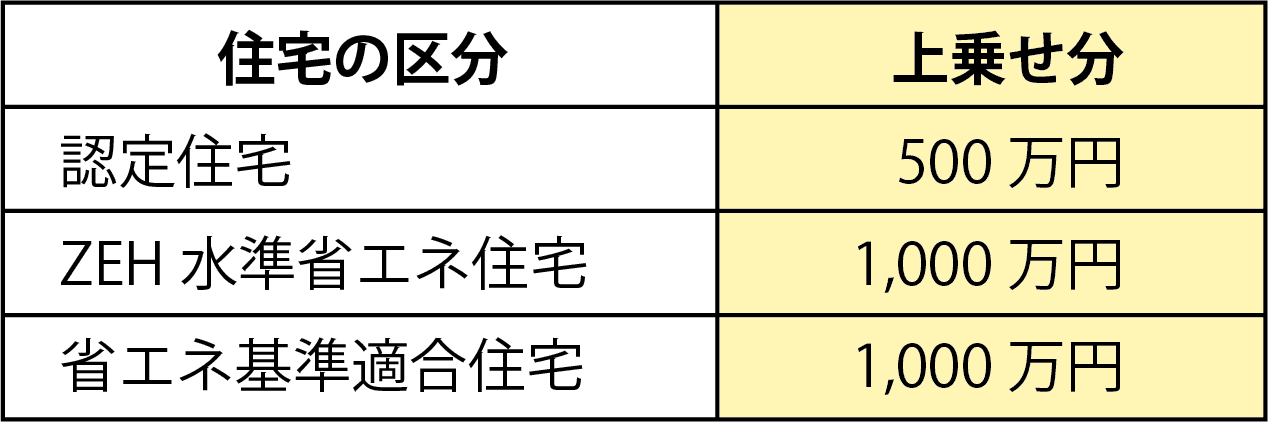

ⅰ住宅ローン控除

子育て特例対象個人は以下の住宅区分に応じ借入限度額が上乗せされる。

所得制限やその他の要件は現行の住宅ローン控除と同様とする。

ⅱ認定住宅等の新築又は認定住宅等で建築後使用されたことのないものの取得に係る床面積要件の緩和措置(50㎡から40㎡に緩和)については令和6年12月31日以前に建築確認を受けた家屋についても適用できることとする。

ⅲ子育て対応改修工事に係る税額控除

その子育て対応改修工事に係る標準的な工事費用相当額(250万円を限度)の10%を所得税額から控除する。

その年分の合計所得金額2,000万円を超える場合は適用不可。

その他の要件は既存住宅に係る特定の改修工事に係る税額控除と同様とする。

影響

子育て特例対象個人に係る優遇税制はいずれも令和6年12月31日までに入居することが前提のため諸々の手続きに時間的な制約がある。

対応

建築業者、リフォーム業者、金融機関との打ち合わせを綿密に行い、特例の適用要件を満たすようスケジューリングする必要がある。

06 イノベーションボックス税制の創設

内容のポイント

イノベーション投資を促す税制上の仕組みとして、日本においては、昭和42年より研究開発投資を行った企業に対する税額控除の制度(研究開発税制)を導入して研究開発投資を促進しているが、一方で、その研究開発の結果生まれた成果としての知財が生み出す所得について税制面で優遇することで、研究成果を実社会で活用するための投資の促進や得られた収益の研究開発への再投資を促すものとして、イノベーションボックス税制が創設された。

①青色申告書を提出する法人が、居住者若しくは内国法人(関連者を除く)に対する特定特許権等の譲渡又は他の者(関連者を除く)に対する特定特許権等の貸付け(以下『特許権譲渡等取引』という)を行った場合には、その事業年度において行った特許権譲渡等取引ごとに計算した下記【イ×(ハ/ロ)】の金額と当期の所得の金額とのいずれか少ない金額の30%をその事業年度において損金算入ができる。

イ. その特許権譲渡等取引に係る所得の金額

ロ. 当期及び前期以前(令和7年4月1日以後に開始する事業年度に限る)において生じた研究開発費の額のうち、その特許権譲渡等取引に係る特定特許権等に直接関連する研究開発に係る金額の合計額

ハ. 上記ロの金額に含まれる適格研究開発費の額の合計額

②適用期間は令和7年4月1日から令和14年3月31日までの間に開始する各事業年度とする。

影響

①企業のイノベーションが活性化し、技術で最先端となるだけでなく、ビジネスで勝てる環境を創出していくことに繋がっていく。

対応

①研究開発税制における研究費の集計とは別に、特許権譲渡等取引ごとに、研究開発費の額を把握する必要があるため、効率よい集計システムが必要となる。

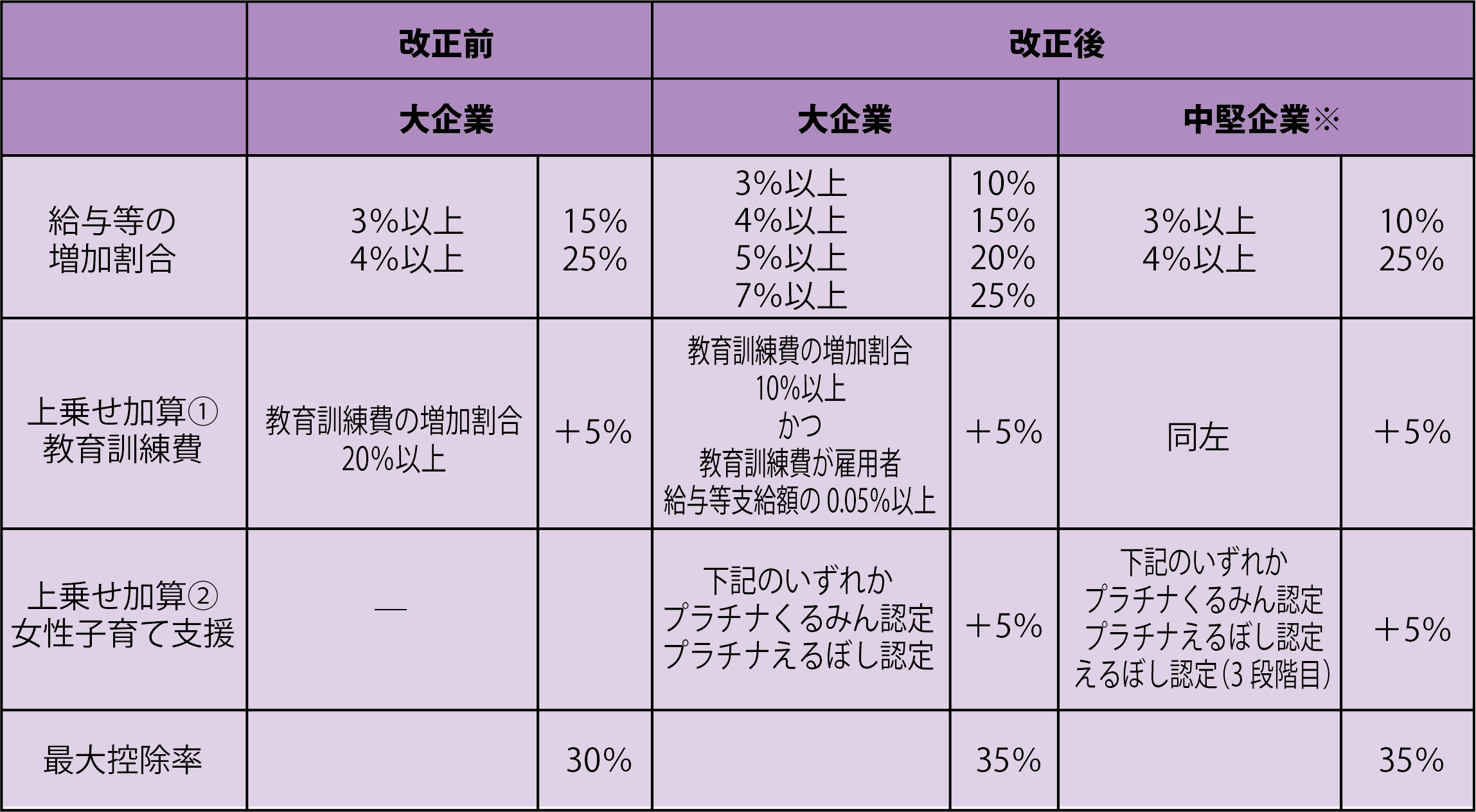

07 賃上げ促進税制の強化

内容のポイント

【大企業】

①控除率

※中堅企業とは、資本金1億円超かつ従業員2,000人以下の法人で、その法人及びその法人と支配関係にある法人の常時使用する従業員の合計数が10,000人以下の法人をいう

②控除限度額と超過額の繰越

改正前、改正後共に適用年度の法人税額の20%の上限で、繰越は不可

③マルチステークホルダー方針の要件

改正前 資本金10億円以上かつ従業員数1,000人以上の法人

改正後 上記に加え、従業員数2,000人超の法人が追加

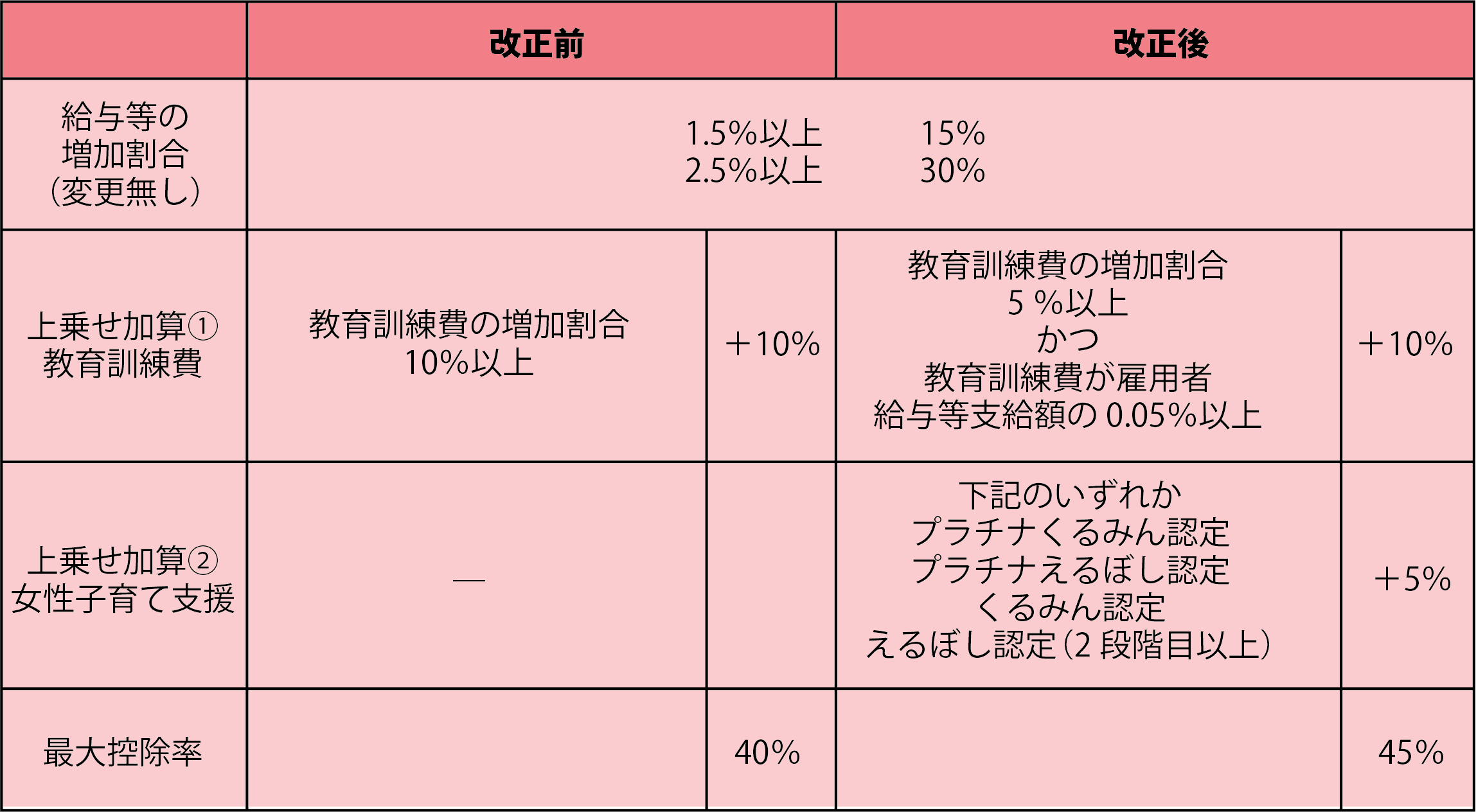

【中小企業】

①控除率

②控除限度額と超過額の繰越

改正前 適用年度の法人税額の20%の上限で、繰越は不可

改正後 適用年度の法人税額の20%の上限で、5年間の繰越可(繰越税額控除をする事業年度において、雇用者給与等支給額が比較雇用者給与等支給額を超える場合に限る)

影響

①賃上げ促進税制の適用により、大企業・中堅企業は賃上げ分の最大35%、中小企業は賃上げ分の最大45%が税額控除される為、税負担が軽減される。

②中小企業の場合、5年間の繰越税額控除が可能

対応

①上乗せ加算①の教育訓練費については、雇用者給与等支給額の0.05%以上の要件を満たす必要がある為、教育訓練費の額を増加させるか検討する。

②上乗せ加算②の女性子育て支援については、厚生労働大臣の認定を受ける必要がある為、認定を受けるかどうか検討する。

③賃金引き上げに伴う人材確保が今後の企業経営のカギとなるため、戦略的な活用が必要。