準確定申告とは?申告期限や手順、不要なケースについても解説

大切な家族の方の財産を相続する際、手続きの中で「準確定申告」という言葉を耳にした方も多いかもしれません。「そもそも準確定申告って何?」という方や、準確定申告の方法や必要となる書類が分からないという方など、状況はさまざまでしょう。

この記事では、相続時に必要とされる準確定申告とはどんなものか、必ず行わなければならないものなのかなど、準確定申告について詳しく解説します。

目次

準確定申告とは?

準確定申告とは、亡くなった方(被相続人)の収入に対する確定申告のことです。準確定申告は、生前に収入があった人が亡くなった場合に行う必要があります。本来本人が行っていたはずだった確定申告を、相続人が本人に代わって「準確定申告」として行います。

通常の確定申告は、毎年1月から12月までの1年間分の所得にかかる所得税額を計算します。ただ年の途中で亡くなった場合は年末までの収入を計算して確定申告を行えないため、死亡日までの収入について、その相続人が4ヶ月以内に行わなければなりません。

確定申告と準確定申告の異なるポイント

申告期限や申告義務者、控除など、通常の確定申告と準確定申告にはさまざまな違いがあります。

申告期限

確定申告は、毎年の1月から始まる1年間分の所得に関して所得税額を計算して、翌年の2月16日から3月15日の間に申告を行います。

それに対して準確定申告は、1月1日から故人の死亡日までに発生した収入に関して確定申告を行います。申告時期は相続の開始を知った日の翌日から4ヶ月以内と決められているので、早めに準備しなければなりません。

申告義務者

確定申告は言わずもがな本人(もしくはその代理人)ですが、準確定申告は「相続人全員が行う」と定められており、相続人が書類に連署し押印しなくてはいけません。

申告先

確定申告は申告者本人の住所地を管轄する税務署に提出するのに対し、準確定申告では亡くなった方(所得者本人)が生前に住んでいた住所地を管轄する税務署に提出することになります。

控除対象

確定申告の場合、配偶者控除や扶養控除は12月末日時点の状態で決定しますが、準確定申告の場合、亡くなった日の状態で控除の有無が決定します。

また前者では生命保険料や社会保険料などは年間の合計支払額を控除できますが、後者では亡くなった日までに支払いが済んでいる金額だけを控除できます。

準確定申告が必要な場合とは

準確定申告が必要なのは、亡くなった方が事業主やフリーランスなど、所得に対して確定申告が必要な場合です。

会社員などで、所得があっても会社が毎年年末調整を行っている場合には基本的に準確定申告は必要ありません。ただし会社員の場合でも、2ヶ所以上から給料を受け取っていたり、不動産の賃貸収入による利益があったりすると、準確定申告が必要になることもあります。

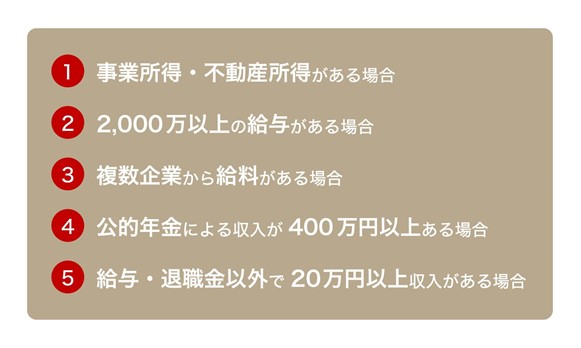

事業所得・不動産所得がある場合

自営業・フリーランスなどで事業所得がある場合や、住宅・アパート・土地の賃貸収入を得ているなど不動産所得がある場合には、多くのケースにおいて準確定申告が必要です。事業所得や不動産所得(売り上げから経費を引いたもの)が48万円以上ある場合に準確定申告の義務が生じます。

2,000万円を超える給与がある場合

給与所得者は基本的に会社の年末調整で所得税が計算されるため確定申告の必要がないのですが、会社から受け取る給与の収入が2,000万円を超える場合には必要となります。

所得が2,000万円を超える高額所得者には適用にならない控除があり、会社の年末調整の対象外となります。源泉徴収が行われたとしても正確ではない場合もあるため、準確定申告が義務化されています。

複数企業から給料がある場合

会社員としての給料・退職所得をもらっているほかに、アルバイトやパートなどをしてほかの会社から給料をもらっている場合にも準確定申告が必要なケースがあります。会社の給料は年末調整されるのですが、そのほかに20万円を超える額の副業の収入がある場合には、会社の給与所得と副業の所得を合計して申告することになります。

ただし、副業の所得が20万円以下の場合には必要ありません。

公的年金による収入が400万円を超える場合

源泉徴収の対象である公的年金の収入が400万円を超える場合には、準確定申告が必要です。また400万円以下でも「公的年金等に係る雑所得以外の所得」が20万円以上ある場合にも申告しなければなりません。

公的年金には、国民年金、厚生年金、老齢年金、恩給などがあります。公的年金は先に源泉徴収されてから振り込まれるのですが、それでも400万円を超える場合には準確定申告を行う必要があるので注意が必要です。同じく外国の公的年金を受け取っている場合にも必要となります。

給与・退職金以外で20万円を超える収入がある場合

会社員が副業などで20万円を超える所得を得ていて、その副業が個人事業やフリーランスなどで年末調整をもらえない仕事の場合には準確定申告の義務が生じます。副業をしている場合は、収入から経費を引いた「所得」が判断基準になります。「所得」が20万円に満たない場合には申告は必要なく、本業の会社で年末調整を受けることができます。ただし、副業の所得が20万円を超えているときには申告が必要です。

対象となる方について、詳しくは国税庁のホームページもご確認ください。

準確定申告が不要な場合

準確定申告が不要になるのは、会社で年末調整されているケースや1年間に400万円以下の年金を受け取っているケースです。

会社で年末調整がされる

複数の会社ではなく1つの会社だけから給与をもらっている会社員等で、上記の準確定申告が必要なケースに当てはまらない場合には、基本的に会社が年末調整を行ってくれます。給与所得以外の所得がなく会社で年末調整をしてもらえる場合、またすでに年末調整がされている場合には、準確定申告は必要ありません。

年間400万円以下の年金受給であり、その他収入が20万円以下

公的年金(国民年金および厚生年金)を受給している人で、年間受給額が400万円以下の場合、かつその他の収入が20万円に満たない場合には準確定申告の必要はありません。公的年金の場合、公的年金等控除額や基礎控除、配偶者控除などの控除額を除いた年金としての「所得額」に対して所得税と住民税が課税されます。

公的年金は、65歳未満のときには108万円を超える金額、65歳以上では158万円を超える際に源泉徴収が行われています。源泉徴収後の金額が本人の口座に振り込まれていて所得税は納付済なので、その他の収入が20万円以下の場合には準確定申告を行わなくても問題ありません。

ただし源泉徴収に反映されている基礎控除や申告済みの配偶者控除以外に、社会保険料控除、医療費控除、生命保険料控除などの控除を適用したい場合には、準確定申告を行いましょう。

亡くなった日によっては準確定申告が2回必要になるケースも

準確定申告の期限は、「相続の開始があったことを知った日の翌日から4か月以内」です。また注記で以下のようにも定められています。

確定申告をしなければならない人が翌年の1月1日から確定申告期限(原則として翌年3月15日)までの間に確定申告書を提出しないで死亡した場合、この場合の準確定申告の期限は、前年分、本年分とも相続の開始があったことを知った日の翌日から4か月以内です。」

出典:国税庁ホームページ『納税者が死亡したときの確定申告(準確定申告)』

相続開始日の日付によっては、準確定申告が2回必要になるケースもあります。1月から3月までの間で、前年度の確定申告を行う前に被相続人が亡くなった場合には、相続人が準確定申告を2回行わなければなりません。準確定申告の期限を過ぎると無申告加算税や延滞税が課されるので、期限を過ぎないよう注意が必要です。

例えば、被相続人が前年度分の確定申告を終えずに3月1日に亡くなった場合、前年度分と今年の1月から3月1日までの分、合計2回分を申告します。2つの準確定申告書は、どちらも「相続開始日の4ヶ月以内」が申告期日になるので、7月1日までに提出する必要があります。

この場合、前年度分については通常の期限である3月15日までに急いで申告する必要はないということになります。

準確定申告の方法と手順とは

準確定申告の方法は、一般的な確定申告とほとんど同じです。被相続人の代わりに、収入関係の書類と控除に必要な書類の準備と準確定申告を、相続人が行います。

準確定申告に必要な書類一覧

- 確定申告書A(必要に応じてB)

- 死亡した者の所得税及び復興特別所得税の確定申告書付表

- 被相続人の源泉徴収票

- 被相続人の控除証明書

- 被相続人の医療費の領収書

- 委任状(準確定申告用)

準確定申告の手順

1.相続人の代表を決定する

相続人が複数いる場合、相続人全員に連署によってまとめて準確定申告をする方法と、相続人一人ひとりが個別に準確定申告をする方法のどちらかを選んで申告ができます。連署で行う場合、最初に相続人の代表者を選んで、代表者に必要書類の作成を委任します。

相続人がそれぞれ準確定申告を行うケースでは、一人ひとりが必要書類を準備して申告書を作成しなければなりません。その場合には、申告書の内容をほかの相続人にも通知しながら作成し、内容を統一させる必要があります。準確定申告は短期間で必要条件を満たして申告しなければならないことが多く、申告をそれぞれ行うよりも代表者を選出して申告書を作成するケースが効率的です。

2.必要書類を準備する

準確定申告に使用する申告書は、一般的な確定申告のときに使うものと同じ「確定申告書A」と「確定申告書B」です。申告する項目が少ない場合には「確定申告書A」だけで間に合いますが、記載する項目が多い場合には「確定申告書B」も使います。

亡くなった方に事業所得や不動産所得があるなら、さらに「収支内訳書」を添付します(青色申告者は「青色申告決算書」を添付)。

準確定申告では、還付金を相続人に分けて還付するのと、代表者がまとめて還付金を受け取るのを選ぶことが可能です。「死亡した者の所得税及び復興特別所得税の確定申告書付表」に各相続人の署名捺印と相続持ち分の割合を記入する欄があるため、ここに還付金の振り分けを記入すると、相続人それぞれに還付金が振り込まれます。

もし代表者がまとめて還付金を受け取る場合には、代表者が他の相続人から「委任状(準確定申告用)」を受け取って申告書類に添付しなければなりません。

その他には、年金の源泉徴収票、生命保険料などの控除証明書、医療費の領収書などの収入や控除に関係する書類を準備します。

3.書類を作成する

確定申告と同じ書類を使用して準確定申告を行いますが、確定申告とは記入方法が異なる場合があります。準確定申告の場合、まずは表題の「確定申告書」に「準」という文字を書き足します。亡くなった方の住所と氏名、生年月日、電話番号などを記入し、申告書の上の余白には「相続人、相続人名、個人番号(12桁)」「亡くなった方の死亡日」を記入します。住所や氏名は、上下2段に分けて上段に亡くなった方、下段に相続者の住所氏名を記入するなど、記入方法に特徴があるので注意が必要です。

4.提出する

準確定申告書と添付書類を作成したら、税務署に提出します。税務署への提出方法は、「直接持参」「送付」「電子申告(e-Tax)」の3種類の方法から選択が可能です。どの方法を用いるにしても、被相続人の住所地を管轄する税務署に書類を提出します。

ただし電子申告の場合は各相続人でばらばらに手続きができないため、相続人代表を選んで代表者が手続きを行わなければなりません。代表者は、相続人全員から押印を「準確定申告の確認書」にもらって、PDFファイルを電子申告時に添付します。

ただし注意したい点として、「2.必要書類を準備する」の説明にもある「委任状」を提出する場合は、電子的に送付することはできません。電子申告をしたとしても、委任状は郵送などで提出することになります。

準確定申告は還付されるケースもある

準確定申告を適切に行うと、支払い済みの所得税が還付されるケースもあります。還付申告の場合は特に期限はありません。4ヶ月以内でなくても構いませんが、還付請求権は5年間で消滅すること、また還付金が相続税の課税財産の対象となることもあり、早めに行うことをお勧めいたします。

準確定申告は実際に行う機会も少ないため、条件や必要な書式など、知識のない状態ではスムーズに行えず難しいものです。適切に行うためにも、専門家への依頼もぜひご検討ください。

おわりに:準確定申告が必要な場合は、期限を守って正しく申告を

準確定申告は、被相続人の収入に対して行う確定申告です。亡くなった方が事業所得や不動産所得がある、副業がある、2,000万円以上の給与所得があるなど、確定申告が必要な場合は、準確定申告を行わなければなりません。

準確定申告は相続人が行う必要があり、相続開始日から4ヶ月以内に被相続人の住所地の税務署に提出する必要があります。必要書類を揃えるには相続人全員の協力が必要なため、時間に余裕をもって作成しましょう。

不明点や不安がある場合は、専門家への依頼も検討してみてはいかがでしょうか。相続の専門家なら専門知識と経験により、スムーズに進めることが可能です。

税理士法人レガシィは「相続専門」税理士法人として50年以上の歴史があります。相続税申告の実績は累計1.5万件超えと業界最大級で、豊富な相続対応経験から培われた独自のノウハウを活かして相続時の節税対策を行っております。

相続税申告から相続手続きのサポートまで、お客様の必要とするサービスを選んで依頼することが可能です。98%のお客様に満足いただいている充実したサービスで、相続のお悩みをサポートします。お気軽にお問合せください。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちらこの記事を監修した⼈

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 社員税理士

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表