レガシィクラウド ナレッジ

年末調整時の定額減税事務|顧問先へわかりやすく指導するポイントを解説

給与所得者の定額減税は、「月次減税事務」と「年調減税事務」の2つに区分されます。令和6年6月より源泉徴収額から月次減税額を控除する事務を「月次減税事務」といいます。

そして年末調整時に定額減税に関する事務を行う必要があり、当該事務を「年調減税事務」といいます。

本講座では「年調減税事務」に焦点を当てて、税理士のみなさまから、どのように顧問先に説明すべきか、どのように年調減税事務に対応すべきかについて解説を行っています。

本編動画では実際にセミナーで使用した資料を付けていますので、使える部分だけ切り取って顧問先にお使いいただければと思います。

定額減税の概要

所得税の定額減税額は次の合計額です(いずれも居住者に限ります)。

(1)本人・・・30,000円

(2)同一生計配偶者又は扶養親族・・・1人につき30,000円

12月31日における扶養状況をベースに上記により計算した金額を年調所得税額から控除することになります。

月次減税事務のおさらい

月次減税事務において対象となる従業員は次の通りでした。

令和6年6月1日現在、給与の支払者のもとで勤務している人のうち、給与等の源泉徴収において源泉徴収税額表の甲欄が適用される居住者の人(その給与の支払者に扶養控除等申告書を提出している居住者の人)

(参考)給与の支払者のもとで6月以後の控除(月次減税)を受けられない人

(1)令和6年6月1日現在、給与の支払者のもとで勤務している人のうち、給与等の源泉徴収において源泉徴収税額表の乙欄又は丙欄が適用される居住者の人

(注)その給与の支払者に扶養控除申告書を提出していない人がこれに該当します。

(2)令和6年6月1日より後に雇用された人

上記の通り、月次減税事務の対象となるのは、令和6年6月1日現在において雇用されている甲欄が適用される給与所得者です。定額減税の対象となるのは、合計所得金額1,805万円以下の方ですが、月次減税事務においては所得判定を行いません。そのため定額減税の対象外となる方は月次減税事務において控除された月次減税額は、年末調整や確定申告の際に精算することになります。

また、令和6年6月2日以後に雇用された人については月次減税事務が行われていない、もしくは前職で月次減税を受けています。この方については最終的には年末調整や確定申告で精算することになります。

年調減税事務における対象者について

年調減税事務における定額減税の対象者は次の通りです。

令和6年分の年末調整(令和6年6月1日以後に行うものに限ります。)の時に給与の支払者に扶養控除申告書を提出している人(下記の「年調減税事務の対象外となる人」を除きます。)

年の中途で年末調整の対象となる次のような人も、年調減税事務の対象となります。

(1)令和6年6月1日以後、年の中途で退職した人のうち、次の人

①死亡により退職した人

②著しい心身の障害のため退職した人で、その退職時期からみて、本年中に再就職が出来なと見込まれる人

③12月中に支給期の到来する給与の支払いを受けた後に退職した人

(2)令和6年6月1日以後、年の中途で海外の支店へ転勤したことなどの理由により、非居住者となった人

(参考)年末調整事務の対象外となる人

(1)年末調整の対象とならない人

令和6年分の年末調整時に給与の支払者のもと勤務する人であっても、次に掲げる人については、年調減税事務を受けることが出来ません。

① 令和6年中の主たる給与の収入金額が2,000万円を超える人

② 令和6年分の給与に係る源泉所得税について、災害猶予等に関する法律の規定による徴収猶予や還付を受けた人

③令和6年分の年末調整時にその給与支払者に扶養控除申告書を提出していない人

(注)令和6年分の年末調整時に乙欄又は丙欄適用者である人がこれに該当します。

(2)令和6年5月31日以前において、年の途中で年末調整の対象となる人

(3)合計所得金額が1,805万円を超える人

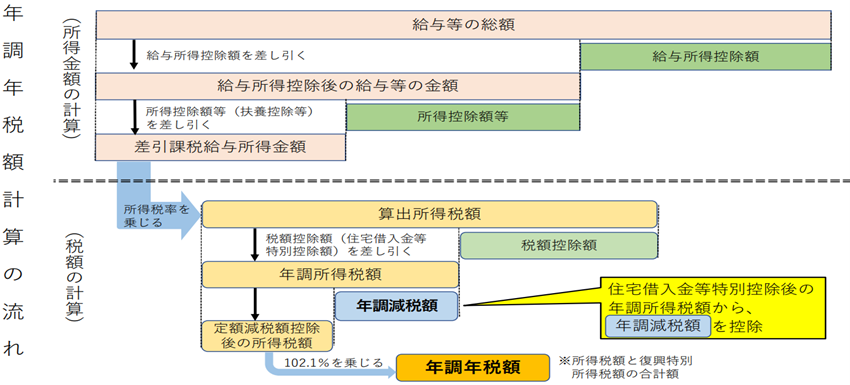

年調減税事務について

上記対象者ごとの年末調整における年調減税額の控除は、住宅借入金等特別控除後の所得税額(年調所得税額)から、その住宅借入金等特別控除後の所得税額を限度に行います。

住宅借入金等特別控除などの税額控除後の所得税額及び個人住民税所得割額から、定額減税で引ききれないと見込まれる額を当初給付又は不足給付という形で調整給付金が支給されます。

国税庁「給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた」参照

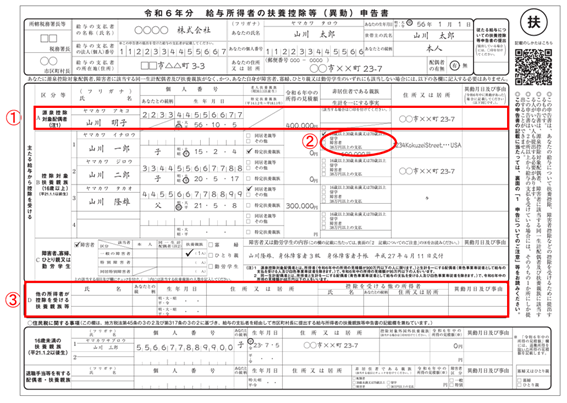

扶養控除申告書

定額減税における減税額を確定させるためには、従業員の扶養状況を確認する必要があります。基本的には扶養控除申告書から確認することになりますが、主なポイントは次の3点です。

① 配偶者の確認

扶養控除申告書に記載する配偶者は、「源泉控除対象配偶者」です。定額減税の対象となる配偶者は「同一生計配偶者」であり、概念が異なります。

| 源泉控除対象配偶者 | 納税者(従業員等)の合計所得金額が900万円以下である場合における、次に該当する納税者(従業員等)の配偶者 イ.生計を一にしている ロ.合計所得金額が95万円以下 ハ.青色申告者の事業専従者として給与の支払いを受けていない又は白色申告者の事業専従者でない |

| 同一生計配偶者 | 納税者(従業員等)の配偶者で次に該当する者 イ.生計を一にしている ロ.合計所得金額が48万円以下 ハ.青色申告者の事業専従者として給与の支払いを受けていない又は白色申告者の事業専従者でない |

扶養控除申告書に配偶者の記載があるからといって、定額減税の対象になるとは限りません。「令和6年中の所得の見積額」欄記載の金額が48万円以下になっているか確認する必要があります。また、扶養控除申告書に配偶者の記載がない場合でも、定額減税の対象となるケースがあります。扶養控除申告書だけで定額減税の扶養者等のカウントを行ってしまうと年調減税事務を誤ってしまうこともあるので注意が必要です。

②居住者であるかの確認

定額減税の対象となるのは居住者です。非居住者は対象外となります。

そのため、扶養控除申告書の「居住者である親族」欄にチェックがある場合には定額減税の対象外となります。

③他の所得者が控除を受ける扶養親族

所得金額調整控除のために作られている欄になります。

例えば子供1人、両親とも給与収入が850万円以上の場合、両親2人とも所得金額調整控除の適用を受けることが出来ます。しかし、扶養控除を適用できるのは両親のうちどちらか一方になります。この場合に、扶養に入れなかった親の企業側としては従業員に子供がいること等の情報が分からず、所得金額調整控除の適用が漏れてしまう可能性があります。

そこで、扶養控除申告書に「他の所得者が控除を受ける扶養親族」欄を設け、扶養にしていないが、所得金額調整控除の対象となる子ども等の情報を吸い上げられるようにしています。

定額減税では扶養している者が対象となりますので、この欄に記入があっても対象に含めることは出来ません。

(参考)所得金額調整控除

其年の給与等の収入金額が850万円を超える居住者で、次のイからハのいずれかに該当する者の総所得金額を計算する場合に、一定の算式により計算した所得金額調整控除額を給与所得から控除するものです。

イ.本人が特別障害者に該当する者

ロ.年齢23歳未満の扶養親族を有する者

ハ.特別障害者である同一生計配偶者又は扶養親族を有する者

※ロ及びハについては、扶養控除と異なり同一生計内のいずれか一方のみの所得者に適用するという制限がありません。したがって、例えば、夫婦ともに給与等の収入金額が850万円を超えており、夫婦の間に1人の年齢23歳未満の扶養親族である子がいるような場合には、その夫婦双方が、この控除の適用を受けることができます。

給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書

新たに「年末調整に係る定額減税のための申告書」が追加されています。

給与所得者の基礎控除申告書では、本人が定額減税の対象となるかどうかのチェック欄が設けられております。本申告書では本人及び配偶者控除が定額減税の対象となるかどうか判定できるようになっています。

特に配偶者については、「源泉控除対象配偶者」に該当しないが「同一生計配偶者」に該当する場合については、必ずここで情報を把握する必要があります。

源泉控除対象配偶者に該当しないことに加え、従業員本人の所得制限により配偶者控除が適用でないために配偶者の情報を記入していないというケースもあったかと思いますが、今年に限っては配偶者の情報を記入してもらう必要があります。

源泉徴収票の作成について

年末調整を完了した後に作成する源泉徴収票には、下記の情報を摘要欄に記載する必要があります。

| 源泉徴収時所得税減税控除済額 | 実際に控除した年調減税額 |

| 控除外税 | 年調減税額のうち年調所得税額から控除しきれなかった金額 |

| 非控除対象配偶者減税有 | 合計所得金額が1,000万円超である居住者の同一生計配偶者を有する場会 |

| 減税有 ○○○○(同配) | 上記非控除対象配偶者が障害者に該当する場合 |

なお、給与収入が2,000万円以下で他の所得により合計所得金額が1,805万円超となる給与所得者の源泉徴収票には「源泉徴収時租特税減税控除済額0円、控除外税0円」と記載します。(給与収入が2,000万円超の場合は、年末調整を行わないので源泉徴収票の摘要欄への記載は不要です。)

さいごに

本動画は年調減税事務において関与先である顧問先にこのように説明してほしいという思いで作成しています。資料についても、顧問先にそのまま使用できる形になっておりますので参考にしてください。また、動画の最後では年調減税事務とは関係ありませんが、よく顧問先から質問を受ける調整給付制度についても解説しています。調整給付制度は市町村と従業員とのやり取りになるので企業側では関係ありませんが、従業員からよく質問をうける制度になります。その際に税理士である私たちが頼られることが多いので知識として知っておいていただきたいです。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら