レガシィクラウド ナレッジ

地方税の分割基準の実務|計算ミスを防ぐために

本講座では、地方税における分割基準について解説をしています。2以上の地方自治体に事務所等を有している場合に、課税標準額の総額を一定の基準によって分割して、地方自治体ごとの分割課税標準額及び税額を算定します。この一定の基準を分割基準といいます。

はじめに

分割基準は実務においては滅多に論点となることがなく、間違ったままでも誰にも指摘されずに放置されていくケースも少なくありません。しかし、少数とはいえ地方自治体において分割基準の調査が行われています。その際に誤りが発覚すると、全体の所得自体に変動はなく各自治体への分割課税標準額が間違っていることになるのでA自治体では修正申告、B自治体では更正の請求といった面倒な手続きが発生します。

申告している地方自治体が多ければ多いほど手続きが煩雑になります。そうならないためにも分割基準の内容を理解し、誤った申告を行わないようにしましょう。

本編動画では「事業税における分割基準」と「都道府県民税、市町村民税の所得割における分割基準」について確認を行っています。また、分割基準とは関係ありませんが地方税の均等割における従業員の取扱いについても確認しています。

事業税における分割基準

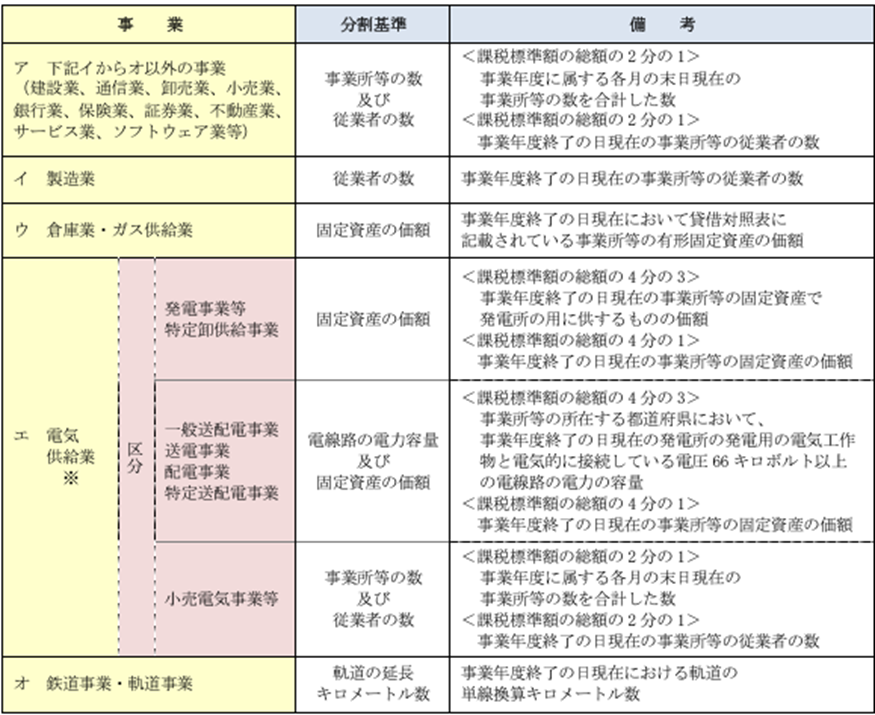

法人事業税では、法人が行っている事業内容により分割基準が異なります。

主に実務で使用することとなる「イ 製造業」と「ア 下記イからオ以外の事業」の分割基準である「事業所等の数」「従業者の数」について確認します。」

「ア 下記イからオ以外の事業」:所得の50%を事業所等の数で分割

所得の50%を従業者の数で分割

「イ 製造業」:所得を従業者の数で分割

事業所等の定義

自己の所有に属するか否かにかかわらず、事業の必要から設けられた人的及び物的設備であって継続して事業が行われる場所をいいます。

事業は、本来の事業の取引に関するものであることを必要とせず、本来の事業に直接・間接に関連して行われる付随的事業であっても、社会通念上そこで事業が行われていると考えられているものを含みます。

事務所又は事業所と認められるためには、事業が継続性を持ったものである必要があり、2~3か月程度の一時的な事業の用に供する目的で設けられる現場事務所や仮小屋等は入りません。

事業所等の数

事業所等は上記定義より、①人的設備、②物的設備、③事業の継続性の3つの要件全てを満たすことで該当すると考えられます。3要件に該当する事業所等を対象に、事業年度に属する各月末日現在における数値を合計した数値を「事業所等の数」といいます。例えば、A県とB県にそれぞれ事務所を有している場合は、各県の事業所等の数は12になります。

また、事業所等の新設・廃止がある場合には下記のようにカウントしますので注意が必要です。

新設:設立月を含めてカウント

廃止:廃止月は含めずカウント(ただし、廃止月が末日である場合にはカウントします)

例)X1年4月1日~X2年3月31日

A県 X2年1月20日に新設 ⇒事業所等の数は3

B県 X1年6月30日に廃止 ⇒事業所等の数は3

C県 X2年1月20日に廃止 ⇒事業所等の数は9

D県 年間を通じて移動無し ⇒事業所等の数は12

所得の半分をA県3:B県3:C県9:D県12の割合で按分することになります。

(残りの所得半分は、従業者の数で分割を行います(建設業、卸小売業、サービス業等))。

従業者とは

「従業者」とは、俸給、給料、賃金、手当、賞与その他これらの性質を有する給与の支払を受けるべき者をいいます。この場合において、当該事業の経営者である個人及びその親族又は同居人のうち当該事業に従事している者で給与の支払を受けない者は、給与の支払いを受けるべきものとみなします。

従って、従業者とは給与支払の有無に関わらず、また、常勤、非常勤の別を問わず、給与の支払いを受けるべき労務等を提供している者が対象になります。

具体的には、役員(無給の非常勤役員を含みます。)のほか、アルバイト、パートタイマー、派遣社員等も含みます。

従業者の数とは

事業年度終了の日における各事業所での従業者の数が分割基準の基となります。ただし、事業年度の途中で事業所を新設・廃止した場合や事業年度を通じて従業者の数が著しく変動した場合には調整計算が必要となります。

従業者の数が著しく変動した場合とは、各月の末日の従業員数のうち、最も多い数が最も少ない数の2倍を超える場合をいいます。

例)X1年4月1日~X2年3月31日

いずれの事業所も事業年度末日及び廃止の日の前月末日における従業員数は10人とします。

A県 X2年1月20日に新設 ⇒10人(事業年度終了の日の人数)×3か月(新設の日から事業年度終了の日までの月数)÷12か月=2.5人・・・3人

B県 X1年6月30日に廃止 ⇒10人(廃止の日の前月末日の人数)×3か月(廃止日までの月数)÷12か月=2.5人・・・3人

C県 X2年1月20日に廃止 ⇒10人(廃止の日の前月末日の人数)×10か月(廃止の日までの月数)÷12か月=8.3人・・・9人

D県 年間を通じて移動無し ⇒10人

従って、所得をA県3:B県3:C県9;D県10の比率で分割することになります。

※建設業、卸小売業、サービス業等については、所得の半分を上記比率で分割することになります(残りの所得は事業所等の数で分割します)。

また、新設・廃止・著しい変動が重複する場合には著しい変動→廃止→新設の順に適用を行います。

例)X1年4月1日~X2年3月31日

A県 X2年1月20日に新設 1月末1人、2月・3月末4人

B県 X1年6月25日に廃止 4月末日10人、5月末日3人、6月25日1人

C県 X1年5月1日に新設、X2年2月20日に廃止 各月末日5人

A県:新設と著しい変動に該当します。この場合は著しい変動を適用します。

(1人+4人+4人)/12か月=0.75人・・・1人

B県:廃止と著しい変動に該当します。この場合も著しい変動を適用します。

(10人+3人)/12か月=1.08人・・・2人

C県:新設と廃止に該当。廃止を適用します。

5人×10か月/12か月=4.16人・・・5人

従業者の数に含めない者

次に該当する従業者は、法人事業税における分割基準の「従業者の数」に含めません。

① 研修施設において、研修を受ける者

② 勤務すべき事業所等が分割基準の対象外(国外勤務者)

③ 勤務すべき施設が事業所等でない(常時船舶の乗務員である者等)

④ 病気欠勤者など1月以上勤務していない者(産休・育休含む)

テレワーカーの取扱い

自宅勤務者の自宅を事業所等として扱うのかどうか、自宅を事業所等として取り扱わない場合は自宅勤務者をどこの事業所へ帰属させるかなどが問題となります。

この講座の動画では桑名市や総務省での取扱いから、自宅勤務者についてどう対応すべきかを確認しています。

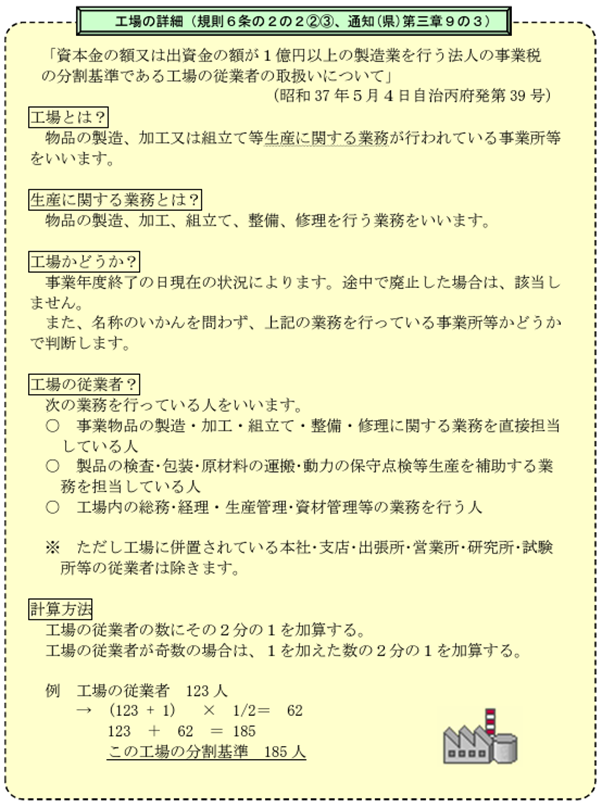

資本金1億円以上の製造業を行う法人の特例

法人事業税では、事業年度末日における資本金が1億円以上の製造業は、工場の従業者について、その従業者数の1/2を加算する規定が設けられています。新設及び著しい変動がある場合には調整計算を行った上で、1/2加算を行う必要があります。

都道府県民、市町村民税における分割基準

法人の業種に関係なく、事業年度末日の従業員数で分割を行います。

従業員の数については、法人事業税と同様に新設・廃止・著しい変動による調整計算を行います。ただし、資本金が1億円以上の製造業であっても1/2加算は行いません。

均等割における従業員数

事業年度末日の従業員数になります。

ただし、下記の点で法人事業税と異なります。

① 保養所等の従業員数を含む

② 新設・廃止・著しい変動がある場合の特例が適用されません

③ アルバイト等の数については、事業所ごとに課税標準の算定期間の末日を含む直前1か月のアルバイト等の総勤務時間数を170で除して得た数値の合計数を使用することが出来ます(端数切上)。

また、均等割における従業者数は「法人税の課税標準の算定期間の末日」となっています。事業年度の中途に事業所等を廃止した場合であっても、判定基準は変わりません。従って、事業所廃止の場合における廃止事業所に係る従業者数は0人になります。

この点、法人事業税や都道府県民税及び市町村民税における法人税割における従業者の数とは一致しませんのでご留意ください。

※算定期日の末日が月の途中である場合、下記の計算式で算定します。

(算定期間の末日の属する月の初日からその末日までのアルバイト等の総勤務時間数)÷170×(算定期間の末日の属する月の日数÷算定期間の末日の属する月の初日から算定期間末日までの日数)

例)事業年度末が9月20日。9月1日~20日までのアルバイト等の総勤務時間数が400時間

⇒400時間÷170×(30日÷20日)=3.52・・・4人(端数切上)

均等割については、従業員の数で金額が変動します。資本金等の額1,000万円の場合、従業員数50人以下で均等割50,000円ですが、従業員数が50人超だと120,000円と70,000円も差が生じます(大阪市)。資本金等の額50億円を超える法人だと、従業員数50人以下で410,000円、従業員数50人超で3,000,000円と2,590,000円もの差が生じます。

パートタイマーやアルバイトを多く雇用している企業であれば、事業年度末における実際の従業員数で判定を行うよりも、総勤務時間数を170で除した数値を使用する特例計算の方が有利になる可能性があります。この特例計算は均等割の判定にしか使用できません。分割基準の従業者の数とすることはできませんのでご注意ください。

例えば下記のような場合に均等割の特例計算が有利になります

前提)資本金1,000万円 役員3人 正社員15人 アルバイト及びパートタイマー40人

アルバイト及びパートタイマーの総勤務時間数3,550時間

①特例計算を適用しない場合

役員3人+正社員15人+アルバイト及びパートタイマー40人=58人

②特例計算を適用する場合

アルバイト及びパートタイマー3,550時間÷170=20.88人(1人未満の端数切上)・・・21人

役員3人+正社員15人+アルバイト及びパートタイマー(特例計算)21人=39人

この場合、均等割は従業員数50人超か否かで金額が変わるので特例計算を適用する方が有利となります。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら