【土地を相続したら】3年以内の売却は「相続税の取得費加算」の特例が有効

相続をした財産のうち、建物や土地などの不動産を売却するケースは珍しくありません。たとえば相続人が複数いた場合は、相続した不動産の売却によって現金化したほうが分けやすくなりますし、使う予定のない不動産であれば毎年固定資産税がかかってしまこともネックとなります。

その際に知っておきたいのが「取得費加算の特例」です。もし、相続不動産を売却した結果、譲渡益(売却益)が出たら、それに対して所得税を払わなければなりません。その所得税の軽減につながるのがこの「取得費加算の特例」です。

この記事では取得費加算の特例を活用する方法やその際の注意点などについて解説いたします。

目次

相続税の一部を取得費に加算できる取得費加算

相続した不動産を売却した場合、利益(売却益)が生じることがあります。もともとの不動産取得額よりも売却額のほうが高いことで利益が出るわけですが、それは「所得」と見なされ、所得税の課税対象となります。

通常は次の計算式を用いて、結果がプラスになると所得が発生したことになります。

【売却代金−取得費−譲渡費用】

仮に売却代金が1億円で取得費が5,000万円、譲渡費用が100万円だとすると

【1億円−5,000万円−100万円=4,900万円】

となり、4,900万円に対して所得税がかかるというわけです。

上記の計算式にある「取得費」「譲渡費用」について説明しておきましょう。

「取得費」とは、不動産の購入代金や建築費、その際に必要となった仲介手数料や印紙代のことです。この場合の不動産は相続したわけですから、取得費は亡くなった方(被相続人という)が払ったことになります。一方の、譲渡費用は、不動産を売却する際にかかった仲介手数料や印紙代を指します。こちらは相続人が払うことになります。

【取得費:不動産の購入代金、建築費、仲介手数料、印紙代など】

【譲渡費用:仲介手数料、印紙代など】

「取得費加算の特例」とは、この計算式にある取得費に相続税の一部を計上できるというものです。取得費が増えることで売却代金から引かれる金額も増えるため、そのぶん売却益は少なく計算することができます。つまり、所得税の軽減につながるわけです。

したがって、「取得費加算の特例」を受けないと所得税を余分に払ってしまうことになるのです。

「取得費加算の特例」を受けるためには要件がある

所得税の軽減につながる「取得費加算の特例」ですが、活用するためには次の三つの要件を満たす必要があります。

①相続や遺贈により財産を取得した人であること

*遺贈とは、遺言によって財産を受け取ることをいいます。

②その財産を取得した人に相続税が課されていること

*課税された相続税額の一部が取得費に加算されるため、相続税の課税が前提です。

③その財産を相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡(売却)していること

*相続税の申告期限は10か月なので、それを合わせると被相続人が亡くなった日から3年10か月以内に売却していることが必要となります。

取得費加算の特例の要件を満たすかどうかについては、以下国税庁のチェックシートも参考にしてください。

【参考】国税庁HP:相続財産を譲渡した場合の相続税額の取得費加算の特例チェックシート・措法39条(令和2年分)

「取得費加算の特例」を利用する際に注意したい3点

取得費加算の特例を利用するには上記の三つの要件を満たす必要がありますが、それに加えて次の点にも注意をしてください。

①遺産分割協議を期限までに完結させる

②複数の不動産がある場合は優先順位を付ける

③代償分割は計算時に不利になる

それぞれについて解説していくことにしましょう。

①遺産分割協議を期限までに完結させる

遺産には現金や不動産、有価証券などさまざまなものがあります。それに関して相続人全員が集まり、話し合いによって遺産分割の方法と相続の割合を決めていくのが「遺産分割協議」です。この遺産分割協議において陥りやすいケースが「誰がどの遺産を取得するのか」でもめてしまうことです。

取得費加算の特例の期限は相続開始日の翌日から3年10か月以内ですから、この期間内に話がまとまらないと特例は適用されないことになります。

遺産分割協議は期限が来る前に完結させるようにしましょう。

②複数の不動産がある場合は優先順位を付ける

相続をした不動産が一つではなく、複数にわたるということもあります。その場合、どの不動産を売却するかで節税効果も違ってくるため、優先順位を付けておきましょう。

前述したように、取得費加算の特例を受けるには3年10か月以内という制約があります。その期限が迫ってくると、どうしても「早く売らなければ」と焦ってしまいがち。その焦りが節税効果の低い不動産の売却につながってしまうことにもなりかねません。複数の不動産を相続した時は、どれに取得費加算の特例を活用するかをあらかじめ決めておくとよいでしょう。

それでは、どの不動産の売却を優先させればよいでしょうか。優先順位は以下のとおりです。

1.「売却益≧取得費加算額」の不動産

取得費加算の恩恵を最大限受けることができます。

2.「売却益<取得費加算額」の不動産

取得費加算の恩恵が一部切り捨てられます。

3.売却損の不動産

取得費加算の恩恵はありません。

売却する不動産をどれにするかは、節税効果のみを考えて選択するものではありませんが、同じように売却したい不動産が複数ある場合には、これらのことを考慮して優先順位を決めるとよいでしょう。

③代償分割は計算時に不利になる

遺産分割をスムーズに進める方法の一つに「代償分割」があります。代償分割とは、複数いる相続人のうち一人(または数人)が代表して不動産を取得し、ほかの相続人たちにそれに見合った現金(代償金)を支払うという方法です。

代償金を支払って取得した不動産を売却した場合には、取得費に加算できる相続税額の計算方法が通常とは異なり、加算できる金額が減少します。そのため、取得費加算の特例の効果が少なくなってしまうのです。

取得費加算の特例を使う見込みがあるのであれば、遺産分割協議の段階で、代償分割以外の方法がとれないか検討したほうがよいでしょう。

取得費に加算する所得税の計算方法

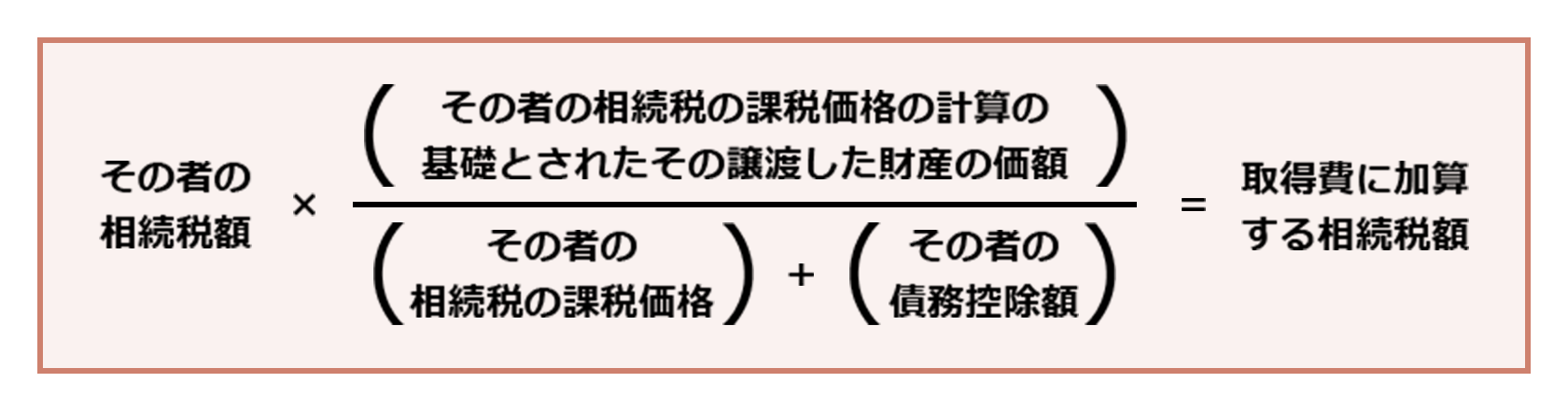

取得費に加算する相続税額は次の式で算出できます。

具体的な数字を挙げながら計算してみましょう。

相続税の課税対象となった金額が5,000万円で、そのうち売却する不動産の相続税評価額が1,000万円だったとします。納めた相続税は500万円です。

- 相続税の課税価格 5,000万円

- 不動産の相続税評価額 1,000万円

- 相続税 500万円

これを上記の計算式に当てはめると、次のようになります。なお、わかりやすくするため、債務控除(被相続人の債務を遺産総額から差し引くこと)はなかったものとします。

【500万円×1,000万円÷5,000万円=100万円】

この100万円が取得費に加算できます。

さて、不動産を売却して、その代金が1,500万円だったとします。もともとの価格は750万円で、10年前に購入しました。また、売却にあたっては50万円の仲介手数料がかかりました。

- 不動産の購入代金(取得費) 750万円

- 不動産の売却代金 1,500万円

- 仲介手数料(譲渡費用) 50万円

これを先に伝えた【売却代金−取得費−譲渡費用】にあてはめます。

【1,500万円−750万円−50万円=700万円】

この700万円に所得税がかかるわけですが、ここではまだ取得費加算の特例を適用していません。取得費に加算できるのは100万円だったので、これを適用をすると、次のようになります。

【1,500万円−750万円−100万円−50万円=600万円】

取得費加算の特例を適用する前と適用後では100万円の所得の差ができます。それぞれに所得税を計算してみましょう。

不動産を売却した場合の税率は所得税・復興特別所得税・住民税合わせて所有期間が5年以上なら20.315%です。

【700万円×20.315%= 142万2,050円】

【600万円×20.315%= 121万8,900円】

取得費加算の特例を使うことで 20万3,150円の節税ができました(142万2,050円−121万8,900円)。

取得費加算の特例の手続き方法

取得費加算の特例を活用するには、確定申告を行う必要があります。相続した不動産を売却した次の年に確定申告を行ってください。

なお、確定申告書には以下の書類の添付が必要です。

- 相続税の申告書の写し(第1表、第11表、第11の2表、第14表、第15表)

- 相続財産の取得費に加算される相続税の計算明細書

- 譲渡所得の内訳書(確定申告書付表兼計算明細書【土地・建物用】)

平成26年に相続税の取得費加算の特例が見直し

平成26(2014)年の税制改正で取得費加算の特例が見直されました。見直される以前は、売却していない土地などに対応する相続税相当額も取得費として加算することができていましたが、改正後は現在の売却した土地などに対応する相続税相当額へと縮小されました。

これをわかりやすくいうと、次のようになります。

相続が発生し、AとBとCの複数の土地を相続したとします。このうち、Aの土地だけを売却しました。その際、加算する取得費を計算するにあたっては、A・B・Cすべての土地の相続税相当額を使うことができました。それが改正される前のことです。

しかし、現在は売却した土地すなわちAの相続税相当額しか使えなくなったということです。

これは平成27(2015)年1月1日から適用されています。縮小されたとはいえ、取得費加算の特例は有利な節税手段です。むしろ、縮小されたからこそ最大限に活用すべきだと考えたほうがいいでしょう。

おわりに:取得費加算の特例で特定の場合に相続税を軽減できる

相続をした不動産を売却し、売却益が出た場合は所得税が発生します。その所得税は売却益が大きければ大きいほど、額も増えていきます。こうした所得税を軽減する仕組みとして取得費加算の特例があるわけですが、その適用にはさまざまな条件があり、さらに注意すべき点もいくつかあることをこの記事では解説いたしました。

取得費加算の特例は平成27(2015)年から縮小されたものの、節税に有効な手段であることに代わりはありません。活用するとしないとでは支払う所得税にも大きな差が生じてくるのです。ただ、その活用に関しては専門的な知識に基づいた手続きが必要なことも事実です。もし相続をした不動産を売却する場合は、有利な節税対策につなげるためにも税理士に相談をすることをおすすめいたします。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちらこの記事を監修した⼈

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 社員税理士

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表